2023.11.15

米国不動産カウンセラー協会発表「2023-24 不動産に影響を与える今年の 10 大テーマ」

~世界的な不動産専門家集団による年次報告~

2023年10月、米国不動産カウンセラー協会(Counselors of Real Estate®)は、年次報告「CRE®が考える“不動産に影響を与える今年の10大テーマ®”」 2023-24年版を発表した。本レポートは、原文(英語)を同協会の会員(CRE®)の中山善夫が代表を務める(株)ザイマックス不動産総合研究所にて翻訳し、紹介するものである。原文は "The CRE® 2023-24 Top Ten Issues Affecting Real Estate®"より閲覧可能である。なお、このレポートは2011年から毎年発表され、2017年より翻訳紹介している。

CRE® 2023-24不動産に影響を与える今年の10大テーマ

1. 世界の行く末

2. 出社する必要性はあるのか?

3. 我が家が一番

4. AI:どの程度インテリジェントなのか?

5. 労働者はどこへ行った?

6. 人口動態ショック

7. 不動産アルマゲドン

8. アレクサ、私の商品はどこ?

9. 価格が間違っている・・?

10. ロンドン橋落ちた

本協会は1953 年に設立され、不動産、ファイナンス、法務あるいは会計分野における実務専門家及び政府の政策担当者、学者等からなる高度専門家集団として国際的に認知された団体であり、複合不動産や土地に起因する諸問題の解決のため、専門的・客観的な助言を行っている。また、不動産業界における論理的リーダーシップを担う中心的存在として認知されており、現にCRE®は、60を超える多様な不動産関連分野の専門家によって構成される団体として、不動産に影響を与える諸問題やトレンドの現状と将来について、客観的な分析、検証、提言を行っている。CRE® は選りすぐりのメンバーシップであり、会員となるには既存会員からのinvitation が必須となる。当組織が発する「CRE®」(不動産カウンセラー)の称号は、不動産カウンセリングのあらゆる分野において、会員が卓越した能力を有することを保証するもので、CRE® 称号の保持者は、全世界で1,000名しかいない。

米国不動産カウンセラー協会とその会員である約1,000人のCRE®は、不動産の全部門に最も大きな影響を与えると予想される現在および新たなテーマを特定した。不動産に影響を与える10大テーマは幅広い分野で活躍する当協会の会員による投票、議論およびディベートを経て決定される。協会を代表するソートリーダーシップの取り組みである本レポートは12年目を迎え、世界中のCRE®の顧客や不動産業界全般にとって貴重なリソースとなっている。

業界は急速に変化しているが、不動産に影響を与えるテーマの多くは相互に関連しており、その共通項は人、モノ、そしてカネである。本レポートに対するご意見・ご感想をお聞かせいただければ幸いである。

1. 世界の行く末~政治不安と世界経済の健全性~

■ボラティリティ、不確実性、経済的リスク

地政学、経済、そして不動産市場のリスクが尽きない今日の市場だが、2023年から2024年に向けての最重要テーマに確実な入れ替えが起きている。

時計の針を一年前に戻すと、当時の地政学上の最大の関心事はロシアによるウクライナ侵攻とそれによる世界のガス価格、商品価格、そしてインフレへの影響であった。米国連邦準備銀行(FRB)による利上げは具体化し始めたばかりで、積極的な利上げサイクルの重圧はまだ商業用不動産市場で感じられていなかった。時計を早送りして今日を見ると、これらとは異なるリスクが前面に出てきている。地政学リスクは消滅していないが、焦点は経済、資本市場、オフィス市場といった、より身近なテーマに移っている。

当時と変わっていないのはマクロ経済の指標がまちまちであることで、これにより今後の見通しが全体的に不透明なものとなっている。米国では大幅な逆イールドとGDP成長率の鈍化が続いているが、労働市場は驚くほど底堅い。欧州ではイールドカーブが反転しつつある。大きく変化しているのはリスクの性質である。もちろん、地政学的な懸念はロシアや中国で引き続き存在する。しかし現在は金融政策が以前に比べてずっと引き締められており、資本市場からは両国経済に対して強い逆流が流れている。

■新たなリスクの浮上

市場には気掛かりなリスクが二つほどある。現在の市場にはインフレ、高金利、銀行の健全性・耐久性の低下、流動性の逼迫など、リスクが山積している。これらのリスクのどれかが市場の他の部分になだれこみ、景気後退を引き起こす可能性がある。もう一つの大きなリスクは、AIの影響、移民の動向、ハイブリッドワーク、サプライチェーンの再構築など、急速な世俗的変化による全体的な不確実性の水準である。

大型の銀行破綻を受け、企業不動産ローンの債務不履行が銀行セクターの低迷をさらに悪化させる懸念がある。ローンの滞納率は現在、コロナ禍初期よりも高水準にあり、特にオフィス部門でデフォルトが今後さらに増えると予想されている。銀行はこうしたローンの多くをバランスシート上に保有しており、貸し倒れの影響はより広範な市場に波及すると考えられる。

この一年でFRBは過去数十年で最も急激な利上げサイクルに入っている。2022年7月に約160 bpだった実効FF金利は、本稿執筆時点で500 bpまで上昇した。借入金額はプライシングに大きく影響し、投資にマイナスの作用を及ぼすため、金利上昇は経済全体と商業用不動産の双方に現実的な影響をもたらす。これらの利上げのもう一つの副作用は逆イールドである。10年物米国債利回りは3ヶ月物米国債利回りをおよそ150 bp下回っている。推定1.5兆ドルの商業用不動産および集合住宅用のローンが2025年末までに満期を迎える予定で、資本コストは大きな借り換えリスクを生んでいる。

■前方注意!

これらのリスクは必ずしも甚大なことが起きることを意味しない。しかし、不動産業界参加者が重要な決断を下し、戦略を評価するにあたり、市場に現在蔓延しているリスクに向き合うことは重要となる。レンダー、デベロッパー、ディストレス投資家、機関投資家のいずれであろうと、業界の自分の分野に影響を与えそうな事柄に集中し、注意を払う必要がある。

不動産におけるキーファクターの一つはとにかく立地である。そして立地はこれまで以上に重要となっている。我々は今、極端なリスクによってリターンにばらつきが生じる時代に生きている。市場の状況のほか、規制や税制の状況が市場によって異なるため、市場参加者はよりミクロな視点に集中する必要がある。この市場でどの位置にいるかによって、来年は非常に困難な年にも絶好のチャンスにもなる。

2. 出社する必要性はあるのか?~テナント、陳腐化、 価格下落~

ハイブリッドワークの将来の形は、柔軟性、機敏性、生産性、スペース削減をテーマに、今もまだ変化している。はっきりしているのは、コロナ禍によって仕事の場所が恒久的に変わり、オフィスセクターと中心業務地区(CBD)の双方に打撃を与えているということだ。

コロナ禍のピーク時にはオフィスワーカーの62%がリモートで働いていた。この割合は現在、反転している。WFHリサーチ社によると、労働者の58%は完全出社しており、29%はハイブリッドワーク、13%は完全在宅勤務である。また、米国の労働者は労働日の平均28%を在宅勤務している。ハイブリッドワークの未来が進展し続けるなか、目先の焦点はハイブリッドワークのスケジュール調整と、出社して行う必要のある仕事に関する新たな期待を設定することに集中している。

労働者は何日オフィスに出勤しているだろうか。必要な出社日数に関しては企業側と従業員の間で押し問答が続いている。その着地点は、企業風土、オフィスの立地、事業、そして仕事の種類といった様々な要素に左右されるだろう。企業はまた、チーム・ミーティング、トレーニング、重要なプロジェクト・ワークなど、オフィスで行う必要がある種類の仕事について目標を設定している。

■通勤先として魅力的な場所

企業側は従業員をオフィスに呼び戻す必要があると認識しており、そのためにオフィスを通勤先として魅力的なものにするニーズが高まっている。この意識の変化により、刺激的な物件も生まれている。例えばニューヨークのJPモルガン・チェース・タワーや、カリフォルニアにできたグーグルのベイ・ヴュー新本社である。体験性の高いこれらの物件では、ビルのあらゆる場所で様々な種類の業務を行えるとともに、二酸化炭素排出量がネットゼロで、あらゆるものがより自動化、デジタル化されている。企業はまた、従業員がオフィスに通勤する価値があると思えるようなアメニティーを備えたスペースも設けている。

BOMAインターナショナルによると、不動産管理会社はテナントの出社率が高い日のための施策を講じるなど、魅力的なオフィスを実現するためにテナントとの仕事の仕方を変える必要性に迫られている。例えば、大型テナントが従業員に週3日出社させる場合、従業員の出社日にあわせてフードトラックの出店、アート展の開催、パティオや屋外席の設置といった特別な施策を実施するなどである。

■陳腐化したオフィススペースへの取り組み

在宅勤務をめぐる議論は単に仕事についてではなく、人がどこに住みたいかということに焦点が集まってきている。人口の移動に伴い、郊外での生活や郊外のオフィス物件への需要が再浮上している。ハイブリッドワークへのシフトとCBDからの離脱があいまって、空きオフィススペースの余剰と、その先には陳腐化したオフィススペースの在庫増をもたらす。最も影響を受ける可能性が高いのは、CBDにある築古のB・Cクラスの物件で、特に立地が悪かったり、改装や脱炭素化のために高額な設備投資を必要としたりする物件である。

今はこれまでにないほどビルオーナーとテナントが足並みをそろえることが重要となっている。テナントは賃借するスペースの稼働率、賃料、二酸化炭素排出量、そしてオフィス回帰戦略を厳しく吟味している。オーナーはテナントにできるだけ寄り添い、従業員をオフィスに呼び戻す方法を一緒に考えるための話し合いを持たなければならない。テナントがスペースを手放したり、転貸したりするのであれば、オーナーは早急にそれを知る必要がある。オーナーはまた、地元の市場に誰よりも詳しくなければならない。市場参加者は誰か、市場でどのような変化が生じているか、どのようにすれば既存のテナントとの関係を強化できるか、などである。

戦術的に言うと、オーナーは行動に出る必要がある。今はハイブリッドワークがどう展開するか様子を見ている時ではない。立地、アクセス、利便性、テナントのためのアメニティー、あるいは素晴らしい眺めといった重要なチェックリストを満たさない物件のオーナーは代替策を考える必要がある。陳腐化したオフィスビルをマンション、老人ホーム、医療機関、またはホテルに転用して再利用するには絶好の機会が開けている。しかし、このような転用はコストや建築規制など多くの点で困難で、行政は積極的にオーナーと協力して新たなソリューションに取り組む必要がある。特に大都市はビルの入居率やオフィスへの回帰率に影響する要素を抱えているためなおさらだ。

3. 我が家が一番~世界的な住宅不足~

人は住む場所を必要とする。これは生きるのに必要不可欠で、様々な分譲・賃貸住宅への多額の投資を促す単純な概念である。しかし、米国は住宅不足であり、これを解消するのはそれほど容易なことではない。

米国では過去数十年の建設不足による深刻な住宅不足が続いている。住宅不足に対処し需要と供給のギャップを埋めるのに米国が大いに遅れを取っていることは調査研究で明らかだ。

全米アパート協会(NAA)と全米集合住宅協議会(NMHC)の推計では、米国の賃貸住宅需要を満たすには2035年までに430万戸のアパートを建設する必要がある。

全米リアルター協会(NAR)のためにローゼン・コンサルティングが実施した調査を含むその他の調査では、慢性的な建設不足により、2001〜2020年は累計550万戸の住宅が不足していた。市場から抜けた物件の累積効果を考慮した場合、需給ギャップは680万戸にものぼる可能性がある。

■集合住宅:ギャップを埋める

集合住宅市場の需給ギャップを埋めるのはそれほど難しいことではないかもしれない。430万戸の不足を埋めるために必要な戸数は年約30.9万と、比較的対処可能な数である。しかし、問題はスムーズな供給進捗が予想されないということだ。米国国勢調査によれば、過去2年で70万戸以上を供給した積極的な開発は、今後はコスト上昇と融資の厳格化によって近いうちに減速すると見込まれる。

承認された集合住宅建設許可と実際の着工の間には過去最高に近い開きがあり、建設の減速はすでに現実のものとなっているのだ。これによって分かることがいくつかある。建設の遅れの原因は当初、サプライチェーンの問題、高インフレ、そして資材不足だった。サプライチェーンとインフレが改善している今、デベロッパーは金利上昇と建設費増加による資金調達難に直面しているほか、景気の不透明感によって建設を休止しているデベロッパーも現れている。

■マイホームへのハードル

戸建て住宅市場はコスト上昇と限られた在庫にさらされており、初めて住宅を購入する人にとって特に厳しい状況となっている。全米リアルター協会によると、現在の販売速度に基づく市場の在庫供給月数はわずか2.9ヶ月である。需給不均衡は近年、住宅価格高騰を招いている(ただし、価格は安定し始め、一部の市場では下落さえしているが)。

問題の一端は中古住宅の回転率の低さにある。転居を検討している人たちは大幅に高い金利と引き換えに現在の低い住宅ローン金利を手放そうとはしない。全米ホームビルダー協会によれば、売りに出されている住宅の約33%は新築である。ちなみに2000〜2019年は12.7%であった。市場の新築住宅へのシフトは一目瞭然だ。しかし、規制や手数料など、多くの理由で新しい住宅の建設はますます困難で高額になってきている。

■目先の見通しは不安定

分譲市場の苦境により、戸建て賃貸住宅や賃貸用住宅などあらゆるタイプの賃貸住宅への需要が引き続き伸びると思われる。ミレニアル世代の多くが結婚して家庭を築き始めており、それを機に家を持つのが一般的だ。しかしながら、持ち家と賃貸の費用差は2006年以来の最高水準に拡大している。NMHC(全米集合住宅協議会)によると、家を所有するコストは集合住宅を賃借する場合に比べて月に1,176ドル高い。

分譲住宅の不足にも関わらず、集合住宅オーナーの目先の見通しは不安定だ。最近の新規供給の急増を市場が吸収するのに伴い、ファンダメンタルズは若干軟化している。加えて、目先の需要は経済成長の鈍化という逆風にさらされている。資本コストや運営費用が上昇するなか、住宅プロバイダーは借入金利の上昇や運営費用(保険料や固定資産税など)の高騰と、それらが利益に与える影響に対応する必要があるのだ。

景気後退が起きたとしてもそれは緩やかで短期的なものに終わる可能性が高い。移民の増加、人口の自然増、弾力的な労働市場、そしてZ世代による世帯形成も景気後退が過ぎた後のアパート需要に追い風となるだろう。長期的には、住宅、特に手頃な住宅の入手のしやすさが、不動産投資家、経済成長、健全な地域社会、そして言うまでもなく住む場所を必要とする人にとって大きな意味を持つ。

4. AI:どの程度インテリジェントなのか?

人工知能は目覚めた。AIの魔神はランプから出たのである。今やボットに何か質問をすると、即座にインターネットから大量のデータマイニングをして意味のある答えを出してくる。魔神がランプに戻ることはない。目下の重要な問題は、不動産業界にとってのAIの機能と目的は何かということである。

この強力な新テクノロジーは、物事を正確に測ることが非常に求められているタイミングで登場した。リアルタイムのデータへのアクセスは、ダイナミックな市場において投資家が物件の取得、撤退、保有を決める上でますます重要になってきている。不動産業界はテクノロジーへの対応が遅れているというイメージがあった。しかし、イノベーションは猛スピードで起きているため、業界参加者にはもはや様子見を決め込む余裕はないのだ。業界分析へのオルタナティブ・データの採用が進むなか、彼らは迅速に行動してAIを取り入れる必要がある。

■AIのライフサイクル

AIの黎明期、つまりAI 1.0の時代は1980年代に賃料、空室、収益、ひいてはキャップレートといったデータを収集することから始まった。米国不動産投資受託者協会(NCREIF)などの団体はNOI(Net Operating Income)を比較するための標準化されたデータセットを編み出し、相対的および絶対的パフォーマンスの測定に貢献した。AI 2.0では、ビル・ホウィートンとレイ・トートが賃料と空室の時系列データを収集し、伝統的な時系列法を用いて予測を行い、ボブ・ホワイトが取引キャップレートの収集と予測を行った。

現在のAI 3.0では、新しいデータ形式やオルタナティブなデータ形式と新しい予測技術が統合されている。AI 3.0では商業用不動産データを考える枠組みが全く異なる。一つは確率モデリング(ベイズ的な意味で)で、もう一つは因果律(ジューディア・パール的な意味で)である。テナントが更新するのは3年後、4年後、あるいは5年後だろうか?最も確率の高い結果を高い精度で予測できるようにするのが目的だ。

物事を確率論的に考えるという新しい潮流は広まり、これにより、エンドユーザーはそれぞれのリスク・リターン特性に照らし、様々なモデルを実行して起こり得る結果をシミュレートできるようになった。しかし、AI 3.0はいまだ、膨大なデータベースを一つのデータソース(チャットボットから収集した感情データといったオルタナティブなデータセットのほか、業界が使い慣れている従来の賃料や空室データを含む)に統合する途上にある。

■変化を受け入れる

ChatGPTは誰もが話題にするほど人気で、AI 3.0と生成AI—つまり膨大な量のデータを取得して再構成し、あたかも人間が書いたかのような答えを生み出す能力—に大衆の注目が集まるきっかけとなった。しかし、商業用不動産における大きなイノベーションはChatGPTではなく、データ収集の概念を覆している数多くのプロップテックのスタートアップからもたらされるだろう。彼らは膨大な量のデータを取り込み、未来について確率論的な枠組みで考えている。

より正確で粒度が細かく、タイムリーなデータの取得が可能になってきている今この時にAI 3.0の時代が到来したのは刺激的である。ビッグデータやオルタナティブ・データを新しい予測方法と組み合わせることができるからだ。AI 3.0の特質として言えるのは、それを取り入れる企業は成功しやすくなり、取り入れない企業や2.0時代のやり方から移行するのが遅い企業は淘汰されるということである。

5. 労働者はどこへ行った?~人手不足~

ほぼあらゆる分野の誰もが、熟練した意欲の高い有能な労働者を見つけるのが難しいと報告しているが、人手不足に加え、労働者と雇用主双方の要件を変化させる一連の動きも起きている。

FRBによる利上げ後、逼迫緩和の兆しは多少あるものの、労働市場は依然として驚くほど堅調である。月次求人労働異動調査(JOLTS)レポートでは一貫して求人数が無職の労働者数を上回っている。2023年8月時点では、失業者一人につき約1.8件の有効求人があり、失業率は依然として3.8%という低水準にあった。労働力不足の最大の要因は高齢化しているベビーブーム世代の離職である。コロナ禍によって発生した「Great Resignation(大量退職)」で職を離れた人が増えたことも人手不足に拍車をかけた。

雇用主は仕事を埋めるための求人のみならず、速いペースで変化しているダイナミックな労働市場についていくことに苦労している。過去5年間、米国の労働力は一定ではなかった。米国労働省労働統計局(BLS)発表の全米職業別雇用賃金予測のデータは労働市場の変動をなぞる[i]。2022年の米国の人口は3億3,300万人で、そのうちおよそ60%が米国経済の様々な職、地位、部門で雇用されていた。

労働市場はこれまでも、そしてこれからも変化し続けるだろう。その変化はデータが追いつけないほどのスピードで加速している。労働力における混乱は単なる人口動態にとどまらず、テクノロジーの変化、国内の移住トレンド、そして労働者の行動変化にも起因している。

■革新的な動き

コロナ禍はゲームチェンジャーだった。そのピーク時には全オフィスワーカーの62%がリモートで働いており、新しいバーチャルな働き方の導入につながった。これらの労働者の多くは今もより多くのリモートワークの選択肢を求めている。リモートワークは面倒な通勤にかかる時間とコストの節約につながることはもとより、その利便性や柔軟性が労働者にとって魅力となっている。オフィスは自宅に移動し、都心部のオフィス市場に打撃を受けている。

テクノロジーはまた、従来のオフィスワーカーの枠を超えて仕事を変えつつある。例えば、遠隔治療は医師等の医療従事者によるバーチャル診療を可能にしている。セルフサービスのキオスクは接客・サービス業の省人化につながっており、オートメーションやロボティクスが組立工場、倉庫、流通施設で人間に取って代わっている。未来に眼を向けると、AIについては誰もが口にしたがらず、仕事の進め方、様々な業種における雇用の伸びや下落、そして将来の労働市場で必要とされるスキルにAIや機械学習がどのような影響を及ぼすかはまだはっきりしていない。

■仕事は人に従う

労働市場は経済的圧力下でも持ちこたえているが、2023年初旬の銀行破綻は、FRBがインフレへの対応に遅れ、その後の急激な利上げで過度の修正を行なってしまったことを示す警告サインである。今問題なのは、米国経済がソフトランディングできるか、それとも景気後退というハードランディングに終わるかということである。労働市場は一般的に遅行するものだが、テクノロジー・セクターを中心に、多くのセクターで人員削減の発表が出始めている。労働市場は不動産に対して川下で重要な意味を持つ。純粋かつ単純だが、仕事は不動産需要を促進し、人口も仕事がある場所に移動するのである。

雇用主は人の動きを追っており、労働者の移動状況を注視している。伝統的に、古い世代は自分の仕事がある場所を中心に生活を構えていた。X、Y、Z世代を含む若い世代の今のアプローチは異なる。彼らは順序を逆にして、最初にライフスタイルと住む場所を決めてから仕事を選んでいるのだ。若い労働者はまた、フルタイム雇用よりもリモートワークや契約労働を志向していると言う点で意識も異なっており、起業家精神が強く、副業にも従事している場合が多い。したがって、雇用主は利用可能な労働力を追跡する以外に、労働力の変質につながっている労働者の働く姿勢、行動、そしてスキルセットの変化も考慮に入れる必要がある。

6. 人口動態ショック~人口移動が不動産に与える影響~

新型コロナウイルスの存在が知られるずっと前から、人々は荷物をまとめて新しい州や街に移住していた。この大移動はコロナ禍とリモートワークによって加速しているものの、その根本的な要因は単純に安さにある。

西海岸や北東部の住宅や生活費が高くなりすぎたため、人々は他の選択肢に眼を向け始めたのだ。リモートワークの台頭によって働く場所に関する柔軟性が増したことで、この移住の動きは加速している。ツーソンやグリーンビルなどの生活費が低い街に住みながら、サンフランシスコやニューヨーク並みの給与を受け取ることが可能となった。移住を加速させているもう一つの要因は人々の行動の変化だ。以前はまず仕事を見つけて、それから住む場所を決めるのが一般的だった。今はこの流れが逆になり、若い人たちは最初に住む場所を選んでから仕事を見つけている。

■職は生活費が低い州に移転

U-Haulグロース・インデックスは人々がどこに移動しているかを理解する手がかりを与えてくれる。人口流入で上位の州にはテキサス、フロリダ、サウスカロライナが、上位の都市にはフロリダ州オカラ、アラバマ州オーバーン、アリゾナ州サプライズ、ウィスコンシン州マジソン、サウスカロライナ州マートル・ビーチなどが並ぶ。人口増を享受している都市には3つの重要な要素がある。安さ、良い空港、そして住宅である。

移動しているのは人だけではなく、企業もコストの高い州や規制の厳しい州から、サンベルト(米国南部を東西に延びる温暖地帯)の州や内陸部に転出している。企業が求めるのは労働力や物流インフラ、つまり鉄道、高速道路、港湾へのアクセスがある場所だ。例えば、エネルギー省傘下のアルゴンヌ国立研究所の新しいレポートによると、EVの電池工場が新たに建設されている場所や過去3年以内に建設された場所は、五大湖からアラバマ州、テネシー州、ジョージア州、テキサス州、そしてメキシコに南下するエリアに集中している。

■注目は郊外や第二グループの市場に

人や企業の移動により、明確な勝者と敗者が生まれている。人口密度もコストも高い大都市圏は転出超過となっており、この傾向が反転する可能性は低い。この人口移動トレンドから最も悪影響を受けているのは明らかにサンフランシスコである。オフィスの空室率や評価額は大幅に悪化している。2億〜3億ドルで取引されていたオフィスビルがほんの数年前の半値以下でレンダーに戻っているケースもある。大量退職の動きによって大きな損害を被ると予想されるその他のエリアは旱ばつに見舞われたコロラド川流域の7つの州だ。それらの州では水使用に対する新たな制限によって今後の成長が阻害される可能性が高い。

要するに、人口分布は国全体で変化しているのだ。米国の人口分布はCBD中心型から郊外・第二市場中心型へとシフトしている。これはリモートワークに伴う、いつか揺り戻しが起きるかもしれない一時的な流行ではない。経済性に根差した、もっと深いトレンドである。企業は事業を支える労働力と物流インフラがある都市に引き寄せられる。このシフトは不動産業界にとって成長機会という点で大きな意味を持つとともに、人口減少地域の不動産評価額、余剰スペース、そして陳腐化という面で今後の課題ともなる。

7. 不動産アルマゲドン~経済、金利、インフレ~

最近の「フリーマネー」の時代はFRBによる急激な利上げペースを受け、あっけなく幕を閉じた。FFレートは2007年来の高水準にあり、商業用不動産市場の不動産オーナー、投資家、デベロッパーは資本コスト上昇の影響を実感している。

短期債務を抱える借り手はこの影響の矢面に立たされている。SOFR(担保付き翌日物調達金利)参照金利が2022年3月の0.5%から2023年9月初旬現在の5.30%に上昇した一方、10年物米国債利回りは4.2%前後で推移している。金利上昇と、大型の銀行破綻に伴う流動性逼迫は不動産取引市場に打撃を与えており、売買は急減し、売り手、買い手ともに不動産価格の見直しを受け入れる努力をしている。

FRBは経済の息の根を止め、市場を「不動産アルマゲドン」に向かわせようとしているのだろうか。見通しは見かけほど悲惨ではないかもしれない。

■落ち込む経済、活況を呈する雇用

コロナ禍による混乱の深刻さを考慮すると、2023年の経済が苦境にあると言うのは難しい。第2四半期の実質GDPは前年比2.1%増だった。成長は鈍いものの、内容はまちまちである。個人消費(インフレ調整後)が前年比2.3%増となった一方、サービス消費は3.0%増だった。大きく後退したのは、極めて金利敏感である設備投資で、8.2%減という結果となった。だがここでもデータはまちまちで、知的財産生産物は6.4%増、住宅設備投資は大きな打撃を受け、FRBの利上げ開始以来19%減少している。

不動産は住宅経済の波及効果をあまりにも重視しているため、FRBの政策に市場が窒息しそうになっていると感じても不思議ではない。だがそれは業界側の近視眼にすぎない。FRBの二つの使命を忘れてはならない。それは価格安定と完全雇用である。雇用面で言うと、FRBの政策が経済を混乱させるとは考えにくい。失業率(2023年8月時点)が3.8%、過去12ヶ月の新規雇用者数が月平均334,000人増と、労働市場は依然として活況を呈している。

■インフレのシーソー

インフレ面では、コロナ禍が経済を席巻するなか、FRBが価格の上昇に対処する機会を逸したことは否定できない。極めて基本的な意味で言うと、インフレに影響する要素は主に二つある。コストプッシュ圧力とデマンドプル圧力である。コロナ禍時代のインフレでは両方の圧力が増大した。サプライチェーンの混乱とそれによる資材不足は食品・エネルギーからテクノロジーにいたるあらゆる物に典型的な価格上昇圧力をもたらした。

インフレのコストプッシュ面では、FRBは主として受動的で、その政策は自ずと効果に乏しく、出遅れたものとなる。FRBが大きな批判を浴びているのは、デマンドプル型インフレの抑制である。FRBの緩やかな金融政策は、ミルトン・フリードマンによる「あまりに多くのカネがあまりに少ない商品を求める」ことについての格言が物価上昇の裏側を表していると考える人々の間で批判の的となっている。

■悪者は誰か?鏡を見よ

FRBは大恐慌や世界金融危機の後、ほぼゼロに近い金利に利下げする政策を追求して経済全体に「安いお金」を行き渡らせ、米国のマネーサプライ(M2)は2000〜2020年に年平均6.2%増加した。コロナ禍では大型の景気刺激策が通貨供給量の伸びを加速させた。FRBがQEプログラムの終了とFOMCでの利上げの双方にブレーキをかけようとしているのは明白だ。

「不動産アルマゲドン」の影響についての意見は分かれている。金利上昇とコスト上昇による不動産価格の不確実性は、商業用・住宅用双方の不動産市場を揺るがし、取引活動の足かせとなっている。2025年末までに1.5兆ドルにのぼる米国CRE(商業用不動産)債務が満期を迎えることを受け、資本コストの上昇と銀行貸出の厳格化も借り手にとって懸念材料である。迫り来る「都市部の破滅」への懸念は誇張されているかもしれないが、我々は依然としてコロナ禍末期の渦中におり、主要な都市経済の混乱はまだ収束していないのだ。

官吏や公的機関を批判したくなるのは世の常だが、不動産業界や金融業界も我が身を振り返る必要がある。金利リスクの管理を主要業務とする銀行が、FRBによる利上げやスプレッド縮小の影響、預金者の銀行離れの可能性に対する準備ができていなかったのはどういうわけか。同様に、商業用不動産への投資家が、リスク・プレミアムが事実上消失する水準までキャップレートの圧縮を受け入れたのはなぜか。多くの点で私たちは再びポゴ(訳注:ウォルト・ケリーによる連載漫画の主人公)の告白に行き着く:「我々は敵に出会った。それは我々自身だ」。

8. アレクサ、私の商品はどこ?

~サプライチェーン、物流、米国のオンショアリング~

コロナ禍の間、カリフォルニアの海岸線にコンテナ船が列をなしたことは、より強靭で効率的なサプライチェーンの構築を喚起した(その多くはすでに構築が進行していたが)。

企業は、西海岸に停泊したコンテナ船からロサンゼルスやロングビーチの港を経由してシカゴから東海岸へと、貨物が東西に運ばれるサプライチェーンを再構築している。新しいサプライチェーンでは貨物が南北に運ばれる。このシフトの種は10年前にパナマ運河の拡張の際にまかれ、コロナ禍に発生したサプライチェーンの混乱によって根付いて開花したのだ。10年前は全コンテナ貨物の約60〜65%が西海岸のロサンゼルス港とロングビーチ港で荷揚げされ、30〜35%が東海岸とメキシコ湾岸の港で荷揚げされていた。今、この流れは逆転し、コンテナの65%は東海岸とメキシコ湾岸の港で荷揚げされている。

東海岸とメキシコ湾岸の港からコンテナ貨物は内陸に運ばれ、西海岸の港に比べて二倍の速さと半分のコストで米国の人口の70%に届けられる。実際、2022年にニューヨークはロサンゼルスとロングビーチを抜いて取扱貨物量が最も多い港となった。チャールストンは米国で最も貨物量の伸びが大きい港と認定され、サバンナは2025年までに最も取扱貨物量の多い港となる勢いである。3億ドルの連邦予算で大改修を行なっているモービル港も将来有望だ。また、ヒューストン、フリーポート、エバーグレーズの各港には収容能力に余裕がある。

■ゴールデン・トライアングル

米国の物流インフラの中心はゴールデン・トライアングルにある。ゴールデン・トライアングルは、五大湖、テキサス州、大西洋中部を結ぶアメリカ内陸部の三角地帯だ。米国の一級鉄道のうちの5路線がこの地域の中心を通り、収容能力に余裕のある港湾網に接続する。鉄道のすべての統廃合が行われているのもこの地域だ。例えば、カナディアン・パシフィックは最近カンザス・シティ・サザンと合併し、カナダから米国を通ってメキシコに抜ける一級鉄道が生まれた。

サプライチェーンの再構築は製造業のリショアリング・ブームと重なっているが、リショアリングによる伸びの多くも内陸部や南部州に集中している。米国のGDPの半分以上がこのゴールデン・トライアングル地域で生産されている。フェデックス、アマゾン、ウォールマートのeコマース・フルフィルメントセンターを地図上で見ると、東海岸からミシシッピー川流域にかけて集中していて、西海岸にはほとんどないことがわかる。最近発表された新工場も、大半がメンフィス、ウィチタ、ハンツビルといったゴールデン・トライアングルの街に所在している。その主な原動力は安さ、労働力へのアクセス、そして鉄道、道路、港湾の物流インフラである。

■勝者と敗者

企業がゴールデン・トライアングルに移転しているのは、サプライチェーンにとって物流インフラがないと困るからである。こうした移転から恩恵を受けるのは鉄道で港湾と接続できる都市だ。物流インフラがない都市や鉄道と港湾の接続がない都市はこの新しいeコマース経済に参加するチャンスはない。

こうしたサプライチェーンの移転のもう一つの副産物として、不動産価格は今後、大都市のCBD市場に立地しているかどうかよりも、物流、インフラ、労働力、建物品質の面で価値があるかに左右されることが挙げられる。これまで郊外市場や第二市場にとって減価要因となっていた要素がなくなり、減価が大都市にシフトする可能性があるのだ。

9. 価格が間違っている・・?~価格の正常化には市場の価格改定が必要だろうか~

基礎的な数学では、資本コストが上昇すればキャップレートも上昇し、不動産価格は低下するはずである。しかし、信頼できる比較データがほとんどなく、取引が凍結していることにより、市場が待ち望んでいた価格リセットは実現に時間がかかっている。

現実には、商業用不動産市場は現サイクルのピーク価格に達し、金利上昇や、セクターによっては成長鈍化により下落し始めている。問題は価格がどこに落ち着くのかということだが、この価格形成を遅らせている要素がいくつか存在する。大きなハードルの一つとなっているのは、買い手と売り手がいまだに対立していることだ。売り手は金利急騰前の価格またはそれに近い価格を求めている一方、買い手は資本コスト上昇によって価格はそれよりも大幅に低いと思っている。

価格が下落したことはある程度受け入れられているものの、評価減を受け入れる意欲は薄い。ビル・オーナーは市場の底かもしれない時に売るよりも保有し続けることを選択している。これは八方塞がりの様相も呈しており、本当の価格を評価することが非常に困難になっている。売る意向の強い売り手が少ない売買取引で売ることにより、「市場価格」は人為的に低い水準に設定されている。売り手と買い手の間のギャップを埋め、取引活動を活性化するためには、何かを犠牲にしなければならない。それは価格の下落か、金利の低下か、あるいはこの二つの組み合わせかである。

■未来を占う

不動産価格改定の主な目安となるのは金利と資本コストである。10年債利回りは2022年1月の1.6%から200ベーシスポイント以上上昇して6月中旬に3.8%に達し、1ヶ月物SOFR金利は500ベーシス以上も上昇して5%超で推移している。ローンのスプレッドも拡大している。ビル・オーナーは、資本コストの上昇が上場REIT市場の価格に与える影響の把握に努めている。グリーンストリートCPPIによると、不動産価格は5月時点で前年比14%下落しており、最も打撃の大きいオフィス部門では26%も低下した。REIT価格の14%減は民間部門の価格と完全に釣り合っているわけではない。しかし、上場REITは不動産価格動向の全般的な傾向を測る良い指標になるかもしれない。

市場のセンチメントは、金利が今後12ヶ月間で低下するか、今の水準にとどまるか、またはさらに上昇するかについていまだ定まっていない。金利が低下しなければ、取引市場の雪解けにはつながらない。その場合、売り手は降参し、価格設定を下げる必要があることを認識しなければならない。物流不動産や集合住宅など、一部の部門では賃料の上昇が金利上昇の影響を相殺するのに貢献している。価格下落率は集合住宅で8〜10%、物流不動産ではそれよりさらに小さいが、オフィスは20〜30%にものぼる。

■満期を迎える債務の圧力

不動産価格の改定は取引市場のほか、2025年末までに1.5兆ドルにのぼる米国CRE(商業用不動産)債務が満期を迎えることから借り換えの引受にも大きな意味を持つ。これは不動産業界で過去にも起きており、直近では2015、2016、2017年に、世界金融危機後の苦境が尾を引いていた資本市場が大量の満期に直面した。この時は貸し手が問題を先送りして「pretend and extend(問題がないふりをして返済期限を延長すること)」ができたため、危機は現実のものとはならなかった。

今日と大きく異なるのは、当時は金利が低かったものの、資本が手に入らなかったという点だ。今日、資本は手に入るが、金利が当時よりも大幅に高い。このことはいくつかの問題をはらんでいる。借り手が高い金利で借り換えることは可能か?ローンの経済性と評価が大きく異なる今、借り手はどれだけのエクイティを提供しなければならないか?借り換えが難航することで、債権を保有する貸し手(主に銀行)は時価評価を強いられ、その結果CRE(商業用不動産市場)や金融市場に連鎖的な影響が及ぶことになるのだろうか?これらはすべて、2023年後半から2024年にかけて引き続き展開する重大な問題である。

10. ロンドン橋落ちた~分かれ道で両方の道を通る

:米国のインフラ整備を進めるための「第三の道」を求めて~

老朽化する米国のインフラの改修・更新に関する問題とそれにかかる莫大な費用はよく知られている。インフラについての話題は、インフラ通信簿で過去20年間、米国のインフラに対して及第点以下のC、Dランクの成績をつけているアメリカ土木学会(ASCE)がきっかけになることが多い(直近2021年の通信簿におけるインフラ全体の成績はC-)。

20世紀における世界の経済リーダーとしての米国の地位を確固たるものにした1900年代の大型公共事業に触発され、新しく改善されたインフラへの極めて高いニーズは、現在、1.2兆ドルの超党派インフラ投資・雇用法の一部としての支出とインフレ削減法で増える7,830億ドルを原資として、多額の資金をインフラ投資に充てようとしている。この偉業とも言える資金調達は必要な改修を実現し、雇用を創出する。同時に、これは米国にとって重大な分かれ道でもある。米国は大型のインフラ事業に投資することを法律的に確約し、資金も流れ始めているが、21世紀を通じて米国の繁栄を維持するために本当に必要なインフラの種類についての慎重な考え、そして再考に基づいて事業が進行するかは不明だ。

■分かれ道

これらの投資は後ろ向きで伝統的なインフラ観に基づき、高速道路、橋、パイプラインといった巨大事業に対して行われるだろうか。それとも新たなテクノロジー、変化する社会ニーズ、変動する環境条件に対応できる未来志向のインフラに対してなされるだろうか。

超党派インフラ投資・雇用法は既存のインフラを強化するものだと言うこともできる。つまり、足りないものを補い、繰り延べられたメンテナンスを実施するという、20世紀にふさわしい戦略だ。主としてインフラ投資による雇用創出法案とも言えるかもしれない。21世紀に米国がリーダーとなるために必要なものを備えることを考えるのなら、インフレ削減法はエネルギーシフトと気候変動への耐性力に向けた施策として充分だろうか。

インフラ論争はその枠組み(後ろ向きvs未来志向)が進化しなければならないのかもしれない。最終的に、解決策は「粘り強く、徹底した、速い進捗」対「一気呵成の劇的な変化」としてくくり、取り組むのが良いかもしれない。このアプローチでは、新たなインフラのニーズに対応するイノベーションや代替策に目配りしながら足りないものを埋めることを可能とする。

■「第三の道」を探して

この観点から見ると、二つの法案が切実に必要とされるのと同時に、他にももっと多くのことをしなければならないことがわかる(長期的な設備投資の必要性に対して、両法案は「大海の一滴」であるという意見が多い)。粘り強い漸進的な進捗は、大型の送電プロジェクト開発を加速させるためのエネルギー・インフラ・プロジェクトの「許認可改革」を含む債務上限引き上げ法案という形で現れている。包括的な許認可改革はこれまで(そして債務上限引き上げ条項で未対応のいくつかのケースでは現在も)、複数の州や自治体管轄区域にまたがる重要なインフラ建設における大きなミッシングリンクだった。我々は一つの明確な道を選んで進むのではなく、荒野の茂みを払って新しい道を築いている。それは多くの試練や落とし穴を伴う、ハードルの高い仕事である。

インフレ削減法は、新技術や、新しくてより強靭なエネルギー、廃棄物、水に対するソリューションなど、対象とする投資の種類に関して革新的である。大量流通モデルからより局地的な流通モデルへのシフトを含め、将来的に商品やサービスを人々に提供する方法を再考するのと同じ様にインフラを再考することがこの先の一つのチャンスとなる。一つの地域発電所を更新するために50億ドル費やすのか、またはその50億ドルを使って小型の分散型電源設備を20ヶ所建設するのか。それらの小型の設備はカスタマイズして、太陽光、風力、サーマルリサイクルといった代替エネルギーから発電したり、電力の供給方法を変えたりすることができる。

米国のインフラ整備を進める第三の選択肢は存在するだろうか。「Genius of the AND(「AND」の天才)」はジム・コリンズの著書『ビジョナリー・カンパニー 時代を超える生存の原則』で提唱されているコンセプトである。偉業を成し遂げる者は、一見矛盾する、あるいは相容れない両極端を、勇気を持って横断することで、「Tyranny of the OR(「OR」の専制)」を拒絶して「Genius of the AND(「AND」の天才)」を受け入れるという内容だ。

米国のインフラを将来に向けて整備することは連邦政府の出資があっても大変な仕事である。また、国民はインフラ投資が連邦政府のみの責任だという考え方も変える必要がある。この二つの重要な法案は、自治体、市や郡、民間企業、非営利団体、財団、その他の団体が協力することを促すきっかけや行動喚起となり得る。これらの当事者は手を取り合って地域レベルでリーダーシップを発揮し、米国の国民と経済を向こう25年、50年、75年にわたって支えるのに必要なインフラについて考えることが望まれる。

(参考1)執筆者リスト

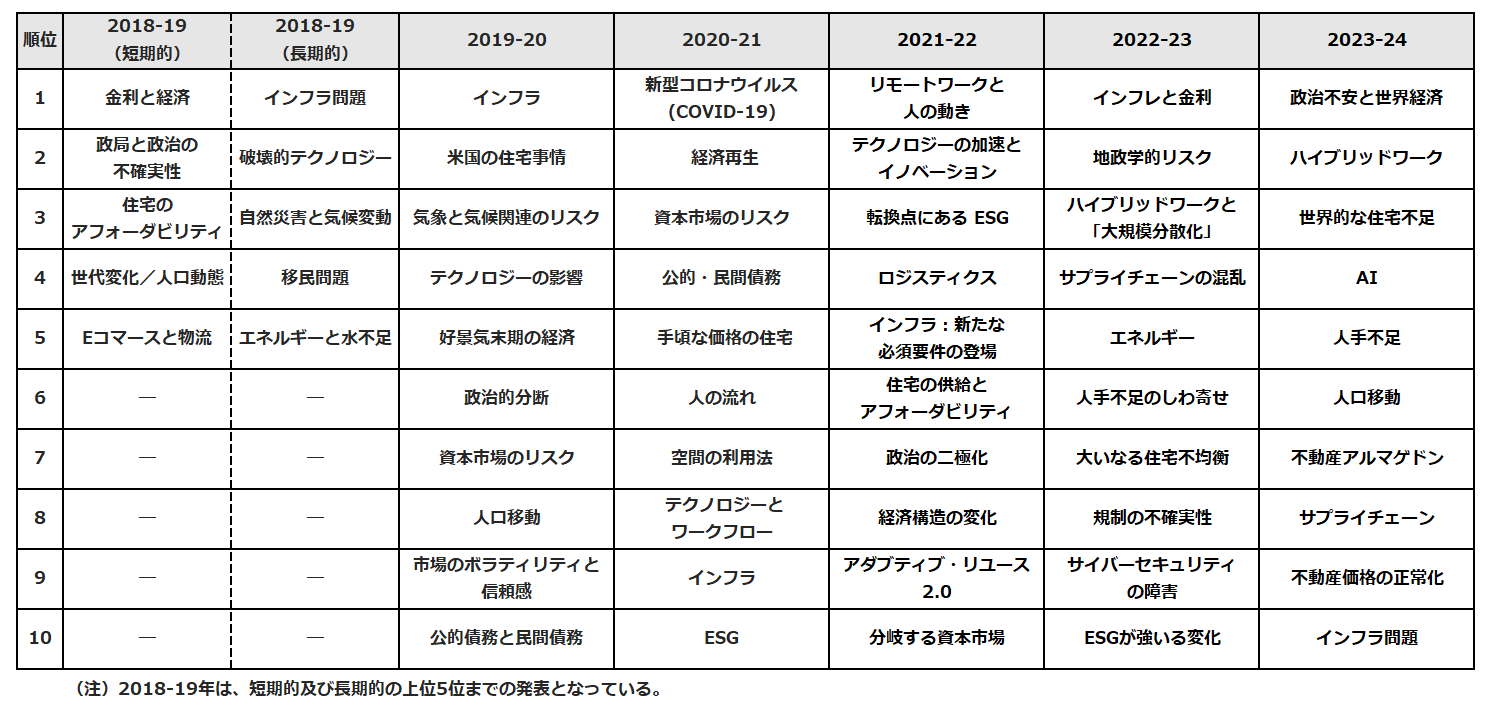

(参考2)最近のCRE® Top 10リスト

- ザイマックス不動産総合研究所

- お問い合わせ

- ※レポート原文(英語)に対するお問い合わせ

- The Counselors of Real Estate®

- 430 North Michigan Avenue, Chicago, Illinois 60611, U.S.A.

- TEL: +1 312 329 8427 | www.cre.org