2019.12.17

ビルオーナーの実態調査2019

~全国の中小規模ビルオーナーを取り巻く環境変化と業況~

ザイマックス不動産総合研究所(以下、ザイマックス総研)は早稲田大学建築学科小松幸夫研究室(*1)と共同で、2015年から全国の中小規模ビルを保有し賃貸ビル事業を行うビルオーナーを対象にアンケート調査(*2)を行っている。

第4回目となる今回は、現在の賃貸ビル事業の経営実態、今後の見通しやビルを取り巻く環境変化への対応などについて、アンケートおよびヒアリングにより調査した。本レポートはその結果をとりまとめたものである。以下、2017年調査を「東京・大阪(2017)」とし、2018年調査を「政令指定都市(2018)」とする。

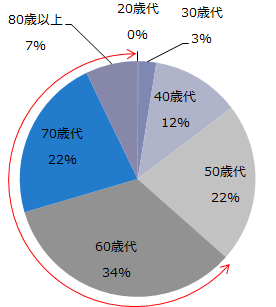

- ・ 経営者の年齢は60%以上が60歳以上であった。

- ・ ビルの保有棟数は約60%が1~2棟で、主要なビルの築年数は、約80%が築20年以上であった。

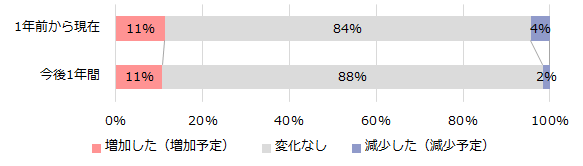

- ・ 保有棟数の変化については、「1年間前から現在」「今後1年間」で「増加した(増加予定)」がそれぞれ約1割で、合計保有棟数が多い事業者ほど増加の割合が高かった。

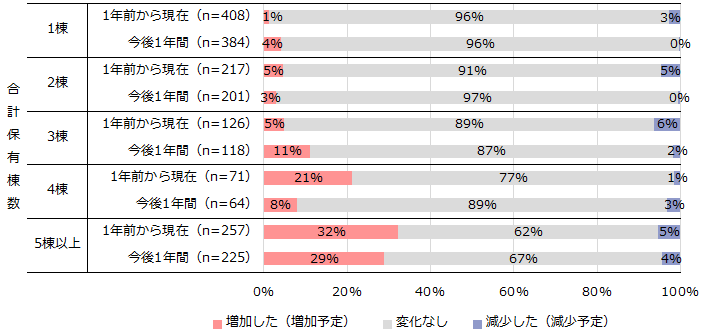

- ・ 賃貸ビル事業全体の業況については、「良い(よくなる)」と答えた事業者が「1年前から現在」が49%で、「今後1年間」では26%と減少した。

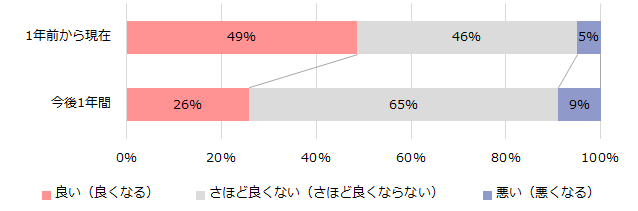

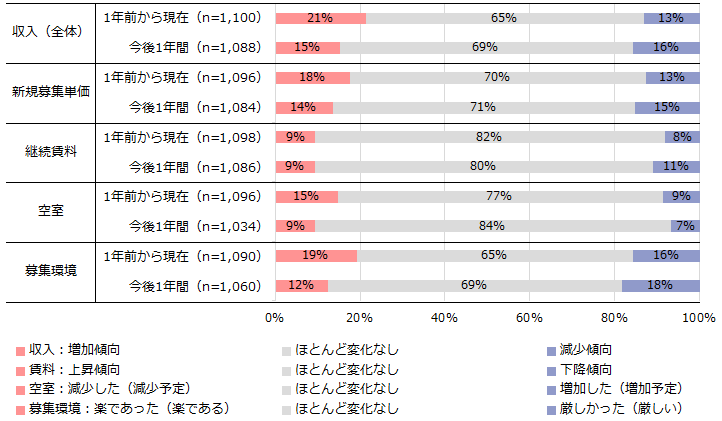

- ・ 収入および収入に関わる項目においては、「ほとんど変化なし」が65%以上と過半数を占めた。支出(経費)および支出に関わる項目においては、すべてにおいて今後増加する傾向にあり、特に修繕費は半数以上の事業者が増加すると答えた。

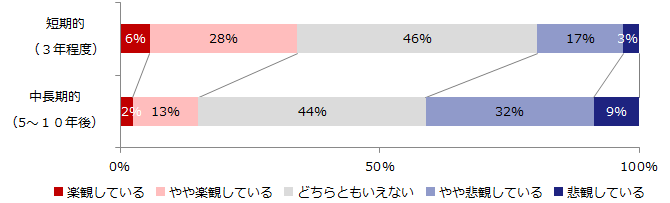

- ・ 3年程度先の短期的な見通しは楽観派が34%で、悲観派の20%を上回った。一方、5~10年先の中長期的な見通しは、悲観派が41%と増加し、楽観派の15%を上回った。

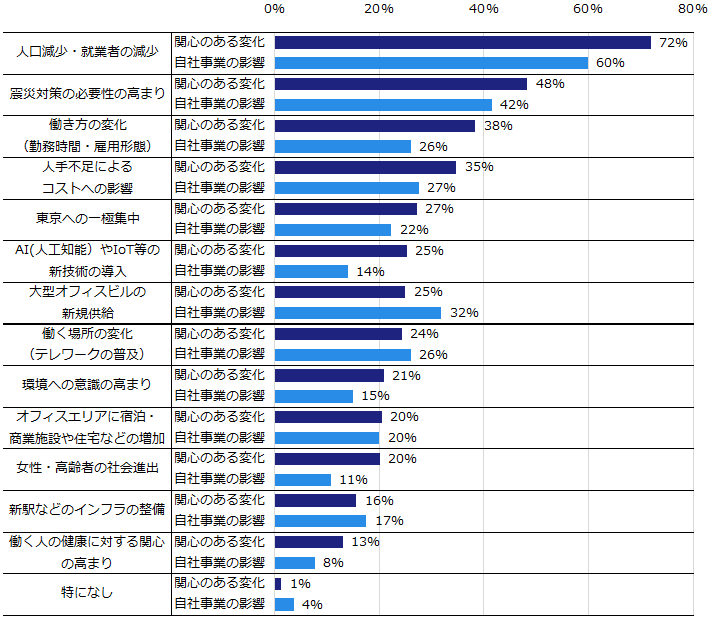

- ・ 今後の社会情勢の変化への関心は、「人口減少・就業者の減少」「震災対策の必要性の高まり」「働き方の変化」の順で高く、特に「震災対策の必要性の高まり」は前回調査の割合を大きく上回った。

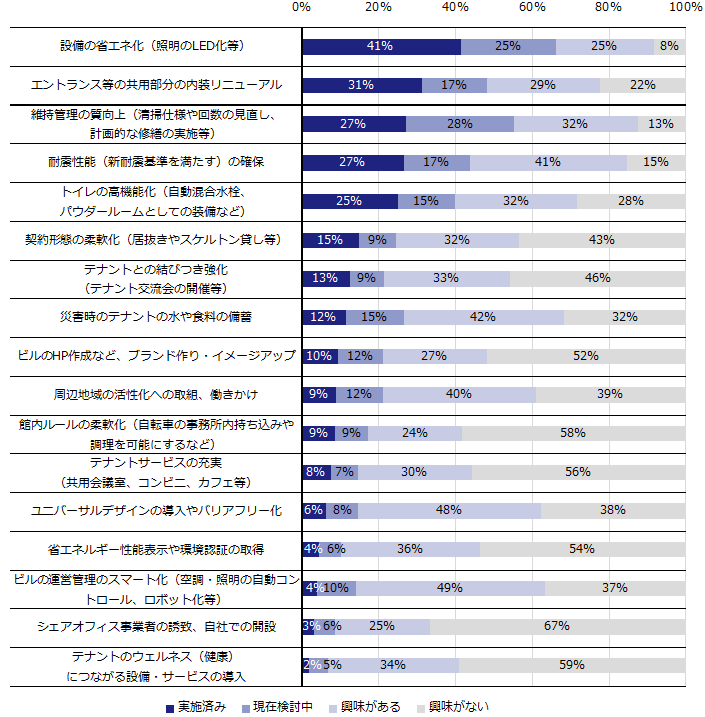

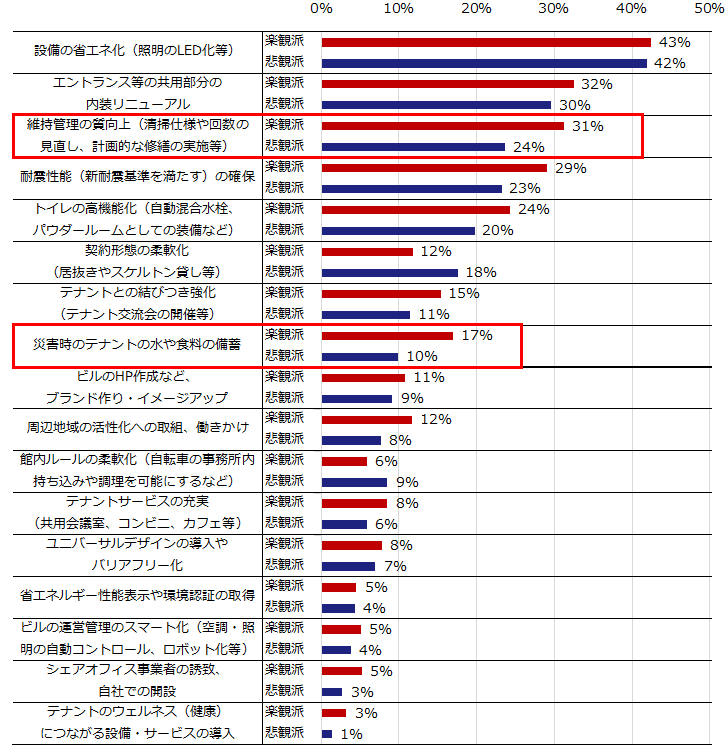

- ・ ビルの価値向上のための施策については、「設備の省エネ化」「エントランス等の共用部分の内装リニューアル」「維持管理の質向上」の順で実施率が高かった。中長期的な見通しを楽観視しているビルオーナーは、「維持管理の質向上」「災害時のテナントの水や食料の備蓄」などのソフト面の実施率が悲観派と比較して高かった。

1. ビルオーナーの属性

2. 賃貸ビル事業の業況について

3. 今後の賃貸ビル事業について

4. 今後のビル事業について思うこと

1. ビルオーナーの属性について

賃貸ビル事業者について

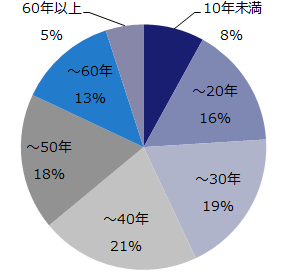

賃貸ビル事業者の経営者の年齢は、60歳以上が60%以上を占めていた【図表1】。賃貸ビル事業歴は~20年、~30年、~40年、~50年がほぼ同割合(20%前後)と、特に大きな偏りはなかった【図表2】。これは東京・大阪(2017)、政令指定都市(2018)とほぼ同様である。

【図表1】経営者の年齢(n=1,103)

【図表2】賃貸ビル事業の事業歴(n=1,102)

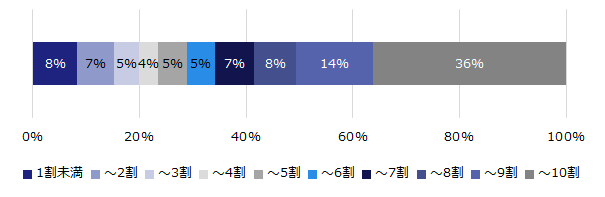

次に、事業者の全売上に占める賃貸ビル事業の割合をみてみると、5割以上が全体の約70%を占めており、賃貸ビル事業を専業とする事業者が多かった【図表3】。ヒアリングでは、「当初の主力事業の安定のために賃貸ビル事業を始めたものの、景気の変動等に伴い、賃貸ビル事業が主事業に変化した」との声が多くのビルオーナーから聞かれた。

【図表3】全売上に占める賃貸ビル事業の割合(n=1,088)

保有ビルについて

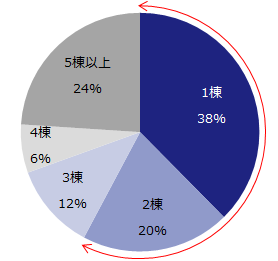

保有する合計棟数は1~2棟の事業者が全体の約60%、5棟以上を保有する事業者は24%を占めていた【図表4】。

【図表4】合計保有棟数(n=1,085)

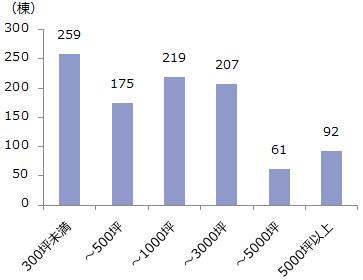

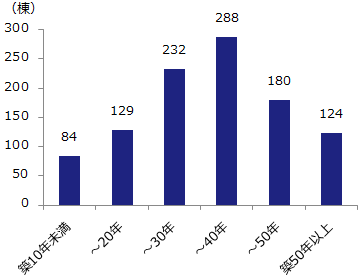

保有するビルのうち主要なビル1棟について、その規模(延床面積)と築年数についてきいた。規模は、3,000坪未満までで約85%を占めている【図表5】。築年数については、約80%のビルが築20年以上であった【図表6】。

【図表5】主要なビルの規模の分布(n=1,013)

【図表6】主要なビルの築年数の分布(n=1,037)

2. 賃貸ビル事業の業況について

賃貸ビル事業における業況全般について、「1年前から現在」と「今後1年間」に分けてたずねた。

保有ビルの状況

保有ビルの棟数は、「1年前から現在」「今後1年間」ともに約1割が「増加した(増加予定)」と回答し、減少の割合を上回っている【図表7】。

【図表7】保有ビル棟数の変化(1年前から現在:n=1,009、今後1年間:n=1,100)

次に、合計保有棟数別に保有棟数の変化をみたところ、合計保有棟数が多いほど保有ビル棟数の増加は大きく、5棟以上の事業者は「1年前から現在」「今後1年間」ともに約30%の事業者が「増加している(増加予定)」と回答した【図表8】。

【図表8】保有ビル棟数の変化(合計保有棟数別)

賃貸ビル事業の業況

賃貸ビル事業の業況については、「1年前から現在」は「良い(良くなる)」が49%に対し、「今後1年間」は26%へ減少していた。一方、「悪い(悪くなる)」は5%から9%へ増加しているものの、「良い(良くなる)」のほうが割合としては多い【図表9】。

【図表9】賃貸ビル事業の業況(1年前から現在:n=1,094、今後1年間:n=1,079)

【収入】

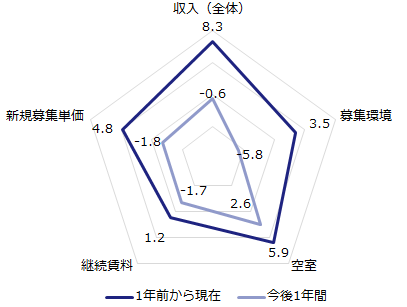

賃貸ビル事業における収入の部分については、「ほとんど変化なし」と答えた割合は65%以上と過半数を占めており、収入面では安定している事業者が多い【図表10】。一方で、「1年前から現在」と「今後1年間」を比較すると、収入が「増加傾向」と回答した事業者の割合は減少している。

【図表10】賃貸ビル事業の収入について

次に、「良くなる(増加・上昇)」と答えた割合から、「悪くなる(減少・下降)」割合を引いた差(DI)で、各項目の傾向をみた【図表11】。0より大きい場合、「良い・上昇する・増加する」の割合が高く、0より小さい場合は「悪い・下降する・減少する」と考える事業者が多いことを意味する。「1年前から現在」は、収入や収入に関わる環境は良かった一方、「今後1年間」は、空室の状況以外は悪くなると見通している事業者が多い。

【図表11】収入項目のDI

【支出(経費)】

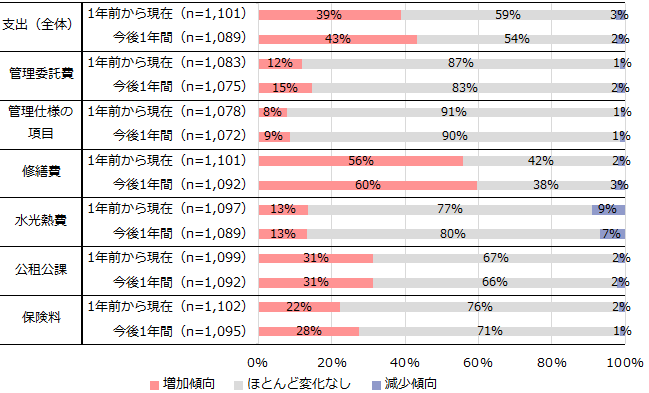

賃貸ビル事業における支出(経費)については、支出全体を含むすべての項目で「増加傾向」と回答した事業者が多く、「減少傾向」と回答した事業者を大きく上回っている【図表12】。

【図表12】賃貸ビル事業の支出(経費)について

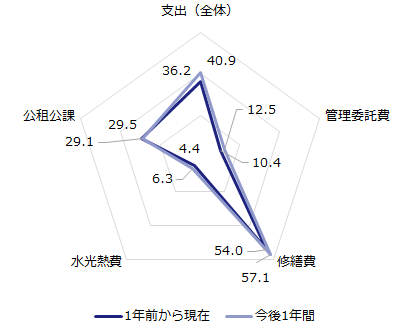

収入と同じように「増加傾向」と回答した割合から「減少傾向」と回答した割合を引いた差(DI)で全体の傾向をみた【図表13】。「1年前から現在」と「今後1年間」で大きな変化はなく、DIがプラスであることから、支出は増加傾向にあることがわかる。特に修繕費においては、DIが50以上とかなり高く、半数以上の事業者は修繕費が増加すると考えている。築20年以上を経過すると、設備の交換や不具合箇所が増加し、今後修繕費が増加する傾向は続くと思われる。

【図表13】支出項目のDI

【資本的支出】

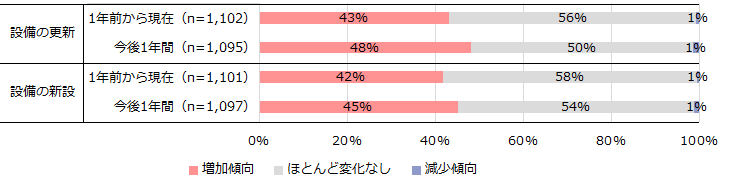

設備の更新や新設に伴う資本的支出についてたずねた。支出(経費)と同様、増加傾向にある【図表14】。

【図表14】賃貸ビル事業の資本的支出について

3. 今後の賃貸ビル事業について

今後の見通し

賃貸ビル事業における今後の見通しをたずねたところ、短期的(今後3年程度)には楽観派(「楽観している」「やや楽観している」の合計)の割合が34%と、悲観派(「悲観している」「やや悲観している」の合計)の20%を上回っている【図表15】。一方、中長期的(5~10年後)な見通しは、悲観派(41%)が楽観派(15%)を上回る結果となった。東京・大阪(2017)、政令指定都市(2018)においても同様の傾向がみられ、中長期的に賃貸ビル事業を楽観視している事業者は少ない。

【図表15】今後の見通し(短期的:n=1,106、中長期的:n=1,106)

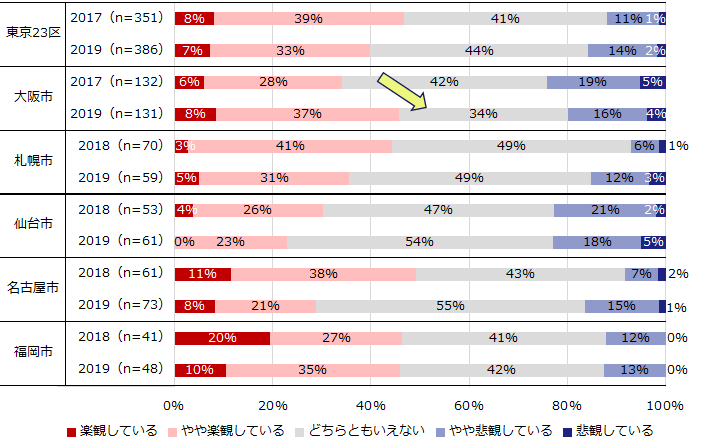

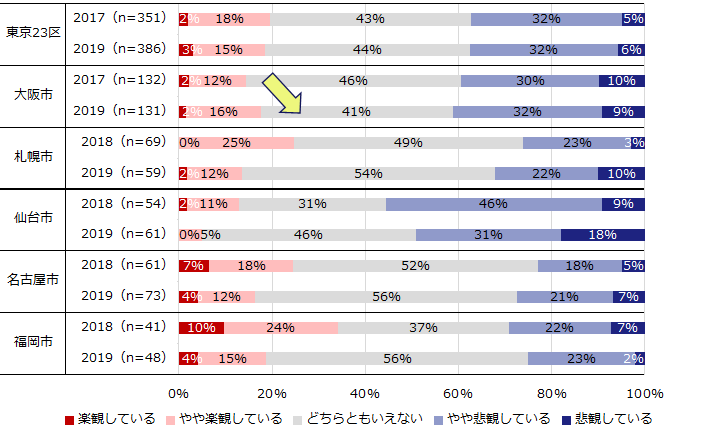

今後の見通しを主要都市別に東京・大阪(2017)、政令指定都市(2018)の調査と比較した。大阪市を除く各都市は、短期的な見通し【図表16】、中長期的な見通し【図表17】ともに以前の見通しよりも楽観派の割合が減少しているが、大阪市は増加している。インバウンド需要による街の活性化に加え、大阪万博やIR構想、リニア延伸とそれに伴う鉄道等のインフラの整備の影響により、大阪市では楽観派が増加していると思われる。

【図表16】都市別の今後の見通し(短期的)

【図表17】都市別の今後の見通し(中長期的)

今後の社会情勢の変化に対する関心と賃貸ビル事業への影響

今後の社会情勢の変化について、関心の有無と賃貸ビル事業への影響についてたずねた【図表18】。「人口減少・就業者の減少」は、関心・自社事業への影響がともに高く、続いて「震災対策の必要性の高まり」、「働き方の変化(勤務時間・雇用形態)」の順になった。

【図表18】関心のある今後の社会情勢の変化と賃貸ビル事業への影響(n=1,106)

関心のある社会情勢の変化を東京・大阪(2017)、政令指定都市(2018)の調査と比較した【図表19】。東京・大阪(2017)、政令指定都市(2018)ともに「人口減少・就業者の減少」、「震災対策の必要性の高まり」は増加している。ヒアリングでは、地震だけでなく、昨今頻発する台風・局所的豪雨などによる風害や水害を含めた自然災害や備蓄に対する意識が高かったこともわかった。

【図表19】関心のある今後の社会情勢の変化(過去との比較)

左図:東京・大阪(2017:n=492、2019:n=517)

右図:政令指定都市(2018:n=561、2019:n=589)

ビルの価値向上のための施策

ビルの価値向上のための施策について実施状況をたずねた。各施策について実施率をみると、「設備の省エネ化(照明のLED化等)」が最も高く、続いて、「エントランス等の共用部分の内装リニューアル」、「維持管理の質向上(清掃仕様や回数の見直し、計画的な修繕の実施等)」の順となった【図表20】。

【図表20】ビルの価値向上のための施策と実施状況(n=1,081)

ビルの価値向上のための施策について、中長期的な見通し(楽観派・悲観派)別の実施状況をみた。ほとんどの施策において、中長期的見通しを楽観視する事業者は悲観視する事業者よりも実施率が高かった【図表21】。ビルのハード面での施策だけでなく、特に「維持管理の質向上」や「災害時のテナントの水や食料の備蓄」などのソフト面での施策についても悲観派と比較して高かった。

【図表21】中長期的な見通し(楽観派・悲観派)別のビルの価値向上のための

施策の実施状況(楽観派:n=160、悲観派:n=449)

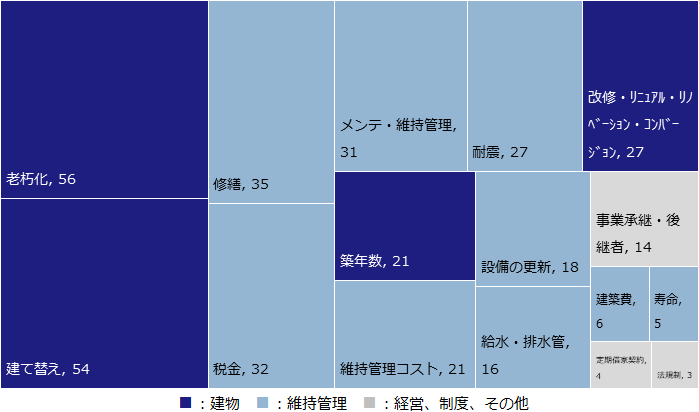

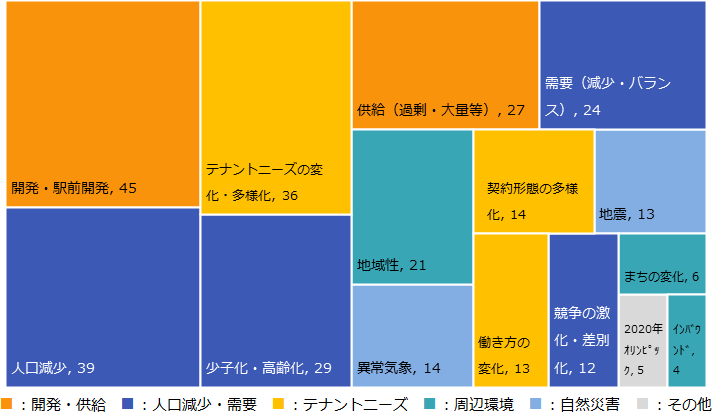

4. 今後のビル事業について思うこと

本調査では、社会環境や周辺環境の変化を踏まえ、今後の賃貸ビル事業において気になっていることをたずねた(自由記入)。回答の頻出語を取り出し、建物やビル経営に関する関心事と、社会環境の変化に関する関心事に分けて整理した【図表22】【図表23】。各四角形の大きさは、関心のあったビルオーナーの数を表している。

【図表22】建物・ビル経営についての関心事(自由記入の頻出語より)

【図表23】社会環境の変化についての関心事(自由記入の頻出語より)

建物やビル経営については、老朽化・築古化とそれに伴う今後の建替えや改修などに非常に関心が高く、次に今後運営していくためのビルの維持管理や、継承者がいないなど事業承継に関わる声もあった。

社会環境の変化においては、人口減少や少子高齢化に伴う需要の減少に言及するコメントが多くみられた。また、大型開発や駅前開発、ビルの供給過多などがビル経営に影響を及ぼすのではないかと心配する声もあった。さらに、地震や水害などの自然災害への対応施策、働き方の変化や外国人・高齢者などの就業者の多様化によるテナントニーズの変化、宿泊施設やタワーマンションなどの住宅の増加に伴う周辺環境の変化などのへの関心も高かった。

以降では、ヒアリングやアンケートのコメントで得られたビルオーナーの生の声を抜粋して紹介する。

ビルの築古化・老朽化

● 短期的には楽観的だが、建て替えも安易にできないため、中長期的には建物の老朽化を心配してやや悲観している。(東京都)

● 老朽化により設備の更新はできても、給水・排水管の交換は時間がかかるので難しい。特に埋め込みの配管は、更新するためには外の配管に全更新するしかないので困っている。(全都市)

● 建て替えは視野に入れているが、賃料を上げなければならない。テナント側は建て替えて賃料が上がるのを喜ばないので、メンテナンスをしながら70~80年保たせたい。(東京都)

● 建築費が高騰し、単独で建て替えるのは資金的に厳しい。建て替えのメリットとして中小規模ビルに対しても都市計画法や建築基準法の見直し、消防法の緩和、特に建ぺい率、容積率、斜線制限の緩和を考慮してほしい。(全都市)

● 築40~50年経った今、建て替えの時期に差し掛かっている。再開発に乗じることが出来るか否かで競争力は二極化していくだろう。(東京都)

● 耐震補強の必要性は感じているが、資金や入居テナントの移転の面を考えると、実際にはできない。空室があり、テナント誘致の面で支障が生じているのかもしれない。(大阪市)

● 企業責任とBCP対策として躯体の耐震補強を実施した。(名古屋市)

● 築20年を迎えるビルを所有するオーナーで余裕のある人は少ない。次の世代に渡すのか、手放すのか、渡すにしても何らかの工夫を講じる必要がある。(名古屋市)

維持管理

● 約10年単位で修繕計画を立てている。(東京都ほか複数都市)

● 20年ほどのスパンで中長期計画を立てている。工程と金額をリストにして管理している。(東京都)

● 修繕費は増加傾向で、ビル周辺や入居テナントに迷惑が掛かるものを優先的に実施している。(札幌市)

● 維持管理は、これまでのアウトソーシングから自前に切り替えコスト削減を図った。(東京都・広島市)

● 今後大型の修繕が増える。特に機械駐車設備は更新が難しい。しかし更新せずに維持するには多大な費用がかかる。(新潟市)

● 約20年前の新築時に、維持管理がしやすい設計にした。壁内にある設備のメンテナンスを考え、スライド式の壁で開口部を確保し、ごみの分別を見越してごみ箱の配置場所の確保や設置をした。水道管はすべてステンレスにした。イニシャルコストはかかったが、ランニングのコストと手間が削減できている。(新潟市)

● 維持管理コストの増加の原因は、修繕の単価の上昇と清掃の人件費の上昇。(東京都)

● 所有ビルの清掃・警備などの人手不足を感じる。高齢者やパートの雇用を増やして、間にあわせている。(札幌市・東京都ほか複数都市)

● 今後、AIやIoTで作業系の仕事が減り、管理コストの節約になるかもしれない。(東京都)

● 「50年たってもここのビル悪くないよね」と言われるように、見えない部分までこまめにきっちりメンテナンスを実施している。(名古屋市)

● ビルの差別化と広報に力を入れている。ビル名を広めるために新聞広告を定期的に出している。(仙台市)

人口減少・需要

● 主要テナント層である中小企業数の減少が不安である。(全都市)

● 最近当ビルでは、賃料は店舗よりオフィスの方が高い傾向がある。人手不足で売り上げが伸びないため、高い賃料だと店舗テナントが出店してこない。(東京都・千葉市)

● オフィス需要の変化・再開発による街の変化が起きている中、今後、古い物件をどうしていくかの見通しが立たない。(全都市)

● 人口減少に伴い、オフィスが地方都市から引き上げていくのではないか。(札幌市)

開発・供給

● 中心部で再開発が行われる中で、この地区の魅力をどのように訴求していくのかという戦略が重要となる。(福岡市)

● 大規模ビルは駅前に集中しており、その影響がじわじわと周辺に波及している感じはある。今後テナントが入れ替わり、水準はよくなるだろう。(名古屋市)

● 札幌駅を中心に開発が活発であり、道外から企業が進出してきているが、中長期先まで景気が続くか先行きは読めない。(札幌市)

● 今後も増え続ける大規模ビルの新規供給や再開発の計画数をみても、供給過剰が心配になる。(東京都・名古屋市・横浜市・福岡市ほか複数都市)

● ここ数年ホテル建築ラッシュが続いており、オフィス供給が途絶え、マンションも大幅に減少するなど、かつてないアンバランスなマーケットになっている。(京都市)

● ビルの供給過多の中、築年数の古い建物は賃料を多少下げても敬遠されがちなので状況は厳しい。賃料を下げすぎても借り手の質が下がるデメリットもある。(神戸市)

働き方の変化・ニーズの多様化

● 10年後以降の需要の見通しが不安。人口減少や働き方改革等でSOHOが進むだろう。(東京都)

● 働き方の形や職場のあり方が変わる中で、極論オフィスがいらなくなるかもしれない。(全都市)

● 今後、働き方改革等で貸室の使用方法等のテナントニーズが変わってくると思われ、それらに対応できる柔軟な対応が求められる。契約内容や規約の変更などの新たなルール作りが必要となる。外国人、女性、高齢者など多様化するニーズに応えるために苦慮している。(全都市)

● テナントの健康面を配慮して、屋上緑化、リフレッシュスペース(卓球台設置)、喫煙室の設置を検討している。(東京都)

● 自転車の需要が高くなった。放置自転車の防止策として、共用の電動自転車を2台配置している。(東京都)

● 女性の就業者が増えたので、これまでの男女のスペースを入れ替えて、トイレをリニューアルした。(新潟市)

● テナントに長く入居してもらえることが大事。テナント満足度の対応に投資することで、結果的に必要経費は減少し収益は安定する。(岡山市)

● 入居者同士のイベントや交流会が行われている。ビルから話を持ち掛け、イベントを実施することもあるが、入居者同士の付き合いが生まれ、仕事に発展する好循環があるのかもしれない。(福岡市)

周辺環境

● 駅前の開発があってから、駅前に企業が集まり、これまでのオフィス立地の需要が減ってきた。(新潟市)

● 周辺環境の変化(ホテル・マンションの建設ラッシュ)が今後のビル運営に影響すると思う。テナントの退去費用・解体費・建築費等を考えると賃貸ビルとしての建て替えは難しい。(大阪市)

● 大型オフィスビルの新規供給で、人や店舗がそこに集中し、周りの地域は閑古鳥になる傾向。(千葉市)

● 広島市のオフィスは、一部大手企業とその関連会社による需要が多くを占めている。その企業が県外へ移転することがあった場合、オフィス需要の見通しは悲観的だろう。(広島市)

● 周辺部から中心部に人が移動し人口が増えているが、今後はオフィスの需要は増えないだろう。(岡山市)

● 1つのエリアだけでなく、面で再開発をし、住んでいる人がいい環境で住めるような世界水準都市にすることが目標のフォーラムに参加している。リニアが通れば名古屋に住み東京に通う時が来る。中長期的には明るくなる。(名古屋市)

● 駅前だけでなく、周辺地域でも容積率を緩和し、開発を促す動きがある。駅から離れた繁華街の活気を取り戻すために、各町内会や商店会が主導して再開発の計画を推進している。(仙台市)

災害

● 去年の西日本豪雨を受けて意識は向上した。また保険料が5%増加した。(岡山市)

● 災害の印象が少なかったため、福岡西方沖地震は衝撃的だった。災害対応の適応力はこれまで以上に求められるだろう。(福岡市)

● 防災備蓄品をビル内に計三か所、フロアや通路に置いてある。(名古屋市)

● 台風の被害もあり、BCP対策並びにマニュアルの見直し、整備を実施した。(大阪市)

● 地震・台風・集中豪雨などに対する対策の必要性が高まっている。非常食などの備蓄関係・帰宅困難者の寝具・水・エネルギー(非常電源・発電機)を確保している。(名古屋市)

その他

● 普通借では、建て替えや耐震改修の立ち退きの交渉において、テナントの立場が強く、なかなか交渉が進まない。借地借家法の改善が望ましい。(全都市)

● 東京の一極集中を感じている。当市に拠点を置く重要性が減少している。駐車場だけ残して撤退するケースもある。(千葉市、新潟市、名古屋市)

● 海外とビジネスをするテナントの場合、環境や社会に対して貢献の姿勢を見せる必要がある。そのようなテナント向けに、当ビルも省エネルギー性能表示や環境認証を取得した。(東京都)

● 2020年の五輪後、人口減少も含め何が起こるかわからないため、今後のビル事業を楽観はしていない。やや悲観気味である。(東京都)

まとめ

東京・大阪(2017)と政令指定都市(2018)を通して、全国の主要都市のビルオーナーの実態を調査し、今回の調査で、全国の賃貸ビル事業の業況や今後の見通しや社会情勢の変化の意識が明らかになった。中小規模ビルのオーナーの多くは高齢で、保有棟数は1~2棟と少なく、保有ビルの築年も20年以上が大半であった。賃貸ビル市場が活況になった現在でも、築古ビルの修繕や固定資産税など支出増加の要素をかかえ、中長期の見通しは不安である。

今回の調査では、人口減少、自然災害や周辺地域に対する意識が前回までと大きく変化したことを実感した。ザイマックス総研では、「不動産リアルトレンド2020(*3)」を発表しており、不動産を取り巻く環境の変化がどのように影響しているかをまとめている。中小規模ビルオーナーも同様で、環境の変化に敏感になり、いかに良好な賃貸ビル経営を持続できるか努力し、様々な取組みや工夫を行っていた。建物の改修等のハード面やテナントの満足度アップにむけたソフト面だけに留まらず、地域の活性化を図るなど様々な取組みも必要で、こういったビルオーナーの取組みは今後良質なストックを形成していくための礎になるだろう。

ザイマックス総研では、今後も定期的にビルオーナーの実態調査や取組み事例の収集(*4)を行い、有益な情報を発表していく予定である。

調査期間

2019年6月~11月

調査対象

全国政令指定都市21都市。

(札幌市・仙台市・東京都・さいたま市・千葉市・横浜市・川崎市・相模原市・新潟市・静岡市・浜松市・名古屋市・京都市・大阪市・堺市・神戸市・岡山市・広島市・北九州市・福岡市・熊本市)

東京商工リサーチ(TSR)データより抽出した計11,282社

【売上】1,000万円~30億円(東京都のみ3,000万円~30億円)

【業種】賃貸事務所業を「主」または「従」(1位2位に登記)とする企業

有効回答数

アンケート:1,106社、回答率9.8%

(札幌市59社、仙台市61社、東京23区386社、さいたま市28社、千葉市11社、横浜市57社、川崎市17社、相模原市5社、新潟市10社、静岡市10社、浜松市9社、名古屋市73社、京都市38社、大阪市131社、堺市10社、神戸市46社、岡山市15社、広島市39社、北九州市27社、福岡市48社、熊本市26社)

ヒアリング:26社

調査方法

郵送およびWEBにてアンケート調査、およびヒアリング

調査内容

- Ⅰ.貴社について

- 経営者の年齢/事業歴/賃貸事業売上割合/保有棟数・築年・エリア 等

- Ⅱ.「賃貸オフィスビル事業」の状況について

- 保有ビルの状況/業況/収入/支出 等

- Ⅲ.今後の「賃貸オフィスビル事業」について

- 今後の見通し(短期、中長期)/関心ある社会情勢/賃貸ビル事業に影響の

- ある社会情勢/ビルの価値向上のための施策 等

英語版:Building Owner Survey 2019

- ザイマックス不動産総合研究所

- お問い合わせ