ビルオーナーの実態調査2018

~政令指定都市における中小規模ビルオーナーの実態~

ザイマックス不動産総合研究所(以下、ザイマックス総研)は早稲田大学建築学科小松幸夫研究室*1と共同で、2015年は東京23区、2017年は東京23区・大阪市を対象に、中小規模ビルを保有し賃貸ビル事業を行うビルオーナーにアンケート調査*2を行った。

第3回目となる今回は、大阪市を除く全国政令指定都市(19都市)を対象に、現在の賃貸ビル事業の経営実態、今後の見通しや方向性などについて、アンケートおよびヒアリングにより調査した。本レポートはその結果をとりまとめたものである。

以下、本調査を「政令指定都市(2018)」とし、2017年調査を「東京・大阪(2017)」とする。

1. ビルオーナーの属性

- ・ 経営者の年齢は6割以上が60歳以上。ビルの保有棟数は7割が1~2棟となった。

2. 現在の賃貸ビル事業について

- ・ 賃貸ビル事業の魅力としては、「安定収入の確保」が8割を超えた。

- ・ 賃貸ビル事業における各種施策のうち、「テナント要望への対応」「ビルの改修やリニューアル」などは重視し、かつ実施している割合が高い。「中長期修繕計画の作成」や「既存不適格の改修」などは重視しつつも実施している割合が低かった。

3. 今後の賃貸ビル事業について

- ・ 3年程度先の短期的な見通しは楽観派が40 %で、悲観派の17 %を上回った。一方、5~10年先の中長期的な見通しは、悲観派が36 %と増加し、楽観派の23 %を上回った。

- ・ 今後の社会情勢の変化への関心は、「人口減少・就業者の減少」が73 %を占め他の項目を大きく上回った。

4. 計画的な維持管理を意識しているビルオーナーについて

- ・ 中長期の修繕計画を作成しているビルオーナーは、作成していないオーナーと比べて「ビルの改修やリニューアル」「テナント要望への対応」など全ての施策の実施度が高く、また、今後の見通しについて楽観している割合が高かった。

5. 選ばれるビルになるための取組みについて

- ・ ヒアリングを通じて、今後のビル事業における課題や不安の解決に向けた取組みや工夫している事例が得られた。

1. ビルオーナーの属性について

経営者について

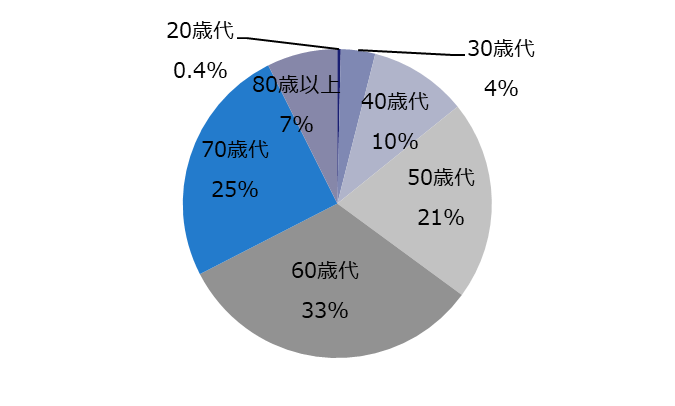

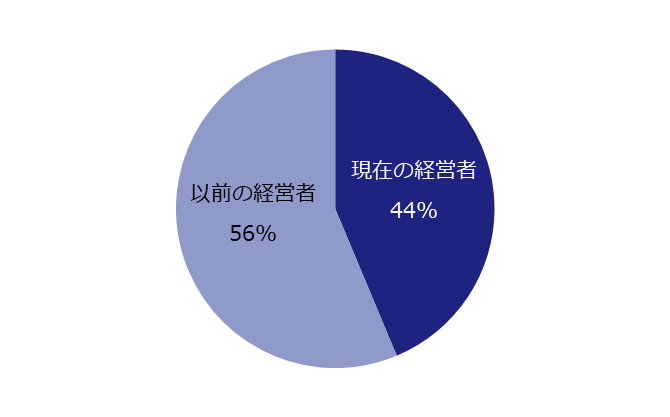

賃貸ビル事業者の経営者の年齢は、60歳以上が6割以上になった【図表1】。また、以前の経営者から事業を承継した割合は約6割を占める【図表2】。これは東京・大阪(2017)とほぼ同様である。

【図表1】経営者の年齢(n=556)

【図表2】賃貸ビル事業を始めた経営者(n=554)

保有ビルについて

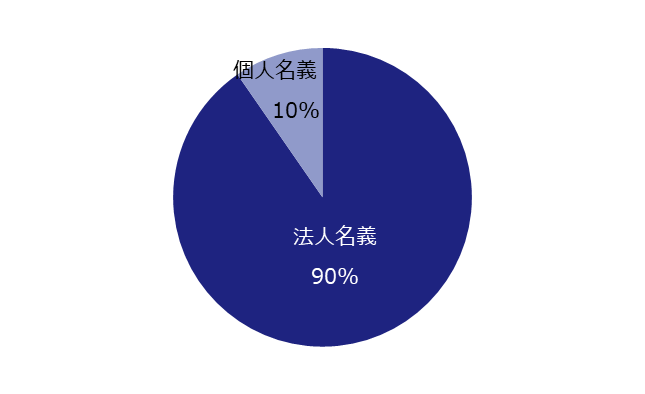

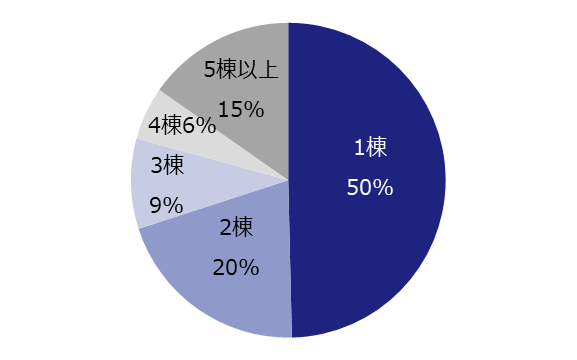

賃貸ビルの所有名義は9割が法人名義で、1割が個人名義となっている【図表3】。また、保有する合計棟数は1~2棟の事業者が全体の7割を占めた【図表4】。これは東京・大阪(2017)とほぼ同様である。

【図表3】賃貸ビルの主な所有名義(n=550)

【図表4】合計保有棟数(n=550)

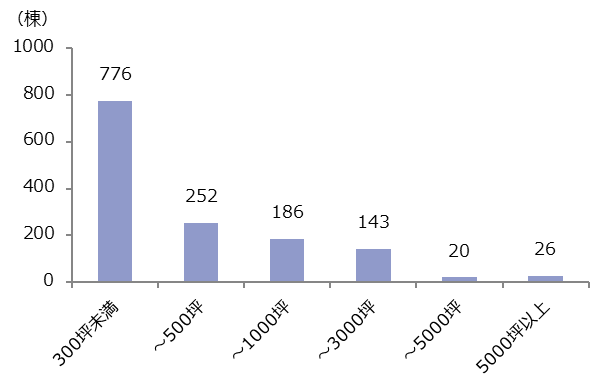

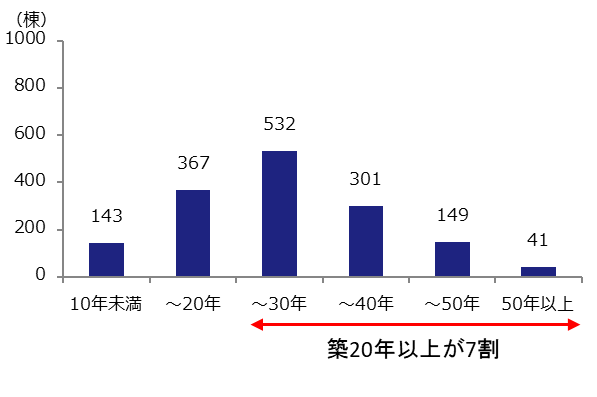

保有するビルの規模は、ほとんどが3,000坪未満の中小規模ビルとなっており、全体の約半数を300坪未満のビルが占めている【図表5】。築年数については、約7割のビルが築20年以上となっている【図表6】。これらは東京・大阪(2017)とほぼ同様である。

【図表5】保有するビルの規模の分布

【図表6】保有するビルの築年数の分布

<Topic>東京・大阪(2017)との比較①

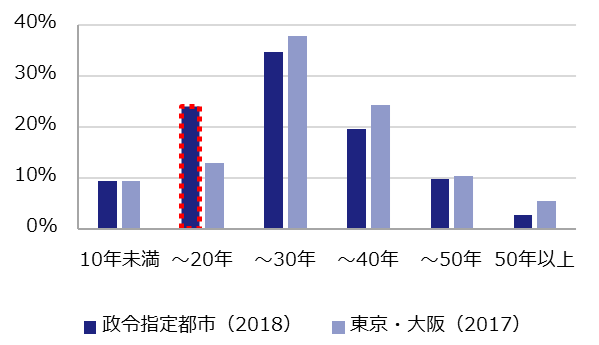

築年数別の保有棟数割合を東京・大阪(2017)と比較してみると、20年未満のビルの割合は政令指定都市(2018)の方が10 ポイント以上高くなっている【図表7】。これは、政令指定都市ではバブル崩壊後の供給減が東京・大阪ほど大きくなかったためと考えられる。

【図表7】築年数別の保有棟数割合:政令指定都市(2018)と東京・大阪(2017)

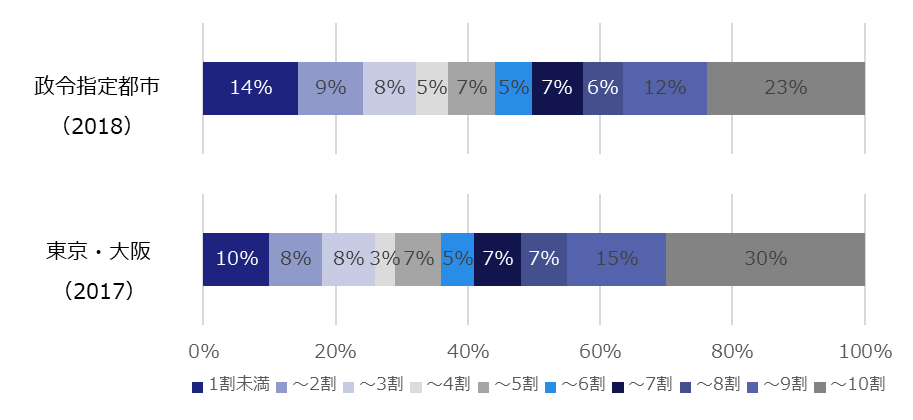

売上と事業歴

事業全体の売上に対する賃貸ビル事業の売上の割合をみると、7割以上を占める事業者が約4割となった【図表8】。東京・大阪(2017)と比べ賃貸ビル事業を主にする割合が低い。また、賃貸ビル事業の事業歴をたずねたところ、30年以上事業を続けている事業者が約5割となった【図表9】。

【図表8】賃貸ビル事業の事業全体の売上に占める割合(n=544)

【図表9】賃貸ビル事業の事業歴(n=554)

2. 現在の賃貸ビル事業について

日常管理業務の外部委託

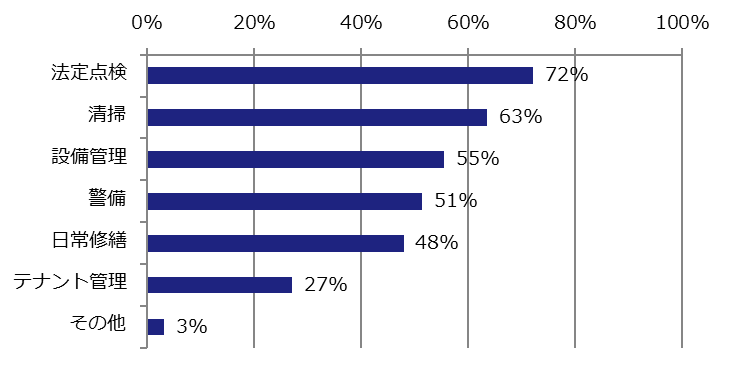

日常管理業務において、「法定点検」「清掃」「設備管理」「警備」など定期的な業務ほど外部委託する割合は高く、「テナント管理」など不定期でテナントとのコミュニケーションが必要な業務は外部委託する割合が低くなっている【図表10】。東京・大阪(2017)と比較すると「テナント管理」「日常修繕」の割合はほぼ同じである一方、上位4つの定期的業務の割合は低い。

【図表10】外部委託している日常管理業務(複数回答、n=543)

賃貸ビル事業の魅力

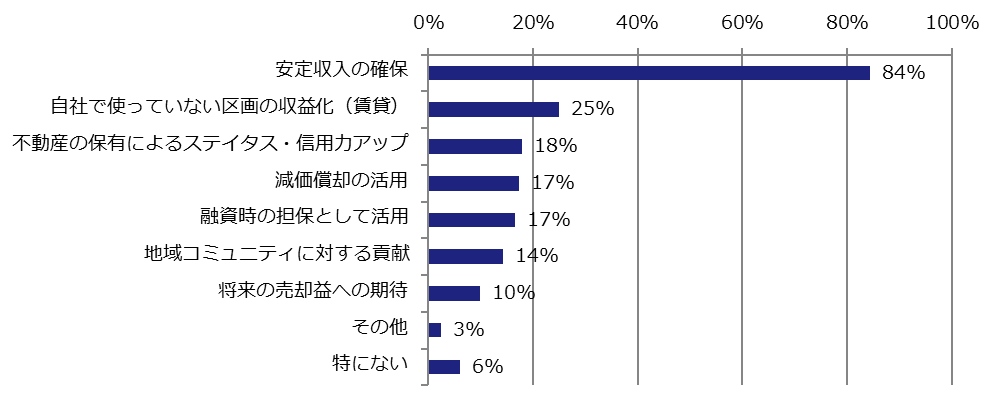

賃貸ビル事業の魅力は、「安定収入の確保」が大多数を占め、次いで収益や経営に関する項目となった【図表11】。これは東京・大阪(2017)とほぼ同様である。収益と直接関係がない項目の「地域コミュニティに対する貢献」では、複数の町内会をまとめるコミュニティへの参加やまちづくり委員会などに参画するビルオーナーもみられ、個々のビルだけでなく、周辺地域含めて活性化に注力している様子が見受けられた。

【図表11】賃貸ビル事業の魅力(複数回答、n=553)

賃貸ビル事業での重視項目と実施の有無

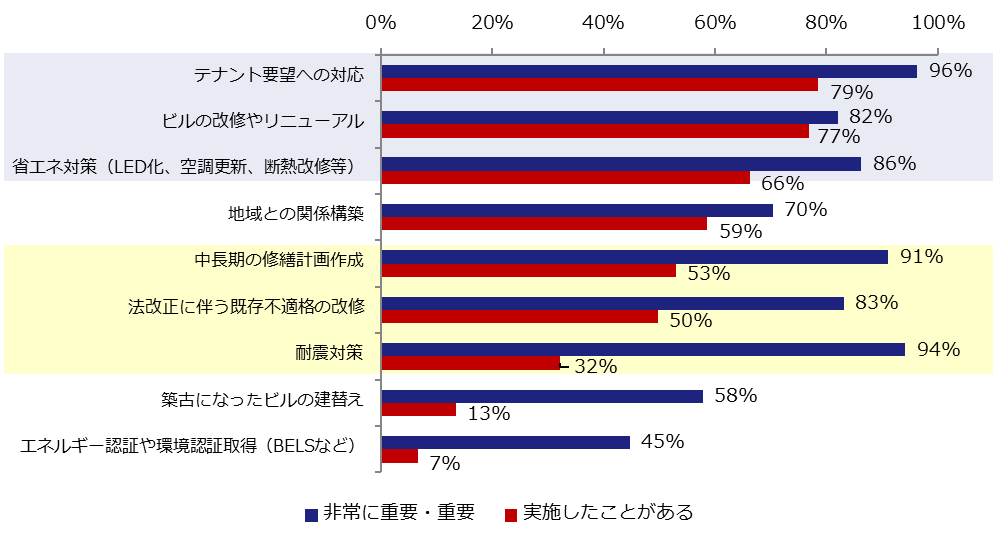

賃貸ビル事業で重視する項目について、「非常に重要」「重要」「必要ない」の3段階でたずね、それぞれの実施の有無についても調査した。重視度(「非常に重要」「重要」の割合)が高い項目は、「テナント要望への対応」「ビルの改修やリニューアル」「省エネ対策」などで、実施した割合も高かった。一方、「中長期の修繕計画作成」「法改正に伴う既存不適格の改修」や「耐震対策」は、重視はしているものの実施した割合は低かった【図表12】。これは東京・大阪(2017)とほぼ同様である。ヒアリングでは、「法改正に伴う既存不適格の改修」や「耐震対策」は多額の投資を必要とするため、費用対効果の観点から実施を躊躇しているビルオーナーがみられた。

【図表12】賃貸ビル事業で重視する項目と実施の有無(n=553)

<Topic>地方別の比較①

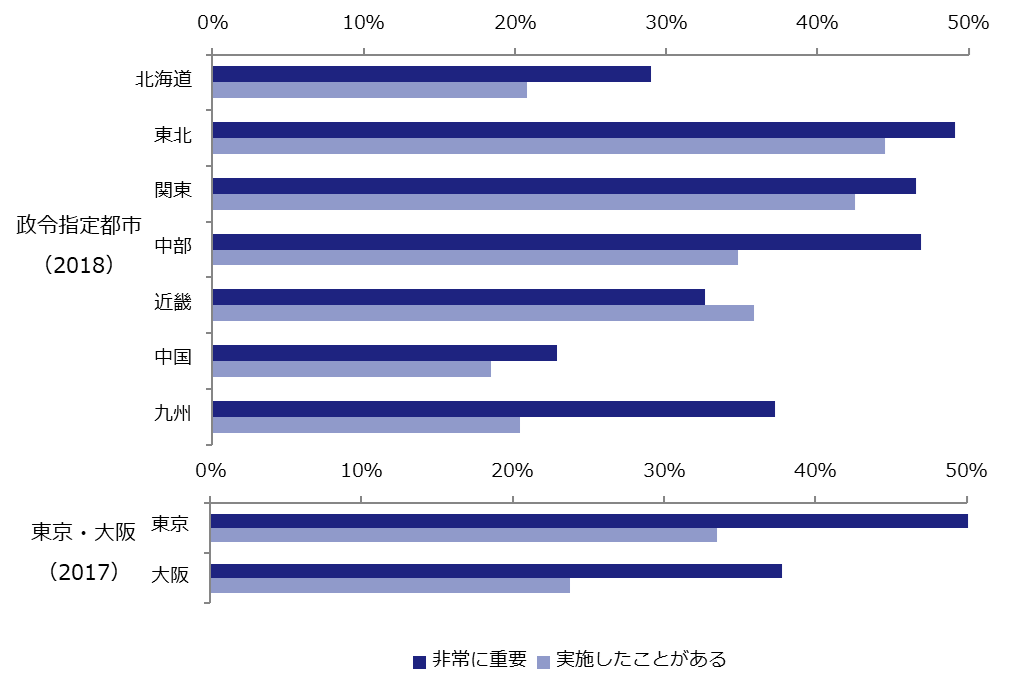

「耐震対策」において、「非常に重要」と答えた割合と「実施したことがある」と答えた割合を地方別にみてみると、過去の震災からある程度対策に要する時間が経過した東北・関東・中部・近畿では実施の割合が高かった【図表13】。

【図表13】耐震対策の重要度と実施(地方別)

3. 今後の賃貸ビル事業について

今後の見通し

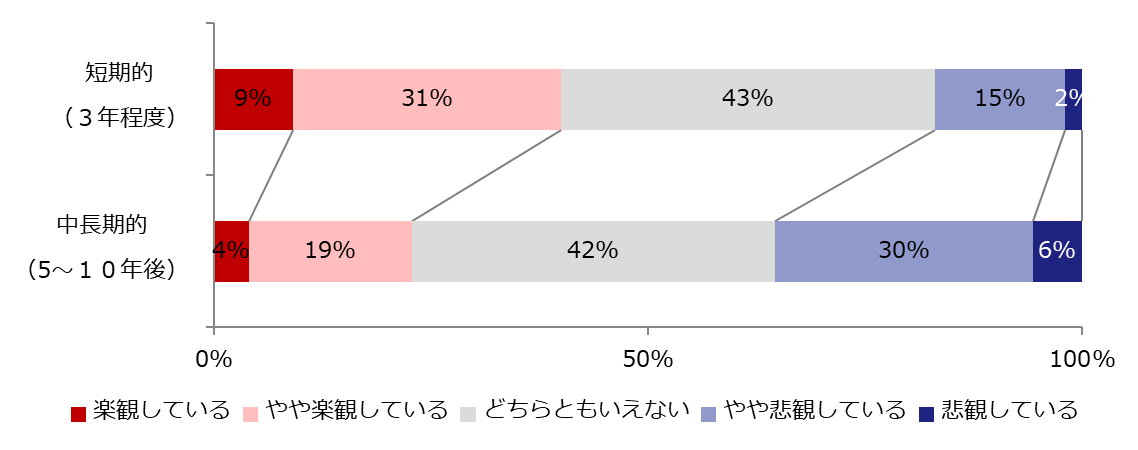

賃貸ビル事業における今後の見通しをたずねたところ、短期的(今後3年程度)には楽観派(「楽観している」「やや楽観している」の合計)の割合が40%と、悲観派(「悲観している」「やや悲観している」の合計)の17%を上回っている。一方、中長期的(5~10年後)な見通しは、悲観派(36%)が楽観派(23%)を上回る結果となった【図表14】。

【図表14】今後の見通し(短期的:n=548、中長期的:n=546)

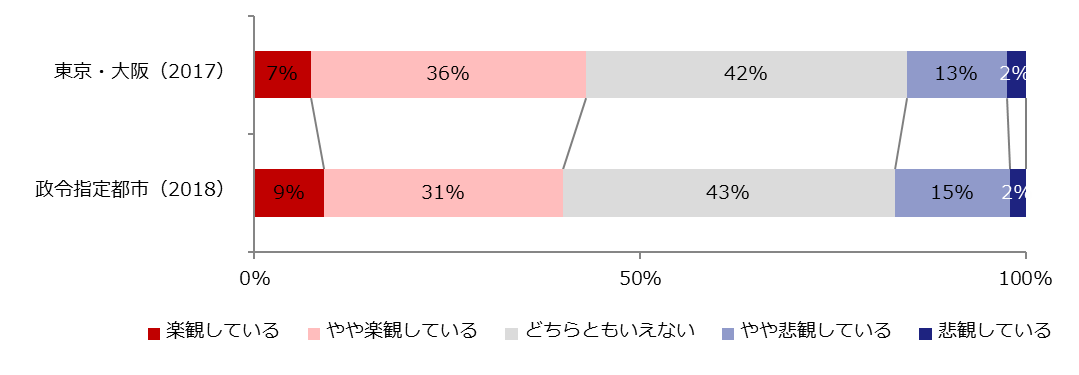

<Topic>東京・大阪(2017)との比較②

全国的に空室率の低下が進み、昨年よりオフィスマーケットは改善しているとみられるが、短期的な見通しを東京・大阪(2017)と比較すると、政令指定都市(2018)は楽観派の割合が低く、悲観派が高い結果となった【図表15】。

【図表15】短期的な今後の見通し(東京・大阪(2017)との比較)

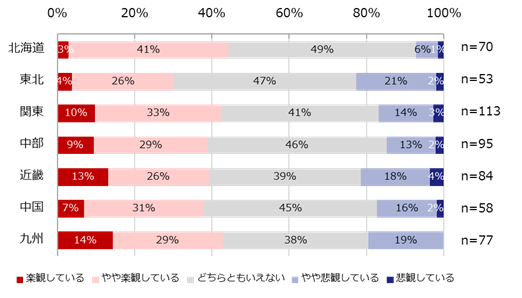

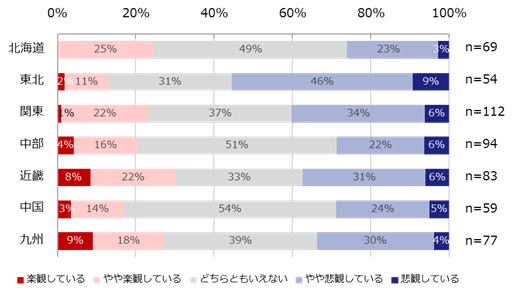

<Topic>地方別の比較②

今後の見通しを地方別でみたところ、短期的な見通しはすべての地方で楽観派が悲観派を上回る結果となった【図表16】。しかし中長期の見通しになると悲観派が増加し、楽観派を上回った。特に東北での悲観派が半数を超えた【図表17】。

【図表16】短期的な今後の見通し(地方別)

【図表17】中長期的な今後の見通し(地方別)

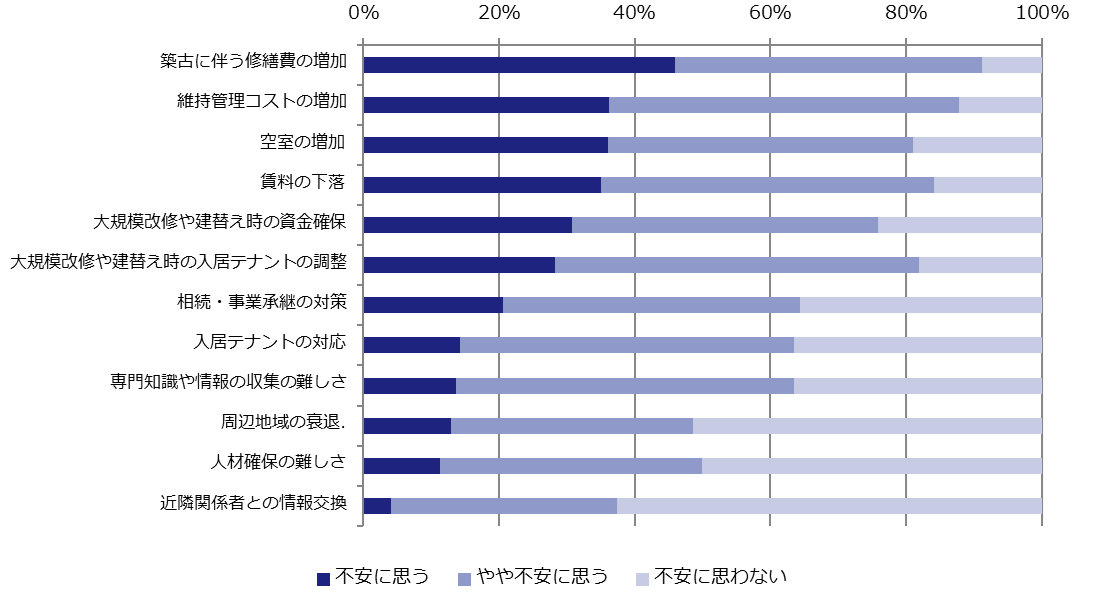

今後のビル事業での不安

今後の賃貸ビル事業の不安をたずねたところ、「築古に伴う修繕費の増加」や「空室の増加」、「賃料の下落」など収入や支出に関する項目が上位を占め、続いて大規模改修や建替え時の「資金確保」「入居テナントの調整」「相続・事業承継」などの経営や運営に関する項目となった【図表18】。これは東京・大阪(2017)とほぼ同様である。

【図表18】今後のビル事業での不安(n=555)

<Topic>保有棟数別の比較

保有棟数別にみてみると、1~2棟保有する事業者は、3棟以上保有する事業者より大規模改修や建替え時の資金確保や入居テナントの対応に不安が多いことが分かった。これは、1~2棟しか保有していない場合、改修や建替えに際して、工事期間中の収入減少の影響が3棟以上保有する事業者と比べて大きいことが原因と考えられる。また、相続・事業承継の対策についても3棟以上保有する事業者より不安が多いことが分かった【図表19】。

【図表19】今後のビル事業での不安(保有棟数別、n=1~2棟376、3棟以上159)

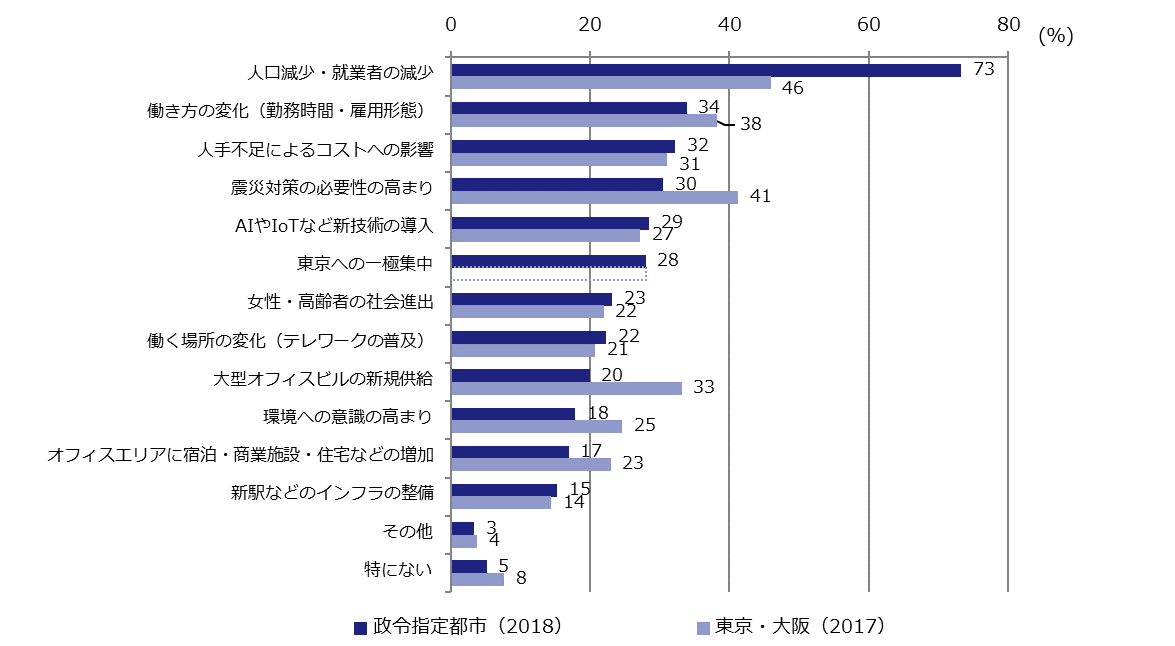

今後の社会情勢の変化への関心

今後の賃貸ビル事業に影響があると思われる社会情勢の変化についてたずねたところ、「人口減少・就業者の減少」「働き方の変化(勤務時間・雇用形態)」「人手不足によるコストへの影響」の順で関心が高かった【図表20】。

【図表20】今後の社会情勢の変化への関心(複数回答、n=545)

<Topic>東京・大阪(2017)との比較③

東京・大阪(2017)と比較をすると、政令指定都市(2018)における「人口減少・就業者の減少」は27ポイント高く、他の項目と比べて最も大きな差があった【図表21】。

【図表21】今後の社会情勢の変化への関心

(東京・大阪(2017)との比較、n=2018:543、2017:492)

今後、オフィス以外で関心のある用途

今後、オフィス以外で関心のある用途をたずねたところ、「店舗(小売・サービス)」「時間/短期貸しオフィス」「貸会議室」「病院・クリニック」の順で関心が高かった【図表22】。これは東京・大阪(2017)とほぼ同様である。ヒアリングでは、空室の解消やテナント満足度向上に向けて、貸会議室、BBQスペース、ミニキッチンのある会議室などの設置や、スタートアップ企業向けにサービスオフィスへ転換するなど新しい使い方に対する関心の高さが感じられた。

【図表22】今後オフィス以外で関心のある用途(複数回答、n=541)

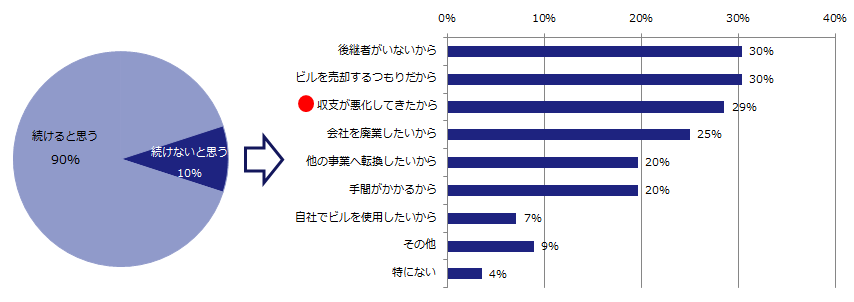

今後の賃貸ビル事業の意向

今後の賃貸ビル事業の継続意向をたずねたところ、「続けると思う」が90%と大半を占めた。これは東京・大阪(2017)とほぼ同様である。また、続けない理由として、「後継者がいない」「売却するつもり」に続き、東京・大阪(2017)では12%だった「収支が悪化してきたから」が29%を占めた【図表23】。

【図表23】賃貸ビル事業継続の意向と続けない理由(n=547)

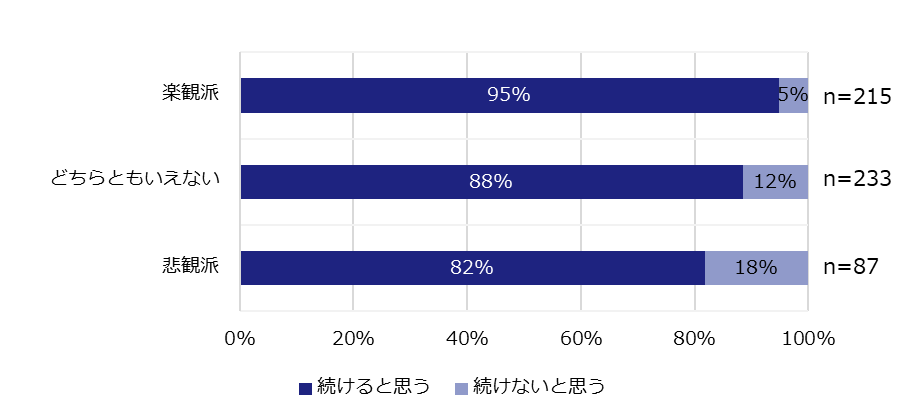

<Topic>短期的見通し別の比較

短期的な見通し別(楽観派・どちらでもない・悲観派)で賃貸ビル事業継続の意向を比較すると、悲観派の見通しのうち「続けないと思う」割合が18%と、楽観派の5%を大きく上回っていた【図表24】。

【図表24】短期的な見通しと賃貸ビル事業継続の意向

賃貸ビル事業で期待すること

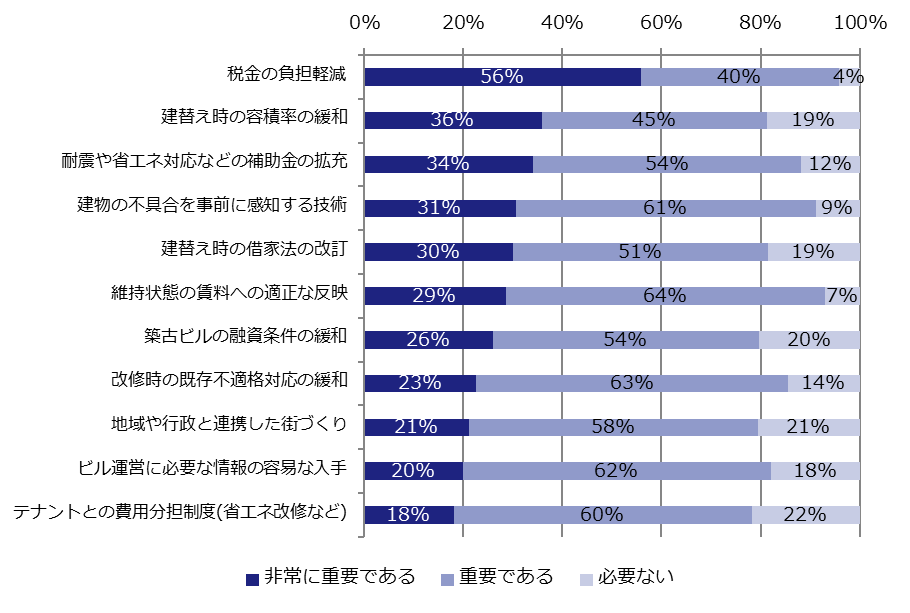

今後の賃貸ビル事業で期待する項目をたずねたところ、「非常に重要である」と回答した割合は、「税金の負担軽減」が56%と一番高く、「建替え時の容積率の緩和」や「耐震や省エネ対応の補助金などの拡充」が続いた【図表25】。これは東京・大阪(2017)とほぼ同様である。

【図表25】賃貸ビル事業で期待する項目(n=552)

4. 計画的な維持管理を意識しているビルオーナーについて

ザイマックス総研では、2016年に計画的で継続的な修繕が賃料にプラスの影響を与えることを発表した*3。そこで、中長期の修繕計画を作成している事業者は計画的にビル運営を行っていると考え、作成していない事業者との違いをみた。なお、それぞれの事業者の割合はほぼ同じであった【図表26】。

【図表26】中長期修繕計画の作成の有無(n=599)

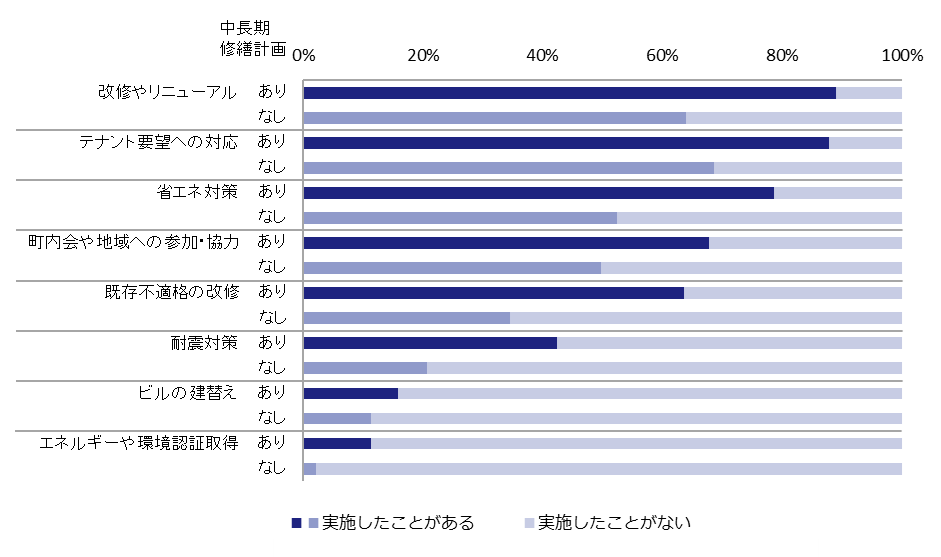

【図表12】でみた賃貸ビル事業における各施策について、実施の割合を比較したところ、修繕計画を作成している事業者は全ての施策において作成していない事業者を上回っていた【図表27】。これは東京・大阪(2017)とほぼ同様である。「改修やリニューアル」「省エネ対策」「耐震対策」などの多額の費用を必要とする施策だけでなく、「町内会や地域への参加・協力」においても実施割合は高く、ビル運営における周辺地域との関わり方にも違いがみえた。

【図表27】修繕計画作成の有無別による各施策の実施割合(n=502)

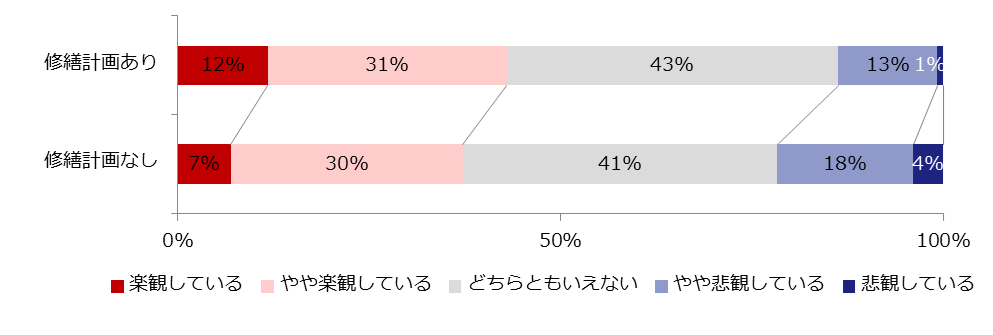

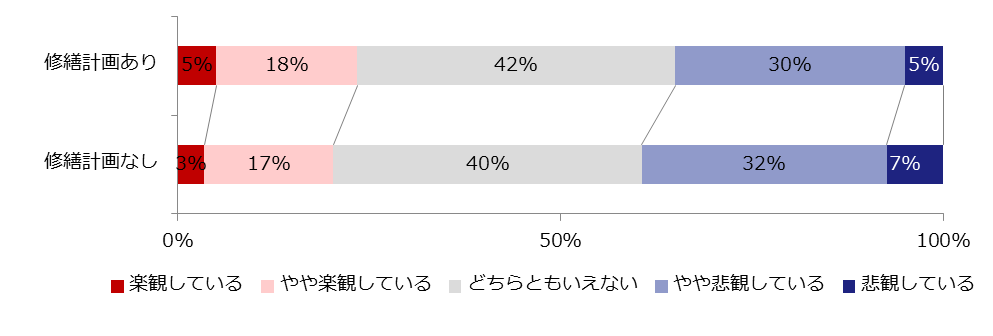

さらに、今後の見通しについても比較した。修繕計画を作成している事業者は、短期的(3年程度)・中長期的(5~10年程度)ともに作成していない事業者と比べて楽観派の割合が高く、悲観派の割合が低かった【図表28、29】。

中長期の修繕計画を作成している事業者は各種施策を計画的に行い、その結果、将来に対する不安要素が少ないのではないかと考えられる。

【図表28】短期的な今後の見通し(n=494)

【図表29】中長期的な今後の見通し(n=491)

5. 選ばれるビルになるための取組みについて

アンケートの結果からは、経営者の年齢や保有ビルの築年、規模といった属性や事業に対する考えは昨年調査した東京・大阪(2017)の事業者と大きな違いは見られなかった。しかし、政令指定都市(2018)の事業者は東京・大阪に比べて「人口減少・就業者の減少」の関心が高く、ビルオーナーの危機感が伺えた【図表21】。そこで今回行ったヒアリングでは、今後のビル運営において選ばれるビルになるための取組みや工夫についてたずねている。以下では、アンケートだけではわからない具体的な事例や生の声を抜粋して紹介する。

築古化ビルの差別化

● 空室が目立ったビルを竣工当時の共用部に余裕のある空間やレトロな良さを残しつつリニューアルした。またビルのブランド化を図るためにホームページでビルの魅力を紹介し、実態のわかりづらい維持管理(清掃や修繕など)も作業過程の写真をつけるなど工夫をし、適切な管理の透明化を図りテナントの安心度を上げた。(福岡市)

● 東日本大震災の倒壊現場を目の当たりにして耐震化を決意。耐震性を確保し、レトロで新しい建物に全館改修した。天井高が低いため吊り天井を外し、壁は全面ガラス、床はOAフロアを設けずに無線WIFIやフラットコード(きしめん配線)を利用するなどで空間の広がりを作った。また耐震補強のブレスは外壁の内側に設置し、専用部との間に採光の取れる扉を置き空間を作ることで、外観・専用部ともに美観を保った。結果、断熱性能が上がり省エネ効果もかなり出た。特注品などの高い資材でなく、古い中に新しさを感じさせるデザイン性に凝った。廊下のペイントや年代物バイクのオブジェなど遊び心も忘れない。(名古屋市)

● 築50年を超えるオフィスと住宅の混在ビル。地下階にはかつての映画館が入っていたが現在レストランになっている。古さに新しさを際立させるデザインにこだわり、オーナー自ら仕様決めに携わる。テナントからも好評で、長期間賃借するのはおしゃれなテナントが多い。これまで空室の多かった上階の住宅は外注せず内工でリニューアルをし、費用を抑えている。共感を持ってくれるファンも増え入居希望者も待機している。(神戸市)

● 10年前ビルを建て替える際に今後のニーズの高まりを想定し、通常の賃貸オフィス業からサービスオフィス業へ転換した。フロントサービスやビジネスラウンジなどの共用スペースも充実し、利便性は高い。オフィスはスタートアップなど小規模のテナントで埋まっている。(京都市)

● 建物の設備は時代とともに劣化し陳腐化するが、大規模な設備の入れ替えや更新は容易ではない。将来建替えより現在のビルを長く活かしていくことを視野に設備をハイスペックで最新のものを設置している。(福岡市)

テナントの満足度アップ

● 小規模の事務所では専用部内に確保しづらい会議スペースを共用部に設置。時間貸し(有料/無料)、外貸しも。採用の会場や拠点会議などに使われることもある。(京都市、福岡市、名古屋市)

● テナントとして資格事務所(税理士・行政書士・弁護士など)を重なることなく選別し誘致している。訪れたクライアントの用件がビル内で一度に満たされるよう工夫しており、テナントの新規顧客の開拓にも繋がっている。(北九州市)

● 屋上BBQスペースやキッチン付き会議室などを設置している。テナント同士のコミュニケーションスペースや商談などに利用される。スタートアップ企業同士の情報交換の場にもなっている。(大宮市、神戸市、名古屋市、横浜市)

● 小規模の賃貸区画に加え、スタートアップ企業向けの1週間お試しレンタルも運営している。事業を始めるまでにお客さんのつかみや反応を確認できる。また各階毎のテナントが作成したルールのもと、自主的な運営に任せている。(北九州市)

● テナントとは話してこそわかることが多い。人と人との関わりの中で気づくことを大切にしている。喫煙スペースも入居テナントの女性の声から電子タバコ専用のスペースを作った。(札幌市)

地域との取組み

● 1つの町内会だけでなく、地域やまち全体に視野を広げている。複数の町内会でまとまった連合会やまちづくり委員会・協議会への参加、協力をしている。観光客の増加に伴う飲食店や娯楽施設などの用途の模索や地域の活性化、定期的な清掃などに取り組んでいる。(神戸市、札幌市)

● 町内会を束ねて意識改革している。街を盛り上げるための施策を構成メンバーの若返りを図りながら進めている。これまで当たり前だった習慣やしきたりなども見直し受け入れられるものに改革していきたい。これからは個の建物を活かすためには面での活性化も必要となってくる。(仙台市)

● かつて栄えた産業が衰え、人口減少や労働者人口の減少も加速し再開発した街並みにも変調がみられた。街の活性化のため地域とのプラットフォーム造りに注力している。まちづくりの一環として複数街区、周辺企業を絡めて持続的で参加しやすい施策を提案、実行している。(北九州市)

人材の工夫

● テナントに直接対面する機会のある清掃などは、人あたりもよく、丁寧にこなしてくれるシルバー人材を直接活用している。(神戸市、名古屋市)

まとめ

東京・大阪(2017)と政令指定都市(2018)を通して、全国の主要都市のビルオーナーの実態が明らかになった。全国共通して、ビルオーナーの多くは高齢で、保有棟数は1~2棟と少なく、保有ビルの築年も20年以上が大半であった。賃貸ビル事業に関しても、重視する項目や税金の負担軽減などの期待する項目も全国のビルオーナーに共通していた。今後の見通しは、短期的には楽観しているものの、中長期には悲観している見方が増え、今後の賃料収入の低下や築古に伴う修繕、維持管理費の増加を不安と感じている点も共通していた。

そのような中で多くのビルオーナーは、保有ビルがテナントから選ばれるために様々な取組みや工夫を行っていた。建物の改修等のハード面やテナントの満足度アップにむけたソフト面だけに留まらず、地域の活性化を図るなど様々な取組みが行われていた。こういったビルオーナーの取組みは良質なストックを形成していくための礎になるだろう。

ザイマックス総研では、今後もビルオーナーの実態調査やビルストックの調査研究を行い、有益な情報を発表していく予定である。

調査期間

2018年6月~9月

調査対象

東京都、大阪市を除く政令指定都市19都市。

(札幌市・仙台市・さいたま市・千葉市・横浜市・川崎市・相模原市・新潟市・静岡市・浜松市・名古屋市・京都市・堺市・神戸市・岡山市・広島市・北九州市・福岡市・熊本市)

東京商工リサーチ(TSR)データより抽出した計6,352社

【売上】1,000万円~30億円

【業種】賃貸事務所業を「主」または「従」(1位2位に登記)とする企業

有効回答数

アンケート:561社、回答率8.8%

(札幌市72社、仙台市55社、さいたま市24社、千葉市16社、横浜市54社、川崎市16社、相模原市4社、新潟市11社、静岡市15社、浜松市8社、名古屋市62社、京都市43社、堺市9社、神戸市34社、岡山市10社、広島市49社、北九州市24社、福岡市41社、熊本市14社)

ヒアリング:33社

調査方法

郵送およびWEBにてアンケート調査、およびヒアリング

調査内容

- Ⅰ.貴社について

- 経営者の年齢/事業歴/賃貸事業売上割合/保有棟数・築年・エリア 等

- Ⅱ.現在の「賃貸オフィスビル事業」について

- 外部委託業務/ビル事業の魅力/事業での重要な項目・実施状況 等

- Ⅲ.今後の「賃貸オフィスビル事業」について

- 今後の見通し(短期、中長期)/ビル事業での不安項目/関心ある社会情勢/

- 関心ある用途/事業継続の意思/ビル事業における期待・要望 等

英語版:News & Research