2022.12.05

最近の空室率上昇を読み解く(2022年)

~進む企業のオフィス戦略の見直しとビルの選別~

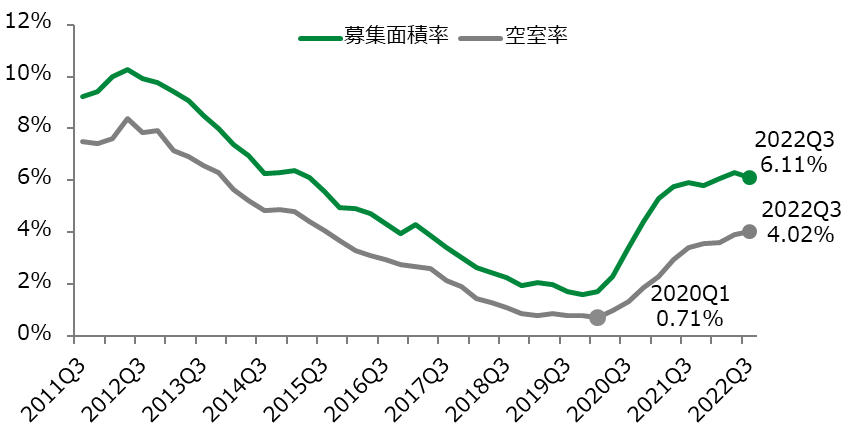

ザイマックス不動産総合研究所(以下、ザイマックス総研)が2022年10月に公表した最新のオフィスマーケットレポート(*1)では、東京23区の空室率は4.02%と、実に7年ぶりに4%を超える水準まで上昇した。マーケットのダウントレンドにおいて、以前はコストや人員の削減を理由にオフィス面積を減らす、あるいは賃料の低いビルへ移転する企業が目立っていた。しかし最近は、コロナ禍での社員の働き方の変化に伴い、オフィス戦略を積極的に見直す企業が増えている。空室の増加は不動産プレーヤーにとっては好ましくない状況であるが、逆に、企業にとってみれば、移転先の選択肢が増え、賃料下落による経済的なメリットもあり、自らのオフィス戦略を実現する好機である。コロナ禍以降、市場全体の空室率は上昇が続いているが、市場での空室の発生は一様ではなく、ビルの築年や規模、エリアによって異なる。これは、企業のオフィス戦略の見直しによるビルの選別が進んでいることが背景としてあげられる。

本レポートでは、ビルの築年別・規模別・エリア別の空室率を確認し、企業の移転動向やオフィス戦略からコロナ禍の空室率上昇を読み解いていく。

- ・ 空室の増加により企業の移転需要が顕在化し、移転が活発化している。

- ・ 築年や規模により空室率に以下の特徴があった。

- ▷大規模ビルの空室率は、築21年~30年が高い。

- ▷築0~10年の築浅ビルの空室率は、大規模は低く、中小規模は高い。

- ・ エリア別の空室率には以下の特徴があった。

- ▷「北品川・東品川」「錦糸町・亀戸」「芝浦・海岸」は空室率が大きく上昇した。

- ▷ 「渋谷・道玄坂」「京橋・八重洲・日本橋」「丸の内・大手町」は空室率は小幅な上昇にとどまった。

- ・ 空室が増加したマーケットでは、企業のオフィス戦略の見直しによるビルの選別が進み、今後は中小規模、築古ビルでも空室率に変化がでてくる可能性がある。

1. 空室の増加により企業の移転需要が顕在化

コロナ禍前までの東京23区のオフィスマーケットは空室率の低下が継続し、活況期が長く続いていた。しかし、2020Q1(1~3月)の0.71%を底に空室率は上昇に転じ、現在にいたるまで上昇傾向は続いている。2022Q3(7~9月)は4.02%と、2015Q3以来、実に7年ぶりに4%を超える水準となった。

図表1:空室率と募集面積率の推移

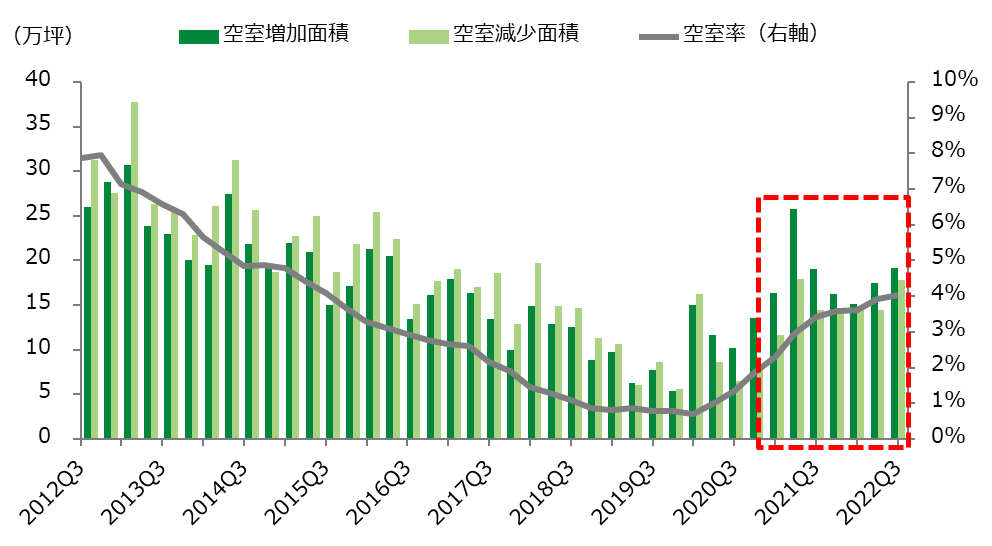

空室率は四半期ごとの期末日時点の状態を表した数値であり、期中(3か月間)の空室の動きはわからない。そこで、期中に新たに生じた空室の面積と、消化された空室の面積をみたのが空室増減量である(図表2)。足元は、空室増加面積が増えている中にあって、空室減少面積も増え続けていることに注目したい。空室の増加により企業の移転需要が顕在化し、移転が活発化している状況が続いていると考えられる。

図表2:空室増減量の推移

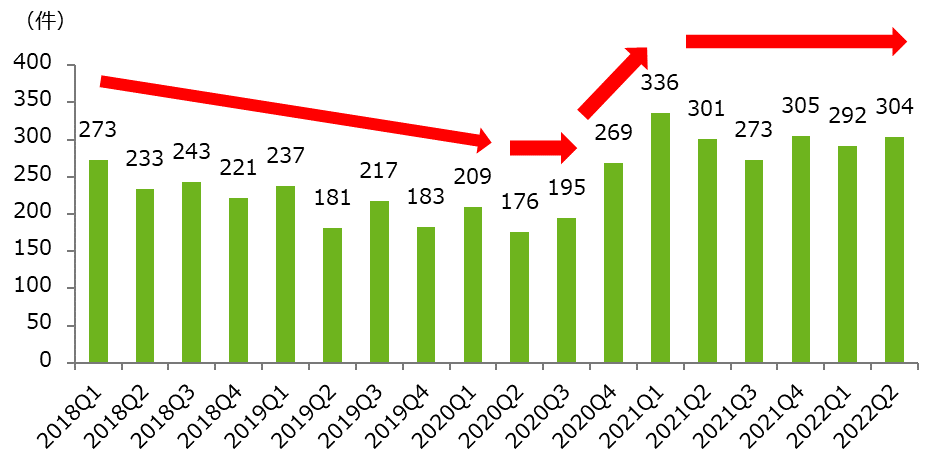

図表3は、企業の移転決定件数(*2) を表したものである。これをみると、移転決定件数は2020Q2、2020Q3は低位で推移していたものの、2020Q4からは増加に転じ、現在も横ばいで推移している。このことから、コロナ禍が始まった直後、企業は移転計画を見合わせていたが、2020Q4以降は企業の移転需要が顕在化していることがわかる。

図表3:企業の移転決定件数の推移

2. 築年や規模により空室率に違いが発生

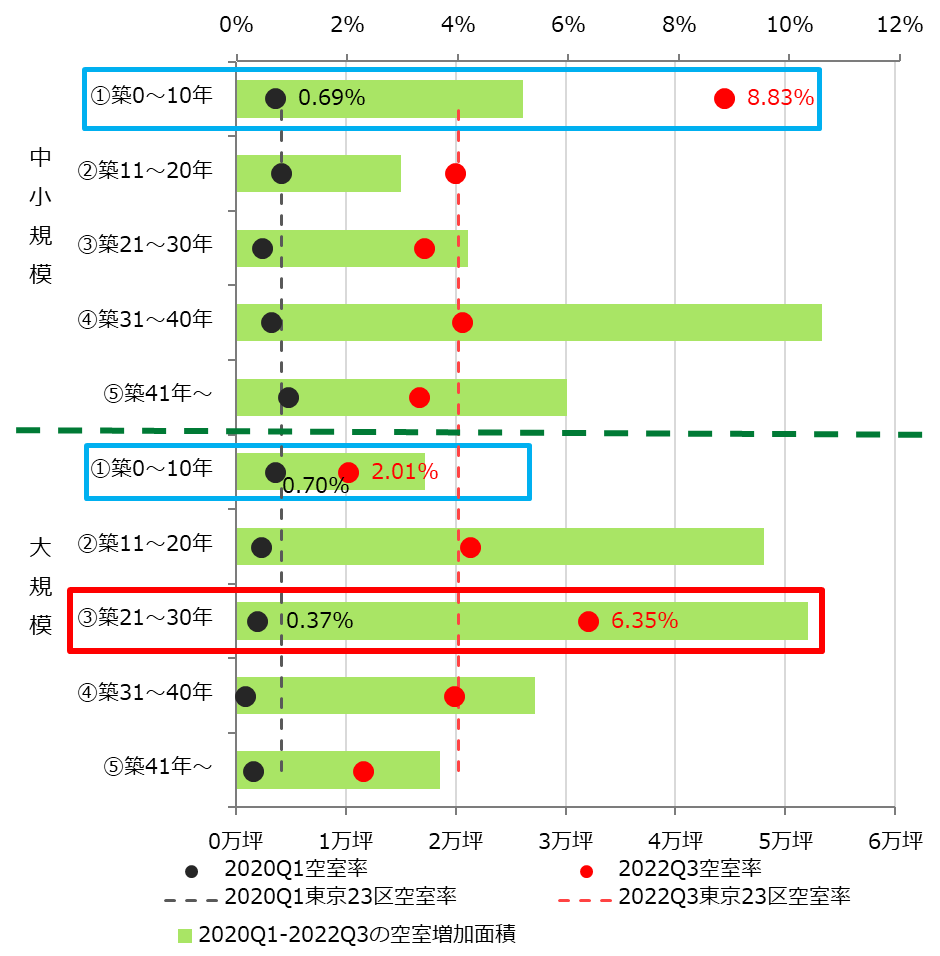

図表4は、都心5区における2020Q1(●)と2022Q3(●)の空室率を、規模と築年で分けてみたものである。黒色の点線は2020Q1における東京23区全体の空室率を、赤色の点線は2022Q3の同空室率を示している。また、棒グラフは2020Q1から2022Q3にかけての空室面積の増加量を示す。

市況が良かった2020Q1の空室率は、規模や築年に関わらず、どのカテゴリのビルも市場全体とほぼ変わらない低い水準であった。しかし、空室率が4%を超えた2022Q3にはカテゴリ間で以下の特徴的なばらつきが生じている。

(1)大規模ビルの空室率は、築21~30年が高い(赤枠)

(2)築0~10年の築浅ビルの空室率は、大規模は低く、中小規模は高い(青枠)

図表4:築年・規模別でみた2020Q1と2022Q3の空室率(都心5区)

(1)大規模ビルの空室率は、築21~30年が高い

大規模ビルの築年別の空室率をみると、築21~30年は2022Q3の空室率が6.35%と、ほかの築年帯に比べて高い水準にある(図表4赤枠)。

その理由としては、主に以下の要因などが考えられる。

① 大規模ビルには大企業が入居している場合が多いが、大企業の方が中小企業より出社率を制限しており、オフィス戦略の見直しにあたっては、オフィス縮小を選択する可能性が高いこと。

② 築21~30年以降の大規模ビルでは、入居企業の当該ビルへの入居期間が、新築ビルと比較して長いケースが多く、コロナ禍をきっかけに今までのオフィスを見直す発生確率が高くなること。

③ 東京都心部では、2000年以降に継続的に大型の新築ビルの供給が続いていたため、設備やデザインなどが陳腐化するスピードが速く、築浅ビルに対する競争力低下が発生しやすいこと。

なお、築41年以上の大規模ビルの空室率が低水準にある理由としては、現在ほど大規模ビルが多くない時期に大手不動産会社よって好立地に建設され、大規模改修で設備更新を行っているビルが比較的多く、オフィス需要を集めているためと考えられる。

(2)築0~10年の築浅ビルの空室率は、大規模は低く、中小規模は高い

築0~10年のビルの2022Q3の空室率は、大規模ビルは2.01%と2020Q3と比較して小幅な上昇にとどまっており、全体で見ても低い水準である一方で、中小規模ビルは8.83%と大きく上昇している(図表4青枠)。

築浅の大規模ビルで空室率が低い理由としては、主に以下の要因などが考えられる。

① 近年竣工したビルは、電気容量や空調、セキュリティといった基本設備の高機能化だけでなく、省エネ性能や働く人が快適に過ごせるウェルビーイングなどESGに配慮して建設されており、大規模ビルの中でも競争力が高いこと。

② 最新のトップクラスのビルに入居することは、自社のブランドを高め、優秀な人材を採用する面でも効果的と考える企業が多いこと。

一方、大規模ビルと同レベルのスペックを備えた築浅の中小規模ビルは、コロナ禍前のオフィスマーケットが活況な時期においては、市場における希少性も手伝い人気が高かった。また、デベロッパーがシリーズ化したビルでは強気の賃料設定であっても成長企業や感度の高い企業の需要を集めていた。しかし最近では、以下のような要因により、築浅の中小規模ビルがターゲットとしていた企業が大規模ビルを選択するケースが増えおり、築浅の中小規模ビルの空室率が上昇していると考えられる。

① 大規模ビルが空室のテナント誘致に時間がかかると、大きな区画を小割してテナントを募集し始めていること。

② 大規模ビルと中小規模ビルとの賃料格差が相対的に縮まっている(*3)こと。

3. エリアでも空室率に違いが発生

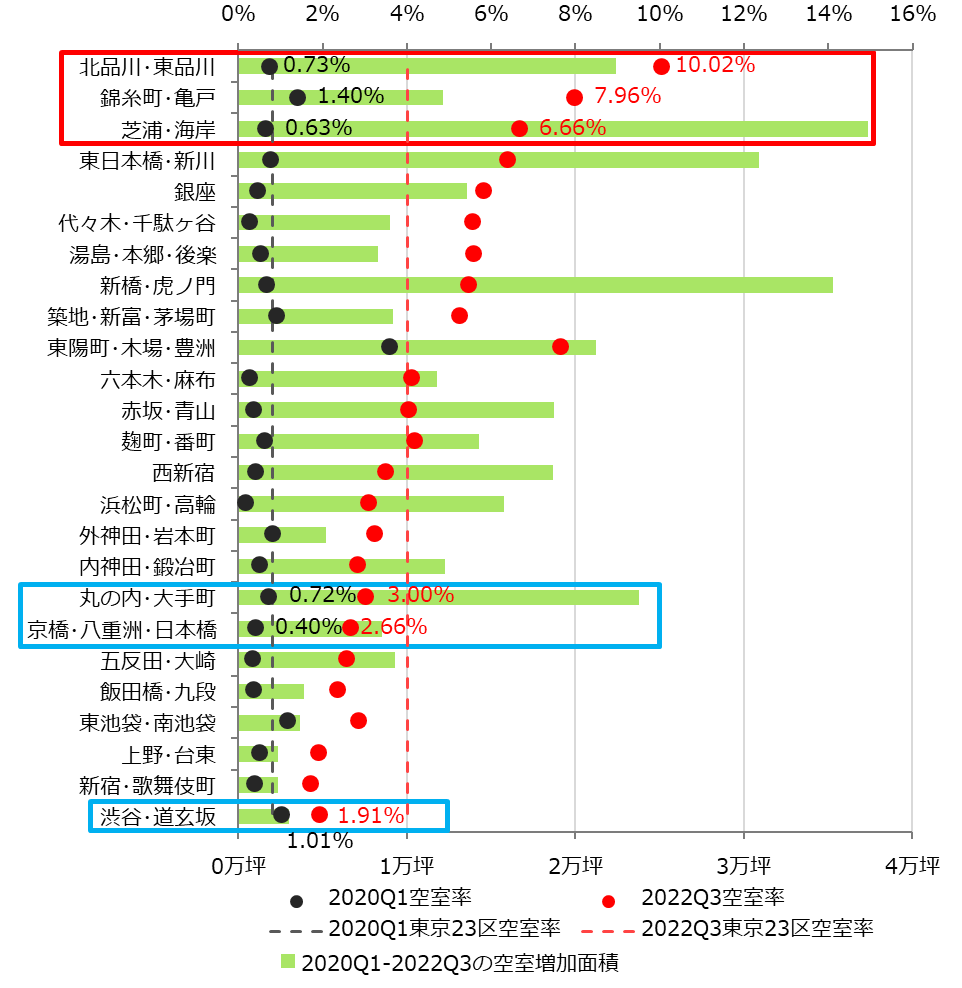

図表5は、都心の主なオフィスエリア別の空室率について、2020Q1(●)から2022Q3(●)にかけて上昇幅が大きい順に並べたものである。図表4と同様、黒色の点線は2020Q1における東京23区全体の空室率を、赤色の点線は2022Q3の同空室率を示している。また、棒グラフは2020Q1から2022Q3にかけての空室面積の増加量を示す。

これをみると、2020Q1では、ほとんどのエリアで空室率は市場平均と大きな差はなかったが、2022Q3では、室率が大きく上昇したエリアとそうでないエリアとの差が明確になっている。以下では、

(1)空室率の上昇幅が大きいエリア(赤枠)

(2)空室率の上昇幅が小さいエリア(青枠)

の空室率の変化を考察する。

図表5:立地別でみた2020Q1と2022Q3の空室率

(1) 空室率の上昇幅が大きいエリア

空室率が最も上昇したエリアは「北品川・東品川」で、2020Q1から2022Q3にかけて9.29ポイント上昇し、都心オフィスエリアのなかで唯一10%を超えた。次いで「錦糸町・亀戸」(+6.56ポイント)、「芝浦・海岸」(+6.03ポイント)となっている(図表5赤枠)。「北品川・東品川」や「芝浦・海岸」は以前は工場や倉庫などが多いエリアだったが、2000年以降に進んだ再開発により、電機メーカー、ソフトウェアなどの大企業が入居する大規模オフィスビルが立ち並ぶエリアとなった。しかし、2020年秋ごろからそれらの企業の移転が徐々に目立つようになり、空室率の大幅な上昇につながったと考えられる。

(2) 空室率の上昇幅が小さいエリア

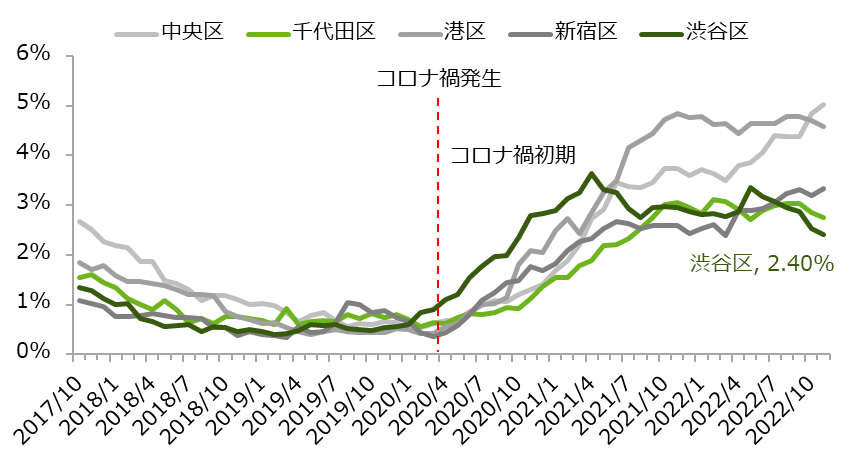

一方、空室率の上昇幅が最も小さかったエリアは「渋谷・道玄坂」で0.90ポイントの上昇にとどまっている(図表5下側青枠)。また、都心5区別の空室率の推移をみると、渋谷区はコロナ禍初期には、都心5区の中で空室率が最も高かったが、2021年4月をピークにいち早く空室率が横ばい・下落となり、2022年11月には5区の中で最も低い2.40%となっている(図表6)。

図表6:都心5区の空室率の推移(月次)

コロナ禍が始まった当初、渋谷ではテレワークに抵抗感が少ない通信・IT系企業がいち早く在宅勤務を導入し、オフィスを返却する動きがみられた。そのため、空室率はほか4区に先駆けて上昇に転じ、上昇のスピードも速かった。こうした動きはメディアに取り上げられ、「都心のオフィスは不要」といった論調が広がるきっかけとなっていた。しかし、その後、成長を続ける通信やIT系の大企業、スタートアップ企業などに広がったオフィス拡張の動きが、空室率の低下傾向につながっていると考えられる。

このような渋谷のオフィス拡張の動きの背景としては、変化が速い通信やIT業界では、従業員の創造性を最大限に引き出し、イノベーションを創出するには社員同士が顔を合わせたコミュニケーションが重要と考え、在宅ではなく出社に重視している企業が多いことがあげられる。次に、トップのカリスマや強烈なリーダーシップで急成長してきた新興企業では、企業文化の醸成や経営理念の浸透、急激に増える社員の教育などを目的に出社を重視するケースがみられることも、オフィス需要が増加している要因の一つと考えられるだろう。また、流動性の高いIT業界で新人・中途を問わず能力の高い人材を確保するためには渋谷に本社があることが有利に働くようだ。

大規模ビルが次々と竣工している「京橋・八重洲・日本橋」「丸の内・大手町」の空室率の上昇幅もそれぞれ2.26、2.28ポイントと全体の中では低い(図表5上側青枠)。2-(2)でもみたように、築浅の大規模ビルはスペックの高さから、多くの企業が入居を希望しているため、このようなビルが多い「京橋・八重洲・日本橋」「丸の内・大手町」では空室率の上昇が抑えられていると考えられる。

4. おわりに

東京23区のオフィスマーケットはコロナ禍を端にダウントレンドに入り、2022Q3の空室率は7年ぶりに4%を超える水準まで上昇した。コロナ禍初期は「オフィス不要論」が叫ばれ、空室率はリーマンショック時の10%近くまで上昇すると懸念されていた。今も世界的な金利高やインフレ、地政学リスクなど日本を取り巻く環境は厳しく、日本経済の力強い回復はみられないものの、空室率の上昇は緩やかで、急激に上昇する兆しはみられない。これは、企業がポストコロナを見据えてオフィス戦略を見直したことによる新しいオフィス需要が継続して発生しているためである。

空室が都心部や大規模ビルでも増加し、賃料水準も以前より低くなっている現在のオフィスマーケットは、企業にとっては自らが理想とするワークプレイス戦略を実行できるビルの選択肢が豊富な状態にある。そのため、企業による入居ビルの選別が行われ、空室率は規模や築年、エリアによって差が生じている。特に、大規模ビルや築浅ビルにおいて、空室率の変化が目立っていた。

さらに、オフィスを賃借ではなく所有を検討する企業も出てきており、今後は様々な企業のオフィス戦略の影響を受けて、中小規模ビルや築古ビルにも空室率に変化が表れてくる可能性があるだろう。

ザイマックス総研は、指標データの分析のほか、テナント企業やワーカー、ビルオーナへのアンケートを行っており、今後もオフィスマーケットを多面的にみて情報提供をしていく。

調査期間

2018年1月~2022年6月

調査地域

関東圏内(東京、神奈川、埼玉、千葉、群馬、栃木、茨城)

調査方法

新聞記事や企業リリースなど一般に公開されているオフィス移転情報を対象として集計した。

* 本調査は調査時点で収集できた情報の集計値であり、企業の移転件数の全数ではない。

- ザイマックス不動産総合研究所

- お問い合わせ