2022.10.26

オフィスマーケットレポート 東京2022Q3

- ・ 今期(2022年7~9月期)の東京23区オフィスマーケットは、空室率は緩やかに上昇するなかで、賃料は微増する動きがみられた。

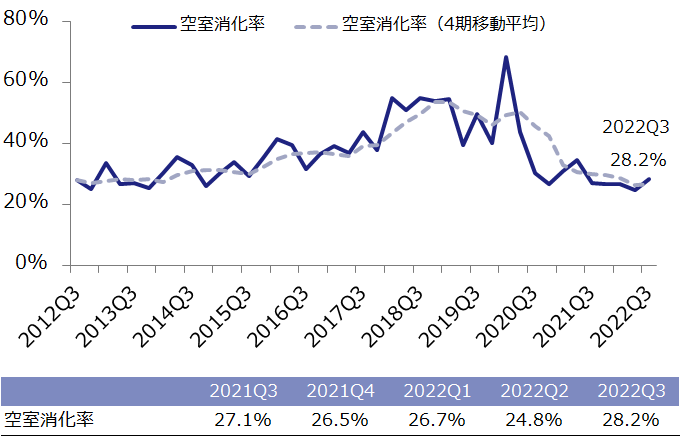

- ・ 空室率は前期から0.11ポイント上昇して4.02%となった。空室率が4%台となったのは2015Q3以来であり、7年ぶりの水準となった。募集面積率は前期から0.2ポイント減少して6.11%となった。空室増減量は増加が19.2万坪、減少が17.8万坪と、10四半期連続で空室の増加が減少を上回った。空室在庫の減少割合を示す空室消化率は前期から3.4ポイント上昇して28.2%であった。

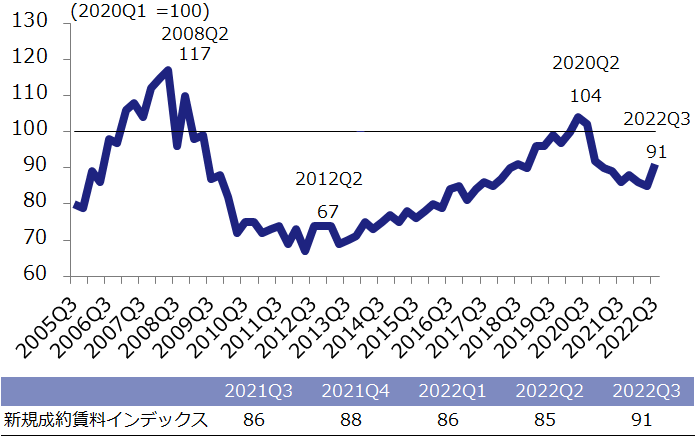

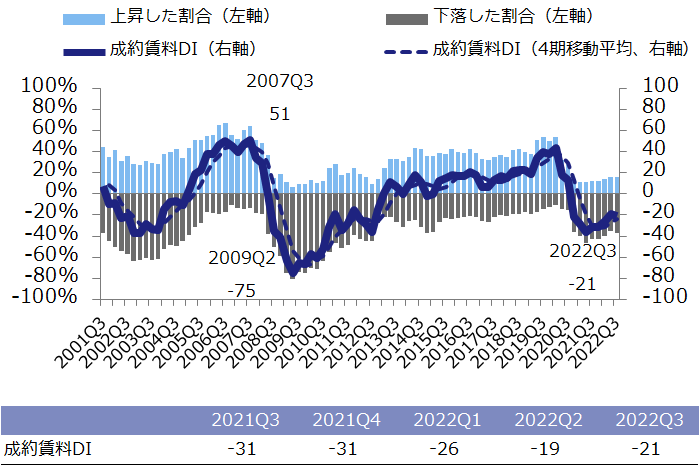

- ・ 新規賃料の水準を示す新規成約賃料インデックスは前期から6ポイント上昇の91となった。新規賃料が上昇した物件の割合から下落した物件の割合を引いた成約賃料DIは-21と前期から2ポイント下落し、8四半期連続でマイナス圏となった。

- ・ 新規賃料と継続賃料の両方を含む支払賃料インデックスは前期から2ポイント上昇し102となった。

- ・ FRあり契約の平均FR月数は3.8ヶ月、2ヶ月以上付与率は50.6%、6ヶ月以上付与率は20.7%となった。

空室

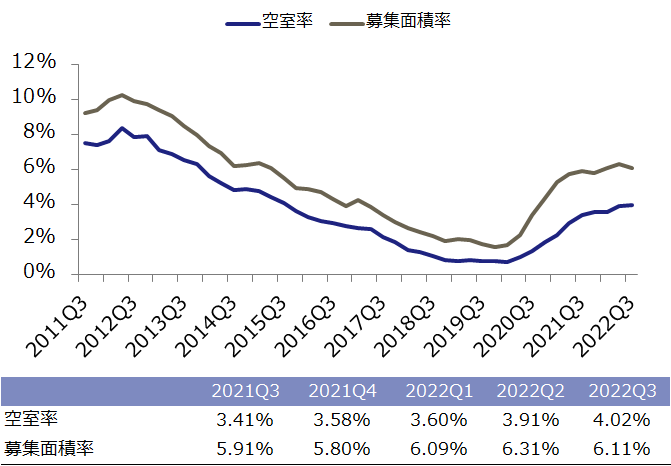

図表1は、空室率と募集面積率(*1)の推移である(*2)。今期の東京23区の空室率は前期から0.11ポイント上昇して4.02%であり、2015Q3以来、7年ぶりに4%を超える水準まで上昇した。募集面積率は前期から0.2ポイント減少して6.11%であった。空室率が上昇する一方で募集面積率の低下がみられた背景として、前期から引き続き解約が増えるなかで解約予告日から退去日までの間に次の入居テナントの契約が決まるなど、企業のオフィス需要は底堅いこと加え、空室の顕在化や長期化を嫌って早期の成約をめざす貸主のスタンスが強いことが挙げられる。

分子に、貸室面積を分母とした指標。

図表1:空室率・募集面積率(全規模)

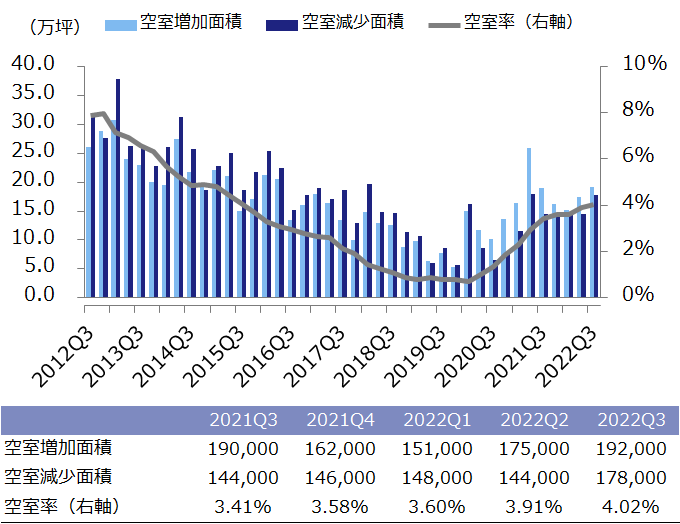

図表2は、空室の増加面積と減少面積(空室増減量)の推移である。今期の空室増加面積は19.2万坪、空室減少面積は17.8万坪と、10四半期連続で増加面積が減少面積を上回った。空室増加面積、空室減少面積ともに前期から増えており、テナントの移転が活発化していることがわかる。

図表2:空室増減量(23区・全規模)

図表3は、空室在庫(期初の空室在庫+期間中に発生した空室の総量)に対して、期間中に空室がどれだけ減少したかを割合で示す空室消化率の推移である。今期の空室消化率は28.2%と低水準ながらも、前期からはやや上昇しており、空室の在庫消化が改善しつつあることが示唆される。

図表3:空室消化率

新規成約賃料

図表4は、新規賃料の水準を示す新規成約賃料インデックスの推移である。今期は91と、前期比で6ポイント上昇、前年同期比で5ポイント上昇となった。前期から空室率は上昇し、先行指標である成約賃料DI(図表6参照)も依然としてマイナス圏であることから、新規賃料の底打ちを判断するのは難しく、今後賃料がどのような動きをするのか注視が必要である。

図表4:新規成約賃料インデックス

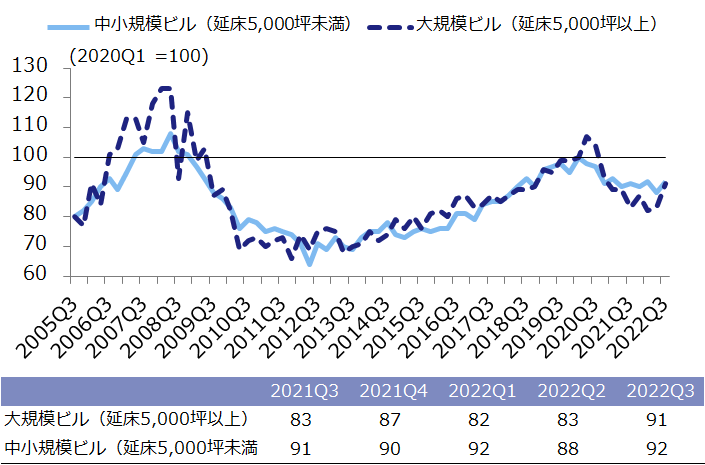

図表5は、規模別の新規成約賃料インデックスの推移である。延床面積5,000坪以上の大規模ビルは91と前期から8ポイント上昇、延床面積300坪以上5,000坪未満の中小規模ビルは92と前期から4ポイント上昇となった。好立地にある築年の浅い大規模ビルに対する需要は根強く、賃料の底堅さがみられる。

図表5:新規成約賃料インデックス(規模別)

図表6は、新規成約賃料の変化の方向性を示す成約賃料DI(賃料が上昇した物件の割合-下落した物件の割合)の推移である。今期は「-21」と前期から2ポイント下落し(*3)、8四半期連続で新規成約賃料が半年前と比べて上昇した物件より下落した物件が多いマイナス圏であった。空室の長期化を嫌ったビルオーナーの中には踏み込んだ条件設定を提示する動きもみられた。

データを用いて再算出を行ったため「-19」へ修正している。

図表6:成約賃料DI

支払賃料

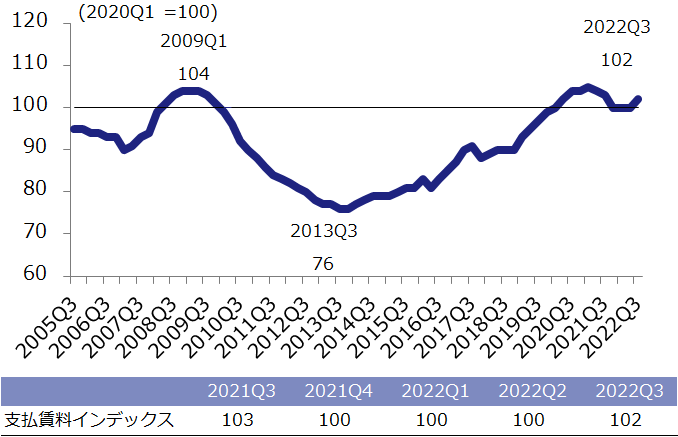

図表7は、新規賃料と継続賃料の両方を含む支払賃料インデックスの推移であり、新規成約賃料に比べると遅れて変化し、変動幅は小さくなる性質をもつ。今期は102と、横ばいが続いていた前期から2ポイント上昇した。

図表7:支払賃料インデックス

フリーレント

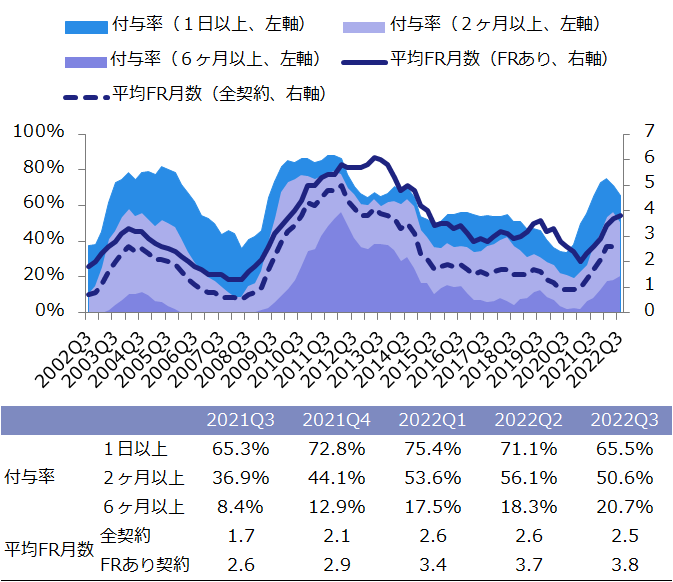

図表8は、新規契約のうちフリーレント(FR)を付与した割合(付与率)と、フリーレント期間の平均値(平均FR月数)の推移である。今期は1日以上付与率が65.5%、2か月以上が50.6%と前期からそれぞれ5.6ポイント、5.5ポイント低下するなかで、6ヶ月以上付与率は20.7%と2.4ポイント増加した。FRあり契約の平均FR月数は3.8ヶ月と2021Q1以降、増加が続いている。6ヶ月未満のFRが付与される割合が前期と比べ低下した一方、6ヶ月以上のFRが付与される割合は上昇した。空室を長く抱えたビルが長期のフリーレントを付与することでテナント誘致を促すケースがみられた。

図表8:フリーレント

マーケット循環

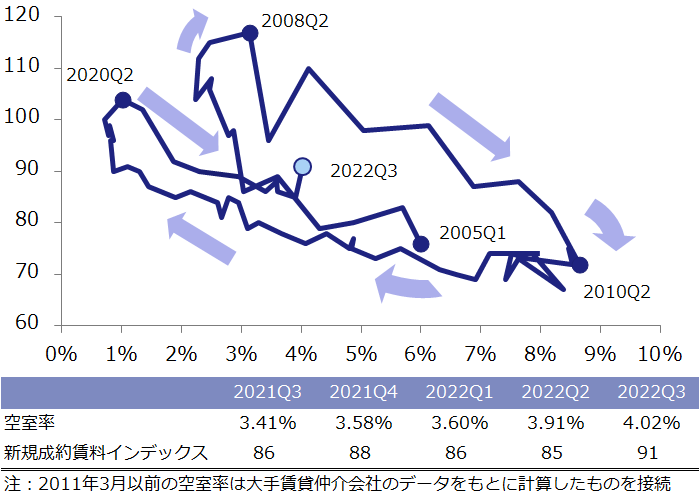

図表9は、横軸に空室率、縦軸に新規成約賃料インデックスをとって四半期ごとにプロットしたものである。2005年以降左上方向(空室率低下・賃料上昇)に移動し、2008年以降右下方向(空室率上昇・賃料下落)へ移動、2010年以降再び左上方向(空室率低下・賃料上昇)へ移動、とマーケットが循環しながら推移する様子が観察できる。

今期は空室率、新規成約賃料インデックスともに上昇したため、右上方向に移動したが、2020Q2以降の賃貸マーケットの下降局面の中での動きとみられる。

図表9:マーケット循環

- ザイマックス不動産総合研究所

- お問い合わせ