2021.12.22

ポストコロナ時代の商業施設を考える

~これからの商業施設の5つのトピックス~

ザイマックス不動産総合研究所(以下、ザイマックス総研)は、「ポストコロナ時代の商業施設を考える」を公表する。本レポートは2019年12月に公表した「これからの商業施設を考える」(*1)の続編であり、ポストコロナ時代(コロナ収束後2~3年程度)の商業施設のあり方についてトレンドと課題をまとめたものである。本レポートは3つの章で構成されており、第1章「ポストコロナ時代も続く社会情勢の変化」および第2章「コロナ禍を経験したことによる消費者行動・価値観の変化」では、客観的なデータに基づき、これからの商業施設を考えるうえで特に影響が大きいと思われる社会や消費者の変化について整理する。これらを踏まえ第3章では「これからの商業施設の5つのトピックス」について具体的に考察する。本レポートが商業施設所有者、デベロッパー、商業事業者など、商業施設に関与する幅広いプレーヤーにとって有益な情報になれば幸いである。

- ・ 人口動態の変化や人手不足など様々な課題を解決するためのテクノロジーが進化している。

- ・ サステナブル(持続可能)な社会の実現を目指す動きが世界的に広まっている。

- ・ テレワークの普及などによる巣ごもり消費の拡大は一時的なものではない。

- ・ 消費者のSDGs認知度が上昇してきている。

- 3.1. より消費者に近いところへ

- ・ 飲食業などで住宅地に近い立地を重視する傾向が増加。また、販売チャネルの多様化が進む。

- 3.2. 進化するリアル店舗の使い方・使われ方

- ・ リテールテイメントやショール―ミングなど、リアル店舗の役割が変化していく。

- ・ 商業施設が消費者にとってのサードプレイス(3番目の居場所)となっていく。

- 3.3. ショッピングプロセスのデジタル化

- ・ DX(デジタルトランスフォーメーション)戦略への取り組みはいまだ試行錯誤の段階にある。

- ・ 新たな形のSNSが登場。また、Eコマースのあり方も多様化していく。

- 3.4. 実感できるサステナビリティ

- ・ テナントや消費者がサステナビリティへの貢献を実現・実感できる商業施設への進化が必要。

- 3.5. 柔軟なビジネスモデルへの転換

- ・ 床需要が減少・変化した施設の利活用が課題。再開発、不動産事業化、物流拠点化が進む。

- ・ 顧客ニーズの変化で商業施設は従前とは異なる居場所、モノ、コト、サービスが求められる。

1. ポストコロナ時代も続く社会情勢の変化

2. コロナ禍を経験したことによる消費者行動・価値観の変化

3. これからの商業施設の5つのトピックス

1. ポストコロナ時代も続く社会情勢の変化

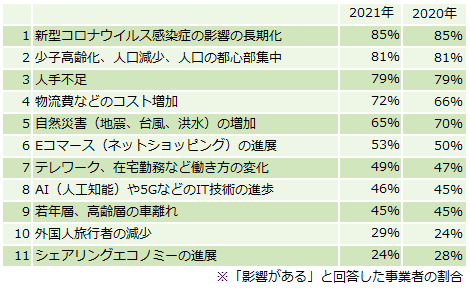

ザイマックス総研では、早稲田大学石田航星研究室と共同で、商業事業者(以下、事業者)に対するアンケート調査を定期的に実施している。【図表1】は、2020年・2021年に実施した「コロナ禍における店舗戦略に関する実態調査」(*2)のうち、ポストコロナ時代の商業施設に影響を与える社会情勢の変化について事業者にきいた結果をまとめたものである。様々な項目のうち、影響があると回答した事業者が最も多かったのは、両年ともに「新型コロナウイルス感染症の影響の長期化」である。2位以下の項目についても、影響があると回答した事業者は多く、商業店舗は様々な社会情勢の変化の影響を受けることがわかる。そこで、本章では特に注目すべき5つのテーマである、「人口動態の変化」、「人手不足」、「テクノロジー」、「サステナビリティ」、「自然災害」の5つについて考察する。

【図表1】店舗戦略に影響を与える社会情勢の変化

(2020年:n=515、2021年:n=283)

1.1. 人口動態の変化

総務省「国勢調査」および国立社会保障・人口問題研究所「日本の世帯数の将来推計(全国推計)2018(平成 30)年推計」によると、世帯主が65歳以上である世帯数の比率は2000年では24%、2015年は36%と増加し、2025年には39%になると推計されている。言い換えると、世帯主が生産年齢人口にあたる世帯数の比率は減少し続けることとなる(単身世帯の増加もあり世帯数の総数は2025年までは増加するが、それ以降は減少に転じる)。

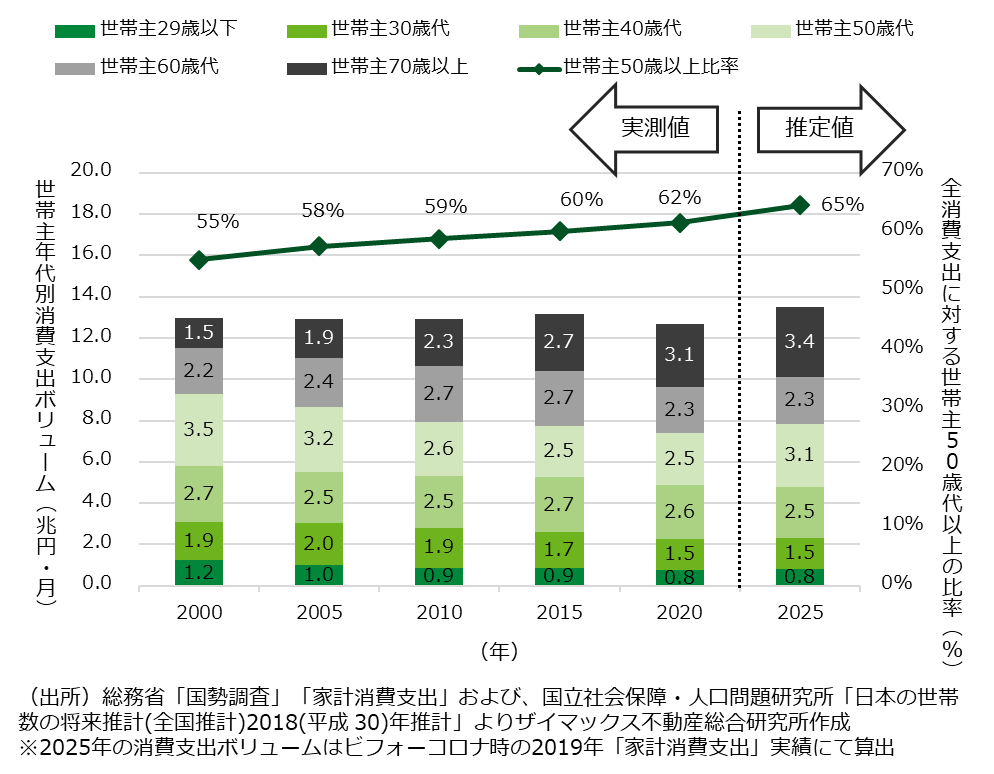

総務省「国勢調査」「家計消費支出」および、国立社会保障・人口問題研究所「日本の世帯数の将来推計(全国推計)2018(平成 30)年推計」から世帯主の年代別に家計消費支出のボリュームを算出したものが【図表2】である。これによると、団塊の世代が50歳代であった2000年の時点で全消費支出に対する世帯主50歳以上の比率は55%と半数を超えており、その後も上昇傾向は続き、2025年には65%になると想定される。

一方で、世帯主年齢が40歳代以下の消費支出ボリュームは総額および比率ともに下降傾向にあり、今後、コロナ収束後のいわゆる「リベンジ消費」の盛り上がりは期待できるものの、家計消費支出が目に見えて右肩上がりの状況にならなければ消費支出ボリュームが上昇傾向に転ずることはないと思われる。

【図表2】世帯主(総世帯)の年代別家計消費支出ボリューム

1.2. 人手不足

ビフォーコロナ時代は多くの商業施設・店舗が慢性的な人手不足で、特にパート・アルバイトなどの必要な人材が確保できず、新規出店では開業の中止や延期、従業員募集時の時給単価の上昇などがみられた。また、既存店舗では業務の効率化、処遇体系の改善、残業や休日出勤など様々な施策によって事業活動を継続している状況にあった。

このように、ひっ迫していた労働市場はコロナ禍の影響で一変した。緊急事態宣言やまん延防止等重点措置の断続的な発出により特に大きなダメージを受けた飲食業や娯楽業などでは、休業・営業時間の短縮による就業制限や自宅待機を余儀なくされたり、廃業や倒産による失職が発生したりしている。

厚生労働省によると2021年12月10 日現在集計分のコロナ禍による解雇・雇い止め(見込みを含む)労働者数は累計で約12万3千人となっており、そのうち小売業は約1万7千人、飲食業は約1万4千人、サービス業は約7千人、娯楽業は約4千人と、これら4業種で全体の3分の1以上を占めている。

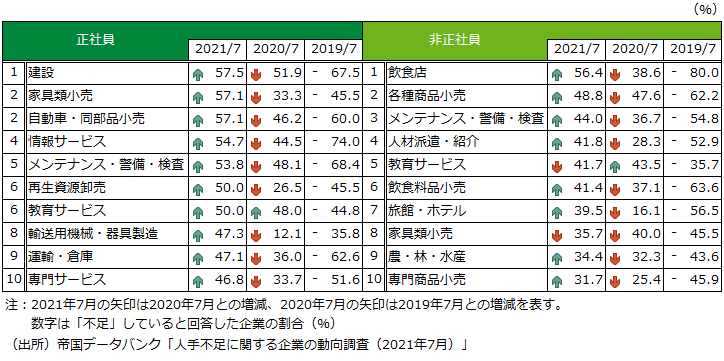

一方、企業側の人手不足感をみてみると、帝国データバンクが実施した「人手不足に関する企業の動向調査(2021年7月)」では、従業員が不足している上位10業種は正社員・非正社員ともに、大半の業種で従業員が不足と回答した事業者の割合が2020年7月と比較して増加している【図表3】。特に非正社員では飲食業や各種商品小売といった個人消費関連の業種が上位となり、2019年7月の水準にはまだ乖離があるものの、人手不足感は上昇傾向にあることがうかがえる。

【図表3】従業員が不足している上位10業種

こうした環境変化のなかで、人手不足の事業者と人余りの事業者が混在する雇用のミスマッチが起きており、対応策としてもともと勤めている企業に籍を残したまま、他社への出向者として働く「従業員シェア」などの新しいアイデアが出てきている。

1.3. テクノロジー

テクノロジーは日進月歩で進歩を続けており、ビフォーコロナ時代から各種業界のビジネスと、AIやビッグデータ、IoT、ブロックチェーンなどの先進技術を結びつけて生まれた新たな製品やサービス、あるいはその取り組みであるX-Tech(クロステック)が登場していた。事例としては、金融:FinTech(フィンテック)、不動産:PropTech(プロップテック)、小売:RetailTech(リテールテック)、ファッション:FashTech(ファッシュテック)、食料:FoodTech(フードテック)、農業:AgriTech(アグリテック)、医療:MedTech(メドテック)、教育:EdTech(エドテック)、法律:LegalTech(リーガルテック)、政治:GovTech(ガブテック)など、ほかにも様々な分野でテクノロジーとの融合が進んでいる。

これらは単にアナログだった業務やサービスにデジタルを取り入れること(デジタルシフト)ではなく、ビジネスモデルや社会の変革を促し、あらゆる面でより良い方向に変化させること(デジタルトランスフォーメーション=DX)である。

DXに関しては2018年に経済産業省が「DX推進ガイドライン」を発表した。また、2021年9月にデジタル庁が発足し、デジタル社会形成の司令塔として未来志向のDXを大胆に推進し、デジタル時代の官民のインフラを今後5年で一気呵成に作り上げることを目指している。

コロナ禍を経験し、社会情勢やニューノーマル(新しい生活様式)における消費者行動の変化に対応するためのテクノロジーの進化は、よりスピード感が加速している。

1.4. サステナビリティ

地球温暖化や生物多様性の危機、新型コロナウイルス感染症の拡大など、地球の環境問題が深刻化するなか、サステナブル(持続可能)な社会の実現を目指す動きが世界的に広まっている。2015年に国連で採択されたSDGs(Sustainable Development Goals:持続可能な開発目標)は、地球上の「誰一人取り残さない」ことを目指し、途上国と先進国が一丸となって、2030年までに持続可能な社会を実現させるための17の国際目標である。

SDGsが生まれた背景には、地球の自然破壊や資源の枯渇、エネルギーに関わる環境問題や、紛争や犯罪、人権侵害といった様々な社会課題があった。これらの課題を金融や投資の側面から解決する手法として「ESG投資」があり、2006年に国連で提唱された「PRI(責任投資原則)」では、投資の際の意思決定にE(Environment:環境)S(Social:社会)G(Governance:企業統治)の視点を組み入れて行うべきとされた。気候変動や人権問題への関心の高まりからPRIに署名する機関数は年々増加し、2020年の世界でのESG投資額は35兆ドルを超える規模となっている。

このように、サステナブルな社会の実現のためには、カーボンニュートラルなど地球の自然環境問題だけでなく社会に対する配慮が求められている。企業の事業活動においては、人権が守られているかどうか、児童労働や強制労働、ハラスメントや性別・人種による差別といったものがないかといったことも問われる。現在、サステナビリティ(持続可能性)への取り組みが不十分な企業は、投資家や金融機関、従業員や消費者などからの支持を得られず、企業の社会的価値が棄損し、事業の継続的発展が難しくなる時代に移行しつつあるといえるだろう。ここで述べたようなサステナビリティへの取り組みは商業事業者を含む全ての企業に求められることである。

1.5. 自然災害

日本では地震をはじめとした様々な自然災害が発生しており、社会生活に大きな影響を与えている。自然災害とは主に異常気象や火山噴火、地震、地滑りなどの危機的な自然の現象によって、人命や人々の経済活動、社会生活に損失や被害が発生することをいい、新型コロナウイルス感染症などの疫病の発生による被害も生物に起因する自然災害とされている。

国は2013年に「強くしなやかな国民生活の実現を図るための防災・減災等に資する国土強靱化基本法」を制定し、2014 年以降、毎年「国土強靱化年次計画(2018年までは「国土強靱化アクションプラン」)」を公表しており、2020年には「災害時における新型コロナウイルス感染症への対応」が新たに反映された。一方、民間では2011年の東日本大震災を契機にBCP(事業継続計画)への関心が高まってはきているものの、内閣府が2007年度から隔年で実施している「企業の事業継続に関する実態調査」(*3)によると、資本金10億円以上の企業でBPCを「策定済み」の企業の割合は68.4%と政府目標(2020年までに策定率100%)には届いていない。また、資本金1億円以上10億円未満の中堅企業においても「策定済み」は34.4%とこちらも政府目標(2020年までに策定率50%)には届いていない状況にある。

もっとも、BCPを策定済みの企業にあっても、感染症対策までを含めた詳細な計画を策定しているのは少数と考えられる。コロナ禍での対応を踏まえて、感染症を想定したBCPのブラッシュアップが求められるだろう。

2. コロナ禍を経験したことによる消費者行動・価値観の変化

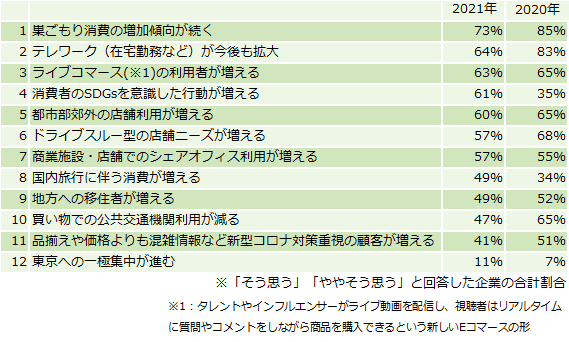

前章に続き、「コロナ禍における店舗戦略に関する実態調査」のうち、12項目の消費者行動や価値観の変化について、ポストコロナ時代の商業施設に影響を与えると思うかを事業者にきいた結果をまとめたのが【図表4】である。「そう思う」「ややそう思う」と回答した割合が最も高かったのは「巣ごもり消費の増加傾向が続く」で、次いで「テレワーク(在宅勤務など)が今後も拡大」であった。また、2021年に回答が大きく増加したのが「消費者のSDGsを意識した行動が増える」である。この結果を踏まえて、コロナ禍を経験したことによる消費者行動・価値観の変化を最も象徴的に表すキーワードである「テレワークの普及」、「巣ごもり消費」、「サステナビリティ」の3つについて考察する。

【図表4】消費者行動・価値観の変化(2020年:n=515、2021年:n=283)

2.1. テレワークの普及

日本においてテレワークが注目を浴び始めたのは、安倍政権時代の2016年に一億総活躍社会実現を目指して「働き方改革実現会議」が始動した頃からで、以降、大企業を中心にテレワークなどの取り組みが少しずつ進んできていた。そのようななかでの、コロナ禍による2020年4月の第1回目の緊急事態宣言発出に伴う政府の企業に対する在宅勤務要請は、いわば、テレワークの大規模な社会実験となり、多くの企業がテレワークを経験する大きなきっかけとなった。その後も度重なる緊急事態宣言発出を受けて、企業は出社率をコントロールしつつテレワークを続けている。

テレワークの普及は消費者の行動範囲に劇的な変化をもたらした。具体的には、在宅勤務などの増加に加え、2020年3月~5月末までの全国一斉休校もあり、いわゆる「おうち時間」が増加し、消費者の行動範囲は従来よりもかなり制限・限定されることとなった。

コロナ禍収束後も、テレワークを推進する流れは継続し、ビフォーコロナ時代の状況に戻るとは考えにくい。ザイマックス総研の企業に対する調査(*4)によると、今後のオフィス戦略について、多くの企業はコロナ収束後もテレワークを続ける意思を示しており、メインオフィスとテレワークを組み合わせる「ハイブリッド型」が定着していく可能性は高い。業種業態の特性・企業規模・経営者の判断などで、テレワークできない・しない企業も一定割合はあるが、全体としてはポストコロナ時代においてもテレワークはさらに普及していくであろう。

2.2. 巣ごもり消費

以前よりEコマースなどを利用した自宅にいながらのショッピングやインターネットを活用した音楽鑑賞・映画視聴・ゲームなどは若者を中心に普及が進んでいた。しかし、コロナ禍を経験した多くの消費者は、それらに加え、会議や学校・塾の授業、飲み会、パーソナルトレーニング、旅行体験、病院の遠隔診療などのほか、冠婚葬祭も自宅からリモートで参加・体験することが可能となった。つまり、今までリアルでしか考えられなかった(それが当たり前だった)サービスや体験までもが、コロナ禍をきっかけに一気にオンライン導入へのはずみがついたのである。

旅行や外食などのコロナ禍で制限されてきたリアルイベントへの消費は、Go To トラベルやGo To Eatなどの諸施策によって「リベンジ消費」として一時的に大きく回復する可能性が高い。一方、「おうち時間」は引き続き重視され、ビフォーコロナ時代より増加するだろう。消費者が巣ごもり消費の利便性・快適性を放棄するとは考えにくいため、巣ごもり消費はコロナ禍による一時的なものにはならないと推測される。

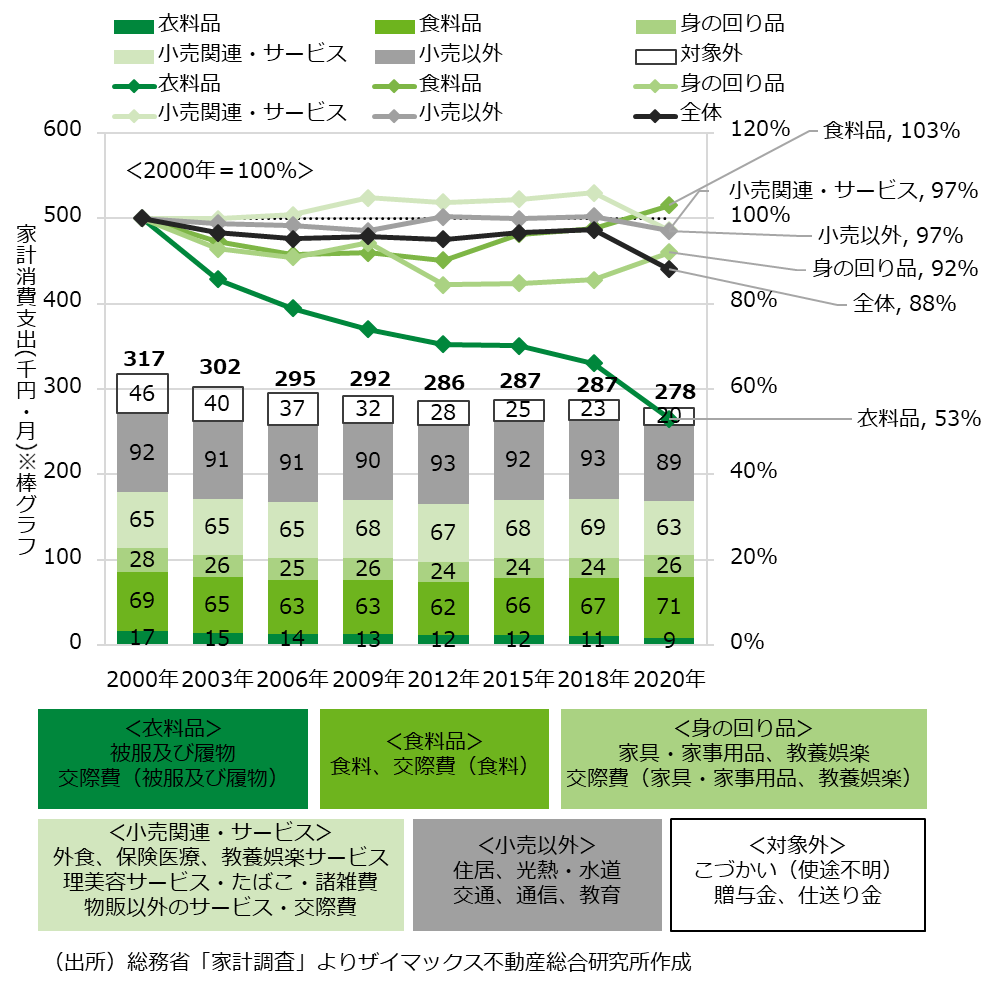

【図表5】は家計消費支出の推移である。2020年の家計消費支出(二人以上の世帯)は、1世帯当たり1か月平均約27万8千円で、2000年対比で88%に落ち込んだ。巣ごもり消費に関連する食料品や身の回り品の支出額は増加したものの、特に、これまで増加基調にあった小売関連・サービス(飲食業・娯楽業・サービス業など)、いわゆる「コト消費」と呼ばれる品群の支出額は減少し、2000年対比で97%となった。また、「アパレル不況」の長期化で支出減少が続く衣料品は2000年対比で53%まで落ち込んでいる。2021年も東京都ほか多くの都道府県で緊急事態宣言などが断続的に発出されていたこともあり、ポストコロナ時代の家計消費の傾向を把握するには、今しばらく消費動向を注視する必要がありそうだ。

【図表5】家計消費支出の推移

2.3. サステナビリティ

サステナビリティやSDGsについては、「SDGsを目標に取り入れているか」、「SDGsにどう取り組んでいるか」を投資家が投資判断の材料にするといった動きが先行していたが、消費者行動・価値観の変化(【図表4】)で確認したとおり、今後は消費者側もSDGsを意識して動くと考える事業者が増えているようだ。

その背景としては、今回のコロナ禍によるパンデミック、近年の気候変動、貧困問題などを実際に目の当たりにし、自分事として「今後、何をしていくべきなのか」を考える事業者や消費者が増加していることが考えられる。

テレビ番組などの各種メディアでSDGsをテーマとするコーナーが増加し、教育現場でも小学校は2020年度から、中学校では2021年度からSDGsを扱う授業が実施されており、消費者のSDGs認知度は今後ますます向上していくと思われる。

【図表6】は電通が2021年に実施した第4回「SDGsに関する生活者調査」におけるSDGsに関する商品・サービスの今後の利用意向である。これによると現状では「レジ袋を使わずに済むよう持参する買い物袋等」が最も高く、2位以降の利用意向はそれほど高くはないが、今後、消費者のSDGs認知度が向上するに伴い、ほかの項目の利用意向も上昇していくのではないだろうか。

【図表6】SDGsに関する商品・サービス 今後の利用意向

3. これからの商業施設の5つのトピックス

われわれはビフォーコロナの時点では、2020年代の商業施設は中長期的な人口減少・少子高齢化・人手不足などの経営課題に対応していくために、DXなどによる生産性向上や様々な課題解決の準備・実践期間になるものと想定していた。しかし、コロナ禍によりその時間的猶予は大幅に短縮されたといえるだろう。コロナ禍を経験した商業施設は、第1章、第2章で確認した社会情勢や消費者行動・価値観の変化の影響を受け、それらに対応するためのスピード感を持った変化・進化が求められており、その巧拙によっては、商業施設の優勝劣敗がより短期間で顕在化していく可能性がある。

本章ではコロナ収束後2~3年のポストコロナ時代の商業施設におけるトレンドや課題について、5つのトピックスにわけて考察していく。

3.1. より消費者に近いところへ

第2章で確認したテレワークの普及による巣ごもり消費の増加など、消費者行動の変化によって、コロナ禍の初期から都心型立地(*5)の商業施設は郊外型立地(*6)の商業施設よりも、売上高や客数の面で苦戦している状況にあり、一年半以上経過した現在においてもその傾向は大きくは変わっていない。

こうした状況において、商業施設・店舗が重視する立地が住宅地にシフトする傾向がみられている。ポストコロナ時代においても「より消費者に近づいていく」流れは当面は続くものと見込まれる。

特に飲食業では、イートイン売上高の減少を補うためにテイクアウトおよびデリバリーを開始した事業者が多く、「ラストワンマイル」を制し競合優位性を確保するため、消費者に近い、消費者が多い立地への出店が鍵となる。また、立地によってイートイン(客席)機能を持たないテイクアウト・デリバリー・ドライブスルー特化型の店舗開発や既存店改装が活発化してきている。

「より消費者に近づいていく」という観点では、飲食業ではキッチンカー、食品スーパーやコンビニエンスストアなどでは移動販売車の活用、アパレルでは企業に出向いてオーダースーツ出張採寸など、販売チャネルを多様化し、顧客接点の場を増やしていく取り組みは今後も活発化していくものと思われる。

これらの取り組みの背景としては、多くの商業事業者はポストコロナ時代になっても売上高・客数はビフォーコロナ時代の水準には戻らないと想定していることがあげられる。特に駅前・駅近、駅ビル・駅ナカ、繁華街など、これまで多くの事業者が競って出店していた立地は売上高減少のインパクトが大きいため、「賃料水準が下がってきたとしても必要売上高が確保できる見込みがなければ無理して出店しない」と慎重姿勢の事業者も多く、こうした立地への出店意欲回復は見通しが難しい。

また、コロナ禍で、安全・安心な移動手段として自家用車の有用性が再確認された。中長期的にはドライバーの高齢化、若者の車離れ、MaaS(Mobility as a Service)の発展といった環境変化要因があるものの、当面はアクセスの良い郊外型商業施設の立地優位性は続く可能性が高い。消費者は、近隣型小規模商業施設(NSC:Neighborhood Shopping Centerなど)と郊外型大規模商業施設(RSC:Regional Shopping Centerなど)をTPOSに応じて使い分けていくだろう。相対的にアクセスが悪く、駐車場台数が少ない駅前・駅近の中規模商業施設(CSC:Community Shopping Centerなど)の不動産をどのように利活用していくかが課題になっていくと思われる。

3.2. 進化するリアル店舗の使い方・使われ方

社会情勢や消費者行動・価値観の変化は相互に影響を与えつつ、社会全体のありようを変えていく。商業施設も同様に不動産としての使い方・使われ方が変化していく。以下、「リテールテイメント・ショールーミング」、「消費者にとってのサードプレイス化」の2つのキーワードについて考察していく。

リテールテイメント・ショールーミング

EC化率が上昇傾向のなかで、コロナ禍の直撃を受けたこともあり、近年、リアル店舗の役割が変化してきている。従来はテレビコマーシャルや折り込み広告、あるいはウェブサイトやSNSを通じて商品を認知し、最終購入の場としてリアル店舗を使うのが主流であったが、ここ数年、多くの事業者がリアル店舗を商品の認知やブランド体験の場にシフトさせていく動きがみられ、ポストコロナ時代のトレンドの1つになっていくと思われる。

このような、消費者に新たな価値を提供するリアル店舗の普及とともに、「リテールテイメント」や「ショールーミング」といった概念も広がってきている。

リテールテイメントはリテール(小売)とエンターテイメント(娯楽)からなる造語で、リアル店舗で商品やサービスを買う以外の役割として、「その店でしかできない体験」という価値を提供することを指す。これにより、来店や購入意欲の促進、顧客ロイヤリティの醸成、LTV(Life Time Value:顧客生涯価値)の向上が期待できる。ワークマンが2020年に新業態として開発した#ワークマン女子は女性社員が徹底的な女子目線で企画した店舗で、SNS投稿と口コミで顧客が顧客を呼ぶ循環型集客店舗をめざしており、店舗数を増やしてきている。

ショールーミングはリアル店舗で商品を実際に確認してから、Eコマースで購入するスタイルである。店舗は、過剰在庫がなくなる、売場面積の適正化、接客業務専念による省力化など、消費者は商品の持ち帰りが不要になるといったメリットがある。例として、丸井グループは2026年3月期までに売場面積の約3割を「売らないテナント」に転換していくことを公表している。ほかにも、大手百貨店やファッションビルなどで、本来店舗を持たないD2C(Direct to Consumer)ブランドのリアル店舗を設けることで、消費者と接点を創出する商業施設も増えてきている。

また、端末を使ったオンライン接客やインスタライブで商品を販売するなど、リアル店舗以外での消費者との接点を増やし、購買行動を多様化させていく動きはポストコロナ時代にますます活発化していくものと思われる。

こうしたトレンドのなかで商業施設が抱える課題の一つとして、賃料設定の形態があげられる。従来、百貨店は「消化仕入れ(商品が販売された時点で百貨店が仕入れたものとみなす)」、ショッピングセンターでは「(最低保証付き)歩合賃料」などの契約形態が用いられてきた。これらはインターネット経由の売上高がトレースできないと、その分を賃料に反映させることができない。一部の百貨店は「固定賃料」に切り替えて不動産事業化を志向しているほか、大手商業デベロッパーは商業施設と連携したECモールの展開を通じて「歩合賃料」を確保している。一方、一部の大手ファッションビルデベロッパーでは、現状、Eコマース売上高に対する賃料は求めない方針としており、デベロッパーごとに賃料設定の考え方が大きく異なっている。

中長期的な賃料設定のスタンダードがどのような形態になっていくのかを見通すことはまだ難しいが、賃貸人・賃借人双方がWin-Winの関係を構築できる契約形態にアジャストしていくことが望まれる。

消費者にとってのサードプレイス化

日本ショッピングセンター協会「SC白書2021」において、2010年に開業したSCの業種別テナント数の構成比をみると、物販テナント数比率は64.9%であったが、2020年は54.7%と10ポイント以上減少し、非物販(飲食業・サービス業)テナント数比率が増加傾向にある。

【図表5】で確認したように、2020年の家計消費支出は、「コト消費」といわれる飲食業・娯楽業・サービス業が大きく落ち込んだ。しかし、ある程度の時間は必要ではあるものの、ポストコロナ時代でのコト消費関連支出は再び増加基調になると考えられる。一方で、「失われた20年(30年)」と言われる経済環境のなかで、今後、家計消費支出全体の動向がどのように推移していくのかを予測することは難しい。

家計消費支出が伸び悩むなかで、巣ごもり消費とリアル店舗での消費は基本的にはトレードオフの関係となる。巣ごもり消費はポストコロナ時代になってもニューノーマル(新しい生活様式)として残るだろう。そのため、商業施設はポストコロナにむけて、巣ごもり消費とリアル消費を共存させるべきものと捉え、双方にアプローチしていく戦略が必要になると思われる。

リアル消費につながる切り口の一つとして、これからは商業施設が消費者にとって「サードプレイス(3番目の居場所)」(ファースト:自宅、セカンド:会社・学校など)となる戦略を強化していくことがあげられる。サードプレイス化するためには、目的に応じて商業施設を使い分ける消費者に、ショッピングのみならずその施設にわざわざ行く目的・価値をいかに数多く提供できるかが課題となる。具体的には、「癒し・くつろぎ・開放感・人とのつながり・安心・安全・体感・体験・共感・情報発信・利便性・健康増進・生涯学習」などがキーワードとなる。例えば、公園に行く、散歩に行く、体操教室に行く、催事やイベントなど何かいつも面白いことをしているなど、消費者が生活シーンの中で様々な価値を感じることができる施設であることが、競合施設との差別化となるだろう。2020年に開業した参考となる商業施設としては、階段状に作られた3層の建屋に家族で楽しめる屋外型の公園を併設したユニクロ PARK 横浜ベイサイド店や、ウェルビーイングタウンをテーマとし、隣接する昭和記念公園と一体感を持たせ、水と緑豊かな約1万㎡の中央広場を有するGREEN SPRINGS、広場・ボルダリングウォール・スケート場・多目的運動施設などが整備された渋谷区立宮下公園を施設屋上に配置したMIYASHITA PARKなどがあげられる。

また、働き方改革の流れを受け、一つの商業施設内で、朝は施設内のフィットネスで汗を流し、喫茶店で朝食をとったのち、フレキシブルオフィスでの業務を行い、業務終了後は夕食・買い物・映画鑑賞などをしてから帰宅するといった使い方も現実に可能となってきている。従来の商業施設の多くは「ライフスタイル提案」をキーワードとしていたが、これからは消費者にとってのサードプレイスとして「ライフスタイル提供」の場に進化することが求められている。

3.3. ショッピングプロセスのデジタル化

これまで、ショッピングといえば店舗に行き、商品を見て、その場で購入するのが一般的な流れだった。しかし、インターネットの普及に伴い、ショッピングプロセスのデジタル化が進み、DX戦略は商業施設・店舗においては重要なものと位置づけられるようになってきている。

この項では、「DXと商業事業者を取り巻く環境」について確認したうえで、「スマートストア化」、「SNSの活用」、「Eコマースの進展」、「5Gの普及」といった、ショッピングプロセスのデジタル化に関わる代表的なキーワードについて考察していく。

DXと商業事業者を取り巻く環境

商業施設・店舗におけるDX戦略については、ビフォーコロナ時代から「オムニチャネル(*7)」や「OMO(*8)」といったキーワードがあるように、デジタル時代に対応したビジネスモデルへと変革させていく取り組みとして進められてきており、コロナ禍を経験してその重要性が改めて認識された状況にある。

しかし、多くの商業施設・店舗におけるDX戦略への取り組みの実態はいまだ「黎明期」、「試行錯誤」の段階にあり、DXの完成形とされるものはいまだ見えてはいない。その背景としては、デジタル・ITの進化は日進月歩であること、DXの領域自体がかなり広範であること、また、DXを推進するためのIT人材が絶対的に不足していることなどがあげられる。

一例として、日本最大の展示会主催会社であるRX Japan株式会社(旧社名:リードエグジビションジャパン)が2021年12月に新規開催した「第1回 商業施設・店舗DX展」において出展対象となる製品・サービスは下記のとおり多岐にわたる。

また、経済産業省によると、2030年に不足するIT人材は約79万人と推計されており、データサイエンティストなどの育成を目指した産官学の連携が進んでいるものの、現状、DX戦略を強力に推進することができるIT人材を確保できている商業施設・店舗は少数であると考えられる。

DX戦略は、商業施設・店舗におけるマーケティング・商品開発・生産・輸送・在庫管理(発注・納品)・顧客管理・店舗人員最適化・販促・接客・販売・配送といった全ての業務プロセスに関連し、新たなCX(*9)の提供、CS(*10)やES(*11)向上のためにも必要不可欠である。また、最近では事業のオンライン化が進んでいることにより、DX戦略はますます複雑化してきている。事業者は、部署ごとに個別の施策を検討するのではなく、DX専門部署もしくはプロジェクトを立ち上げ、組織横断型で会社としての全体最適を構築する能力と権限を持ったCIO(最高情報責任者)を中心として、商業デベロッパーや外部専門業者などとの協働によりDX戦略の立案を図るべきと思われる。

スマートストア化

近年、コロナ禍における非接触ニーズに対応するため、会計業務の省力化(あるいは無人化)のような、リアル店舗におけるスマートストア化の取り組みが広がっている。その目的は人手不足を解決し生産性向上を図ることだけではなく、消費者に新たなCXを提供し、CS・ESの向上につなげていくこと、かつ、様々なデータを集積・分析し今後の戦略策定に活用することでより魅力のある店舗づくりを進めていくことにある。現在の取り組みは最終段階ではなく、DXの進化に応じて継続的に対応していく必要がある。

日本における代表的な事例としては、福岡に本社を置くトライアルカンパニーがあげられる。同社が運営するスマートストアには、トライアルグループが独自開発したAIカメラが店内に設置されており、顧客動線の改善や欠品を起こしにくい商品棚作りに役立てている。また、顧客が自ら購入商品をスキャンし支払いを完了させることができる「スマートショッピングカート」にはタブレット端末が搭載されており、スキャンした商品に応じておすすめ品やクーポンを表示する。さらに、2022年から導入される次世代モデルでは、カート収納部のセンサーがスキャンされていない商品が置かれたことを検知した場合、タブレット画面にアラートを表示する機能が備わり、ロス率の減少につなげる。

SNSの活用

商業施設・店舗がTwitter・Facebook・InstagramなどのSNS(Social Networking Service)を活用することは当たり前になっているものの、内容はウェブサイトとほぼ同様に、販促施策としてのキャンペーンやイベント告知などが多く、機能的には従前のチラシなどと比較してさほど進化していない事例も多い。

SNSを活用した販促事例としては、PRマンガ(TwitterやInstagram上で漫画家などに商品の使用感を漫画にしてもらい、広告とするもの)や、TikTok売れ(日経トレンディの2021年ヒット商品ランキングで1位となった、TikTokで動画紹介された商品が売れること)などがあり、従来の販促広告に取って代わる可能性を秘めている。

また、人気のある企業公式Twitterには、多数のフォロワーに愛される「中の人」の存在がある。商業施設・店舗側からこうした仕掛けを通じて多くの地域住民に働きかけることで、リアルでなくとも「癒し・くつろぎ、人とのつながり、安心、共感、情報発信」などを提供することが可能となる。商業施設・店舗のファンが増えることで、巣ごもり消費にアプローチするとともにリアル商業施設・店舗の来館頻度アップにつながっていくと思われる。CXやCS向上のためのSNS有効活用にはまだまだ創意工夫の余地があるのではないだろうか。

コロナ禍で人気となった「あつまれ どうぶつの森」では、ゲームの仮想空間内で卒業式・結婚式・芸能人ライブ・バーチャル美術館ツアー・会社説明会・行政情報の発信・選挙活動(バイデン大統領)・店舗出店(ツルハ・ケンタッキー)などが行われた。今後、メタバース(オンライン上に構築された三次元の仮想空間)の進展によりVRコマースが普及していくことも考えられる。

Eコマースの進展

Eコマースの進展に伴い、ラストワンマイルのあり方が多様化している。ビフォーコロナ時代からEコマース商品の受け取り場所に通勤途中の店舗やコンビニを指定することや、駅やバスターミナルなどに設置された様々な宅配事業者が利用できるオープン型宅配ロッカーが普及しつつあった。

さらに、コロナ禍により米国発の「BOPIS(Buy Online Pick-up In Store)」とよばれるサービスが家電・家具・ホームセンター・総合スーパー・食品スーパー・ドラッグストア・ファーストフードなどで普及してきている。これは、消費者がアプリで事前に商品を注文・決済を済ませたうえで、リアル店舗に来店し、専用カウンターやロッカーもしくは駐車場で商品を受け取るというサービスである。商業施設・店舗としては物流コストの削減、消費者は買い物時間の短縮など双方にメリットがあり、Eコマースの新たな形として普及していく可能性がある。

ライブコマースもEコマースの新たな形態の一つである。従来のEコマースは基本的に消費者が商品選定・注文・決済まで自己完結で行うが、ライブコマースはそこに人とのコミュニケーションを付加していくことで、消費者により良いCXを提供することが可能となるため、アパレルを中心に取り組む事業者が増えてきている。ただし、現状ではインフルエンサーや著名ブランドの販売力が大きく、商業施設・店舗スタッフが行うためには、上述したようにSNSの活用による地域住民・消費者とのネットワーク構築、ファン作りが課題となる。

ビフォーコロナ時代には、Eコマースは売上高比率が低いこともあり、本社・本部が対応する別事業と捉えている事業者も少なくなかった。しかし、コロナ禍を経験した現在、Eコマースはもはやリアル店舗の売上高減少を補う単なる補完機能ではない。オンラインとオフラインを融合させ、個々の消費者に最適なサービスを提供することで、新たなCXの提供とCSの向上を目指すための重要な戦略の一つとしてEコマース戦略を認識・検討していく必要がある。

5Gの普及

コロナ禍で飲食業と同様に大きな影響を受けた娯楽・エンターテインメント業界においては、今後、ITを徹底的に活用したDXの進化が求められる。そのために重要なのが、5Gの普及である。2020年にサービスを開始した5Gは、総務省「令和2年版 情報通信白書」によると、日本での現在の普及率は10%未満といわれているが、本格的に普及していけば、5Gを利用したエンターテインメント体験が誰でも手軽にできるようになるだろう。今後は商業施設においても、遠隔地でのイベントに直接参加しているかのような臨場感を味わえるエンターテイメント体験を提供することができるかもしれない。

実際、コロナ禍でステイホームが求められていた2020年に渋谷5Gエンターテイメントプロジェクトによって実施された「バーチャル渋谷 au 5G ハロウィーンフェス」には、全国各地から約40万人がオンラインで参加した。参加者は好きなアバターに仮装してバーチャル上の渋谷を自由に歩くことができ、フォトブースでの人気キャラクターとの記念撮影、隠れキャラを見つけるゲーム、バーチャル仮装コンテスト、限定オフィシャルショップなどのほか、日替わりで音楽ライブやトークイベントなどが開催された。

MICE施設も同様で、今後はリアルとデジタルが融合したハイブリッド型に進化していくものと思われる。これまでのように立地や施設の規模が必ずしも優位性を持つのではなく、提供される価値・体験などの内容により、参加方法を弾力的に選択できる機能性がより重視されるようになると考えられる。

3.4. 実感できるサステナビリティ

従来は地域の防災拠点化、自然環境の保護、カーボンニュートラルなどが、商業施設における取り組みの個別事例として語られていたが、2015年にSDGsが定義されて以降、サステナビリティは商業施設においても大きな課題となった。

さらに、第2章で述べたとおり、コロナ禍を経験して消費者のSDGs認知度が上昇してきている。2021年には中国新疆ウイグル自治区の強制労働の疑いが世界的に報道され、今後は環境や人権など何らかの犠牲の上に立つ商品は購入しないと考える消費者が増加していくのではないだろうか。

特に日本のアパレル業界は大量生産・大量廃棄を前提とした商習慣が根付いており、事業構造の転換やサステナブルなファッションへの転換は喫緊の課題といえる。具体的な取り組みとしては、3R(Reduce・Reuse・Recycle)を活用して商品のライフサイクルを循環させるビジネスモデルへのシフト、商品売上の一部が途上国で飢餓に苦しむ地域に寄付されるフェアトレードの活用、ファッションアイテムレンタル事業などがあげられる。

不動産デベロッパーや大手小売業がパリ協定を契機に、気候変動に対応した経営戦略の開示(TCFD)、脱炭素に向けた目標設定(SBT)、使用電力を100%再エネで賄うことを目指す枠組み(RE100)などを通じた脱炭素経営に取り組む動きが進展している。環境意識の高まりから日本でも脱炭素が一流企業の条件になり、商業施設の出店や取引、集客に影響を及ぼしかねない状況になりつつある。今後、この動きはさらに加速していくと思われる。

ほかにも、大量生産・大量消費の現代社会に疑問を持ち「ごみをゼロにする」ことを目標に、できるだけごみを減らしていこうとするゼロ・ウェイストの取り組みも広まってきている。2021年7月に日本初のごみの出ない食品スーパーが開業した。このスーパーでは、18時以降は当日の食材を利用した、日ごとにメニューの変わるゼロウェイスト・レストランを運営している。

これからの商業施設は、出店テナントや消費者がサステナビリティへの貢献を実現・実感できる施設へのブラッシュアップが課題となるであろう。

3.5. 柔軟なビジネスモデルへの転換

コロナ禍を経験した商業施設は、社会情勢や消費者行動・価値観の変化の影響に対応して、常に変化・進化していくことが求められている。そのためには、変化に対応できる柔軟なビジネスモデルへの転換が必要不可欠である。この項では、「床需要の変化」、「物流拠点化」、「顧客ニーズの変化」の3つのキーワードについて考察する。

床需要の変化

多くの商業事業者は全国あるいは複数エリアにおいて多店舗展開をしており、各地で出退店を繰り返している。その根底にあるものは、消費者動向であり、売上・利益であり、床需要(ニーズ)である。

コロナ禍によって多くの事業者が不採算店舗の整理・統合を行い、消費者の人流の変化などの影響を受け、今後、地方都市のみならず都心部でも駅前・駅近にある商業施設の空床が増加していく可能性がある。従来は、後継テナントは商業事業者(小売業・飲食業・娯楽業・サービス業など)のケースが多かったが、これからは非商業事業者の誘致が増えていくだろう。例えば、比較的賃料負担能力の高いフレキシブルオフィスの導入はテレワークの普及に伴い今後も増加が見込まれる。もはや、商業施設だから商業利用が当たり前といった時代ではなく、そこに存在する「空間・スペース」を世の中の変化と当該物件の特性を考慮して、どのように利活用するのが最も良いかを柔軟に考えていくことがポイントになると考えられる。

特に、駅前・駅近の総合スーパーが核店舗の商業施設などは、郊外型商業施設と比較して店揃え・品揃え・駐車場台数などの点で競争優位性が低く、施設自体の需要減少が続いている。今後、このような施設は経済合理性に基づいた利用方法を検討していく必要がある。

築古化した商業施設のスクラップアンドビルドや用途変更は従来から行われているものの、「守り」ではなく「攻め」の店舗戦略として今後さらにその重要性は増加し、事例も増えていくだろう。老朽化した設備や多くの空床を抱えたままで営業継続するよりも、コロナ禍を経験したことで変化した消費者ニーズに対応した施設に生まれ変わり、不動産の価値を向上させていくことの方が施設の中長期的なメリットは大きく、さらには地域の活性化につながっていく可能性がある。

また、商業施設とオフィスビルが融合したイオンモールNagoya Noritake Garden/BIZrium 名古屋(2021年開業)のように、立地によっては低層階が商業施設、上層階がオフィスや住宅などの複合型施設といった「不動産事業化」を志向する開発計画の増加が見込まれる。大手百貨店でも自社運営を少なくしてテナント比率を増加させる動きが目立ち、従来の商業事業に加えて、不動産事業を2つ目の有力な柱とする事業者が増えていくだろう。

商業施設ごとの商圏・マーケット・需要と供給のバランスにより、床需要の変化にどのように対応するかは異なるが、今そこにある空間・スペースをどう利活用するのが最善であるかを検討するために重要となるのは、テクノロジーをベースとした「情報の量・質・スピード」である。これからは、業種・業態、または商業・非商業の枠をこえて情報をミックスし、最適・柔軟にマッチングを実施していく「不動産情報のマッチングプラットフォーム」が必要となるだろう。一部では既にそのようなプラットフォームの開発・運用が進んでおり、今後の活用が期待される。

物流拠点化

2019年、ケネディクス商業リート投資法人は九州に保有する商業施設で、車両間の荷物の積み替え場所として使用することを目的とした土地賃貸借契約を大手運送会社と締結した。今後、このような商業施設と物流施設の融合事例が増えていく可能性がある。

楽天と西友、Amazonとライフコーポレーションなどは互いに提携してネットスーパー事業を強化している。現状は限定されたエリアでのサービスだが、ライフコーポレーションでは店舗に物流倉庫の役割を付加し、生鮮食品の最短2時間でのお届けを実現している(米国のWalmartも約3,000店舗で2時間宅配サービスを実施しており、配送エリアは全人口の70%近くをカバーしている)。

コロナ禍の影響で2020年の国内市場が初めてマイナス成長となったコンビニ業界では、セブン-イレブンが最短30分で商品を届けるサービスを2025年を目途に全国展開すると発表した。店舗の物流拠点化により店内のほぼ全ての商品を即時配送することが可能となり、顧客の利便性向上を図るとともに、企業のさらなる成長も目指している。

ネットスーパー事業は多くの食品スーパーが売上・競合対策として実施しているが、黒字化が難しく撤退事例も多い。経済産業省が7月に公表した2020年度の食品、飲料、酒類のBtoC-Eコマース市場規模は約2.2兆円で、巣ごもり消費の増加もあり前年対比+21%と大幅な増加となった。しかしながらEC化率は3.31%とほかの商品カテゴリーと比較するといまだ低水準にあり、伸びしろは大きいものの、黒字化の事業モデルを構築できるかが課題となる。

顧客ニーズの変化

【図表2】で確認したように消費支出のボリュームゾーンは世帯主50歳以上であり、今後、少子高齢化の進展によってさらにシニア層の消費インパクトが増加していく。また、近年「アクティブシニア」という言葉があるように、平均寿命や健康寿命の延伸により、ライフスタイル、消費者行動・価値観は20世紀のシニア層と比べて活発化・成熟化・多様化してきている。

従来、車での来館比率が70%~80%を超えるような郊外型の商業施設は、主にファミリー層を顧客ターゲットとしていた。今後、少子高齢化によって来店客層の高齢化が徐々に進んでいくが、現在のアクティブシニア層は自身を高齢者として括られることに共感しない割合が多く、従来型のシニアマーケティングにはあてはまらない可能性があるため、施設の性格をシニアセンター化する必要はないと思われる。施設の主要顧客はファミリー層のままとし、それに加えてアクティブシニア層の来館を促す居場所や仕掛け(健康増進・生涯学習など)を取り入れ、ソーシャルセンターの機能を付加していくべきだろう。

シニアニーズの把握は大切ではあるものの、これに加えて、若い世代のニーズ変化にも留意する必要がある。ミレニアル世代が今後、40歳代となり消費ボリュームが大きくなっていき、Z世代も結婚して家族を持つ年齢に差し掛かっている。例えば「エシカル消費」など、デジタルネイティブである彼らのライフスタイル・消費ニーズの変化を把握することが重要であり、商業施設には従前とは異なる居場所、モノ、コト、サービスが求められていくだろう。

4. まとめ

本レポートでは商業事業者へのアンケート調査結果に基づき、社会情勢や消費者行動・価値観の変化を客観的に捉え、そのなかでも特にポイントとなるであろうキーワードについて確認したうえで、これからの商業施設の5つのトピックスについて、そのトレンドと課題を整理した。

2021年12月現在、日本国内における新型コロナウイルスの新規感染者数は落ち着いてはいるものの、海外では感染者数の増加に歯止めがかからない国も多く、新たな変異株発生による第6波の到来も懸念されている。世界的に経口治療薬などが普及し、新型コロナウイルス感染症が季節性インフルエンザなどと同レベルのリスクとなるには、ある程度の時間が必要かもしれない。

しかし、諸外国と同様に日本も経済再起動に向けて舵を切っており、コロナ禍で逆風の中にあった商業施設がフォローウィンドの波にのるチャンスが近づいてきているといえるだろう。ポストコロナ時代の消費者に支持され、選ばれる商業施設であり続けるためには、加速する社会情勢や消費者行動・価値観の変化を正しく把握したうえで、柔軟に、スピード感のある戦略の進化・変革がより一層求められる時代となっていくだろう。

ザイマックス総研では、今後も商業施設や商業店舗に関する研究を続け、有益な情報を発表していく予定である。

- ザイマックス不動産総合研究所

- お問い合わせ