2021.10.12

コロナ禍における店舗戦略に関する実態調査 2021(本編)

~商業事業者へのアンケート・ヒアリングより~

ザイマックス不動産総合研究所(以下、ザイマックス総研)は、早稲田大学建築学科石田航星研究室と共同で、多店舗を運営・統括する商業事業者を対象に、2016年より定期的にアンケートおよびヒアリング調査を行っている。昨年は、新型コロナウイルス感染症拡大により事業者を取り巻く環境が大きく変化しているなか、不動産戦略の中核である出店・改装・退店などの店舗戦略に関する方針がコロナ前と比較してどのように変化したのかを定量・定性でとりまとめ公表した(*1)。

新型コロナの影響は長期化しており、現在でも収束にむけた具体的な道筋は明らかではない。一方で、コロナ禍での対応や収束後にむけた店舗戦略の見直しを行っている事業者の声も聞かれる。そこでは2021年6月~8月にかけて、昨年と同様のテーマでアンケートおよびヒアリング調査を実施した。調査対象は小売業・飲食業・娯楽業・サービス業のうち、多店舗を運営・統括する売上高30億円以上(飲食業は5億円以上)の商業事業者7,430社(*2)である。アンケートの有効回答数は357社(回答率4.8%)、ヒアリングは8社に実施した。

本レポートは、売上高30億円以上の事業者(有効回答数:283社)について、店舗戦略の内容とその経年変化、今後の方向性などについてとりまとめたものである。今回の調査結果が今後の有効な店舗戦略策定の一助となれば幸いである。

なお、昨年度調査で店舗戦略に大きな変化がみられた飲食業については、今回、調査対象を売上高5億円以上と広げて調査している。ザイマックス総研が同日に発表した「コロナ禍における店舗戦略に関する実態調査2021(飲食業編)」(*3)にて結果をとりまとめているのでご参照頂きたい。

- ・ 国内店舗数の増減(2019年度末比)を業種・業態別にみると、「非常に減少した」「減少した」の割合は、娯楽業が最も多く、次いでサービス業となった。

- ・ 既存店舗売上高(2019年度比)では、飲食業・娯楽業・サービス業は大半が「非常に減少した」「減少した」である一方で、小売業(食品)は約半数が「非常に増加した」「増加した」となっており、業種・業態による格差は依然として大きい。

- ・ 出店意欲の程度については昨年度調査と同様に「優良物件に絞って出店」と回答した事業者が最も多い。

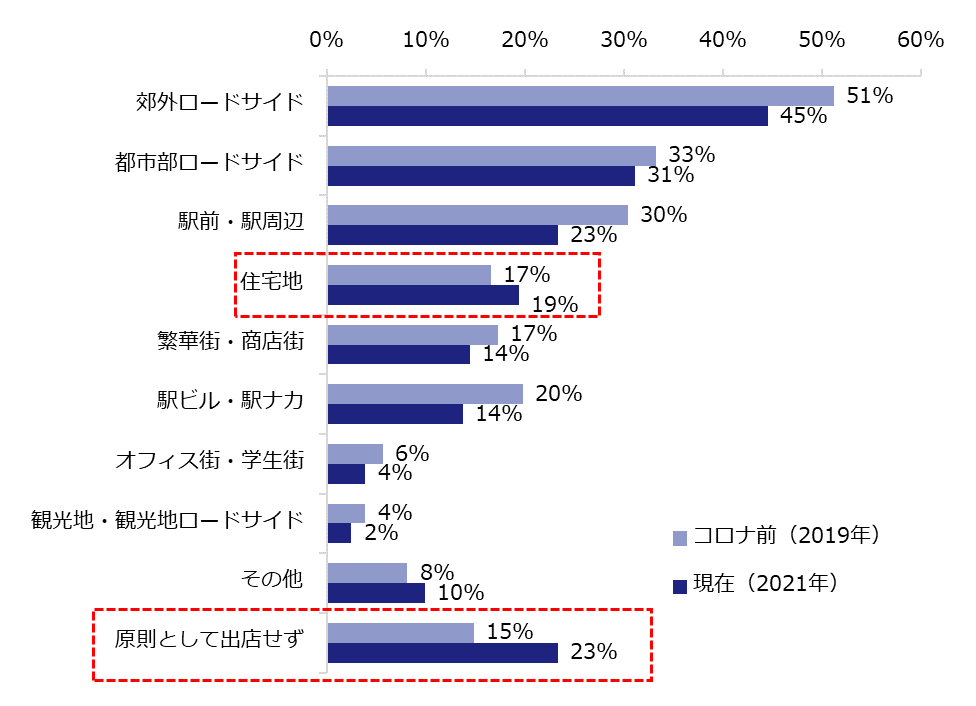

- ・ 重視する出店立地では、コロナ前(2019年)と比較して「駅前・駅周辺」「繁華街・商店街」「駅ビル・駅ナカ」などが減少し、「住宅地」「原則として出店せず」が増加している。

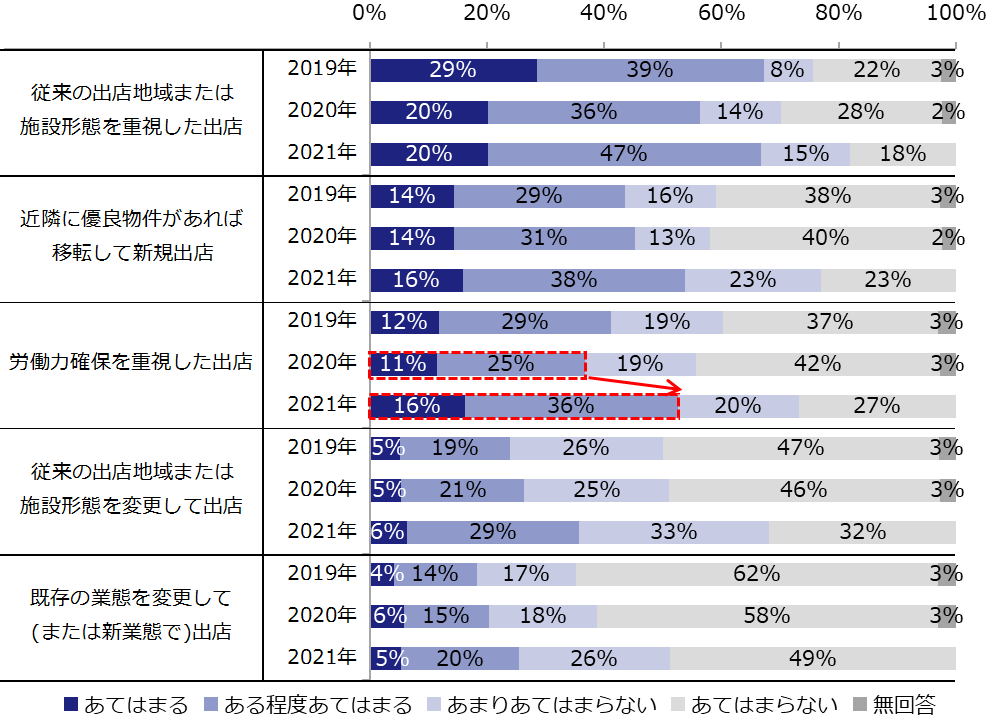

- ・ 新規出店では、全ての項目で、2020年から2021年にかけて「あてはまる」「ある程度あてはまる」の割合が増加している。特に「労働力確保を重視した出店」を方針とする事業者の増加幅が最も大きい。

- ・ 不採算店舗では、2019年から2021年にかけて「賃料減額交渉を実施」「退店(自社保有、賃借店舗の中途解約・契約満了問わず)」を方針とする事業者が増えている。

- ・ 売上高が好調な店舗では、「自営売場を全面(部分)改装」「手狭な店舗は面積拡大(移転・増床・増築)」を方針とする事業者の割合は2019年から2020年はほぼ横ばいであったが、2021年は増加傾向がみられる。

- ・ 事業戦略に関する項目は、2019年から2021年にかけてほぼ全ての項目で「あてはまる」「ある程度あてはまる」の割合が増加している

- ・ 新型コロナに起因して実施した施策としては「賃料減額の申し入れ」「国や自治体による事業者に対する各種支援策への申請」が多い。

- ・ Eコマース売上高比率(2020年度比)は「非常に増加した」「増加した」と回答した事業者が多い。

- ・ 社会情勢の変化が店舗戦略に与える影響については、「新型コロナウイルス感染症の影響の長期化」が昨年度調査と同様に最も高い。

- ・ 消費者行動や価値観の変化については、「巣ごもり消費の増加傾向が続く」「テレワーク(在宅勤務など)が今後も拡大」が昨年度調査と同様に上位であるが、「そう思う」「ややそう思う」の割合は減少した。

1. 業種および店舗について:回答事業者の属性・業況

2. 店舗戦略について

3. 社会情勢・消費者行動や価値観の変化について

1. 業種および店舗について:回答事業者の属性・業況

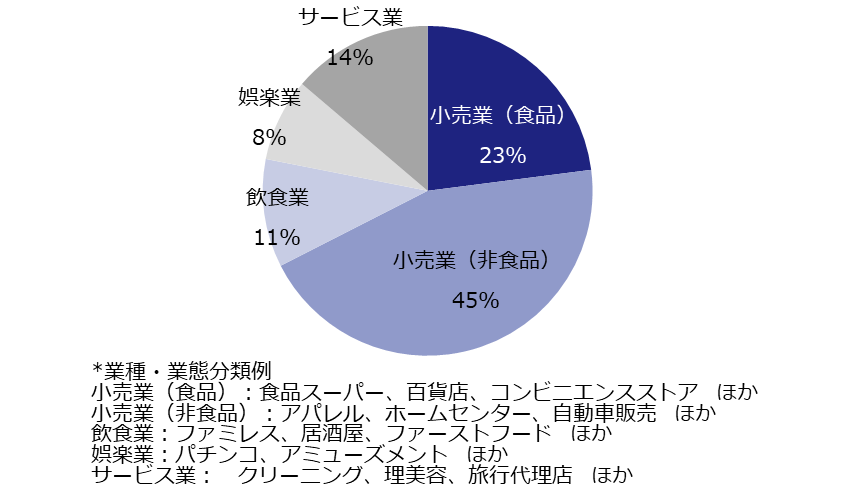

回答者の主力事業の業種・業態については、小売業(食品および非食品)が多い【図表1】。なお、業種・業態の比率は、アンケートを依頼した全事業者の業種・業態比率とおおむね一致している。

【図表1】主力事業の業種・業態(単一回答、n=283)

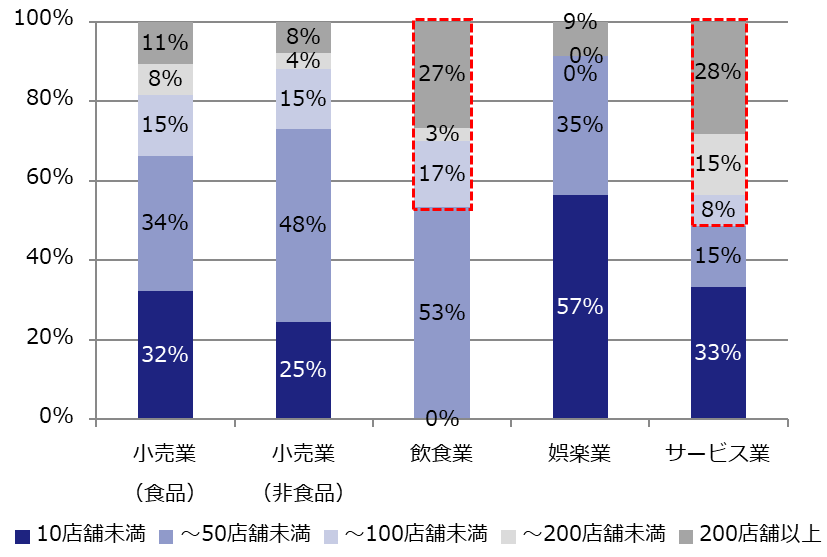

国内店舗数についてみると、飲食業およびサービス業は50店舗以上で多店舗展開する事業者が多い【図表2】。

【図表2】国内店舗数(単一回答、n=283)

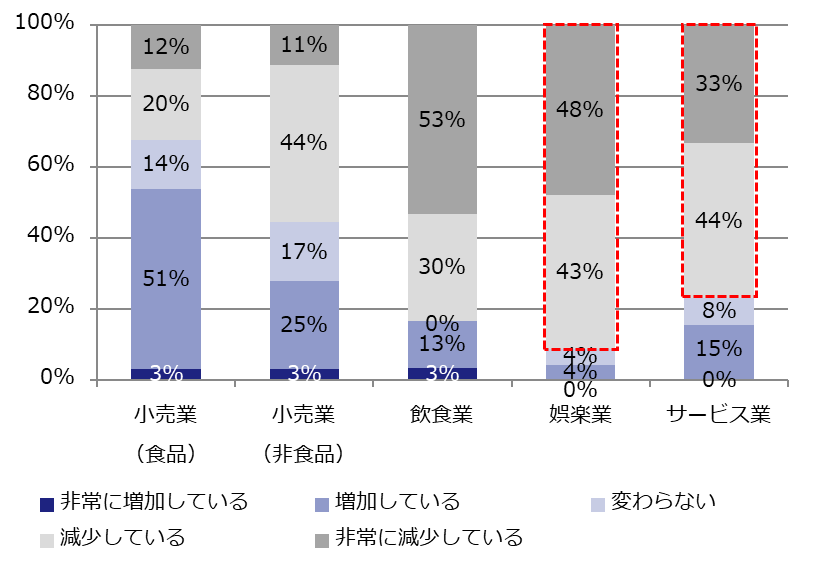

2019年度末と比較した国内店舗数の増減では、「非常に減少した」「減少した」との回答は娯楽業が最も多く、次いでサービス業となっている【図表3】。飲食業は「非常に減少した」は10%と最も高いものの、「減少した」とあわせてみると娯楽業、サービス業と比べて低くなっている。国や自治体などによる各種支援策によって飲食業の閉鎖店舗増加に一定の歯止め効果が出ているものと考えられる。

【図表3】国内店舗数の増減(2019年度末比)(単一回答、n=283)

出店地域を「北海道」「東北」「関東」「東海」「北陸・甲信越」「関西」「中国・四国」「九州・沖縄」の8エリアでたずねたところ、小売業(食品)、娯楽業は70%超が1つのエリア内に出店しており、地域密着型の店舗展開をしている事業者が多い【図表4】。逆に、飲食業やサービス業は50%前後が3エリア以上に出店しており、広域で店舗展開している事業者が多い。

【図表4】出店エリア(単一回答、n=283)

2019年度と比較した既存店舗の売上高については、飲食業は過半数の事業者が「非常に減少している」と回答しており、特に都心部における休業要請や時短営業などの影響が表れているものと考えられる【図表5】。「減少している」を含めれば、娯楽業は91%、サービス業は77%と飲食業と同等に売上高への影響が出ていることが分かる。一方で、小売業(食品)は「非常に増加している」「増加している」との回答が50%を超えており、「K字経済」といわれるように業種・業態による格差は依然として大きいことがうかがえる。

【図表5】既存店舗の売上高の変化(2019年度比、単一回答、n=283)

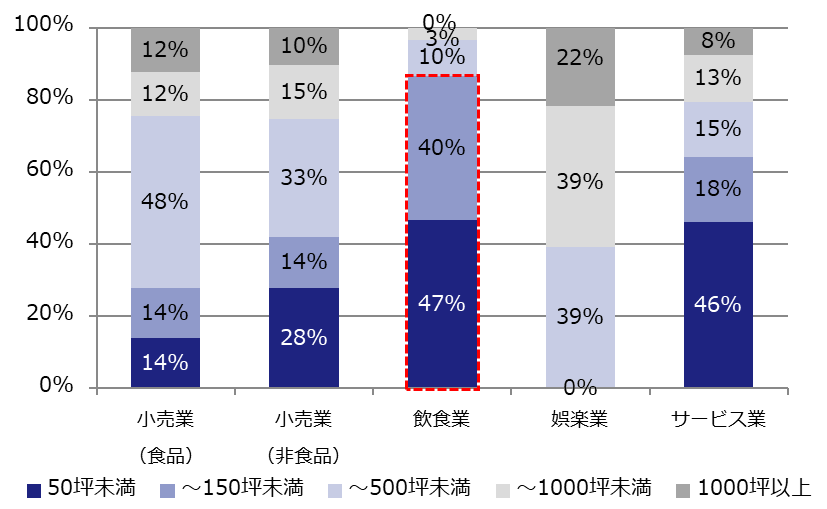

標準的な店舗面積は、飲食業が小さく、150坪未満の事業者が80%を超える【図表6】。

【図表6】標準的な店舗面積(単一回答、n=283)

2. 店舗戦略について

店舗戦略について、今回のアンケートでは2021年の方針をたずねた。本レポートでは昨年度の調査でたずねた2019年および2020年の方針(*4)をあわせて掲載し、変化を確認する。

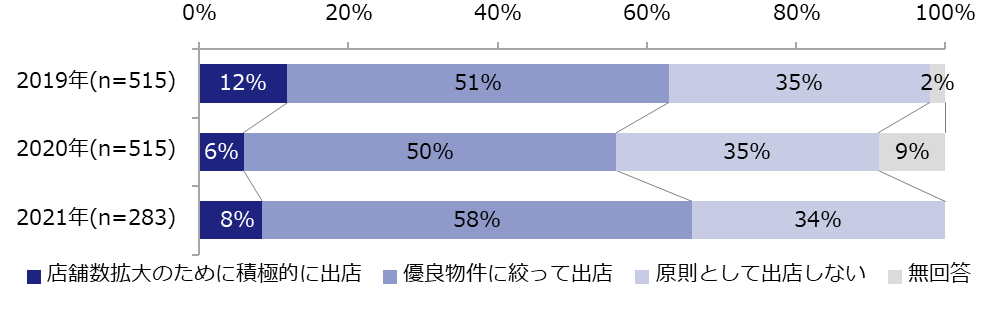

2.1. 新規出店の方針

まず、出店意欲の程度をたずねた【図表7】。経年での動きをみると、「店舗数拡大のために積極的に出店」は2019年から2020年で半減したものの2021年は微増、「優良物件に絞って出店」は2019年から2020年は横ばいだったが2021年は増加に転じている。コロナ禍が継続する中でも「優良物件に絞って出店」する事業者が多いことがうかがえる。

【図表7】出店意欲の程度(単一回答)

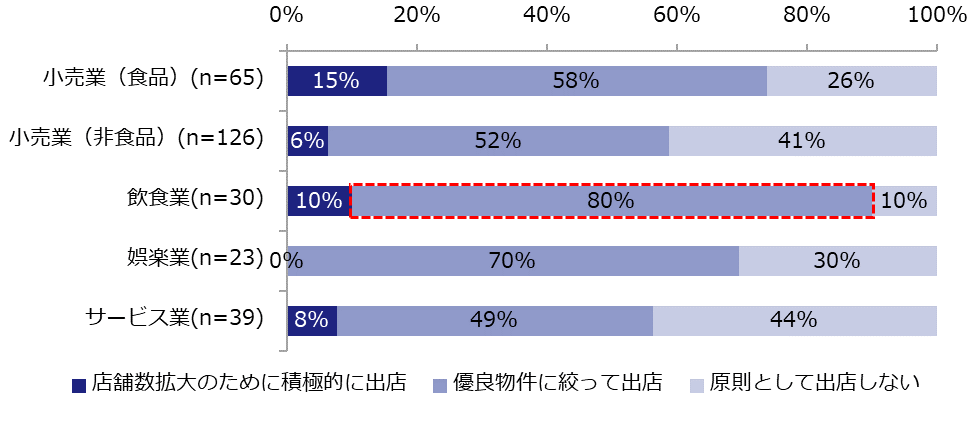

現在(2021年)の出店意欲の程度を業種・業態別に示したものが【図表8】である。これによると、飲食業は「優良物件に絞って出店」が80%で全体平均を大きく上回っていることが分かる。その背景としては、昨年度に不採算店舗の整理・統合を行った事業者がテイクアウト・デリバリー専門店など新タイプの店舗を開発していることや、従前それほど重視していなかった立地での優良物件探索にシフトしていることなどが考えられる。

【図表8】出店意欲の程度(業種・業態別、単一回答)

事業者へのヒアリングおよびアンケート回答者のフリーコメントでは、「物件情報は多くなっているが、出店基準はコロナ前よりも厳しくなっている」とのことから、より慎重に出店判断を行う事業者が多いようだ。例えば飲食業では「賃料水準が下がったとしても、人流動向次第で今後数年間は都市部(山手線の内側)への出店は難しいかもしれない」との声があった。また、「今後は国内ではなく人口増加率の高い東南アジア諸国を中心に海外出店していく」との声も聞かれた。

コロナ前(2019年)と現在(2021年)の重視する出店立地をたずねたところ、ほとんどの立地タイプは2019年から2021年にかけて減少傾向になっており、代わりに「原則として出店せず」が増加している【図表9】。特に「駅前・駅周辺」「繁華街・商店街」「駅ビル・駅ナカ」などコロナ禍で人流が減少したとされる立地の重視度が減少している。一方で「住宅地」については増加しており、事業者が消費者の生活圏により近づいていく動きがみられる。

【図表9】重視する出店立地(複数回答、n=283)

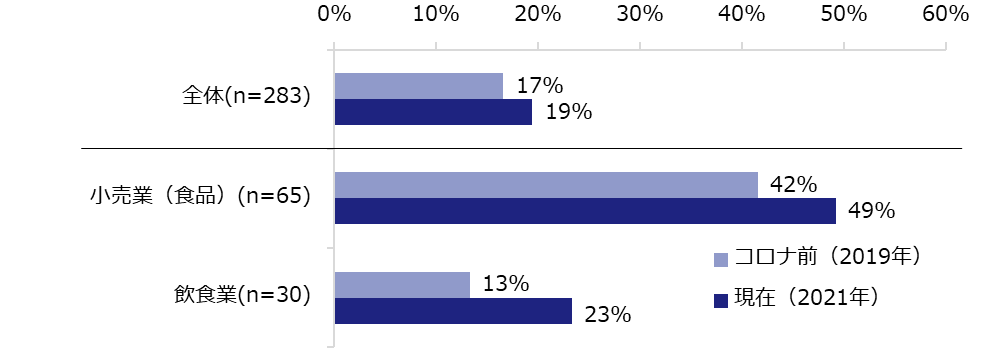

重視する出店立地の「住宅地」について業種・業態別にみると、コロナ前(2019年)と現在(2021年)を比較すると、小売業(食品)、飲食業が比較的大きく増加している【図表10】。これらの業種・業態はいわゆるラストワンマイルにおける販売チャネルの多様化(ネットスーパー、Eコマース、テイクアウト、デリバリーなど)、効率化、競合店との差別化が求められており、それが住宅地を重視する事業者の増加につながっているものと考えられる。

【図表10】重視する出店立地:住宅地(業種・業態別、抜粋)

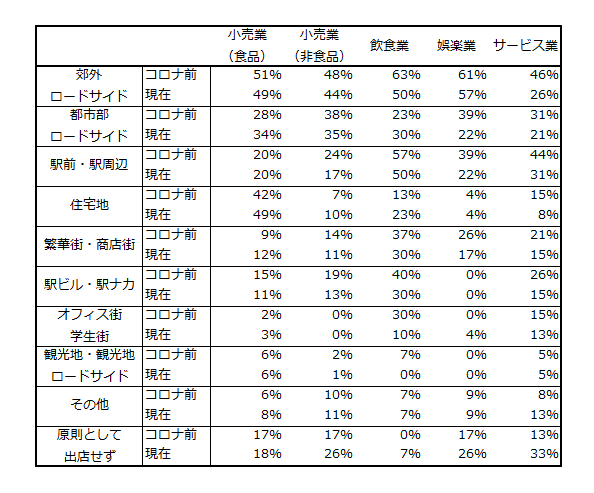

参考として全ての業種・業態における重視する出店立地の変化を【図表11】に示す。

【図表11】重視する出店立地(業種・業態別)

ヒアリングおよびコメントでは「広域からの来店が極端に減っており、都市部繁華街店舗の売上と賃料、人件費などのバランスが合わなくなってきている。反面、足元商圏人口に恵まれている店舗はコロナ禍であっても売上が落ちていない」、「オフィスワーカーをメインターゲットとした都市部への出店戦略がコロナ禍では裏目に出てしまった。今後は郊外型店舗の検討を進め売上の柱になる店舗を育てる必要がある」といった声があった。昨年のコロナ感染拡大初期からみられた「都市型店舗のほうが郊外・住宅地店舗よりも売上高・客数が厳しい」という状況は依然として続いていることがうかがえる。

2.2. 店舗戦略の方針

次に事業者の店舗戦略について、<新規出店><不採算店舗><売上高が好調な店舗><事業戦略>の4つに分類し、それぞれ具体的な項目をあげ、2021年の方針をたずねた。昨年度調査でたずねた2019年および2020年の方針とあわせてみてみる。

<新規出店>

新規出店については、全ての項目で「あてはまる」「ある程度あてはまる」と回答した事業者の割合が2020年よりも2021年が高くなっている【図表12】。特に「労働力を確保した出店」は2020年の36%から2021年は52%と最も増加幅が大きい。2019年以前は多くの事業者が慢性的な人手不足の状態にあったが、2020年はコロナ禍による店舗閉鎖・休業・時短営業などの影響により人手不足感は一旦緩和され、さらに一部の事業者では人余りとなったため、様々な雇用調整が行われた。今回調査では、コロナ収束後を見据えた適正な人員配置のため、労働力確保が事業者にとって再び課題となりつつあることがうかがえる。

【図表12】店舗戦略の方針<新規出店>

(単一回答、2019年・2020年:n=515、2021年:n=283)

ヒアリングおよびコメントでは「コロナ禍で人員整理をして減らしたため、人の流れが活発化した時対応できるか不安。コロナの状況が今後どうなるか不明なため、簡単に人員の増加もできない」、「技能実習生の新たな受入れの見通しが立たず労働力確保が難しい」といった課題に直面しているとの声が多かった。一方で、「コロナ対応としては、他部署への配置転換やアウトソースしていた業務を内製化するなどして雇用を維持している」といった声もあった。

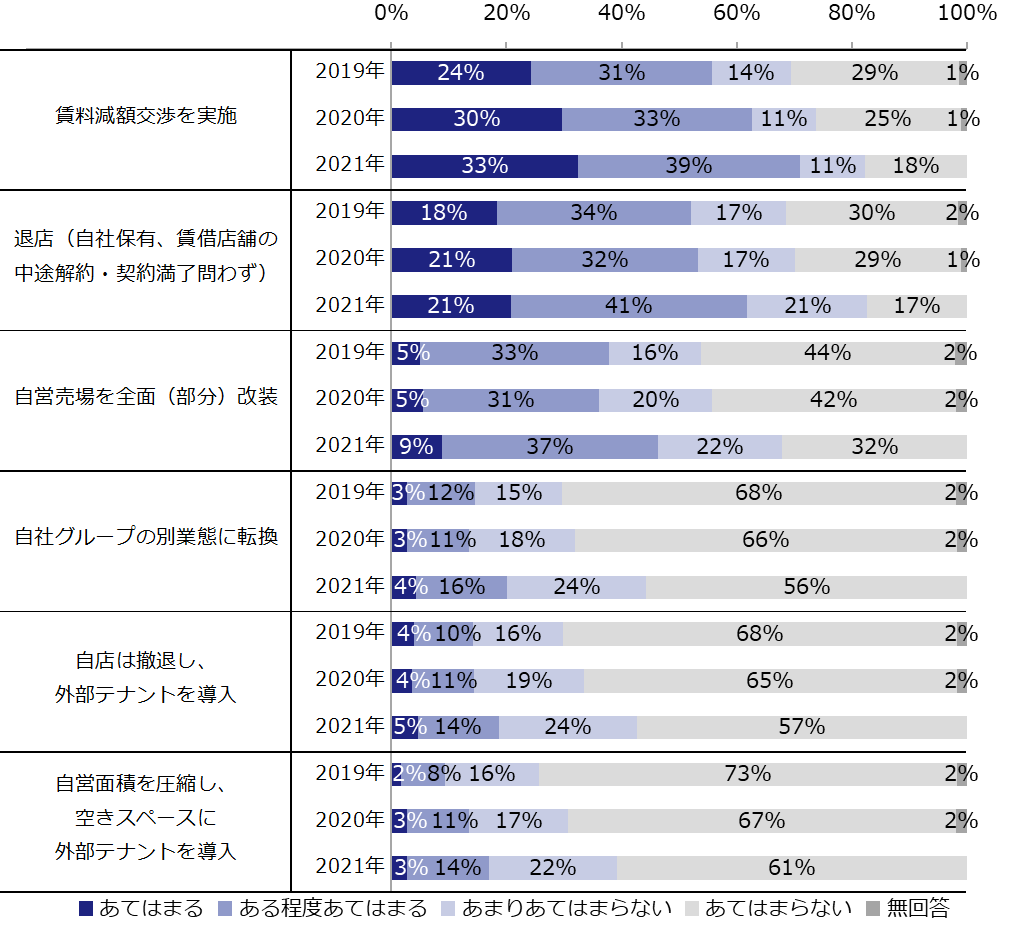

<不採算店舗>

不採算店舗の方針については、「賃料減額交渉を実施」「退店(自社保有、賃借店舗の中途解約・契約満了問わず)」が事業者の方針として「あてはまる」「ある程度あてはまる」の割合が高く、かつ年度ごとに増加傾向にあり、コロナ長期化の影響が表れていると考えられる【図表13】。

【図表13】店舗戦略の方針<不採算店舗>

(単一回答、2019年・2020年:n=515、2021年:n=283)

ヒアリングおよびコメントでは「再契約時には賃料の減額とともに、定期借家契約年数の短縮を申し入れている」、「昨年の段階で不採算店舗の整理・統合を実施したので、現状、退店については一服している。しかし、緊急事態宣言発出による時短営業やアルコールの提供禁止が続いており売上高への影響が大きく、継続的に退店を検討していく必要がある」といった声があった。

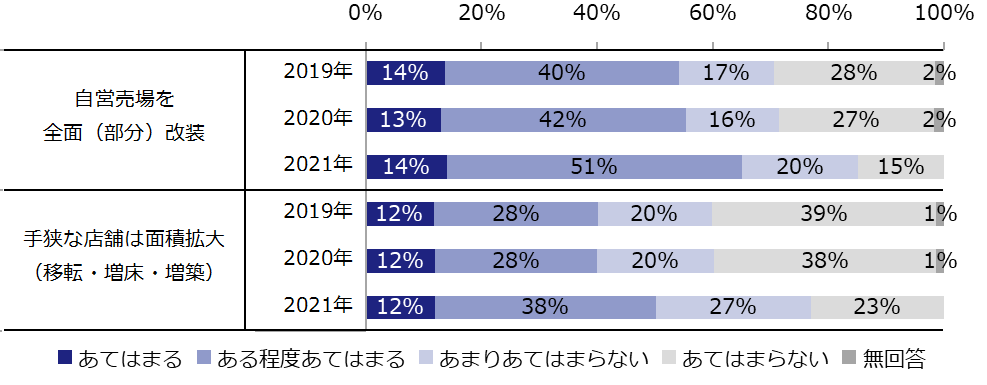

<売上高が好調な店舗>

売上高が好調な店舗について、「自営売場を全面(部分)改装」「手狭な店舗は面積拡大(移転・増床・増築)」ともに事業者の方針として「あてはまる」「ある程度あてはまる」の割合は2019年から2020年はほぼ横ばいであったが、2021年は増加傾向がみられる【図表14】。また、「自営売場を全面(部分)改装」は、不採算店舗(【図表13】)の同項目と比較して約20ポイント高くなっている。

【図表14】店舗戦略の方針<売上高が好調な店舗>

(単一回答、2019年・2020年:n=515、2021年:n=283)

ヒアリングおよびコメントでは「新規出店は抑制するが、コロナ収束後に備え業績が好調な店舗の改装や建て替えを進めていく」といった声があった一方で、複数の事業者から「既存店のリニューアル計画がいくつかあったが、コロナ感染拡大の影響で実施を見合わせている」との声もあった。

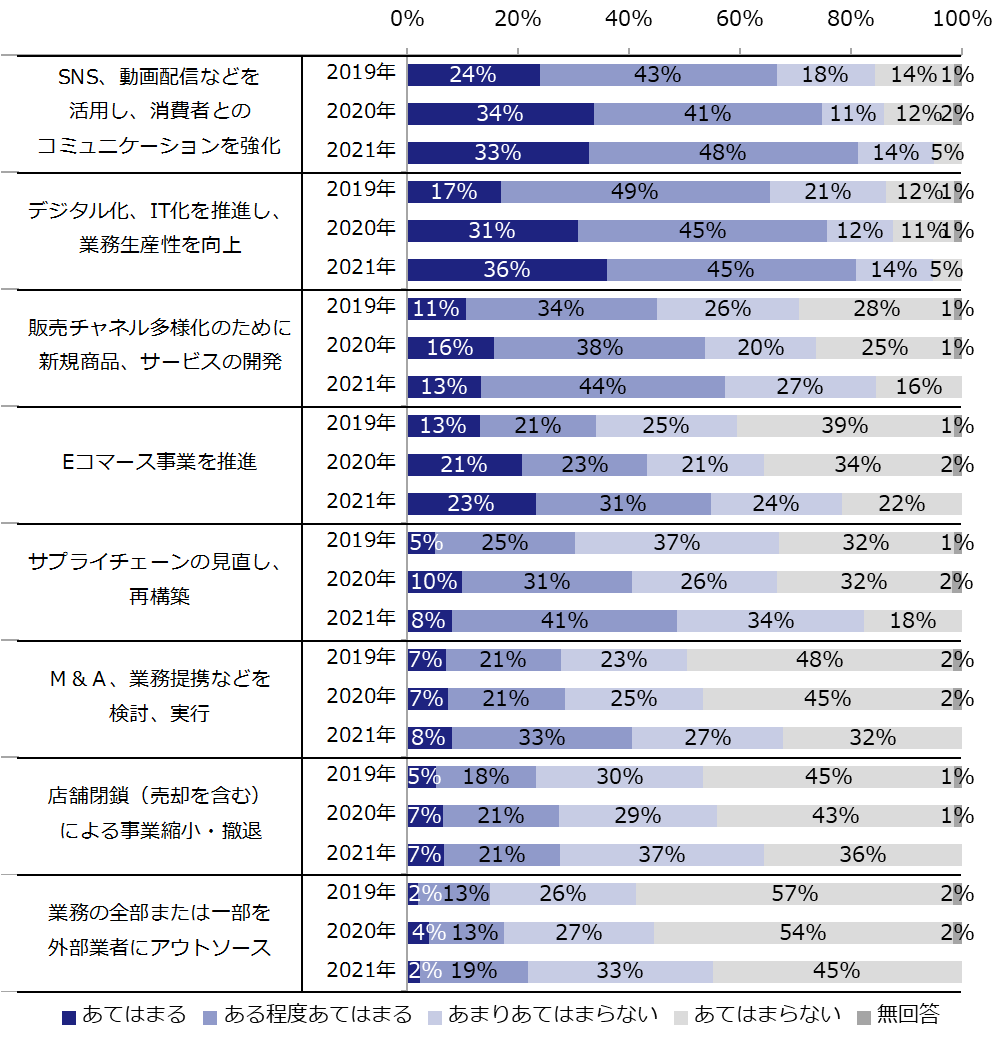

<事業戦略>

事業戦略については、これまでみてきた<新規出店><不採算店舗><売上高が好調な店舗>と比較して、「あてはまる」「ある程度あてはまる」の割合が全体的に高く、かつほぼ全ての項目において、2019年から2021年にかけて増加してきている【図表15】。各項目はコロナ前から事業者の課題となっていたものであるが、コロナ禍を経験して年々重視度が上昇してきていることがうかがえる。

【図表15】店舗戦略の方針<事業戦略>

(単一回答、2019年・2020年:n=515、2021年:n=283)

ヒアリングおよびコメントでは多くの事業者がDX(デジタルトランスフォーメーション)の推進が必要と考えているものの、「(DXを)どのように進めればよいのか、どのようなものを導入したらよいのか分からない」、「DX対応などの急激な変化は企業規模からして難しい」、「物流などの店舗運営を支える企業が減少してしまったため、出店基準の抜本的な変更が生じている」、「非接触化へ向け店内オペレーションの変更を行っているが、高齢者などが苦手意識を抱き対応出来ない場合がある」など様々な課題があるようだ。デジタル人材不足もあり「社内にはDXに精通している人材が少ないので雇用もしくはアウトソーシングを検討している」という事業者も多い。一方で、「Eコマースへの注力は変わらないが、コロナ禍を経験してリアル店舗のニーズを再確認できた期間でもあった。少人数運営、長時間営業からの脱却、効率的なシフト体制を整えていかなければならない」といった声もあった。

------------------------------------------------------------------------------------------

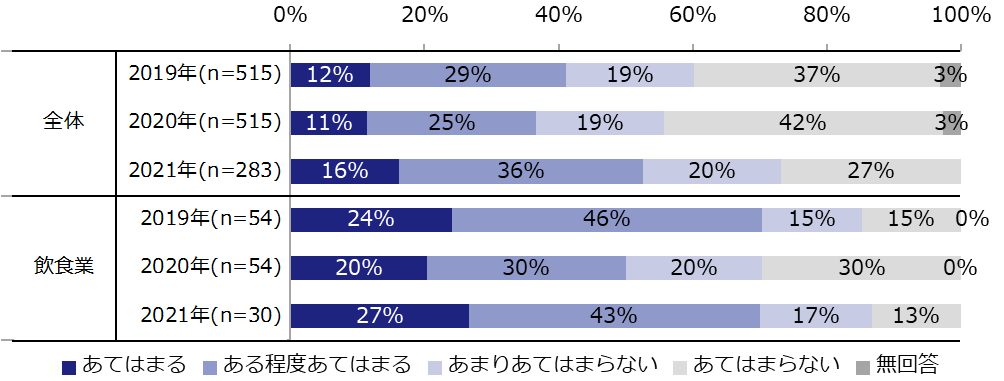

<参考>飲食業にみられる方針の変化

事業者の店舗戦略について、業種・業態別にみたところ、いくつかの項目において、飲食業は全体平均と比較してより大きな方針の変化がみられた。

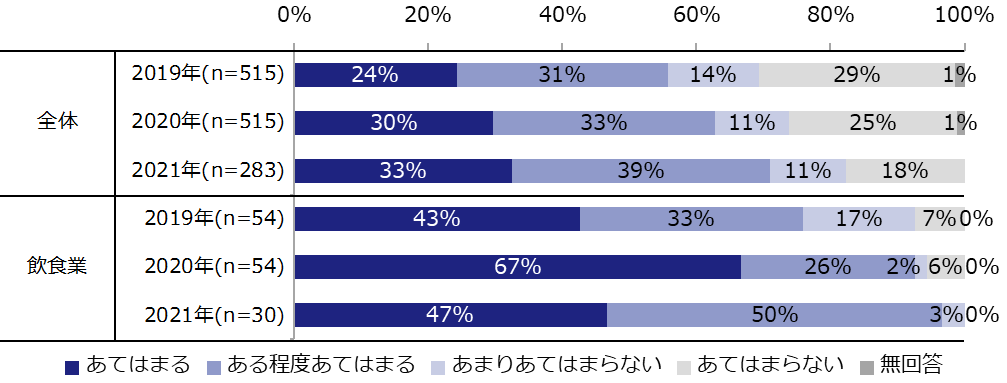

<新規出店>「労働力確保を重視した出店」については、「あてはまる」「ある程度あてはまる」の割合が2019年は70%だったのがコロナ禍により2020年は50%と減少、しかし2021年は70%とコロナ前の状況に戻ってきている【図表16】。

【図表16】全体平均と飲食業の比較(単一回答)

<新規出店>労働力確保を重視した出店

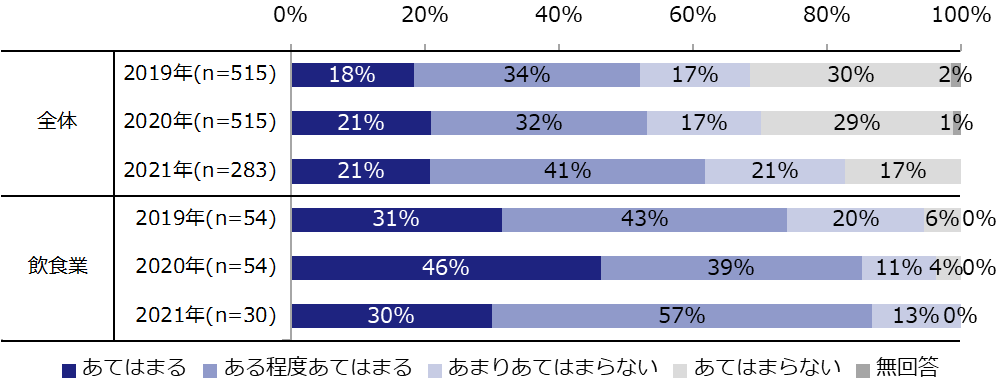

<不採算店舗>「賃料減額交渉を実施」は「あてはまる」の割合が、2019年から2020年にかけて急増したものの、2021年は2019年と同水準に戻っている【図表17】。

【図表17】全体平均と飲食業の比較(単一回答)

<不採算店舗>賃料減額交渉を実施

同様に<不採算店舗>「退店(自社保有、賃借店舗の中途解約・契約満了問わず)」についても「あてはまる」の割合が、2019年から2020年は増加したものの、2021年は大きく減少している【図表18】。賃料減額や退店について現状はある程度の一服感があることがうかがえる。

【図表18】全体平均と飲食業の比較(単一回答)

<不採算店舗>退店(自社保有、賃借店舗の中途解約・契約満了問わず)

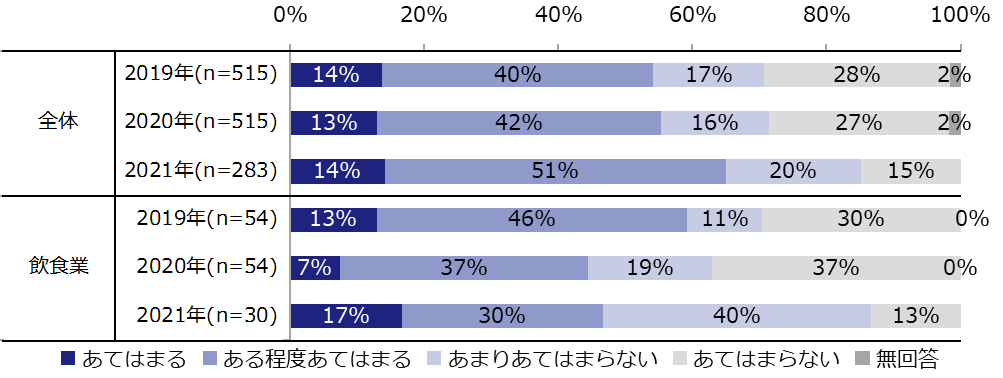

<売上高が好調な店舗>「自営売場を全面(部分)改装」の「あてはまる」「ある程度あてはまる」の割合は全体では7割を超えているものの、飲食業では約5割と「あてはまらない」「あまりあてはまらない」の割合とほぼ互角であり、二極化している動きがみられる【図表19】。

【図表19】全体平均と飲食業の比較(単一回答)

<売上高が好調な店舗>自営売場を全面(部分)改装

------------------------------------------------------------------------------------------

2.3. 新型コロナに起因して実施した施策

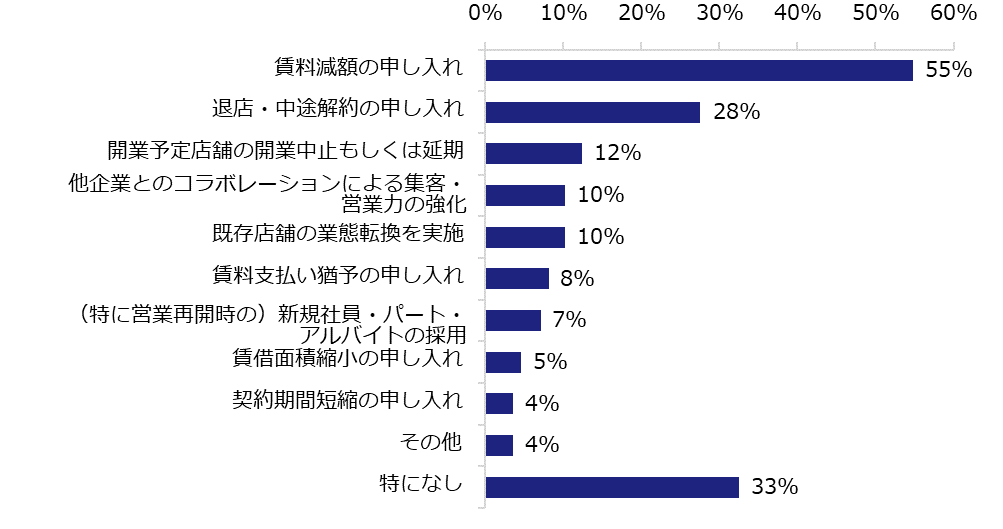

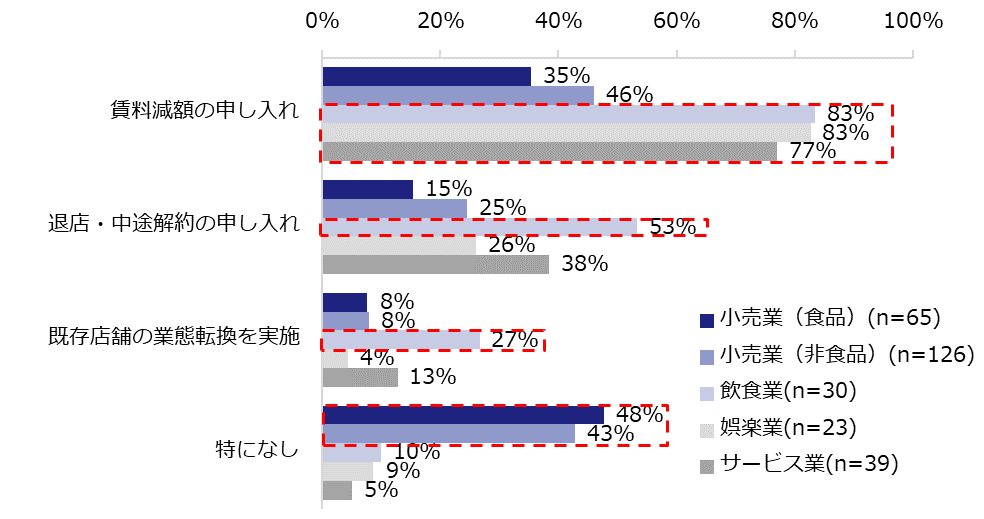

新型コロナの発生に起因して、事業者が主力事業で実施した施策についてたずねたところ、「賃料減額の申し入れ」が最も高く、次いで「特になし」、「退店・中途解約の申し入れ」となった【図表20】。

【図表20】新型コロナに起因して主力事業で実施した施策(複数回答、n=283)

これらの一部を抜粋し、業種・業態別にみたものが【図表21】である。「賃料減額の申し入れ」は飲食業のみならず娯楽業、サービス業においても80%前後の事業者が実施している。「退店・中途解約の申し入れ」、「既存店舗の業態転換を実施」は飲食業の実施率が相対的に高い。一方で、「特になし」はコロナ禍でも比較的好調な小売業(食品および非食品)で多いことがわかる。

【図表21】新型コロナに起因して主力事業で実施した施策

(業種・業態別、複数回答、一部抜粋)

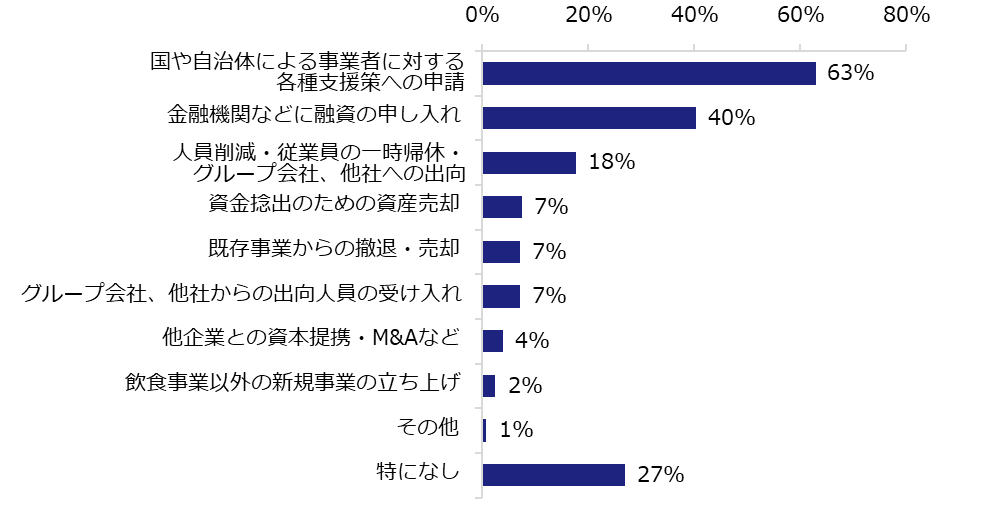

次に、新型コロナの発生に起因して、事業者が会社全体で実施した施策についてたずねたところ、「国や自治体による事業者に対する各種支援策の申請」、「金融機関などに融資の申し入れ」の実施割合が高く、次いで「特になし」、「人員削減・従業員の一時帰休・グループ会社、他社への出向」、となった【図表22】。

【図表22】新型コロナに起因して会社全体で実施した施策(複数回答、n=283)

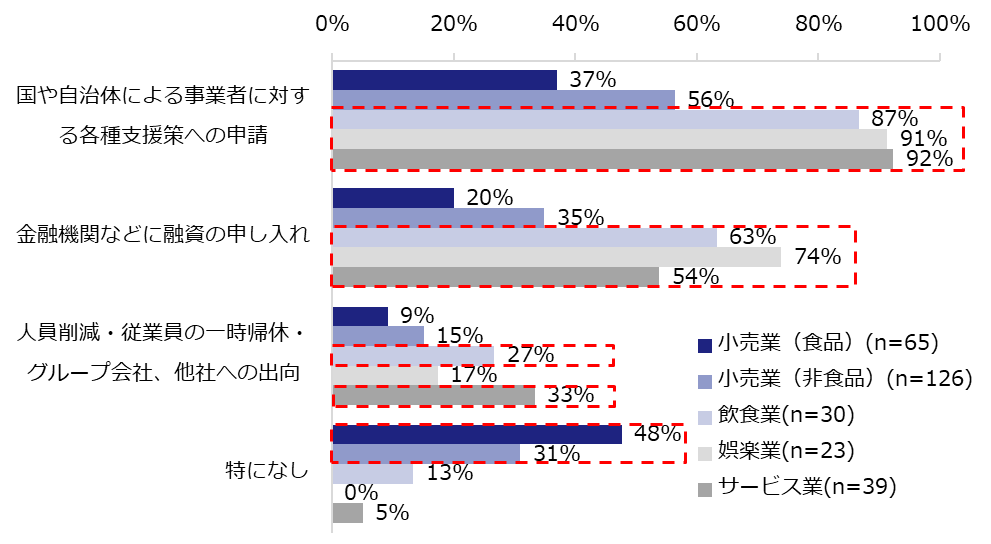

これらの一部を抜粋して業種・業態別にみたのが【図表23】である。「国や自治体による事業者に対する各種支援策の申請」は飲食業のみならず娯楽業、サービス業においても90%前後の事業者が実施している。「金融機関などに融資の申し入れ」も、飲食業、娯楽業、サービス業は半数以上が実施している。また、「特になし」は【図表21】と同様に小売業(食品および非食品)で多い。

【図表23】新型コロナに起因して会社全体で実施した施策

(業種・業態別、複数回答、一部抜粋)

ヒアリングおよびコメントでは多くの飲食業者から、国(雇用調整助成金等の支援金)や自治体(時短要請への協力金)の補償制度について、「緊急時にも関わらず書類審査に時間がかかりすぎる」といった声があった。また「時短要請など土曜日に発表し月曜から実施するといった施策に振り回されている。食材の発注、人員体制などは直前に方針発表されても即対応するのは難しく現場からは悲鳴が上がっている。飲食業の現場を分かっていないのではないか」といった、制度設計や運用の改善を望む声もあった。また「これ以上、緊急事態宣言などによる自粛要請が続けば、事業を維持することができず、さらなる人員削減や廃業も検討せざるを得ない状況」という声もあり、厳しい業況が続いている事業者が多いことがうかがえる。

2.4. Eコマース

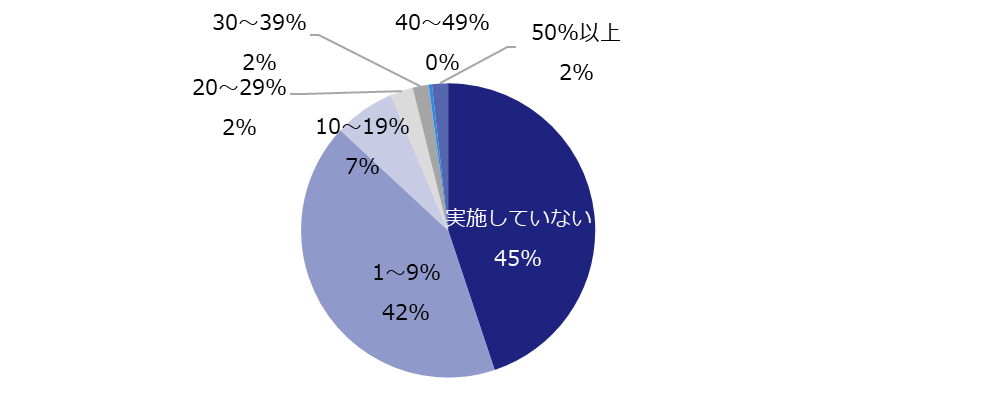

現在のEコマース売上高比率をたずねたところ、「実施していない」が45%と半数近くを占めた【図表24】。また、Eコマース売上高のある事業者では「1~9%」が42%と最も高く、売上高比率が10%以上と回答した事業者をすべて合計しても13%にとどまる。

【図表24】Eコマース売上高比率(単一回答、n=357)

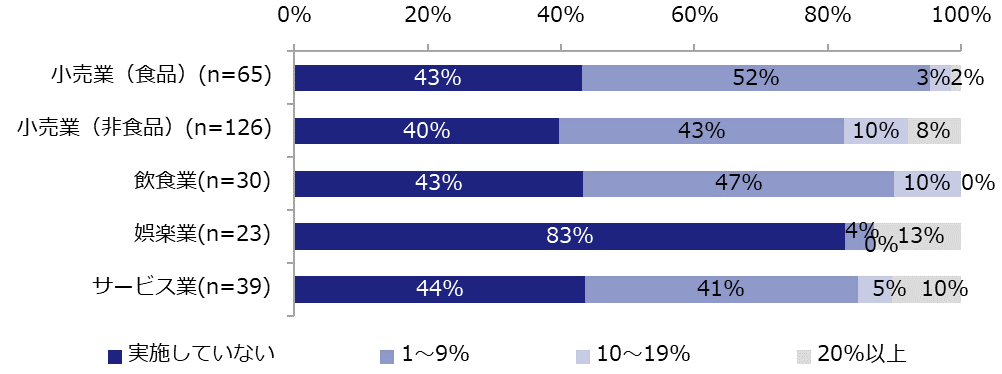

これらを業種・業態別にみたものが【図表25】である。なお、飲食業ではデリバリーをEコマース売上高比率に含めている事業者が一定数存在することに留意する必要がある。

【図表25】業種別Eコマース売上高比率(単一回答)

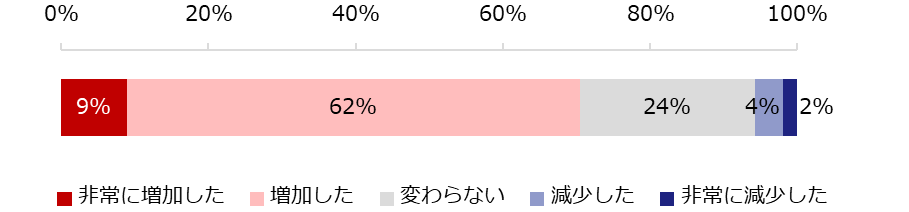

また、【図表24】でEコマース売上高比率が「1~9%」から「50%以上」と回答した事業者に対して、前年と比較してEコマース売上高比率がどのように変化したかをたずねたところ、「非常に増加した」「増加した」と回答した事業者が71%と、コロナ禍でEコマース利用がさらに普及してきていることがうかがえる【図表26】。

【図表26】Eコマース売上高比率の昨年対比増減(単一回答、n=156)

ヒアリングおよびコメントでは「コロナ禍でEコマースの利用者が増えて、店舗とEコマースの相互利用者が多くなってきた。SNSなどを利用した細やかなコミュニケーションを今まで以上に行うことが求められる」、「Eコマースも今後の重要な戦略の一つであるが、リアル店舗を持つ強みをどこまで訴求できるかが他業種より優位に立つポイントになる」といった声があり、リアル店舗とEコマースの融合を志向している事業者が増えてきていることがうかがえる。

3. 社会情勢・消費者行動や価値観の変化について

本章では事業者が店舗戦略の変更に至る背景として、社会情勢・消費者行動や価値観の変化がどの程度影響しているのか確認する。

3.1. 社会情勢の変化

11項目の社会情勢の変化について、出店・改装・退店戦略などに影響を与えるかについてたずねたところ、「影響がある」と回答した事業者が最も多い項目は、「新型コロナウイルス感染症の影響の長期化」であった【図表27】。昨年度調査(2020年)と比較して「影響がある」の回答が10ポイント以上変化した項目はなく、おおむね横ばいの傾向となっている。

【図表27】店舗戦略に影響を与える社会情勢の変化

(単一回答、2020年:n=515、2021年:n=283)

ヒアリングおよびコメントでは、コロナの長期化について「収束時期が不透明であり、売上の回復が見通せない状況。より幅広い経済対策を望む」といった声がある一方で「この機会をマイナスと捉えたら、何も好転させることはできない。ワクチン接種終了後には経済は必ず持ち直していくはず。デジタル化、販売チャネルの多様化など様々な施策を実施しつつ、コロナ収束後にむけた準備を進める」という事業者もいた。少子高齢化、人口減少に対しては「こうした環境で企業が成長していくためには、DXの取り組みが不可欠」との声が多かった。

3.2. 消費者行動や価値観の変化

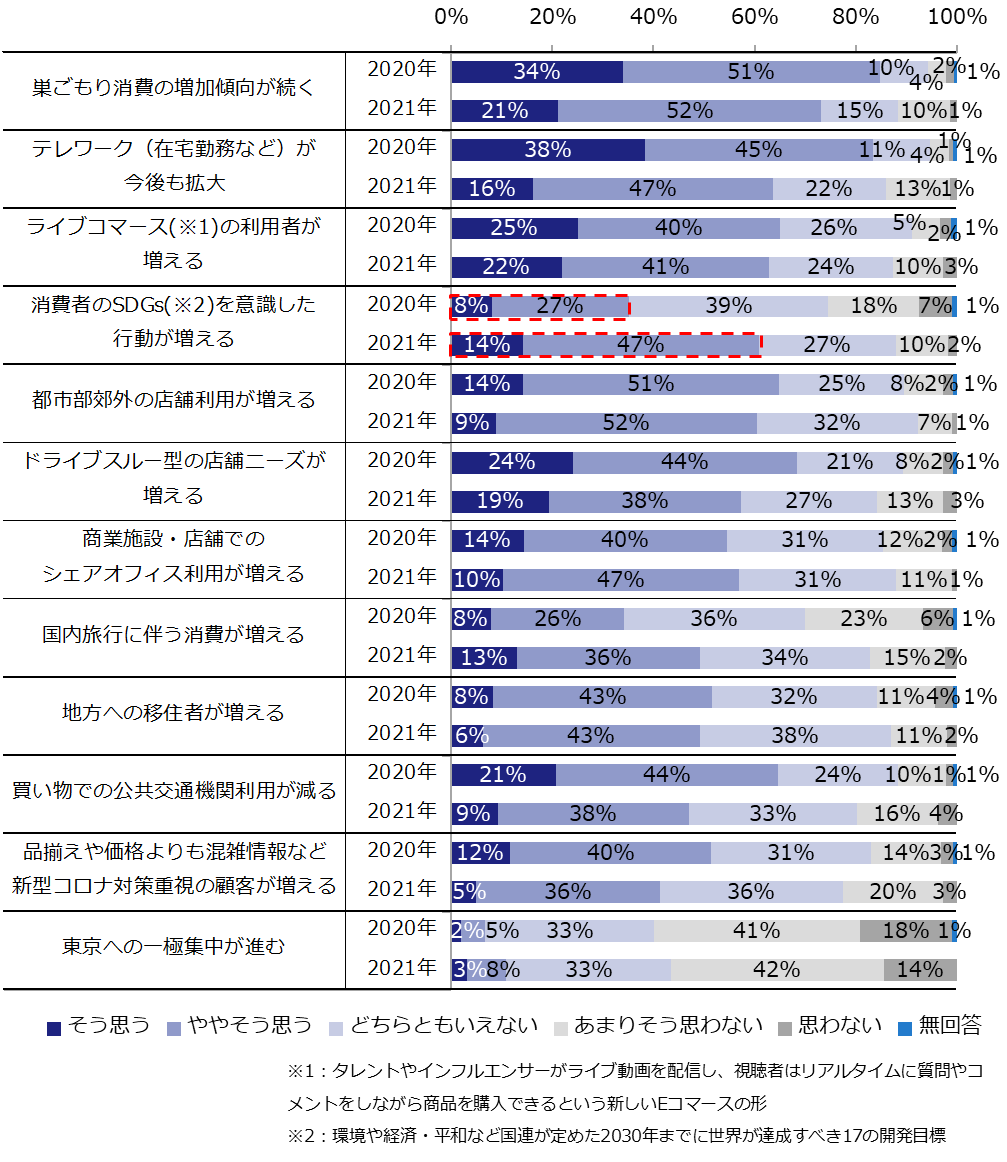

消費者行動や価値観の変化について、12の項目を挙げて事業者がどう考えるかをたずねたところ、コロナ禍を象徴するキーワードである「巣ごもり消費の増加傾向が続く」、「テレワーク(在宅勤務など)が今後も拡大」が、2020年よりは減少しているものの「そう思う」「ややそう思う」と回答した事業者が多い【図表28】。「消費者のSDGsを意識した行動が増える」は2020年と比較して「そう思う」「ややそう思う」の回答が約25ポイント増加している。

【図表28】消費者行動や価値観の変化

(単一回答、2020年:n=515、2021年:n=283)

ヒアリングおよびコメントでは「コロナ禍を経験して、今まで当たり前にしていたことが、実は代替手段でよいと気づいた個人・会社が多いと思われ、変わるものと変わらないものがはっきりしていく」、「新しい生活様式に対応した品揃えやサービスを、社会の変化に柔軟に対応しながらお客様へ提供し続けていきたい」といった声があった。また、コロナ禍で売上が伸びた食品スーパーでは「コロナが収束したら外食や旅行などの消費が増加するため、(食品スーパーの)売上・客数が一定程度ダウンすることを前提に企業経営方針を定める必要がある」や、逆に売上が低迷している多くの事業者からは「消費者行動がコロナ前の水準に戻るとは思っていない。売上は80~90%水準への回復を前提に収益モデルを構築していないと、企業の存続に関わると考えている」といった声があった。今回「そう思う」「ややそう思う」の割合が大きく伸びたSDGsについては「消費者に向けたブランディング戦略のひとつとして重要。強制労働疑惑で国際的に問題視された新疆綿(しんきょうめん:新疆ウイグル自治区で栽培されたコットン)の利用の取りやめや、リサイクル原料のアパレル商品の強化などをしている。さらに会社へのペットボトル飲料の持ち込みが禁止となり、自動販売機も缶製や紙コップ飲料だけになった」といった声があった。

4. おわりに

今回の調査では、事業者が重視する出店立地が人流の変化に伴い大きく変化していることが明らかになった。しかし、この変化がコロナ収束後も継続するかどうかは現状では定かではない。いわば事業者はコロナ禍における生き残りとコロナ収束後の再成長にむけた多面的な視点を持った店舗戦略を立案することが求められており、そのためには、社会情勢や消費者行動・価値観の変化を注視しつつ、様々な業種・業態の動向・情報を収集し、自社の事業ポートフォリオ再構築に取り組んでいく必要がある。

今後、鍵となるのはDXの取り組みではないだろうか。コロナ前から必要性は認識されているものの、コロナ禍を経験してその認識はさらに広がり、DX化に向けた取り組みは加速している。こうした戦略の巧拙が競合店との差別化さらには事業者の優勝劣敗を左右するポイントとなっていく可能性がある。

今回のアンケート調査は、新型コロナ第4波の感染者数が減少し、ゲームチェンジャーとなり得ると考えられたワクチン接種が一日100万回接種にむけて加速していた2021年6月~7月上旬に実施した。しかし、その後のデルタ株による第5波の到来などにより、多くの商業事業者を取り巻く経営環境は更に厳しさを増した。9月上旬頃から急速に感染者数が減少し、緊急事態宣言が解除されるなど、一時期よりも状況は良くなっているものの、依然新型コロナの出口戦略は不明瞭なままである。アンケートの調査時期によっては、調査結果が変化していた可能性があることに留意したい。

ザイマックス総研では、今後も商業施設や商業店舗に関する研究を続け、有益な情報を発表していく予定である。

調査期間

2021年6月~8月

調査対象

個人消費を目的とした小売業(食品)・小売業(非食品)・飲食業・娯楽業・サービス業(※1)のうち、直近調査年度の売上高が30億円以上(飲食業は5億円以上)の事業者 7,430社(※2,3)

※1:総務省日本産業分類に基づき、現在、日本の主力商業施設であるショッピングセンター・商業ビル・ロードサイドなどに出店している業種・業態を選定

※2:サービス業は、一般的な商業施設に出店している理美容・旅行・教育・保険・不動産を選定

※3:東京商工リサーチ社データに基づき、対象を抽出

有効回答数

アンケート:357社(回答率:4.8%)・ヒアリング:8社

※30億円以上:283社

調査地域

全国

調査方法

郵送およびWEBにてアンケート調査、およびヒアリング

調査内容

Ⅰ. 業種および店舗について:回答事業者の属性

Ⅱ. 店舗戦略について

Ⅲ. 社会情勢・消費者行動や価値観の変化について

- ザイマックス不動産総合研究所

- お問い合わせ