2020.12.18

コロナ禍における店舗戦略に関する実態調査 2020

~商業事業者へのアンケート・ヒアリングより~

ザイマックス不動産総合研究所(以下、ザイマックス総研)は、2016年から早稲田大学建築学科石田航星研究室と共同で、商業事業者に対する各種アンケート調査を継続的に行っている(*1)。

第4回目となる今回は2020年9月~11月にかけて実施し、新型コロナウイルス感染症拡大により商業事業者を取り巻く環境が大きく変化しているなか、不動産戦略の中核である出店・改装・退店などの店舗戦略に関する方針がコロナ前と比較してどのように変化したのか、アンケートおよびヒアリングにより調査した。調査対象は小売業・飲食業・娯楽業・サービス業のうち、多店舗を運営・統括する年商30億円以上の商業事業者約5,600社(*2)である。アンケートの有効回答数は515社(回答率9.3%)、ヒアリングは14社に実施した。

本レポートは、事業者が行う店舗戦略の内容とその変化、今後の方向性などについてとりまとめたものである。今回の調査結果がwith/afterコロナ時代における有効な店舗戦略策定の一助となれば幸いである。

- ・ 出店意欲の程度についてbeforeコロナ(2019年)とwith/afterコロナ(現在~来年)でみると、「優良物件に絞って出店」の割合がともに高く、コロナ禍においても事業者は優良物件の取得意欲が旺盛である。

- ・ 新規出店の方針は、before・with/afterともに「従来の出店地域または施設形態を重視した出店」が最も多いが、コロナ禍を経験して、郊外・住宅地立地より都市・観光地立地の店舗売上が鈍い傾向が続いており、今後の「出店地域または施設形態を見直していく」とする事業者も一定数いる。

- ・ 不採算店舗の方針は、新型コロナの影響度合いによって、業種・業態、あるいは同一業態でも事業者ごとにまだら模様の状況にある。

- ・ 売上高が好調な店舗については、before・after/withで方針に大きな変化はない。なお、不採算店舗と比較すると、店舗改装を方針として掲げている事業者の割合が多い。

- ・ 事業戦略については、「(ある程度)あてはまる」の割合が全体的に高く、かつ全ての項目について、beforeよりもwith/afterのほうが高くなっている。

- ・ 社会情勢の変化が店舗戦略に与える影響については、「新型コロナウイルス感染症の影響の長期化」が最も高く、消費者行動や価値観の変化については、「巣ごもり消費の増加傾向が続く」、「テレワーク(在宅勤務など)が今後も拡大する」が上位となっている。

1. 業種および店舗について:回答事業者の属性

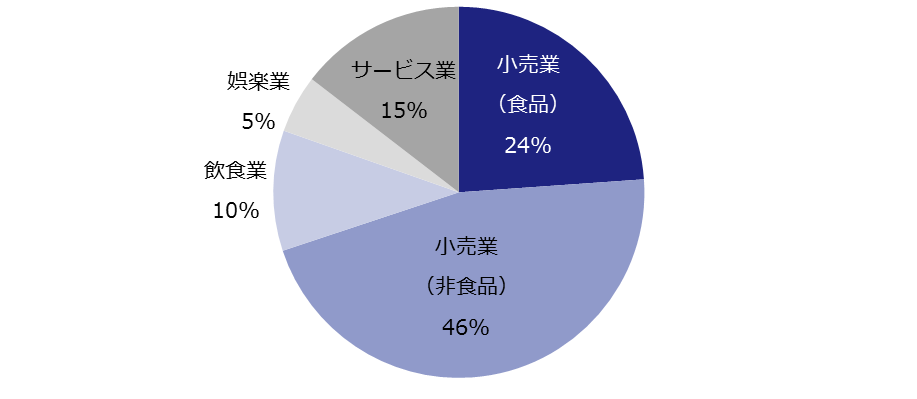

回答者の主力事業の業種・業態については、小売業(食品および非食品)が多い【図表1】。なお、業種・業態の比率は、アンケートを依頼した全事業者の業種・業態比率と概ね一致している。

【図表1】主力事業の業種・業態(単一回答、n=515)

国内店舗数についてみると、飲食業は50店舗以上で多店舗展開する事業者が多い【図表2】。出店地域を「北海道」「東北」「関東」「東海」「北陸・甲信越」「関西」「中国・四国」「九州・沖縄」の8エリアでたずねたところ、小売業(食品)は80%が1つのエリア内に出店しており、地域密着型の店舗展開をしている事業者が多い【図表3】。逆に、飲食業やサービス業は50%前後が3エリア以上に出店しており、広域で店舗展開している事業者が多い。

【図表2】国内店舗数(単一回答、n=514)

【図表3】出店地域(複数回答、n=513)

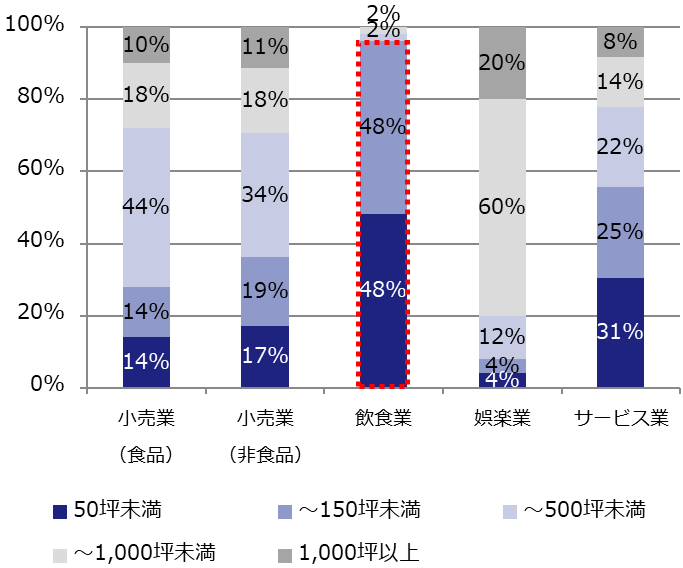

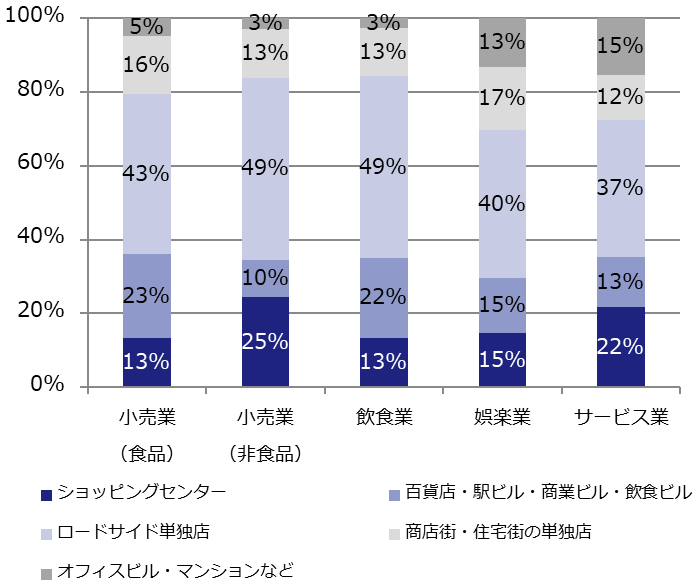

標準的な店舗面積は、飲食業が小さく、150坪未満の事業者が90%を超える【図表4】。既存店舗が出店している施設形態は、全ての業種・業態でロードサイド単独店の割合が最も高くなっている【図表5】。

【図表4】標準的な店舗面積(単一回答、n=505)

【図表5】施設形態(複数回答、n=512)

2. 店舗戦略について:beforeコロナ(2019年)と

with/afterコロナ(現在~来年)の比較

店舗戦略について、今回のアンケートではbeforeコロナを2019年、with/afterコロナを現在~来年と時間軸を定義し、事業者に方針をたずねた。以下、項目別にbefore、with/afterでの変化を確認し、事業者ヒアリングした内容を紹介する。

2-1. 出店意欲の程度

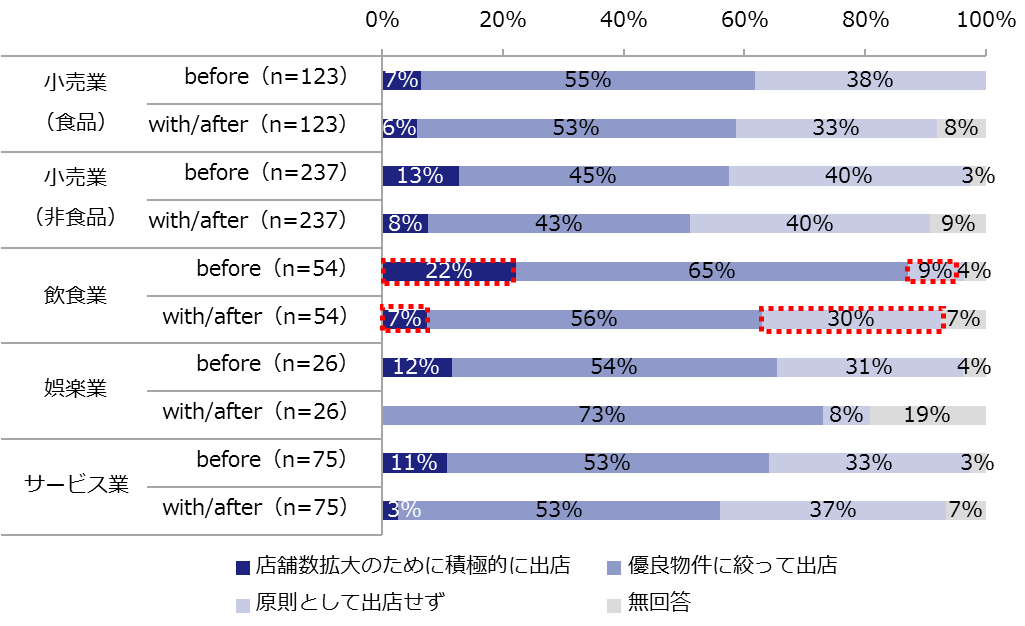

まず、beforeコロナ(2019年)と with/afterコロナ(現在~来年)の出店意欲の程度をたずねた【図表6】。「店舗数拡大のために積極的に出店」は12%→6%と半減しているものの、「優良物件に絞って出店」は51%→50%、「原則として出店しない」は35%→35%であり、全体としては大きな変化はみられない。

【図表6】出店意欲の程度(単一回答、n=515)

出店意欲の程度を業種・業態別に示したものが【図表7】である。これによると、特に飲食業は「店舗数拡大のために積極的に出店」が22%→7%、「優良物件に絞って出店」が65%→56%と減少し、「原則として出店しない」が9%→30%と大きく増加していることが分かる。

【図表7】出店意欲の程度(業種・業態別)(単一回答)

事業者へのヒアリング、およびアンケート回答者のフリーコメントともに、業種・業態を問わず「他社の退店により、今後、市場に多くの物件が出てくる。優良物件は積極的に取りに行く」との声が最も多かった。コロナ禍においても、多くの多店舗系事業者は優良物件への出店意欲が旺盛であることがうかがえる。その背景としては、「新型コロナが収束しても、売上・客数は元には戻らない」と考える事業者が多いため、より優良物件へ集中していく流れがあるようだ。

一方、with/afterの回答が「原則として出店せず」であった飲食業者からは「出店すべきポイントには既に出店済で、当面は既存店舗への設備投資が中心」との声もあったが、別の飲食業者からは「新型コロナの影響で、今期の出店・改装計画がペンディングになった。売上・利益が戻らないと何もできず、正直、一年先が不安」との声も聞かれた。

2-2. 店舗戦略の方針

次に事業者の店舗戦略について、<新規出店><不採算店舗><売上高が好調な店舗><事業戦略>の4つに分類し、それぞれ具体的な項目をあげ、before(2019年)とwith/after(現在~来年)での方針をたずねた。

<新規出店>

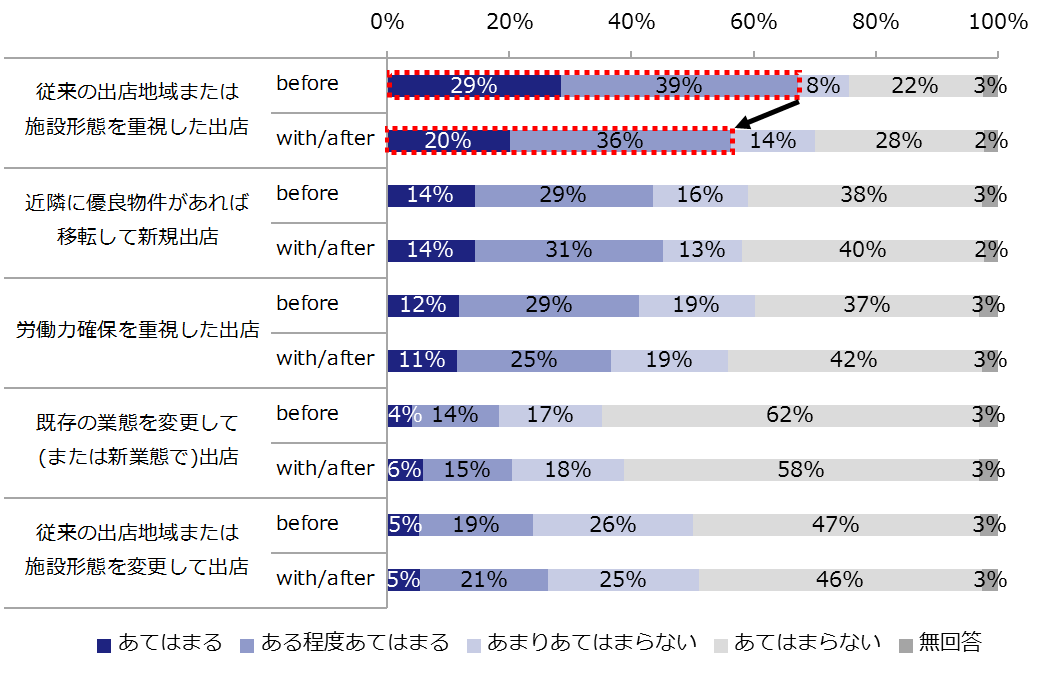

新規出店については、「あてはまる」「ある程度あてはまる」の割合が最も高い項目は、before・with/afterともに「従来の出店地域または施設形態を重視した出店」であるが、with/afterでは10ポイント以上減少している【図表8】。

【図表8】店舗戦略の方針<新規出店>(単一回答、n=515)

ヒアリングおよびコメントともに、全国的な傾向として「郊外・住宅地立地の店舗と比較して、都市・観光地立地にある店舗売上の回復が鈍い」との声が多く、その要因としては、働き方改革による在宅勤務などのテレワークの普及、インバウンド(外国人訪日旅行者)の蒸発、緊急事態宣言以降続いている国内での地域・都道府県をまたぐ移動の自粛により人の流れが変化したことが大きく影響しているようだ。多くの事業者が「今後の消費者動向を踏まえ、ドミナント戦略を見直していく」とコメントしており、こうした動きが活発化していくものと考えられる。

また、労働力確保については、beforeではほぼ全ての業種・業態で慢性的な人手不足の状態にあったが、「現状の採用環境は好転している。離職率も以前と比べて大幅に低下している」とする事業者が多かった。一方で労働力の今後の見通しについては、「(採用環境の好転や離職率の低下は)一過性のもの。新型コロナが収束したら以前のように厳しくなる」が共通認識のようだ。ほかには「店から感染者が出ると風評被害が大きいため、お客様のみならず、従業員が安心・安全に働いてもらえる環境づくりが大事」との声があった。

<不採算店舗>

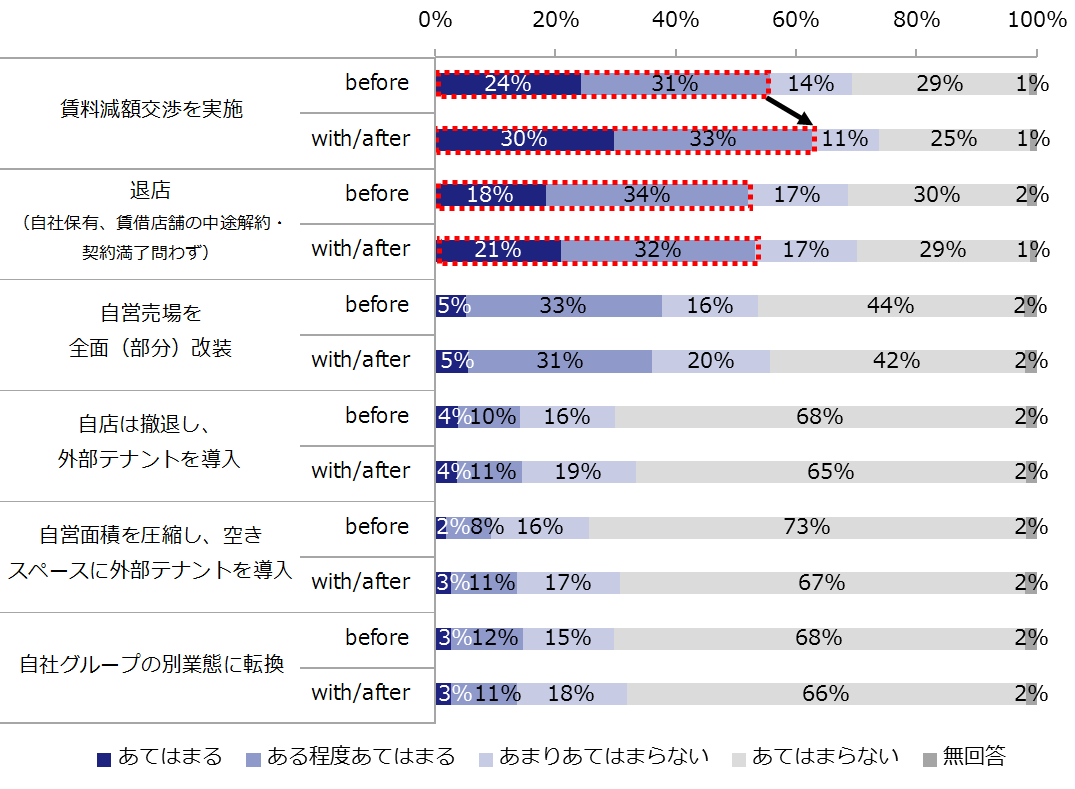

不採算店舗の方針については、「賃料減額交渉を実施」が事業者の方針として「(ある程度)あてはまる」の割合が最も高く、before→with/afterの増加幅も大きい【図表9】。次いで、「退店(自社保有、賃借店舗の中途解約・契約満了問わず)」が高くbefore、with/afterともに50%を超えている。

【図表9】店舗戦略の方針<不採算店舗>(単一回答、n=515)

事業者へのヒアリングでは、「不採算店舗の賃料減額交渉や退店は、以前から継続して行ってきており、新型コロナに起因して退店が増えているわけではない」とする事業者が比較的多いが、飲食業者からは「業界の損益分岐点比率が90%台と高く、コロナ禍の売上状況では利益を確保できず、業界全体で(大量)閉店が発生している」との声もあった。

また、ショッピングセンターを中心に出店している小売業者からは、「定期借家契約については、投資回収を考えるので初回契約年数は従来のままとするが、再契約についてはリスクヘッジのため、今後は契約期間の短縮を検討する。マーケットの変化による退店の意思決定をできるだけ早く行い、新規出店、移転、増床で賄っていく」との声も聞かれた。

事業者の不採算店舗の方針は、新型コロナの影響度合いによって、業種・業態、あるいは同一業態でも事業者ごとにまだら模様の状況にあることがうかがえる。

<売上高が好調な店舗>

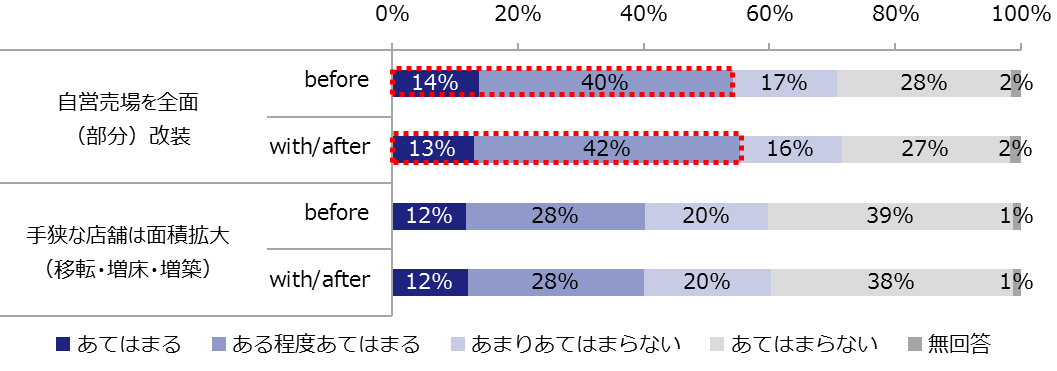

売上高が好調な店舗について、「自営売場を全面(部分)改装する」は、beforeとafterで大きな変化はないものの、「(ある程度)あてはまる」の割合がともに半数を超えている【図表10】。また、不採算店舗(【図表9】)の同項目と比較して約20ポイント高くなっている。

【図表10】店舗戦略の方針 <売上高が好調な店舗>(単一回答、n=515)

事業者へのヒアリングによると、新型コロナ対応としてお客様に安心・安全に来店して頂くための改装、設備投資、修繕などを積極的に行っている事業者は少数で、「(業界指針に沿った)3密を回避するためのパーテーションの設置、客席数の間引き、換気、検温の実施、入場制限などレギュレーションの変更を行っている」との声が多く、現状では前述の対策が主流となっているようだ。

------------------------------------------------------------------------------------------

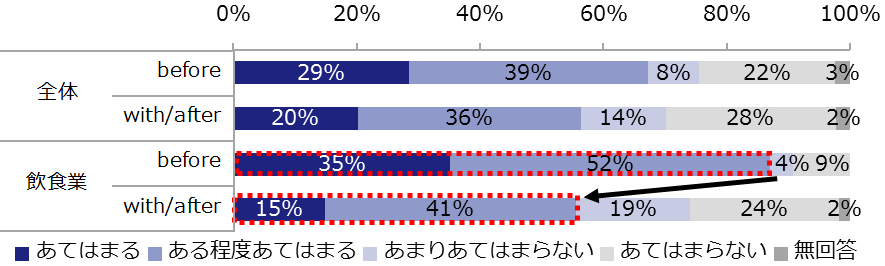

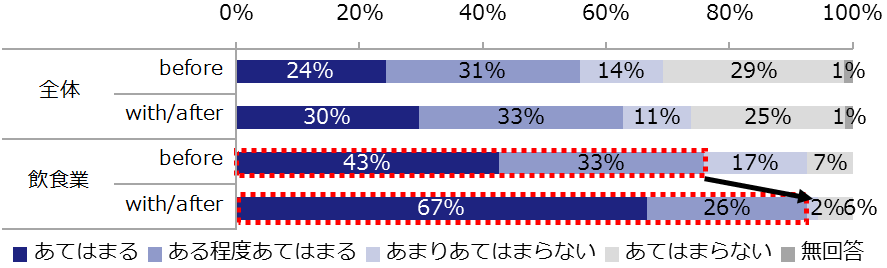

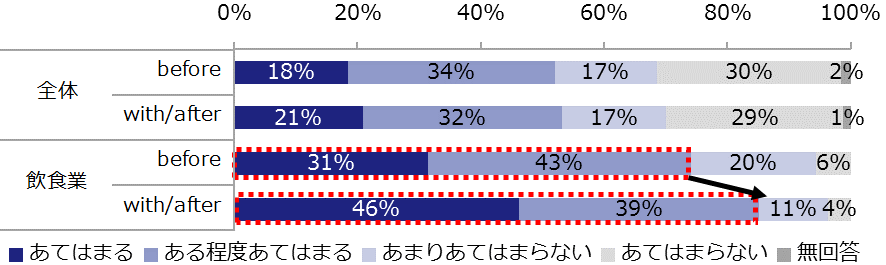

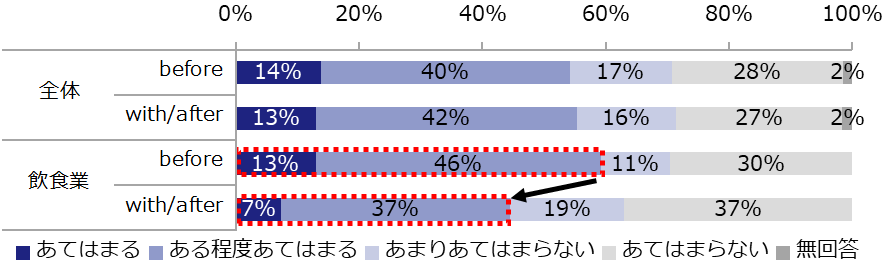

<参考>方針の変化が目立つ飲食業

事業者の店舗戦略について、業種・業態別にみてみたところ、上述の項目のうち<新規出店>「従来の出店地域または施設形態を重視」、<不採算店舗>「賃料減額を実施」、「退店(自社保有、賃借店舗の中途解約・契約満了問わず)」、<売上高が好調な店舗>「自営売場を全面(部分)改装」などは、全体平均と比較して飲食業は「(ある程度)あてはまる」の割合の変化が大きい【図表11】。

【図表11】全体平均と飲食業の比較(単一回答、全体n=515・飲食業n=54)

<新規出店>従来の出店地域または施設形態を重視した出店

<不採算店舗>賃料減額交渉を実施

<不採算店舗>退店(自社保有、賃借店舗の中途解約・契約満了問わず)

<売上高が好調な店舗>自営売場を全面(部分)改装

飲食業者へのヒアリングによると、新規出店については「コロナ禍での現状の売上・客数では賃料負担が大きい都市型店舗は見送っている」、「今後、郊外店舗と都市店舗の出店バランスを見直していく」、「最近では東京都内でも格安の物件が出始めており、そちらの情報収集を進めている」といった状況にある。既存の不採算店舗については「賃料減額交渉をファーストステップとして、協議が不調となれば(中途解約条項を適用して)退店せざるを得ない」、「大手・中小問わず当分の間、店舗の(大量)閉店が続くのではないか」といった声があった。

また、消費者行動の変化による影響も大きく、「従来20%程度だったテイクアウト比率が一時期60%を超えた。イートイン前提の店舗形態は消費者ニーズとマッチしなくなってきている。イートイン、テイクアウトの顧客導線が重ならいようにしていく必要があり、今後はドライブスルー型店舗やテイクアウト・デリバリー特化型店舗、業種複合型店舗の出店や改装を増やしていく」、「外出自粛や巣ごもり需要の増加で、特に夜間の時間帯で売上が取りにくくなっており、(居酒屋チェーン店舗同様に)ランチニーズを取り込むための業態転換を検討している」などの声があった。

------------------------------------------------------------------------------------------

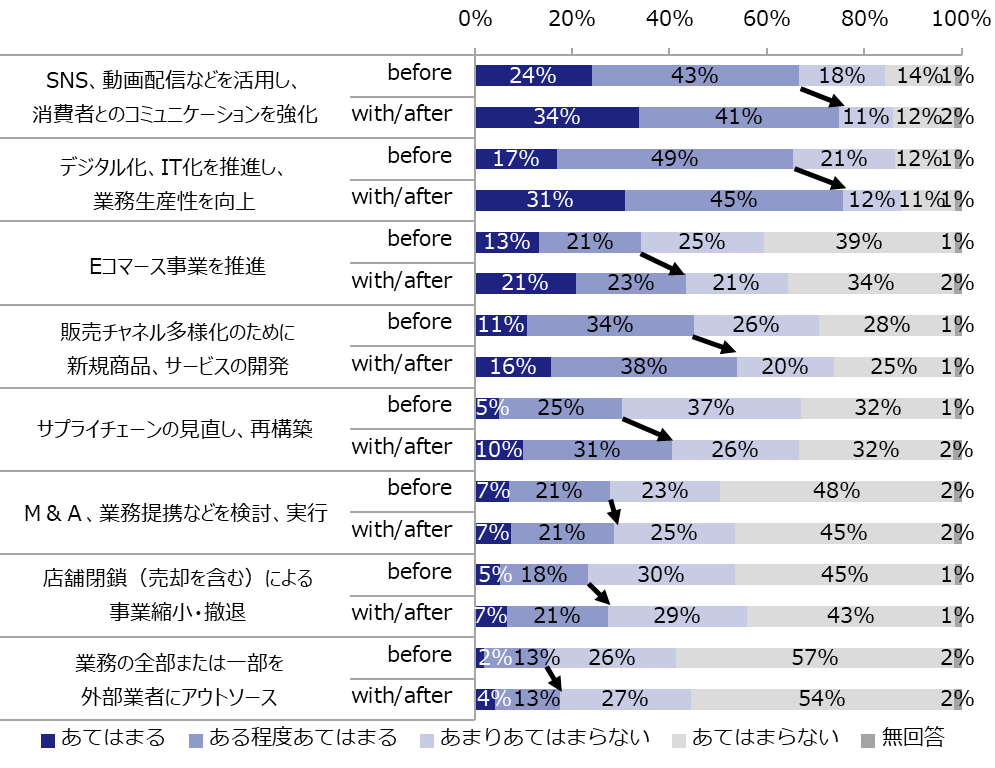

<事業戦略>

事業戦略については、これまでみてきた<新規出店><不採算店舗><売上高が好調な店舗>と比較して、「(ある程度)あてはまる」の割合が全体的に高く、かつ全ての項目において、beforeよりもwith/afterが高くなっている【図表12】。各項目はこれまでも取り組んできたものではあるが、コロナ禍を経験したことにより、今後、これらをより一層加速して対策を講じていかなければならないと、多くの事業者が考えていると思われる。

【図表12】店舗戦略の方針 <事業戦略>(単一回答、n=515)

事業者へのヒアリングでは、「特にデジタルに親和性のある顧客層にはツイッターやインスタグラムなどのSNSを活用してもらう取り組みを強化していきたい」、「SNSでは店舗・商品情報のみならず、リアルタイム混雑情報やプチイベント開催のほか、自社の環境保全活動の取り組み紹介など多角的なブランディング施策によって消費者にアプローチすることができ、新規のファンづくりにつなげやすい」との声があった。

飲食業者からは「コロナ禍でEコマース需要が増加した。特に店舗が少ない地方圏からの注文が増えた。また店舗では販売していない通販限定メニューも注文が多かった」、「自宅で簡易調理ができるミールキットの店頭販売を検討している」などの声があった。

さらに、複数の事業者から「今後、業界全体でDX(Digital Transformation)は必須であり、(上記【図表12】項目の)全てが重要になってくる」、「DXのグランドデザインを描ける人材が社内にいないことが課題」、「現状、各部門・部署ごとにDXの費用対効果の検証や導入実証実験を進めている。外部の専門家にアドバイスをもらうことも必要かもしれない」といった声があった。

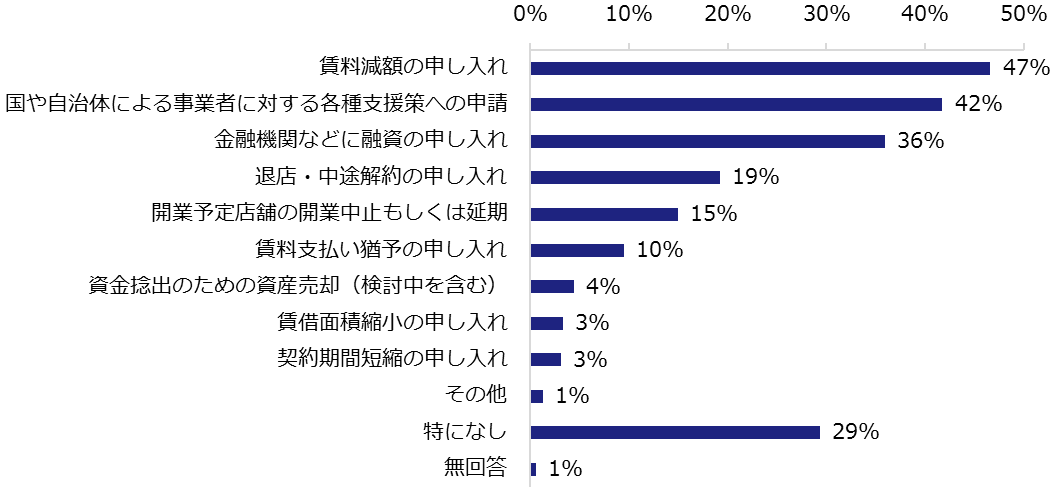

2-3. 新型コロナに起因して実施した施策

新型コロナの発生に起因して、各事業者が実施した施策についてたずねたところ、「賃料減額の申し入れ」、「国や自治体による事業者に対する各種支援策への申請」、「金融機関などに融資の申し入れ」の実施率が高く、次いで「特になし」になっている【図表13】。

【図表13】新型コロナに起因して実施した施策(複数回答、n=515)

これらを業種・業態別にみると、「賃料減額」「各種支援策への申請」「融資の申し入れ」は、特に飲食業・娯楽業で高く、実施率は60%を超えた。なかでも飲食業における「賃料減額の申し入れ」は91%と突出して高かった。また、「特になし」は小売業(食品・非食品)で高く、飲食業では6%、娯楽業では0%と、コロナ禍の影響を大きく受けている業種・業態のほうが、様々な施策を実施していることがうかがえる【図表14】。

【図表14】新型コロナに起因して実施した施策(業種・業態別)(複数回答、一部抜粋)

ヒアリングでは、一部の事業者から賃料減額について「デベロッパーからは、賃料減額に応じる代わりに契約期間を長くしてもらいたいと要請があった。施設側も空き店舗の増加は極力防ぎたい状況」であるとの声が聞かれた。また、「国や自治体による各種支援策が、諸外国と比較して脆弱すぎるのではないか」との意見もあった。

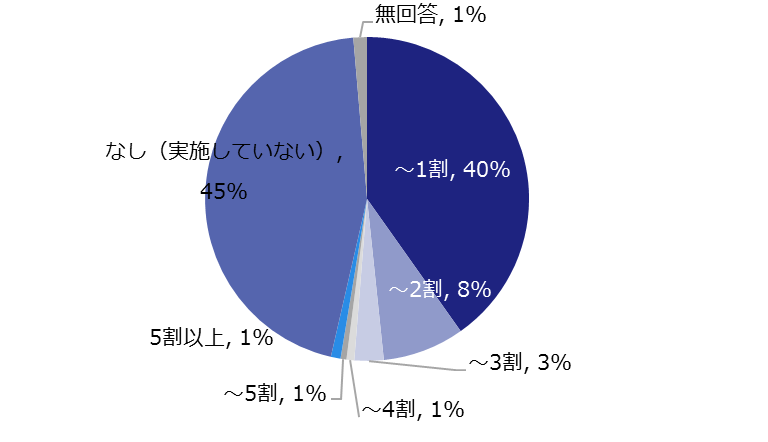

2-4. Eコマース

現在のEコマース売上高比率をたずねたところ、「なし(実施していない)」が45%を占め、Eコマース売上高のある事業者でも「~1割」が40%で最も高い。売上高比率が「1割超」と回答した事業者をすべて合計しても14%にとどまる【図表15】。

【図表15】Eコマース売上高比率(単一回答、n=515)

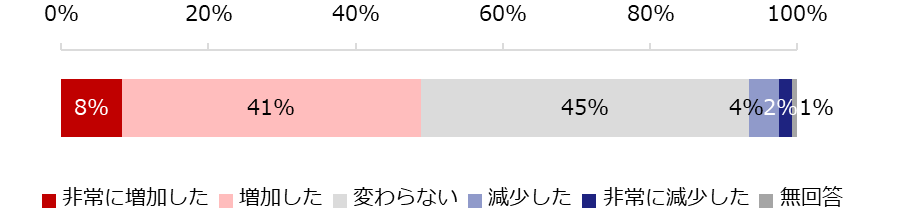

また、上記【図表15】でEコマース売上高比率が「~1割」から「5割以上」と回答した事業者に絞って、前年と比較してEコマース売上高がどのように変化したかをたずねたところ、「非常に増加した」「増加した」事業者が49%と、コロナ禍でEコマース利用がさらに普及してきていることがうかがえる【図表16】。

【図表16】Eコマース売上高比率の昨年対比増減(単一回答、n=276)

事業者へのヒアリングで今後のEコマースの動きについてたずねたところ、小売業者(食品)から「IT企業と食品スーパーが提携するなど、ネットとリアルの融合が進んでいる。生鮮食品はEコマース比率が低く、これまではまだまだブルーオーシャンの状況にあったが、コロナ禍でネットスーパーの売上が伸びており、消費者の意識も変わりつつある。今後の動向を注視していく必要がある」との声があった。

3. 社会情勢・消費者行動や価値観の変化について

本章では事業者が店舗戦略の変更に至る背景として、社会情勢・消費者行動や価値観の変化がどの程度影響しているのか確認する。

3-1. 社会情勢の変化

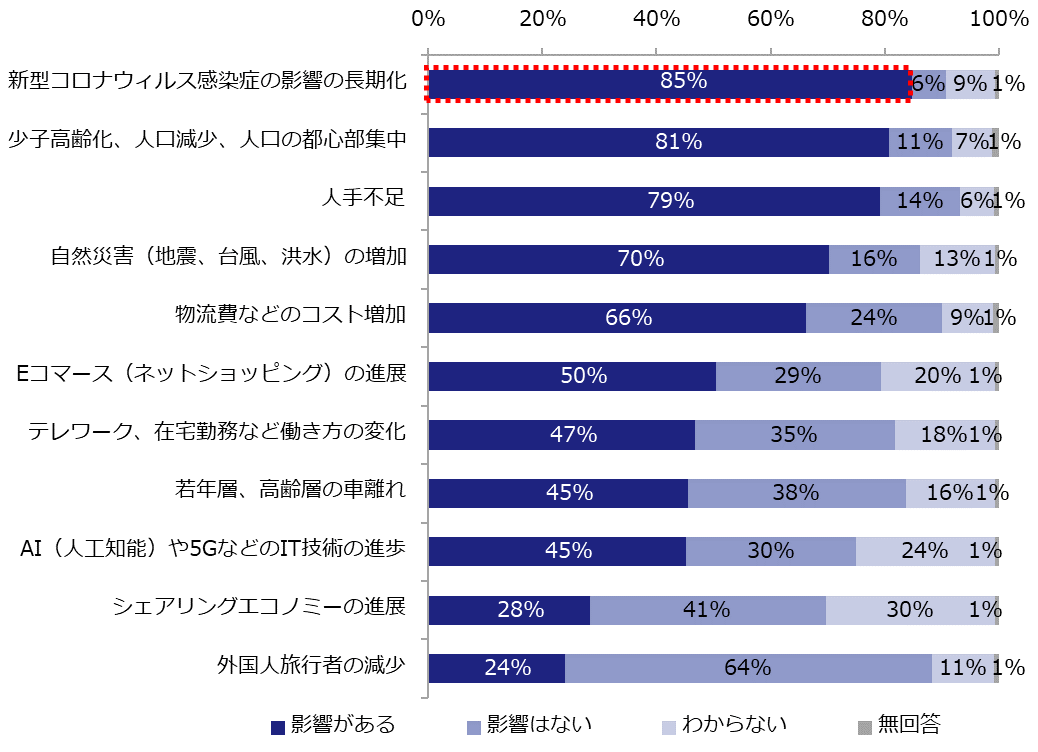

11項目の社会情勢の変化を挙げ、これらがwith/after(現在~来年)の出店・改装・退店戦略などに与える影響についてたずねたところ、「影響がある」ものとして最も回答が多い項目は、「新型コロナウイルス感染症の影響の長期化」であった【図表17】。これは全ての業種・業態において80%以上の事業者が「影響がある」と回答している。

【図表17】店舗戦略に影響を与える社会情勢の変化(単一回答、n=515)

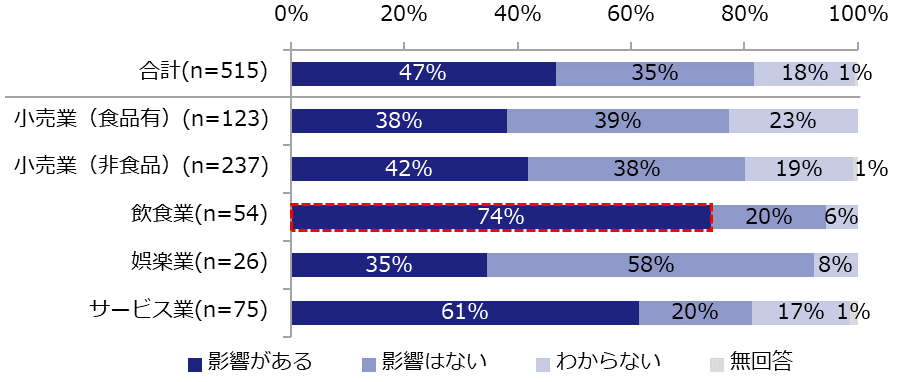

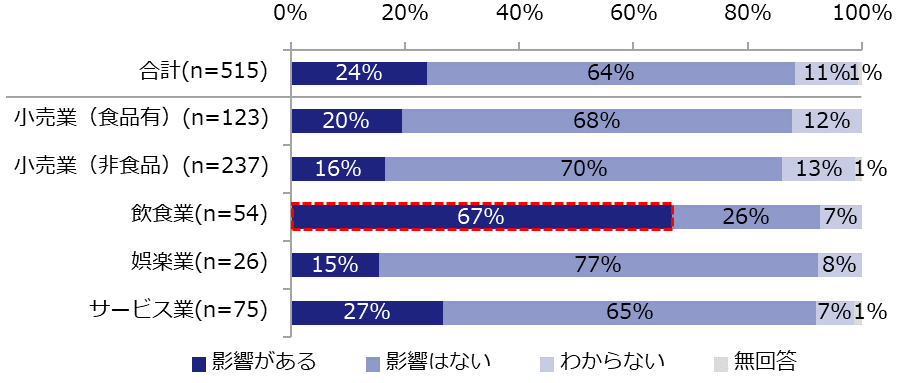

【図表17】において「テレワーク、在宅勤務など働き方の変化」は47%、「外国人旅行者の減少」は24%の事業者が「影響がある」と回答しているが、飲食業に限ってみると前者は74%、後者も67%と突出して高く、人の流れの変化・減少による影響を強く受けていることがうかがえる【図表18】。

【図表18】店舗戦略に影響を与える社会情勢の変化(業種・業態別)(単一回答)

テレワーク、在宅勤務など働き方の変化

外国人旅行者の減少

ヒアリングでは、新型コロナの長期化については「今後の動向、マーケット、消費者の変化を捉えながら、店舗戦略を柔軟に見直していくことにつきる」といったスタンスの事業者が多かった。外国人旅行者の減少については、「インバウンド比率の高い店舗は影響が大きいが、全体でみるとさほど影響はない」という事業者が多いようだ。また、複数の事業者から「インバウンドが復活するには相当時間が必要。早く(新型コロナの)ワクチンや治療薬を開発してもらいたい」との声があった。

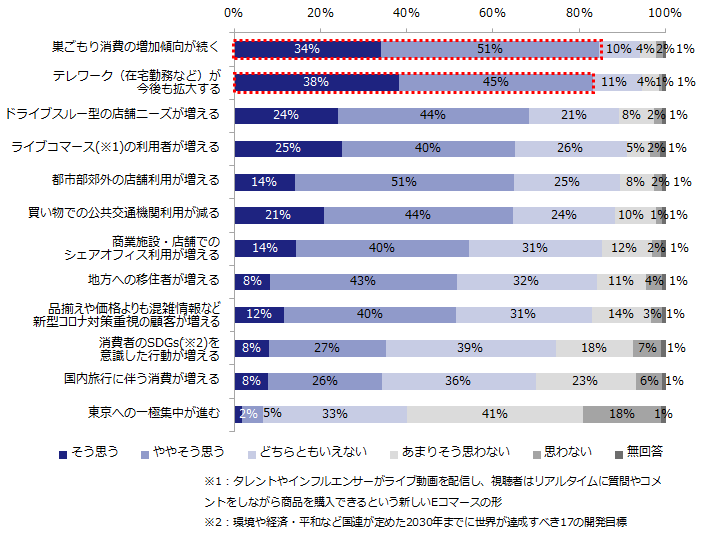

3-2. 消費者行動や価値観の変化

消費者行動や価値観の変化について、12の項目を挙げて事業者がどう考えるかをたずねたところ、コロナ禍を象徴するキーワードである「巣ごもり消費の増加傾向が続く」、「テレワーク(在宅勤務など)が今後も拡大する」で、「そう思う」「ややそう思う」の合計が80%を超えた【図表19】。上記2項目については、業種・業態による差異もほとんどみられなかった。

【図表19】消費者行動や価値観の変化(単一回答、n=515)

事業者へのヒアリングによると、「消費者のライフスタイルが変化しており、新型コロナが収束しても売上・客数は戻らないだろう」と多くの事業者が考えている。そのなかで「店舗消費と巣ごもり消費はトレードオフの関係ではなく共存するものであり、双方にアプローチする戦略の重要性が増す」とする事業者もいた。具体的には、「リアル店舗においては安心・安全を前提に、お客様に来店して頂くための付加価値をいかに向上させていくかが重要で、巣ごもり消費へのアプローチは、CX(Consumer Experience:顧客体験)の観点から顧客接点を多様化させていく取り組みが必要。そのためにはDX(Digital Transformation)をベースとしたビジネスモデルを再構築していくことが課題になる」という声があった。

4. 事業者ヒアリングおよびアンケートのフリーコメント(一部抜粋)

これまで紹介した事業者へのヒアリングのほか、アンケートのフリーコメントなど事業者の生の声を分類してまとめたものが以下である。

4-1. 店舗戦略の変化

<新規出店>

● 自社の成長戦略を考える上で新規出店は外せないが、やみくもに出店するのではなく、中長期的な採算性の精査が必要。(小売業)

● コロナ禍でショッピングセンターからの引き合いが増えている。(小売業)

● ショッピングセンターなどが休業になり、弊社は休業要請の業種でなくとも休業を余儀なくされた。今後は単独店を増やしていく予定。(サービス業)

● 毎期、10店程度の新規出店が基準であるが、コロナ禍で次年度の出店計画が先送りになった。次年度は、スマホ決済の加速、自動レジ導入やオンライン化などのIT投資を進めていく。(小売業)

● 都心型店舗は売上の戻りが悪い状況が続いている。しばらくは様子を見ながら、動向次第ではスクラップアンドビルドを行い、売上・利益が見込める出店立地にシフトしていく予定。(小売業)

● 顧客の流動、嗜好が変化し、従来型の出店地域や業態では対応できないと考えられるため、既存店含めた改装、業態変更による出店などが必要。(飲食業)

<不採算店舗>

● 新型コロナによる消費意欲の減退、服装のカジュアル化、テレワークの増加など、当社にとっては逆風ばかりであり、不採算店舗の退店は増加する。(小売業)

● コンビニ業界においては、食品スーパー、ドラッグストア、ホームセンターへの顧客流出はしばらく止まらないため、縮小均衡にせざるを得ない。新規出店のストップ、閉店の積み増しが基本的な流れになる。(小売業)

● これまでは地域の雇用創出のため、少々の赤字店舗でも継続・存続させてきたが、今後はシビアに撤退を視野に入れなければならない。(娯楽業)

<売上高の好調な店舗>

● ショッピングセンターの空床が増えているので、他社テナント動向をみながら移転・増床し、店舗の大型化、商品の充実を図りたい。(小売業)

● 安心かつ安全してご利用頂くための、新型コロナ対策を踏まえた店舗改良および販売方式の見直しが課題になる。(サービス業)

● 塾生が感染しないように換気設備の交換、ソーシャルディスタンスに対応した座席レイアウトへの変更を実施した。(サービス業)

<事業戦略>

● Eコマースの拡大はもとより、Web接客を含む非接触によるお客様との接点を可能な限り拡大したいと考えているが、人員やスキルに課題を抱えており、即導入とはいかず悩んでいる。(小売業)

● Eコマースは導入予定だが、現在のコロナ禍での売上減少を補うまでには至らないと予測。コロナ禍以前の売上に戻すための決定打がない。(飲食業)

● 全国主要都市の都市型店舗の売上は依然として戻ってきていないため、高額な賃料を支払い続けるのは困難な状況であり、頭を悩ませている。今後はオンラインも活用しながら、店舗面積を3割程度削減して効率重視の店舗展開を進める。(小売業)

● 外出自粛などでの売上減少を受け、ECサイトの充実が喫緊の課題と再認識。ここへの投資を進める。外商営業の強化など、来店客が減少しても成長を続けられる体質への転換が必要。(小売業)

● Eコマース比率はコロナ禍で50%となっており、この強化とともに海外への越境ECサイトの新設を図っている。(小売業)

● オンライン商談などの非接触型のビジネスモデルを確立していく必要があり、今までのショールームの在り方、店舗の在り方も変化していくと思われる。(小売業)

● サステナブルに注力しており、洋服の再生マシーンを開発し、店舗配置を進めている。(小売業)

● 売価や賞味期限のチェックなどを行うAIロボットを導入している。今後も見えない固定費を削減するためのデジタル化を進めていく。(小売業)

● 店舗駐車場でのピックアップなど、接触機会を減らすサービスを提供するための設備投資を増やしていく(小売業)

● サプライチェーンの再構築はコロナ前からの課題。業務改善、費用削減効果もあるが、経営的に武器にできるか、同業他社との差別化・ブランディングにつながるか、といったことが大切。(娯楽業)

● 販売チャネルの拡大については、消費者に来店してもらうだけでなく、店が地域住民に寄り添っていくという方針から、行政とタイアップして移動スーパーの展開を強化していく。(小売業)

● 事業規模の維持・拡大には、撤退店舗数以上に出店を行う必要がある。綿密に市場調査を行い、居抜きやM&Aを第一候補と考え、資金の持ち出しが少なくなるようしていく。(娯楽業)

4-2. 社会情勢・消費者行動や価値観の変化

<社会情勢の変化>

● 社会全体がデジタルに依存する度合いが高まった。また、好調に推移していたインバウンド需要が蒸発し、一気に国内消費のみに頼らざるをえなくなった事により、人口減少、少子高齢化がさらにクローズアップされていくと思われる。(小売業)

● デジタルシフトが急速に進む。消費者もそれを望んでいる。消費者ニーズに対応できる企業だけが成長を続けられるのではないか。(小売業)

● 人材確保に関しては、東京一極集中の緩和や大手企業の採用募集の中止・縮小などにより、現在は追い風になっていると感じる。(サービス業)

● 急速にデジタル化できる業種・業態ではないうえ、直近ではお客様が戻りつつあり、人手不足は引き続き経営上の大きな課題。(娯楽業)

● スマホ利用のEコマースが5G普及とともに強まると思う。スマホを利用したフィンテックによる決済の簡便化に加え、ドライブスルーやテイクアウトなど新機軸の取り組みが活性化。ただし、高齢化が進む日本においては、簡単にできることが必須条件。スマホをかざすだけで決済ができるシステムがさらに進化すると思う。(小売業)

● リアル店舗不要論もあるが、食品を中心にすぐ手に入るお店は絶対に必要。最新のテクノロジーを組み合わせてバージョンアップしたリアル店舗が出現してくる。現在、その一番近くにいるのは残念ながらAmazonであると思う。(小売業)

● 人の動き(移動)を止めると、世界経済にこれほどの悪影響を及ぼすことが分かった。自動車はパーソナルモビリティとして、ことウイルスに関しては極めて安全な移動手段であり、今後も暮らしやビジネスには必要不可欠。(小売業)

● 新型コロナによるリモートワークの増加や、必要な時に必要な物を使うシェアビジネスの発展により、それらを取り込んだ新しい店舗パッケージが出て来ると思われる。(小売業)

● 毎年災害が多発しており、影響も顕著になっている。災害に強い営業展開や多角化が必要。(小売業)

<消費者行動・価値観の変化>

● コロナ禍の長期化により、消費者のライフスタイル(巣ごもり、在宅勤務、Eコマースの活用、宅配利用など)は大きく変わろうとしているので、我々も時代に添ったビジネスモデルへの転換が必須であると考える。(小売業・飲食業・娯楽業・サービス業)

● 消費税増税による可処分所得の減少に加えてコロナ禍による賃金の減少により、消費行動は減退していくため、その変化に対応する商品開発が重要となる。(小売業)

● 食品スーパー業界は巣ごもり需要で売上が増加している。しかし、コロナ禍で消費者の懐事情はより厳しくなり、価格競争がより激化していくと想定している。(小売業)

● 新型コロナが収束しても、客数や外国人旅行客はコロナ前の水準には戻らないと推測。不況なのに物価が上昇するかもしれない恐れもあるなか、食品スーパーは価格によって淘汰されたり、高品質を求められたりと、お客様の価値観が二極化していくのではないか。(小売業)

● ドラッグストアはコロナ禍を経験して、地域住民のインフラとして存在価値が再認識、向上したと感じている。食料品・日用消耗品・衛生用品・薬品などがワンストップで購入できることのメリットは大きい。体感・体験・相談を通じて消費者とのコミュニケーションを強化していく。(小売業)

● 今後のリアル店舗は、機械ではできない、対面でしかできないサービスがお店の価値になるのではないか。笑顔で迎え、店でしか食べられない料理を召し上がっていただくという基本的なことをしないと、先には繋がっていかないと思う。(飲食業)

● 巣ごもり消費の浸透で、色々なことが家で体験できるようになっている一方で、窮屈さを感じている人も多いはず。人と人のつながりは不変であり、リアルでの人との会話、コミュニケーションは従来よりも価値あるものになっていく。そのためにどんな店づくりをすべきか考える。(飲食業)

● フィットネスクラブは、地方のほうが影響を受けている。60~80歳会員の休会、退会が多い。スイミングスクールなどそこに行かなければ体験できないことや、親御さんが一緒のキッズ向けコンテンツは好調。大人向けのフィットネスはオンライン化が進む。(娯楽業)

● 映画館とパチンコホールは昔から使われ方、遊び方が変わっていない。映画館はレンタルやネット視聴が可能になったが、パチンコのオンライン化は現在の法律ではできない。将来的にオンライン化が可能となればパチンコホールのありようは大きく変化するだろう。(娯楽業)

● 個別指導塾は従来、生徒2・講師1が基本スタイルだが、コロナ禍で自宅オンライン受講のニーズが増えた。オンラインだと生徒1・講師1が原則となるので、収支が厳しい。リアルとオンラインのハイブリッド型を構築していかなければならない。(サービス業)

● 旅行は人それぞれで、お客様のニーズに対応するための微修正、チューニングが必要。よく分からない場所、不便な場所に行く際のよき相談相手になることが旅行代理店の価値の一つであり、完全なAI化は難しい。今後は、オンライン接客の浸透で将来的にリアル店舗は減る。(サービス業)

● オフィスへの出勤者が減少することで、オフィスカジュアルの更なるカジュアル化、機能性重視化が進む。スポーティーなスタイルがさらに増えるだろう。(小売業)

● テレワークの推進により、住まい選びの基準が大きく変化し、都心や駅近の家から郊外の広い家へとニーズがシフトしていく動きがある。今後のマーケットの変化を見極め、営業対象エリアや間取りなどについて検討していく。(サービス業)

● 新型コロナの影響により、不特定多数が利用しているカーシェアユーザーの動向に変化があり、サブスクリプション、リースの契約者が増えた。(小売業)

● 夜間に出歩く人が減っている。店舗の営業時間を再考する時期にきていると思う。(小売業)

● 東京に集合することが目的であるような会議は今後も減るだろう。合理的である反面、人の交わりが減った社会は今までと同じような成果は生まれにくくなるのではないか。(小売業)

● 仕事はWebで済ませても、買い物や旅行、ライブといった自分への楽しい体験は、Webではなく五感で得たいという欲求はこれからも変わらないと思う。(小売業)

5. まとめ

今回のアンケートおよびヒアリングにより、コロナ禍における店舗戦略の実態が明らかになった。多くの商業事業者にとっては、未だかつてないほどの厳しい経営環境にあり、事業者は生き残りと成長のために、出店・退店・改装のみならず事業戦略の見直しといった、いわば事業ポートフォリオの再構築に取り組んでいる。

コロナ禍においてはこれまでの経済不況とは異なり、業種・業態また同一事業者でも出店地域や施設形態によって売上・客数への影響がプラスとマイナスの両方が併存する、まだら模様になっていることが特徴である。社会情勢や消費者行動・価値観の変化に対応し、ビジネスモデルの再構築・再定義を進めるためには、コロナ前からキーワードとなっていたDXやCX への取り組みを加速させ、リアル店舗の意義の見直しとパフォーマンスを高めることが必要である。これらに加え、業種・業態の垣根を超えた戦略的提携により、消費者との接点を広げていく動きが活発化していくと思われる。こうした戦略の巧拙が事業者の優勝劣敗を決するポイントとなっていくのではないだろうか。

ザイマックス総研では、今後も商業施設や商業店舗に関する研究を続け、有益な情報を発表していく予定である。

調査期間

2020年9月~11月

調査対象

個人消費を目的とした小売業(食品)・小売業(非食品)・飲食業・娯楽業・サービス業(※1)のうち、直近調査年度の売上高が30億円以上の事業者 5,555社(※2,3)

※1:総務省日本産業分類に基づき、現在、日本の主力商業施設であるショッピングセンター・商業ビル・ロードサイドなどに出店している業種・業態を選定

※2:サービス業は、一般的な商業施設に出店している理美容・旅行・教育・保険・不動産を選定

※3:東京商工リサーチ社データに基づき、対象を抽出

有効回答数

アンケート:515社(回答率:9.3%)・ヒアリング:14社

調査地域

全国

調査方法

郵送およびWEBにてアンケート調査、およびヒアリング

調査内容

Ⅰ. 業種および店舗について:回答事業者の属性

Ⅱ. 店舗戦略について:beforeコロナ(2019年)とwith/afterコロナ(現在~来年)の比較

Ⅲ. 社会情勢・消費者行動や価値観の変化について

Ⅳ. 事業者ヒアリング・アンケートのフリーコメント(一部抜粋)

英語版:Fact-Finding Study on Store Strategies during the COVID-19 Pandemic

- ザイマックス不動産総合研究所

- お問い合わせ