2018.11.29

商業店舗の不動産戦略に関する実態調査2018

~商業事業者へのアンケート・ヒアリングより~

商業施設は、オフィスなどと並ぶ代表的な不動産タイプであるが、商業事業者(以下、事業者)が行う店舗の不動産戦略(=店舗不動産をどのように活用するか)には特徴がある。具体的には、店舗が出店から退店にいたるまでの数年~数十年の間に、移転や改装、自社店舗は撤退して外部テナントに転貸するなど、不動産戦略は多岐にわたり、その実施頻度も高い。しかし、これらについて、定量・定性的に分析した調査は、ほとんど存在していない。

そこで、ザイマックス不動産総合研究所(以下、ザイマックス総研)はその実態について明らかにすべく、早稲田大学建築学科小松幸夫研究室(*1)と共同で、多店舗を運営・統括する事業者を対象(*2)に、「商業店舗の不動産戦略に関する実態調査2018」を実施した。本レポートは、事業者が行う不動産戦略の内容とその変化、課題などにつきとりまとめたものである。また、不動産戦略策定のベースとなる店舗の情報管理については、ザイマックス総研が同日に発表した「商業店舗の情報管理に関する実態調査2018(*3)」にて結果をとりまとめている。

本レポートは、昨年発表した「商業店舗の出退店に関する実態調査2017(*4)」の続編であり、今回の調査が効率的な店舗の不動産戦略策定の一助となれば幸いである。

- ・ 新規出店の方針について3年前と現在を比較すると、「店舗数拡大のために積極的に出店する」方針の事業者比率は減少しており、新規出店に慎重な姿勢の事業者が増加している。

- ・ 新規出店の方針が変化した最も大きな要因は「労働力の確保(人手不足)」であり、事業者へのヒアリングから、人材の確保だけでなく定着率の低下も大きな課題であることが示唆された。

- ・ 不採算店舗の対応については、「退店」が事業者の方針として最も高くなっており、また、3年前と現在を比較すると重視率も高くなっている。

- ・ 「店舗改装」については、不採算店舗よりも、売上高が好調な店舗を優先して実施することを方針としている事業者が多くなっている。

- ・ 過去3年間の不動産戦略の実績として、事業者の実施比率が高い上位3項目は「新規出店」「売上好調店舗の改装」「不採算店舗の退店」であった。

1. 業種および店舗について(回答事業者の属性)

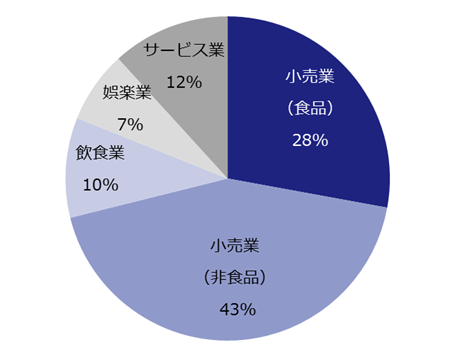

主力事業の業種・業態については、小売業(食品および非食品)が多い【図表1】。業種・業態の比率は、アンケートを依頼した全事業者の業種・業態比率と概ね同様となっている。

【図表1】主力事業の業種・業態(単一回答、n=391)

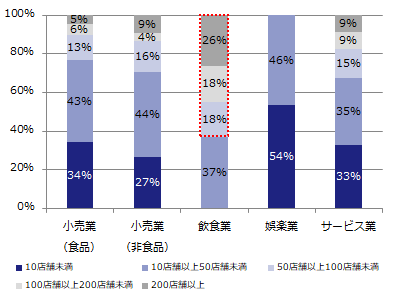

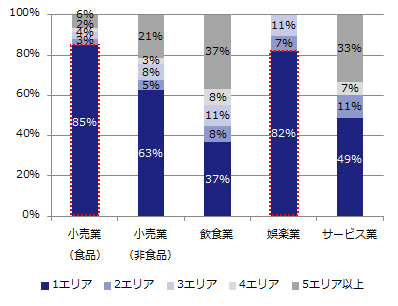

国内店舗数については、飲食業は50店舗以上で多店舗展開する事業者が多い【図表2】。出店地域を「北海道」「東北」「関東」「東海」「北陸・甲信越」「関西」「中国・四国」「九州・沖縄」の8エリアでたずねたところ、小売業(食品)と娯楽業は80%以上が1つのエリア内で出店しており、地域密着型の店舗展開をしている事業者が多い【図表3】。

【図表2】国内店舗数(単一回答、n=389)

【図表3】出店地域(複数回答、n=388)

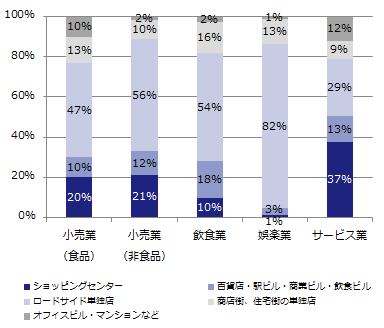

標準的な店舗面積は、飲食業が小さく、150坪未満の事業者が90%を超える【図表4】。既存店舗が出店している施設形態をたずねたところ、サービス業を除いた全ての業種・業態でロードサイド単独店の比率が最も高い【図表5】。

【図表4】標準的な店舗面積(単一回答、n=384)

【図表5】施設形態(複数回答、n=382)

2. 店舗の不動産戦略(店舗不動産をどのように活用するか)

2-1. 新規出店の方針<3年前→現在>

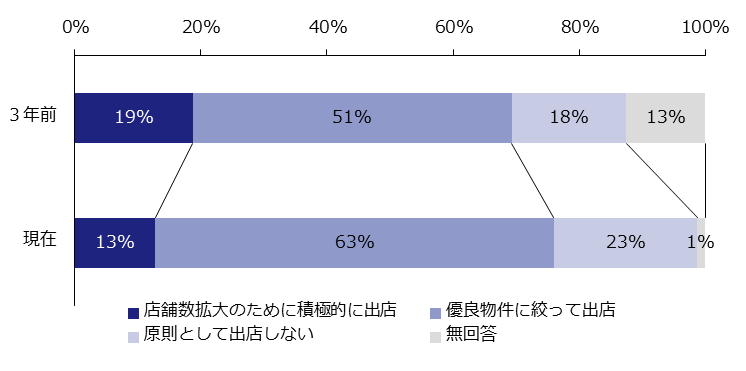

3年前と現在の新規出店の方針をたずねたところ、3年前と比較して現在「店舗数拡大のために積極的に出店」を方針とする事業者は減少し、「優良物件に絞って出店」、「原則として出店しない」とする事業者は増加しており、新規出店に慎重になっている事業者が多いことがうかがえる【図表6】。

【図表6】新規出店の方針(単一回答、n=391)

3年前に「店舗数拡大のために積極的に出店」を方針としていた事業者のうち、現在も同じ方針を維持しているのは45%に留まり、「優良物件に絞って出店」に方針を変更した事業者が52%と半数を超え、「原則として出店しない」への方針変更は3%であった【図表7】。

【図表7】3年前に積極出店していた事業者の現在の方針(単一回答、n=73)

事業者へのヒアリングでは、新規出店に慎重になっている要因として最も多く挙げられたのは人手不足で、それ以外に、建築費高騰、賃料上昇、物件確保難など、事業者を取り巻く外部環境の変化を指摘する声が多かった。人手不足をはじめとする外的要因については、出店方針に変化のない事業者からも、「影響は大きい」との声が多く、これらは事業者全体の課題になっていることが示唆された。

一方、内的要因としては、「M&Aや親会社の変更による事業構造改革で、新規出店はストップし、不採算店舗の整理を進めている」や、「十数年前に大量出店した店舗の老朽化が進んでいることから、改装に注力している」など、事業者によって内容はさまざまである。

また、主にショッピングセンターに出店している複数のアパレル系事業者からは、「出店戦略上、優先すべきエリアには、既に出店済」との声があった。

2-2. 不動産戦略の方針<3年前→現在>

店舗の不動産戦略について、<A:新規出店><B:不採算店舗><C:売上高が好調な店舗><D:スキーム変更・運用>の4つに分類し、計18の項目でそれぞれ3年前と現在の方針をたずねた。

<A:新規出店>

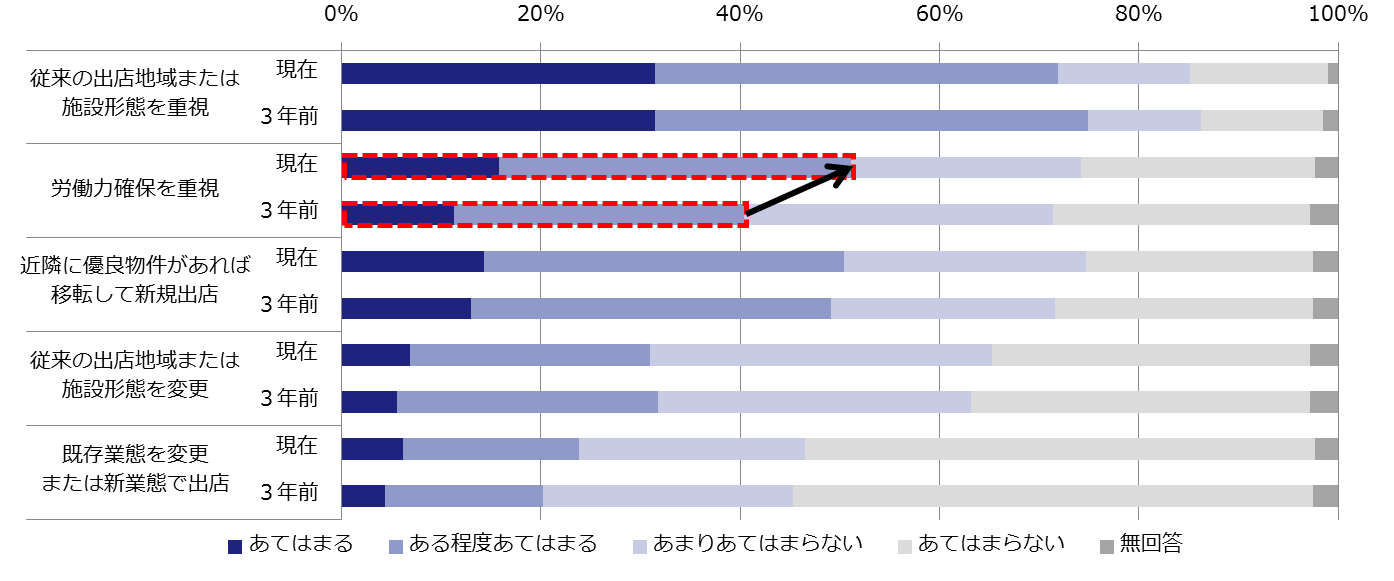

「あてはまる」「ある程度あてはまる」の比率が最も高い項目は、3年前も現在も「従来の出店地域または施設形態を重視した出店」であり、大きな変化は見られない。方針の変化が最も大きい項目は「労働力確保を重視した出店」で、3年前の約40%から現在では50%超に増加している。これは上述のA~D全18項目のなかで最も大きな増加率である【図表8】。

【図表8】不動産戦略の方針 <A:新規出店>(n=391)

事業者へのヒアリングでは、パート・アルバイトなどの労働力確保は、地方よりも都心部で難易度が高く、時給を上げざるを得ないとの声が多かった。また、確保した人材の定着率が以前よりも下がってきていることも大きな課題となっている。働き方改革やES(従業員満足)向上の取り組み、特に飲食業は外国人労働者の採用を増やすなどの対策を講じているが、実態として多くの事業者では、労働力確保のための抜本的な課題解決の方策はいまだに見つかっていない状況にあると考えられる。

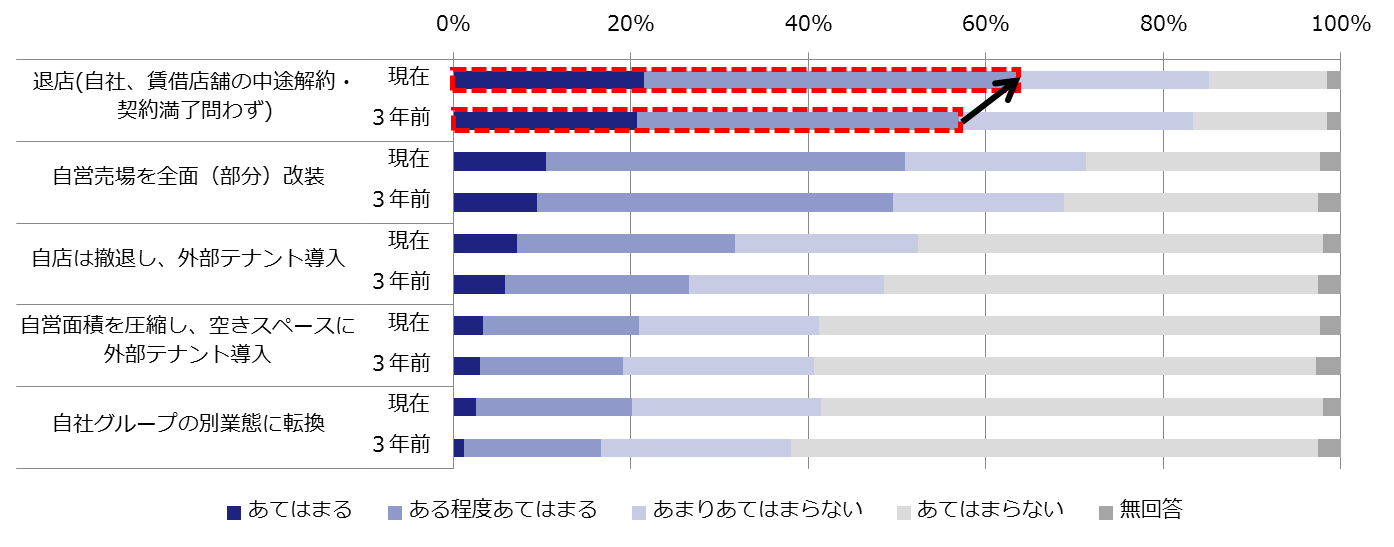

<B:不採算店舗>

「退店(自社保有、賃借店舗の中途解約・契約満了問わず)」が、事業者の方針として重視している比率が最も高く、かつ、3年前からの増加率も大きい【図表9】。

【図表9】不動産戦略の方針 <B:不採算店舗>(n=391)

ヒアリングの結果、ほぼ全ての事業者が定期借家契約での新規出店の際、中途解約条項を付加すべく賃貸人と交渉していることが分かった。事業者ごとに具体的な交渉条件は異なるが、「半年前予告・ペナルティなし」など、普通借家契約に近い内容としている事例も見られた。一方で、「中途解約不可」の物件もあり、賃貸人と賃借人である事業者とのパワーバランスによっても、中途解約条項の内容は変化するようだ。

「単店が赤字となり黒字化が見込めない場合、即撤退するため、期間満了による退店はない」とする事業者もあり、以前よりも中途解約のハードルが下がってきていることが事業者の退店戦略の積極化に影響を与えていると考えられる。

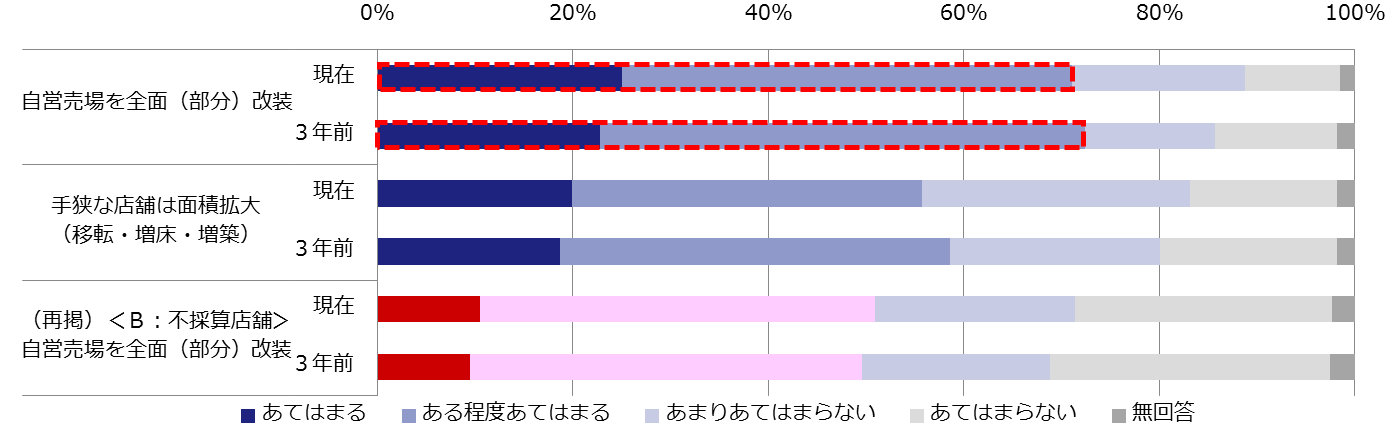

<C:売上高が好調な店舗>

「自営売場を全面(部分)改装する」は、3年前と現在で大きな変化はないものの、方針として重視している比率はともに70%超と高く、A~Dの全18項目のなかで2番目に高い項目となっている【図表10】。また、B:不採算店舗の同項目(参考として【図表10】に再掲)と比較して約20ポイント高く、売上高が好調な店舗を優先する事業者が多いことがうかがえる。

【図表10】不動産戦略の方針 <C:売上高が好調な店舗>(n=391)

ヒアリングによると、売上好調店舗の改装を優先する理由としては、不採算店舗よりも投資の費用対効果が大きいこと、また、不採算店舗は撤退候補となるため優先順位は低くなるとの声が多かった。売上好調店舗、不採算店舗ともに積極的に改装することを方針としている事業者は1社のみであった。

2-1.新規出店の方針<3年前→現状>で述べたとおり、事業者を取り巻く外部環境の変化によって新規出店のハードルが高くなったことが、既存店舗活性化施策として売上好調店舗の改装を重視する事業者が多い要因のひとつになっていると考えられる。

特にショッピングセンターに出店している事業者の場合は、施設のリニューアルや定期借家契約の再契約の際、ディベロッパーからの要請で売上好調店舗を中心に、移転や改装を実施している事業者が多いようだ。

こうした傾向は今後も短期的には続くと考えられる。

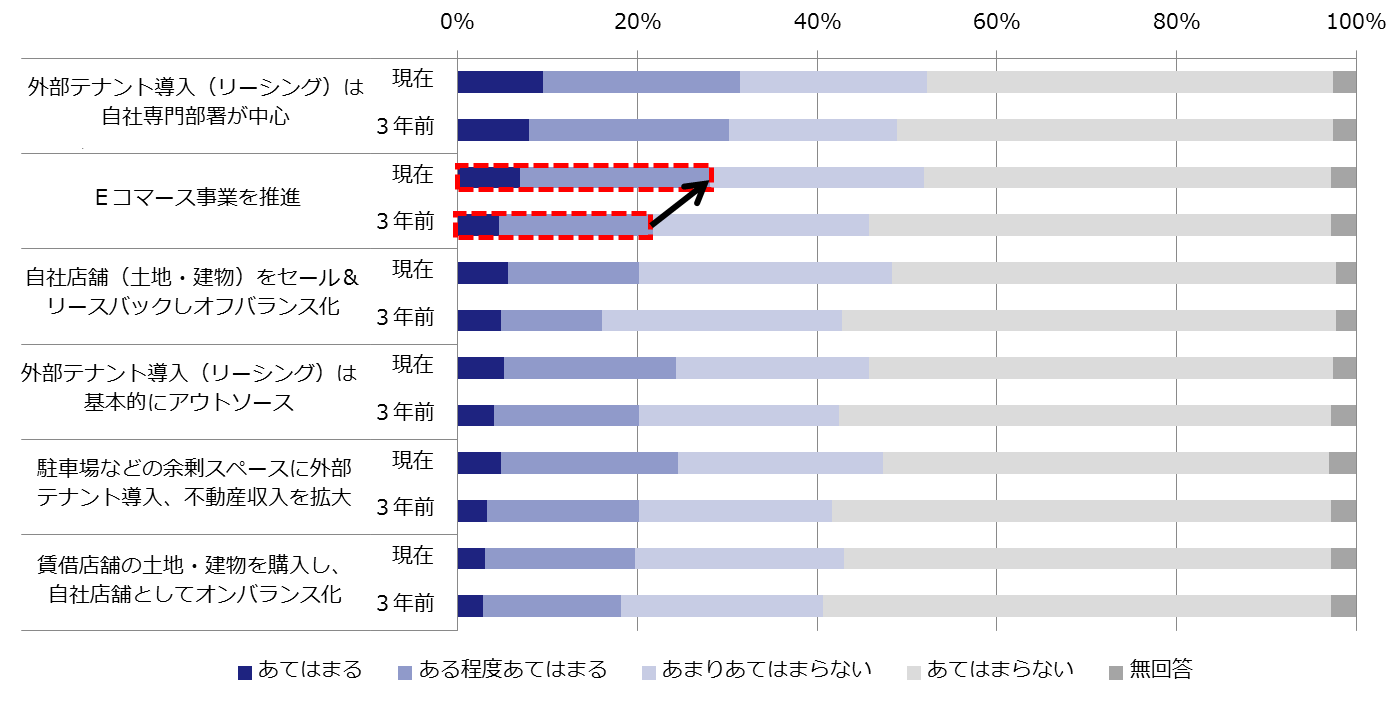

<D:スキーム変更・運用>

A~Cと比較して、方針として重視する割合は全体的に低い【図表11】。「Eコマース事業を推進」は3年前からの増加率がある程度大きいが、現在の方針として重視している事業者の割合は30%に届かない。参考として業種・業態別をみたところ、最も重視する割合の高い小売業(食品)でも約35%であった。

【図表11】不動産戦略の方針 <D:スキーム変更・運用>(n=391)

ヒアリングで、「オフバランス化:自社店舗(土地・建物)をセール&リースバック」と「オンバランス化:賃借店舗の土地・建物を購入し自社店舗とする」の状況について確認したところ、アンケート結果のとおり、現在、積極的に実施している事業者はほぼいなかった。オンバランス化を実施した事業者の事例としては、「FC店舗を直営化した」や「お付き合いの長い貸主からの依頼で賃借店舗を購入したことがある」などで、限定的な対応にとどまっているようである。

昨年実施した「商業店舗の出退店に関する実態調査2017」では、事業者店舗の約90%が「賃借」であり、もともとスキーム変更に対する関心が高くないことが考えられる。

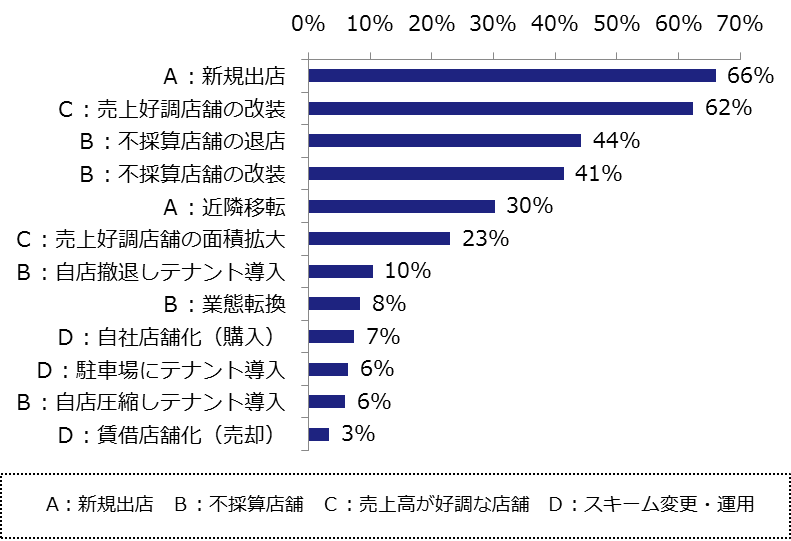

2-3. 過去3年間の不動産戦略の実績

2-2では、3年前と現在の店舗の不動産戦略の方針を確認した。ここではさらに、下記A~Dの各項目について実際に事業者が過去3年間に行った実績をたずねた【図表12】。

事業者の実施割合が高い上位3項目は、「A:新規出店」の66%、「C:売上好調店舗の改装」の62%、「B:不採算店舗の退店」の44%で、出店>改装>退店の順となった。2-1.新規出店の方針<3年前→現状>で述べたとおり、出店に慎重な姿勢の事業者が増加してはいるものの、現状では新規出店が店舗の不動産戦略において主要な戦略となっている。

注目すべきは「B:不採算店舗の退店」で、半数近い事業者が実施している。これは事業者にとって、出店と退店は別個のものではなく、表裏一体で継続的に行う不動産戦略の根幹であることを示唆している。

【図表12】不動産戦略の実績(複数回答、n=391)

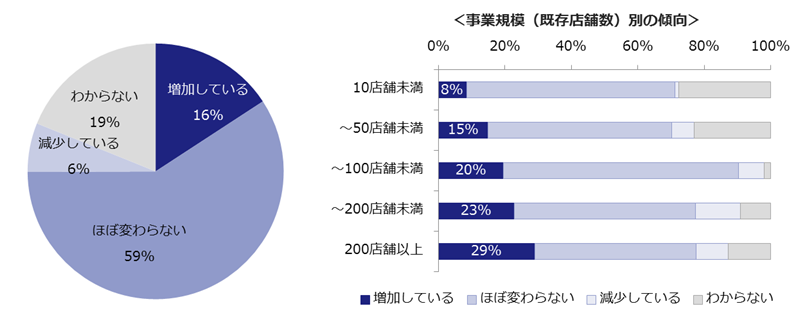

不採算店舗の退店のうち、中途解約店舗数について直近3年間とそれ以前の3年間の実績を比較してどう変化しているかをたずねたところ、「ほぼ変わらない」が59%で最も高く、「増加している」は16%と、「減少している」の6%よりも多い【図表13左】。

なお、事業者の規模(既存店舗数)別の傾向をみると、多店舗事業者ほど「増加している」と回答した割合が高くなっていることも分かった。【図表13右】。

【図表13】中途解約店舗数の変化(単一回答、n=323)

ヒアリングで直近3年間の中途解約店舗数が増加した理由をたずねると、複数の事業者から「M&Aなどで親会社が変わり、抜本的な事業構造改革により、不採算店舗の大量閉鎖が行われた」との声があった。

2-4. Eコマース

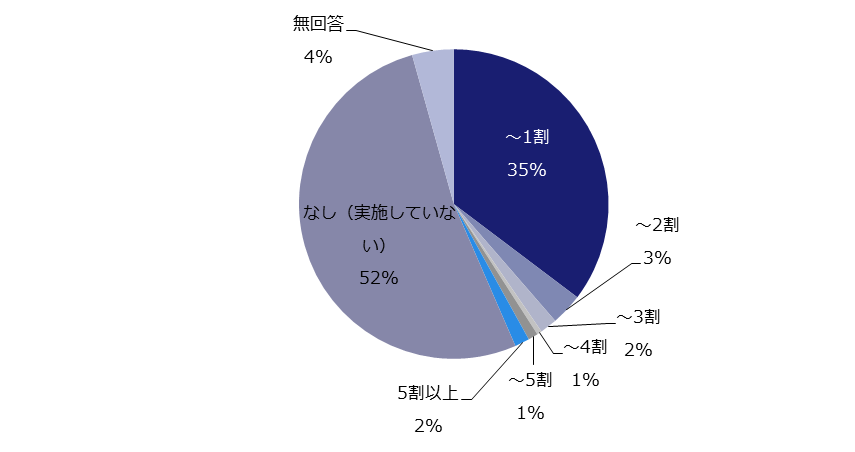

現在のEコマース売上高比率をたずねたところ、「なし(実施していない)」が52%を占め、売上高のある事業者でも「~1割」が35%で最も高い。売上高比率が「1割超」と回答した事業者をすべて合計しても9%にとどまる【図表14】。

【図表14】Eコマース売上高比率(単一回答、n=391)

社会的なEコマース市場の拡大が、店舗の不動産戦略に影響を与えるかをたずねたところ、全体では「影響がある」、「影響はない」、「わからない」の回答が、それぞれ約30%で、「影響がある」の回答が最も多い業種・業態は「小売業(食品)」で37%であった【図表15】。

【図表15】社会的なEコマース市場拡大の影響(単一回答、n=391)

ヒアリングで、Eコマース売上高比率の将来的な目標をたずねたところ、明確な数値目標を定めている事業者は数社にとどまった。

Eコマースの具体的な影響については、飲食事業者から、「人口減少やEコマース市場の拡大が進むと、今後、ショッピングセンターなどの来館客数が減少する可能性が高い。結果として、物販だけでなく飲食(非物販)の売上高確保も厳しくなる。個店の力だけでは対応できない」と危惧する声があった。

3. 不動産戦略策定における運用・組織上の課題

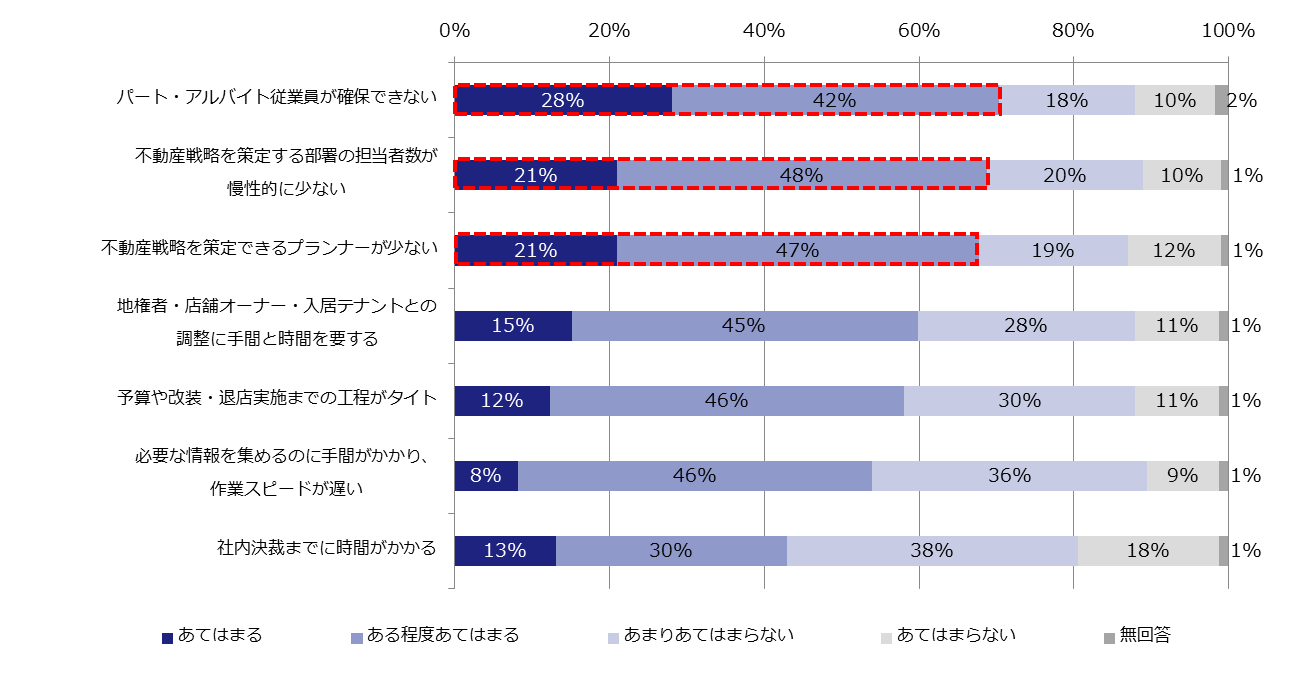

店舗の不動産戦略を策定するにあたり、運用・組織面での課題についてたずねたところ、「あてはまる」「ある程度あてはまる」の回答が多かった上位3項目は、「パート・アルバイト従業員が確保できない」(70%)、「不動産戦略を策定する部署の担当者数が慢性的に少ない」(69%)、「不動産戦略を策定できるプランナーが少ない」(68%)であった【図表16】。

【図表16】不動産戦略策定の課題(単一回答、n=391)

ヒアリングでは、複数の事業者より「パート・アルバイト従業員が確保できないために、新規出店をあきらめたことがある」との声があった。また、基本的にフランチャイズで店舗展開する事業者からは、「パート・アルバイトだけでなく、オーナーもみつからない状況」との声があった。

「不動産戦略を策定する部署の担当者数が慢性的に少ない」と回答した事業者に、その実態についてたずねたところ、「弊社は同業他社と比較して、店舗数が多い割に開発担当者が極端に少ない。そのうえ、新規出店だけでなく、改装計画、退店戦略も開発部が担当しており、業務負荷は大きい。しかし、他部署も人員に余裕があるわけではなく、致し方ない」との声があった。

また、「不動産戦略を策定できるプランナーが少ない」に関しては、「一人前のプランナーになるには、現場(店舗)業務を知り、関連部署業務を知った上で、プランナーとしての実務を通して経験値を上げていく必要があり、時間がかかる。以前はプランナーの異動はほとんどなかったが、最近は優秀なプランナーほど、経営企画やエリア長などに異動するケースが増えている」とのことであった。

4. 事業者ヒアリングなどで寄せられたコメント

<新規出店の方針について>

● 売上予測して出店計画を立てているが、売上予測を下回る物件が増えてきた。さらに労働力確保の難化、賃料建設費の高騰などの影響から今後は物件を絞っていく方針。:小売業(食品)

● ブランドの希少性を維持するため、国内ではこれ以上店舗数を増やす予定はない。:小売業(非食品)

● 既存店の足場固め優先。採用・人材教育の面でも新店出店は簡単ではない。:飲食業

● ディベロッパーからの出店要請が多く、自社で物件探しはしていない。:小売業(非食品)

● 今後、他業種とのコラボ・共同出店を積極展開し、過去最大の店舗数まで増やしたい。:飲食業

<労働力確保について>

● パート、アルバイト従業員の確保と定着に関しては、働きやすさ、雰囲気、福利厚生、有休消化率などが、店長のマネジメント評価につながるようにしている。:小売業(食品)

● 店舗数を減らして、優秀な人材を1ヶ所に集約させている。:小売業(非食品)

● 時給をあげれば採用できるが、対症療法でしかない。:小売業(非食品)

● 定着率が悪い。繁華街などは働く場所が多く、良い条件のところがあればすぐ他に行く。:娯楽業

● 外国人労働者は現在、全体の1割程度。:飲食業

● 従業員は基本的に正社員なので、離職率は低い。:小売業(非食品)

<退店(中途解約)について>

● 今は引き合いが多いので、中途解約しやすいように交渉は絶対している。:小売業(非食品)。

● 特定のディベロッパーの物件は、こちらがお願いして出店している立場なので、基本的に条件はのむ。但し、違約金が少なくなるように「協議する」の文言は入れる。:小売業(非食品)

● 定期借家契約の問題はサブリースを認めないこと。米国ではOKで、賃料の安い時期に大きく借りて、高くなったら転貸する。日本の大手ディベロッパーは転貸禁止、中途解約条項もない。:サービス業

<改装について>

● 売上好調店舗優先。売上高が10%以上伸びる。不採算店舗は再契約の際に依頼されても、積極的に改装はしない。今後は、2020年のフロンガス規制に対応する改装が増えるだろう。:小売業(食品)

● 改装優先順位は営業マター。投資効果が見込める店や競合店対策の改装を優先。:小売業(食品)

● 定借満了のタイミングで、P/L上の減価償却が0に近ければ再投資を考える。:小売業(非食品)

● 改装しても商品が変わらなければ、売上はほぼ伸びない。老朽化の激しい店舗中心。:小売業(非食品)

● 十数年前の出店ラッシュで、現状は突発修繕が多く、改装に資金が回らない。:飲食業

<Eコマースついて>

● 過去は実施していた。物流コストが課題で、配送各社が値上げ要請してきている現状では、小売のEコマースは難しいのではないか。:小売業(食品)

● リアルとネットの区別はしない。店舗ではなく顧客ありきで、アプリなどを活用し、個々人にいかに商品を購入する機会を増やせるかを考えている。:小売業(非食品)

● 店舗建物、内装環境、人材などが不十分でも今までは許されていたが、Eコマースがこれだけ発展してきたら、リアル店舗はきちんとしないといけない。:小売業(非食品)

● 今後も強化する方針だが、リアル店舗のありかたが大きく変わることはない。相互集客という形でうまく結びつけたい。:小売業(非食品)

5. まとめ

今回のアンケートおよびヒアリングにより、商業店舗の不動産戦略の実態が明らかになった。新規出店は、現在でも最も主要な不動産戦略であるものの、3年前と比較すると、出店に慎重になっている事業者が増加しており、その背景としては、人手不足をはじめとする外部環境の変化があげられた。また、不採算店舗の積極的な退店も主要な戦略のひとつになりつつあるため、中途解約をあらかじめ契約条項に盛り込むなどの工夫をしている。今後、Eコマース市場拡大による消費者の購買行動の変化も、ますます加速していくものと考えられる。

店舗の不動産戦略に全社共通の正解はなく、事業者は自身を取り巻く今後の外部環境の変化を注視しつつ、個店ごとに戦略の精度を高めていく必要があるが、現状の方向性としては、事業規模拡大よりも利益拡大(損益改善)を不動産戦略の主目的としている事業者が多いと考えられる。中長期的には、プロフィットセンターとしての役目を果たせない店舗、具体的には、人手不足で営業に必要な人員が確保できない、あるいは、Eコマースの影響などで必要売上高が確保できない店舗の統廃合が更に活発化していくのではないだろうか。

ザイマックス総研では、今後も商業施設や商業店舗に関する研究を続け、有益な情報を発表していく予定である。

調査期間

2018年6月~9月

調査対象

個人消費を目的とした小売業(食品)・小売業(非食品)・飲食業・娯楽業・サービス業(※1・2)のうち、直近調査年度の売上高が30億円以上の事業者 5,117社(※3)

有効回答数

アンケート:391社(回答率:7.6%)・ヒアリング:18社

調査地域

全国

調査方法

郵送およびWEBにてアンケート調査、およびヒアリング

調査内容

Ⅰ.事業および店舗について

Ⅱ.店舗の不動産戦略について

Ⅲ.店舗の情報管理について: https://soken.xymax.co.jp/2018/11/29/1811-survey_on_retailer2/ 参照

英語版:News & Research

- ザイマックス不動産総合研究所

- お問い合わせ