2024.06.05

世界のワークスタイルを牽引する「主要4都市」の現在

~英国ワークテック・アカデミーによる2024年トレンドレポート~

仕事とワークスペースをメインテーマとする世界的な知識ネットワーク「WORKTECH Academy(ワークテック・アカデミー、*1)」は、2024年第1四半期にトレンドレポート「Cities on the frontline of the future of work」を発表した。同レポートは、世界の主要6都市のオフィス市場を取り巻く状況や今後の展望について、各都市で活躍する専門家からの情報をまとめ考察したものである。

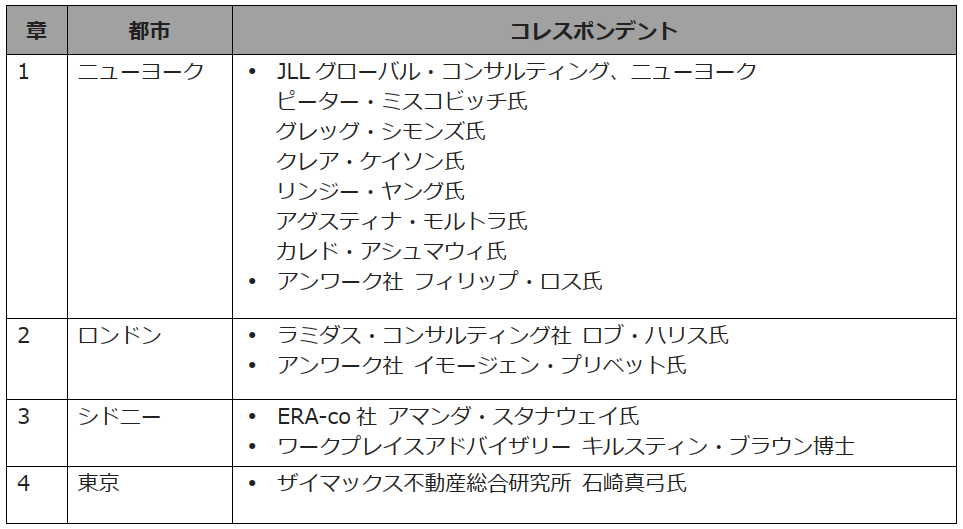

ザイマックス不動産総合研究所(以下、ザイマックス総研)ではその一部を抜粋し、ニューヨーク、ロンドン、シドニー、そして東京に関するパートを翻訳・編集して紹介する。なお、各都市のコレスポンデントについては末尾を参照されたい。

【参考】ワークテック・アカデミー公表

「Cities on the frontline of the future of work」表紙

<以下、本編>

ハイブリッドワークが働き方やワークプレイスを様変わりさせるなか、世界の都市では何が起きているのか。今回の調査ではいくつかの共通点が明らかになった。

● ハイブリッドワークが「常態化」し、都心経済や都市交通、中心ビジネス地区に長期的かつ多大な影響を及ぼしている。

● 大企業のテナントがよりスマートで環境に優しく、アメニティの充実したビルに、より小さなスペースを求める「質への逃避」が起きている。これにより、低品質なオフィスストックは放棄され、ビジネス地区の地理的な再編成や、一等地での賃料上昇が発生している。

● 持続可能なビルへの転換が強く求められ、建物のアダプティブ・リユース(適応型再利用、*2)への関心が高まっている。特にマンハッタンでは、地方法第97条(*3)に基づく新たな排出量目標を達成するために大規模な更新が必要となり、老朽化したストックが課題視されている。また、ロンドンでは、2030年以降に法律でEPC(Energy Performance Certificates:省エネルギー性能証書)等級B以上の義務付けが予想されるが、現時点ではオフィスビルの80%が等級Bを下回っている。

● 高層タワーは依然として人気で、複合用途開発も増加し続けている。また、どの都市でも手頃な価格の住宅(アフォーダブルハウジング)不足が社会課題となっており、オフィスから住宅への用途転換や、賃貸住宅の取引の活発化がみられる。

もちろん、各都市には異なる特徴や課題もある。たとえば、ニューヨークのコワーキング市場が衰退した一方、ロンドンのフレックスオフィス市場は活況を呈している。英国では8年間で5人の首相が誕生するなど政治的不安定さが露見したが、首都ロンドンに対する投資家の信頼はほぼ失われていない。東京は、老朽化したビルストックを近代化するとともに、ストレスの多い通勤文化に対処する必要性を認識しており、これが郊外のサテライトオフィスサービスの成長につながっている。シドニーでは深刻な異常気象への警戒感が高まっている。

次章からは、各都市の詳細レポートをお届けする。世界中からレポートを寄せてくれたコレスポンデントに感謝するとともに、本レポートに関するご意見・ご感想を歓迎する。

1. ニューヨーク

ニューヨーカーたちは変化への適応力の高さに定評があるが、ニューヨーク市は今、新たなワークスタイルに対応する再開発の能力を問われ、岐路に立たされている。

現在のオフィス市場

過去2年をかけて回復してきたものの、2024年初頭のオフィス市場には課題も残る。2023年の賃貸取引は好調に終了したが、過去の平均を上回ることはなかった。新規供給の影響で空室率は高止まりし、業種を問わず多くの企業が、ハイブリッドワークやリモートワークを「日常」として受け入れた。

ニューヨークの不動産開発の余地は減少しつつあるため、将来的には既存の不動産ストックを刷新または再構築する方向へと向かうだろう。適切な投資が行われれば、再開発可能な古いビルに対する需要が高まるかもしれない。

開発における主なトレンド

近年のニューヨーク市の商業開発では、いくつかの注目すべきトレンドがみられる。新規開発の減速、コワーキング事業の衰退、複合施設開発、アダプティブ・リユース、サステナビリティ、手頃な価格の住宅、公共交通指向の開発、テクノロジー活用などである。

ミッドタウンは依然として最も活発な不動産市場であり、2023年第4四半期には大手法律事務所や金融サービス企業が大型取引を締結した。ミッドタウン・イーストの区画整理計画は、古い物件を再開発の対象とすることで変革の火付け役となっている。

住宅、商業施設、店舗をシームレスに融合させた複合施設が人気を集めており、このような開発は活気ある歩きやすいコミュニティを形成している。また、利用可能な土地が限られていることから、開発業者が既存の建物を創造的に再利用するプロジェクトが増加傾向にある。こうしたアダプティブ・リユースを主眼とするプロジェクトでは、古い工場・物流施設や商業施設が近代的な住宅やオフィススペースとして生まれ変わっている。

サステナビリティもニューヨーク市の重要な焦点であり、LEED認証の取得やエネルギー効率の高い設計が注目され、開発業者も追従している。自動車への依存を減らすため、公共交通機関の利用を見据え、主要な交通ハブへのアクセスを重視した開発プロジェクトも増えている。

分散化の傾向もある。マンハッタンがビジネスの中心地であることに変わりはないが、従業員に利便性と柔軟性を提供するため、ブルックリンやクイーンズのような郊外におけるサテライトオフィス設置を検討する企業もあるだろう。ニューヨークがテック産業の中心地として台頭するにつれ、開発業者はテクノロジーの導入に注力し、スマートビルや最先端の設備がハイテクに精通した入居者のニーズに応えている。しかし、直近では新規開発のペースが鈍化し、かつて活況を呈したコワーキング市場の崩壊は市場全体の動向に影を落としている。

数字でみるニューヨーク

● オフィス空室率は2020年以降上昇し、現在17%である。

● ニューヨーク市でのオフィス賃貸取引は引き続き金融サービスが牽引し、2023年の成約の39%を占める。

● ニューヨーク市の出社率は2020年以降、全米上位10都市の平均をわずかに下回っており、最も低い金曜日で25%、最も高い火曜日と水曜日で60%前後となっている。

● アメニティの充実したビルは賃貸取引が活発で賃料も高い。2023年の賃貸取引の73%は、何かしらのアメニティを備えた物件が対象であった。なかでも、社交やウェルネスに寄与するアメニティが人気を集めている。

パンデミック以降の変化

リモートワークとオフィスワークを組み合わせたハイブリッドモデルをはじめ、柔軟な勤務形態を採用する企業は増加傾向にある。働き方の変化は、オフィススペースの概念に根本的な変化をもたらした。

企業は健康的な職場環境の整備を推進しており、専用の屋外スペースやフィットネス施設、メンタルヘルスサポートプログラムといったウェルネスアメニティをオフィスに取り入れている。特に、屋外スペースの充実が新築のみならず既存物件の開発においても重視され、屋上庭園やテラス、屋外の座席スペースなどが設計に取り入れられている。清掃手順の強化や換気システムの改善など、職場における安全衛生対策への関心も高まっている。

また、ニューヨーク市に勤務するオフィスワーカーのなかには、より広い居住スペースや自然環境を求め、郊外や家賃の手頃なエリアに転居する人もいる。これにより、雇用主は柔軟な立地方針を検討したり、立地戦略を変更したりする必要に迫られている。

展望と障壁

ニューヨーク市は、手頃な住宅の不足や建築規制の複雑さ、犯罪率の増加など、多くの課題に直面している。ハイブリッドモデルの普及はオフィスワーカーの減少と消費パターンの変化をもたらし、オフィス街のレストランやバーなどの商売に打撃を与えた。特に月曜日と金曜日の一人あたりの消費額が減少している。交通とインフラシステムの改善も急務であるが、たとえばロンドンやシンガポールのように渋滞税を導入する案は、交通規制に対する影響への懸念から行き詰まっている。

しかし、こうした状況にもかかわらず、世界的な知名度や旺盛なテクノロジー投資、ウェルネスへの注力、アダプティブ・リユース、政府の取り組みといったニューヨーク市固有の強みは、人材と企業を引き付け続けている。ニューヨーク州政府はパンデミックに際し、家賃軽減プログラムやさまざまな経済開発助成金などの措置を通じて、不動産市場の支援に関与してきた。

ニューヨークは金融、文化、教育の中心地であり、今なお多様な労働力を引き寄せている。グーグル社がハドソン・スクエアの新キャンパスに10億ドルを投資したことは、大企業にとってニューヨークが魅力的であり続けていることの証左となった。雇用の伸びはパンデミック後の数年間と比べれば鈍化しているものの、特にハイテク・情報産業やヘルスケア産業においては依然として米国の他の地域を上回っている。ニューヨーカーが持つ変革と再創造の精神は、都市がパンデミック後の状況を乗り越え、より強くなるための支えとなるだろう。

2. ロンドン

ロンドンのワークプレイスは変わりつつあるが、たとえどのような困難に直面しても、この街は創造的なエネルギーを武器に活路を見出すだろう。

現在のオフィス市場

2023年の苦境を乗り越え、ロンドンのオフィス市場は楽観ムードに包まれている。金利低下が投資水準を押し上げると予測されるほか、一等地での供給不足と堅調な雇用の伸びとが相まって、賃料に上昇圧力がかかり始めている。

ブレグジットから新型コロナウイルス感染症のパンデミックに至るまで、ロンドンはどのような事態に直面しても立ち直ってきた。デロイトの最新調査によると、2023年には43の計画で510万平方フィートの新規建設が始まっており、これは同調査が2005年に新規建設活動の記録を開始して以来最多の着工数となる。また、対内投資もパンデミック以前の水準を維持しており、2023年7-9月期には103件の新規FDI(外国直接投資)プロジェクトで13億ポンド相当の設備投資が行われた。

断っておくが、ロンドンに対する国際的な信頼が揺るがないのは、フルタイムでのオフィス回帰を期待してのことではない。他の欧州都市と比べて通勤に時間と交通費がかかるロンドンでは、ハイブリッドワークは永続的に定着すると考えられる。

開発における主なトレンド

フレックススペース市場は力強い回復をみせており、稼働率は2020年初頭の水準まで戻ったとの報告もある。他の欧州都市と比べても、ロンドンのオフィス市場においてフレックススペース市場は大きなシェアを占めるようになりつつある。重要なのは、個人や零細企業向けのコワーキングスペースよりも、大企業向けの専用スペースが主な成長の原動力となっている点である。

そのほかの開発トレンドとしては、テナントが求める「より環境にやさしい」オフィスビルを提供するための低グレード物件の再利用や、特にハイテク分野の中小テナントを誘致するために新しいビルを設計する動きなどが挙げられる。ロンドンの歴史的な中心地であるシティ・オブ・ロンドン地区では、行政が稼働率の低い築古ビルを文化や高等教育、ホスピタリティの場に転用するための規制緩和を行っている。

ロンドン市内では、開発業者が地理的な重点を移しつつある。たとえば、ランドセック社はシティ・オブ・ロンドン地区の資産を半減し、ウェスト・エンド地区やウォータールー駅周辺に軸足を移している。これらの地域にはバーやレストランなどの社交施設が多く存在し、より幅広い人々にとって魅力的だからである。

一方で、2026年に完成するとロンドンで最も高いタワーとなる1アンダーシャフト(97万平方フィート)をはじめ、高層タワーの新築計画も多数控えている。ロンドン中心部には保護された歴史的建造物が多くあるため、高層タワーの新規開発が唯一の道となっている。

数字でみるロンドン

● ロンドン企業の出社率は現在50%を超えるが、60%から80%程度で変動していたパンデミック以前の水準には達していない。

● 地下鉄と幹線鉄道の利用率はパンデミック以前の90%程度で推移しており、特に月曜日と金曜日の利用が減っている。

● 空室率の平均は6%前後で、ウェスト・エンド地区では5.8%、シティ・オブ・ロンドン地区では9.3%、ドックランズでは15%となっている。

● ロンドンのオフィスビルの約80%が、2030年から義務付けられるEPC等級Bを下回っている。企業がより高品質なビルを求める傾向(質への逃避)が加速するなか、低品質な築古ビルの資産価値が急激に低下しつつある。

パンデミック以降の変化

主要なビジネス地区であったドックランズの求心力が弱まっている。特に、中心地区のカナリー・ワーフは大きな打撃を受けており、今後もHSBCやムーディーズ格付け会社といった大企業を含む複数の転出が予定されている。一方で、ウェスト・エンド地区やシティ・オブ・ロンドン地区西部の周辺地域への関心は高まっている。

ハイブリッドワークはすっかり定着した。センター・フォー・シティーズ社の推計によれば、ロンドンに勤める従業員は平均して週に2、3日しかオフィスで過ごしていないという。この変化は多くの分野のオフィス需要に打撃を与えたが、ライフサイエンス分野の継続的な成長にともない、ライフサイエンスビルに対する需要は非常に高まっている。現在4つの大規模計画が進行しており、100万平方フィートのスペースを提供するサットンのロンドン・キャンサー・ハブ(がん研究施設)もその一つである。

展望と障壁

ロンドンは多くの課題に直面している。景気の先行きは厳しく金利は今のところ高止まりしており、新規開発のための土地は足りず、サステナビリティ評価の低いオフィスビルが余っている。低価格住宅の深刻な不足は貧富の格差拡大につながり、それが犯罪率の上昇や住民の不満の高まりにつながっている可能性がある。エコノミスト誌は、ロンドンを「貧乏人が多い豊かな都市」と評した。

また、ハイブリッドワークの定着は、伝統的に対面での交流に依存してきたロンドンの産業(プロフェッショナルサービス、先端技術、クリエイティブアートなど)に悪影響を及ぼす懸念がある。なぜなら、英国経済を支える知識集約型産業はロンドン中心部に集中しており、その地理的な集積こそが、ロンドンの経済と高い生産性を形成してきたからである。

しかし、あらゆる逆境にもかかわらず、ロンドンは市内に集積する生産性の高いサービス業の恩恵を受け、依然として経済成長を続けている。その創造的なエネルギーとロンドンの誇る文化遺産は投資や移転の決め手となり、観光客を集めている。ロンドンの人口の37%は英国外で生まれ、多様性と多文化を維持しており、2023年にはINGが発表した「ソフトパワー指標(*4)」で欧州都市の首位を獲得した。ロンドンは今後も、何度も立ち寄りたくなる魅力的な街であり続けるだろう。

3. シドニー

シドニーはパンデミック後の勢いを取り戻すのに苦労しているものの、文化体験を求める人の増加が明るい未来への追い風となっている。

現在のオフィス市場

オフィス市場は横ばいムードが続いているが、一部の大手テナントが、人材と空間をいかに戦術的に連携させるべきかを理解し始めたことで新たな動きがみられている。最も一般的なトレンドは、統合とリニューアルである。

シドニーの中核や中心ビジネス地区の市場は、郊外や周縁の立地と比べれば好調に推移しており、これはオフィス需要におけるアメニティと接続性の大切さを裏付けるものである。しかし、都市によって傾向は異なる。アデレードやブリスベン、パースといった都市は非常に活気づいている一方、メルボルンはパンデミックの影響からようやく抜け出しつつある途中である。

シドニーでは質の高い新築物件が支持され、2024年完成予定のパークラインプレイスや、計画中のチフリーサウスといったハイグレードな物件のリーシングが成功している。これらの計画が完了すれば、シドニーの主要資産の一部が入れ替わることになる。また、家賃の安い郊外に住むワーカーの一部が市内のより高品質な住まいに移る動きもみられるものの、広いスペースを借りることは難しく、今のところ大きなトレンドとはなっていない。

開発における主なトレンド

オフィスの空室を解消する策として、コワーキングを中核とするワークプレイスと豊富なアメニティを備えた複合施設が注目されている。ただしこれは、単に用途の異なるスペースを1カ所に集めた従来の「複合利用」施設ではなく、地域に活気や信頼感、社会的なつながりを醸成する「複合体験」を提供するものとなっている。ミルバック社によるサウス・イヴリー、ウォータールー・メトロ・クォーター、ハーバーサイドの開発計画には、この方針が採用されている。

パンデミックの影響は今も続いており、多くの開発業者がオフィスよりも住宅難への対処を優先して、オフィスビルの住宅への転換や、賃貸住宅の建設を検討している。一方で、シドニーでは小規模な組織がイノベーションを推進しており、専門性の高いブティック型の物件開発が登場している。こうした開発ではワークスペースに新たな発想が持ち込まれ、オフィスの品質基準を高める一助となっている。

また、ニューサウスウェールズ州のイノベーションハブ、スタートアップ企業、アクセラレータープログラムの約75%がシドニーに拠点を置いており、同市はテック産業とイノベーションの中枢として知られるようになっている。特に、フィンテックはシドニー市場で確固たる足場を築きつつあり、オーストラリアのフィンテック企業の60%がシドニーに本社を構えている。

サステナビリティも主要なトレンドである。シドニーは温室効果ガスの排出量削減に真摯に取り組み、過去10年間で年間3.2%の排出量減少を達成してきた。このような協調的な取り組みは経済成長にマイナス影響を与えていない。全体として、シドニーはパンデミック後の「ニューノーマル」に適応しつつあり、より革新的で持続可能なワークプレイスへの移行を主要産業が牽引しているといえるだろう。

数字でみるシドニー

● オフィス空室率はここ数ヶ月で倍増して12.1%となり、2023年第4四半期には12ヶ月ぶりの高水準に達した。

● より賃料の高いビルへの移転が、テナント移転全体の6%を占めており、「質への逃避」の傾向が継続していることがうかがえる。

● フルタイムでオフィスに戻るよう促す動きがあるにもかかわらず、オフィスの稼働率は約75%に留まり、多くの人が週に1、2日は自宅にいるとみられる。

● 多くの企業がオフィス面積を大幅に縮小するとともに、長期契約に縛られないよう短期間のリースを選択し、柔軟性を確保しようとする傾向がみられる。

● 金融業界はトップダウンの文化が強く、従業員は最低でも労働時間の50%をオフィスで過ごすよう求められている。投資銀行や不動産業界ではこの傾向はさらに強く、従業員は平均して80%の時間を出社している。公務員にはもう少し緩やかなアプローチがとられ、週1日の出社が義務付けられている。

パンデミック以降の変化

ハイブリッドワークやリモートワークの普及は大きな影響をもたらした。月曜日と金曜日の人流が減り、週4日制導入への関心が高まっている。また、小売店の来店者数が変わったことで、一部の物件のビジネスモデルや都市空間の活用方法が変化している。

他の大都市同様、シドニーでも都市の目的が生産性から娯楽へと変わりつつある。シドニー委員会の調査によるとシドニーの文化イベントは盛況で、ニューサウスウェールズ州の回答者の約半数が、シドニーで開催されたライブパフォーマンスに参加した経験があるという。こうした催しは莫大な収益と雇用を生み出している。

人々は価値ある体験ができるのであれば喜んで外出しており、週末の市内の歩行者数はパンデミック前の水準に戻っている。このことは、オフィスへの回帰においても体験の質が重要であることを物語っている。パンデミック後、シドニーでは他の地域と同様に、出社を求める雇用主とフレキシビリティの維持を望む従業員との間のギャップを埋めるため、快適さと体験価値向上を目的としたオフィスデザインの再考が始まっている。

展望と障壁

シドニーが前進していくには、社会的交流を促す空間を計画・提供していくことが極めて重要であり、そのための戦略的な転換が必要となっているが、現在の議論ではこの観点が欠けている。

社会的価値の創造は、開発のますます重要な側面となっている。これには相互に依存しあう複数の要素ーー場所のアイデンティティ、草の根プロジェクト、イベント、フェスティバル、パブリックアート、多感覚的な豊かさなどーーが必要である。これらはすべて体験的な性格を持ち、帰属意識を醸成し、人々を都心や職場に呼び戻すものであると同時に、シドニーの都市文化がすでに持ち合わせている要素でもある。

異常気象も長期的な復興への大きな障壁となっている。2023年は観測史上8番目に暖かい年となり、2080年までにシドニーの気温は少なくともさらに1.4度上昇すると予想されている。こうした状況下でインフラ機能や居住性を保つには、ヒートアイランド現象(都市部の気温上昇)を最小限に抑え、都市の強靭さを高めるための投資が必要だ。この問題の深刻さを認識しなければ、復興が将来的にさらなる問題を引き起こし、人々を涼しい地域へと追いやってしまうかもしれない。

しかし、より未来志向のアプローチと長期的な計画さえあれば、シドニーは優れたワークプレイスデザインとイノベーションを誇る、世界有数の仕事と生活に適した都市として発展し続けることができるだろう。

4. 東京

東京のオフィス市場は比較的活況だが、建物の老朽化と人口の高齢化が深刻な問題を引き起こしている。

現在のオフィス市場

東京オフィス市場は比較的堅調に推移し、空室率は2023年第4四半期時点で3%前後の低水準を維持している。しかし2024年には、前年に都心部で大量供給された新築ビルへの企業移転にともない、空室率が上昇する可能性がある。また、高ストレスな通勤文化やビルストックの老朽化など、対処すべき課題も依然残っている。

日本企業の出社率は比較的高く、パンデミック期でも平均60%台であったが、2023年のパンデミック収束後には70%前後まで上昇している。特に、市場のシェアの大部分を占める中小企業では出社回帰の傾向が強く、採用も活発化していることからオフィスの拡張ニーズが強まり、オフィス需要を下支えしている。

一方、大企業は最適なハイブリッド型ワークスタイルへの移行の一環として、自社所有や賃借による従来のオフィススペースを統合、縮小させる動きを今も続けている。同時に、サテライトオフィスサービスなどのサードプレイスの活用といった方法で、企業不動産(CRE)戦略の最適解を模索する必要にも迫られている。

オフィス需要のダイナミクスは大きく変化した。従業員の人数に基づきオフィス面積が計画されていたパンデミック以前と異なり、現在ではハイブリッドワーク方針やアメニティ設備等の拡充といった新たな要素を加味する必要が生じ、オフィス需要の将来予測は困難になっている。

開発における主なトレンド

東京の開発には、他の世界都市と共通するテーマがいくつかあるが、複合用途開発の盛り上がりはその一つである。このような計画は、人々の仕事と私生活の境界を曖昧にするだけでなく、コラボレーションとイノベーションを促す効果をも発揮している。多くの複合施設は高い環境基準を満たし、密集した東京の街並みに緑地を統合することを目指して設計されている。森ビルが英国ヘザウィックスタジオと共同開発した麻布台ヒルズはその一例である。

一方で、ハイブリッド時代の開発動向には、東京や日本固有の特徴もみられる。最も顕著なのは、日本で「テレワーク」と呼ばれる働き方を支えるサテライトオフィスサービスの普及である。サテライトオフィスの拠点は郊外にも拡大し、従業員が長時間かけて通勤することなく働けるワークスペースを提供しており、自宅の狭さなどにより在宅勤務に不満を持つ20代や30代の若年層にも利用が広がっている。

郊外エリアにはオフィスビルが少ない代わりに、スーパーマーケットやスポーツジム、銀行などの生活利便施設が充実しており、こうした施設の余剰スペースでワークスペースを提供する事例が増えている。また、主要ターミナル駅や郊外エリアの駅における個室ワークスペースの供給も拡大している。

立地・機能ともに多様化が進むサテライトオフィスサービスは、日常のテレワークだけでなく、ワーケーションやチームビルディングの目的でも利用され始めている。しかし、郊外ワークスペースに対する需要が伸びる一方で、従業員にオフィス回帰を求める企業も存在しており、再び長時間通勤が避けられない状況に戻ってしまうと従業員の不満やストレス増加を招く可能性がある。

数字でみる東京

● 首都圏のオフィスワーカーは、平均して労働時間の32.1%(週約1.5日、*5)をリモートワークで働いている。

● 首都圏のサテライトオフィス利用者は、平均18.2%(週1日弱、*6)の時間をサテライトオフィスで働いている。

● 東京のフレキシブルオフィス市場(レンタルオフィス、シェアオフィス、サービスオフィス、サテライトオフィス、コワーキングスペースを含む)が拡大している。東京23区内のフレキシブルオフィスの拠点数は1,437件で、大阪市の10倍以上である。また、東京23区内のフレキシブルオフィスの総面積は約84万㎡で、オフィスストックの約1.9%を占める(*7)。

出所:2023年12月13日公表「大都市圏オフィスワーカー調査2023①働き方の実態とニーズ編」

パンデミック以降の変化

ハイブリッドワークは定着しているが、その性質は欧米の都市とは異なる。東京圏は世界最大の通勤圏であり、労働者の長時間通勤によるストレスはパンデミック以前から大きな課題であった。テレワークの導入により、満員電車を乗り継いで都心に通うという通勤スタイルは過去のものとなったが、通勤ストレスが完全に解消されたわけではない。

パンデミック以前は、通勤時間が長いほど通勤ストレスが高いという単純な方程式が成り立っていた。しかし、ザイマックス総研の分析によると、現在では通勤時間だけでなく通勤回数も通勤ストレスに影響している可能性があることがわかった。背景を想像するならば、コロナ禍以前は「毎日する」しかなかった通勤が、コロナ禍を経てそうではなくなったことで、通勤を選んだ際のストレスをより強く感じるようになった可能性がある。

適度な出社とテレワークのバランスをとるなどして従業員の通勤ストレスを軽減することは、企業が人材を確保するためにも重要な施策となりうる。東京のワーカーの通勤ストレスは、パンデミック前と変わらず依然高い。これを解消するには、通勤回数の調整だけでなく、住宅地に近いサテライトオフィスなど、働く場所の多様な選択肢を提供することも必要だろう。

また、通勤時間が短い場合でも、コロナ禍前より通勤ストレスが上昇していたことも見逃せない。短時間通勤者の方が、長時間通勤者よりも通勤回数が多いことが背景にあると考えられるが、2023年の調査では、ワーカーの不満として「テレワークでできる仕事でも出社を要求される」が上位となっていたことから、通勤時間の長短にかかわらず等しくテレワークができる環境を整備することが望ましいだろう。労働時間や場所の選択肢を広げるだけでなく、労働者がこうした選択肢を効果的に活用できるよう奨励・支援する企業文化の醸成も必要である。

さらに、オフィスそのもののアップグレードも求められている。ザイマックス総研の研究では、従業員に自律的に働く場所を選択する裁量を与えることが、満足度とエンゲージメントの向上につながることが示唆されている。出社を強制するのではなく、従業員が自発的に来たくなるような、より価値の高いオフィスづくりに取り組むことが日本企業にとっての課題となるだろう。

展望と障壁

東京には世界最大級のオフィスストックがあるが、賃貸面積でストックの半分近く、物件数で90%以上を占める中小ビルの老朽化への対応が喫緊の課題となっている。老朽化ビルの再生は、都市の活性化にとって不可欠である。

しかし、個人オーナーの権利調整や費用の問題など障壁は多い。ザイマックス総研のレポート「オフィスの未来」では、バブル経済の遺産である築古ビルの「空きビル問題」発生の懸念を指摘する一方で、ビルが改修や建て替えにより再生、利活用されれば良質なストックを形成する都市に生まれ変わるチャンスにもなりうるとしている。従来のオフィス街のビルストックがより多様な複合用途を取り込むことで、地域社会に配慮したサステナブルな街としてアップデートされる可能性もある。

また、日本では少子高齢化による労働人口の減少やパンデミック以降のテレワークの台頭などが、ワークスペース需要の減少につながる要因として指摘されているが、企業は従来のオフィススペース内に限らず、ビルの共用部や都市のなかに多様かつ高品質なファシリティやアメニティ機能を求めるようになりつつある。利用者が求める基準の高度化は、オフィスストックを更新させるとともに、都市の成長の原動力となる可能性がある。

(ザイマックス総研にてオリジナルを一部編集)

<参考>コレスポンデント一覧

- ザイマックス不動産総合研究所

- お問い合わせ

- ※レポート原文(英語)に対するお問い合わせ

- WORKTECH Academy(Unwired Ventures)

- https://www.worktechacademy.com/

- E-MAIL: info@worktechacademy.com