米国不動産カウンセラー協会発表「2019-20 不動産に影響を与える今年の10大テーマ」

~世界的な不動産専門家集団による年次報告~

2019年6月、米国不動産カウンセラー協会(Counselors of Real Estate®)は、年次報告「CRE®が考える"不動産に影響を与える今年の10大テーマ™"」 2019-20年版を発表した。本レポートは、原文(英語)を同協会の会員(CRE)で国際委員会委員でもある中山善夫が代表を務める(株)ザイマックス不動産総合研究所にて翻訳し紹介するものである。原文は "The CRE® 2019-20 Top Ten Issues Affecting Real Estate™"。なお、昨年及び一昨年の結果については、ザイマックス総研の以下のリンクを参照。

CRE® 2019-20不動産に影響を与える今年の10大テーマ

1. インフラ

2. 米国の住宅事情

3. 気象と気候関連のリスク

4. テクノロジーの影響

5. 好景気末期の経済

6. 政治的分断

7. 資本市場のリスク

8. 人口移動

9. 市場のボラティリティと信頼感

10. 公的債務と民間債務

本協会は1953 年に設立され、不動産、ファイナンス、法務あるいは会計分野における実務専門家及び政府の政策担当者、学者等からなる高度専門家集団として国際的に認知された団体であり、複合不動産や土地に起因する諸問題の解決のため、専門的・客観的な助言を行っている。また、不動産業界における論理的リーダーシップを担う中心的存在として認知されており、現にCRE®は、50を超える多様な不動産関連分野の専門家によって構成される団体として、不動産に影響を与える諸問題やトレンドの現状と将来について、客観的な分析、検証、提言を行っている。CRE® は選りすぐりのメンバーシップであり、会員となるには既存会員からのinvitation が必須となる。当組織が発する「CRE」(不動産カウンセラー)の称号は、不動産カウンセリングのあらゆる分野において、会員が卓越した能力を有することを保証するもので、CRE 称号の保持者は、全世界で1,100 名しかいない。

CRE® 会員により構成される分科会の一つである対外委員会が検討・発表するもので、協会独自の調査、当協会の春期会合において集約された会員からの質的、相互的フィードバックの内容などの結果を総合的に加味して決定されたものである。

CRE®対外委員会は、毎年、「不動産に影響を与える今年の10大テーマ」を通じ、不動産業界を定義づける、より幅広い構造的問題を取りまとめている。以下は本年度の発表内容である。

1. インフラ

2019年5月の我々のアンケート調査では、回答したCRE会員の50%超が、不動産業に影響を及ぼす上位3つの問題のうちの1つとして、インフラを挙げた。もっと激しい議論を巻き起こす問題がトップニュースとなる中、回答者は、大衆の関心から逸れた慢性的な問題だからといって、この問題を「棚上げ」するべきではないと訴えていた。皮肉なことに、インフラ投資の必要性についてはおそらく2党間の合意があるにもかかわらず、ホワイトハウスと議会指導部の協議が、この待望の国の優先課題に対して2兆ドルまでの意欲的なコミットメントがなされるという期待を抱かせた後であるというのに、政治的圧力(重要問題として独自に議論される)により、5月末時点で議論はまたもや「棚上げ」にされた。

CREの「10大テーマ」では、インフラの補修や近代化の重要性を長年にわたり強調してきた。だが、道路、橋、トンネル、鉄道、空港、送電網、水路や、市街地・農地を洪水から守る堤防は、以前よりも高い頻度で崩壊しているように思われる。会員の1人が5月の調査で記したように、「崩壊しつつあるインフラは、経済成長を阻み、多くの人にとって日々の苛立ちの種である」。別のCRE会員は、不十分なインフラは「商品やサービスを効率良く流通させられないため、経済成長を抑制する天井となる」と述べている。

CRE会員は、国際的な通商や、世界中のインフラに対して行われている投資に関し、直接的な経験を有している。米国は、世界の他の国々と比較した際に後れをとっていると見なされており、このことは、商品の流れのみならず、電気通信やデータ管理の能力においても、経済競争力の妨げとなっている。ある会員が意見を述べたように、「インフラの大幅な改善がなければ、米国の大都市のいくつか(ニューヨークやワシントンDCを含む)は、企業の拡大や優秀な人材を維持できなくなるだろう」。別の会員によれば、「米国がグローバルな市場で競争力を保つためには、新たなインフラに投資する必要がある」。

米国は2007年に顕在化した世界金融危機からの回復の際に、既に大きなチャンスを無駄にしてしまったのかもしれない。非常に好ましい利率で長期間借り入れができたからだ。これは、主要な投資プロジェクトに必要とされるような融資の定義そのものだ。けれどもまだ、利回りが約2.6%の20年米国債がある。世界は長期米国債を求めており、ほとんどの官民提携で求められる大規模なエクイティ資本を必要とせずに、大掛かりなインフラの取り組みに直ちに資金を提供すると思われる。

米国の将来の経済成長は、第二次世界大戦以降上向きであった人口動態にはもはや期待できないため、生産性の向上に大きく左右される。そして生産性は、経済の中核をなすシステム全体にわたり、効率性の決め手となるだろう。成長を支えるには、よりよいインフラが必須であり、また不動産価格(住宅と商業用のどちらも)が、さらに持続可能な成長に直結している。

2. 米国の住宅事情

今年、CRE会員は、住宅事情の議論を、「手ごろな住宅事情」という側面を超越して「10大テーマ」の1つへと広げた。住宅のアフォーダビリティ(適正かつ値ごろ感のある住宅が取得・賃借しやすいこと)は議論の中心であるものの、我々の関心の対象は、単に低所得者層や低・中所得者層の住宅事情にとどまらないことを強調したい。住むのに適切な場所を確保する困難に直面している人の層は、全国の大都市や小さな町や農村部のホームレスから、ミレニアル世代(1981~1996年の間に生まれた人)やジェネレーションZ(1995~2010年に生まれた人)で、彼らは活況を呈する都市部で労働力に加わったが、職場への通勤に便利な近場では家賃が高騰していて、懐事情を超越してしまっている人々まで、幅広い。さらに、住宅市場の流動性が損なわれており、これは、ベビーブーマー(1946~1964年までに生まれた人)が、彼らの自己資本の主要部分である持ち家の買い手を見つけるのに苦労しているためである。

その根本原因は、住宅事情の方程式における供給サイドと需要サイドの双方で見出すことができる。約10年前のサブプライム住宅ローン危機は、それまで持ち家と賃貸の双方で安定的な数の新築物件を保持していた住宅建設業界に、破壊的変化をもたらした。偽りの融資メカニズムのバブルがはじけた際に、住宅建設業界もその犠牲となった。その結果、住宅物件数が減少しただけでなく、その対象も、より富裕な買い手・借り手へとシフトした。そのほうが、一戸建てや集合住宅を利益が出るように建てることが可能だからだ。さらに、人件費を始めとするコストの高まりが、住宅開発の方程式に加わった。建築労働者の数が2008年以降に減少したのに加え、過去10年間に最も活況を呈した人口が密集した都市ではとりわけ、土地価格や木材・その他の建築資材の価格が押し上げられたためである。

需要サイドとしては、学生ローンの負債や、一般物価水準の上昇を上回って上昇し続ける医療費に苦しむ多くの若い世帯にとって、住宅費用のやりくりが至難の業となった。学生ローンは、一世代前にはさしたる問題ではなかったが、今や20~30代の人にとって最大の心配事となっている。そして医療費は、やはり破壊的変化に耐えている保険市場により、保険の免責金額(ディダクティブル)と患者自己負担額がますます高額となる傾向にある。雇用創出は好調で、失業率は約50年ぶりの低水準であるものの、所得の伸びを認めるのは、ほぼ上位20%の稼ぎ手に限られる。つまり、残りの80%の人々にとっては、上昇し続ける住宅費用を過去20年間で減少した実質所得でまかなわなければならない。このため、ますます高価になる住宅供給と、下降傾向にある支払い能力水準の間の、格差が広がっている。

2019年5月に実施したCRE会員の50%超によるランキング調査では、インフラと同様、住宅事情が3位以内に入った。あるCRE会員が述べたように、「住宅事情は年間を通じた四六時中の問題であり、雇用創出、税基盤、家族や社会の構造にも波及する」。別のCRE会員は次のような意見を述べている。「住宅事情は社会秩序のかなめである。住宅需要を十分に満たすという課題は、不動産のあらゆる分野に通じるだろう」。次のように詳述する会員もいた。住宅問題により「雇用チャンスを追い求めて移り住むのが難しくなるとともに、政治的対立が導かれ、それは市場を基盤とする(だが規制されている)経済への基本的な社会の約束と信頼をむしばんでいる」。また、ある会員はこう述べた。「これは豊かな国(ランド・オブ・プレンティ)における無責任な状態であり、不平等の兆候だ」。別の会員は次のように主張している。「公共セクターと民間セクターの双方で解決策を見出さなければならない。この重要課題は、米国のみならず、すべての先進工業国の都市と地域社会に影響を及ぼしている」。また、別の会員は次のような意見を述べている。住宅問題は「中流層の安定性を脅かしており、経済のその他多くの重要な構成要素にも潜在的に影響している」。

我々の調査で出された上述の意見やその他の意見は、問題の深さと広がりを強調するものである。公共政策がむしろ足かせとなっていると指摘する会員もいた。レントコントロール(家賃制限)の全国への広がりや、連邦所得税における州・地方資産税の控除を制限する現行の税法の規定などにより、都市と郊外の住宅所有者は、資産税の負担そのものと、手取りベースの個人可処分所得の減少という、二重苦で圧迫されている。どちらの政策においても、上述した供給側と需要側の根本的な問題は、少しも取り扱われていない。

CREの「10大テーマ」では、住宅事情を永遠のテーマとして挙げてきているものの、今回CRE会員は、それを切迫性の強まった緊急課題として対象としようとしている。住宅事情に対する関心は、「人口移動」、「政治的分断」、「市場のボラティリティと信頼感」といった、今年の「10大テーマ」の他のトピックにも影響している。当協会の不動産プロフェッショナルが、米国の住宅事情を、もっと幅広い基盤の世論調査により表明されるよりも、短期的にも長期的にも高いレベルの関心事と見なしているのは明らかだ。

3. 気象と気候関連のリスク

もはや投資家多くは、将来のリターンを予測するときに過去の実績を参考にすることはできない。気候のリスクが、フィデューシャリー・デューティー(受託者責任)の新たな、そしておそらくは恒久的な一側面として浮かび上がっているからだ。そして不動産投資のためにこれらのリスクを評価、開示、管理することが重要になっている。投資家はますます、気候のリスクが評価され、将来のリターンの予測と日々の決定に勘案されるよう、要求するようになっている。あるCRE会員が言及しているように、「リスクが現実になろうとならなかろうと、それは投資決定に影響している」。

気象と気候関連の災害は、不動産にとって物理的なリスクであるとともに、運営上のリスクも呈している。ハリケーン、洪水、山火事、地滑り、豪雪といった緊急のリスクだけでなく、海面上昇、干ばつ、酷暑、水不足、食料安全保障という慢性的なリスクも深刻だ。これらのリスクは、不動産業に新たなチャンスとさらなる課題をもたらしている。不動産所有者とデベロッパーの多くは、構造物を強固にする、緊急時の準備計画・戦略を強化する、機械設備を高いフロアに移す、バックアップの発電機や防波堤・土手を設置する、オンサイトの再生可能エネルギーや蓄電池の投資利益率(ROI)を算出するなどして、適応しつつある。

たとえ、ある不動産が適応とレジリエンシー(回復力)の戦略を検討あるいは実施していないとしても、不動産が気候のリスクへの戦略的対応として、保険に頼っているのは間違いない。米国環境情報センター(NCEI)は、米国における気象と気候のデータの経済的影響を記録している。NCEIによれば、1980~2018年の年間の平均保険損失額は193億ドルである。昨今、気象災害の頻度と強度が増している。2017年は、気象と気候関連の保険損失に関して記録された中で、最も損害の大きかった年であり、米国は3000億ドル超を失った。あるCRE会員は次のような鋭い意見を述べている。「米国の都市は、トランプも、英国のEU離脱も、その他の低迷すらも乗り切ることができる。だが、ハリケーンの通り道であるヒューストンのような気候に耐え続けることはできないし、それが米国の産業に影響を及ぼさないふりをすることもできない」。

2008年以降、記載されている損害保険の保険料は33%超上昇した。2018年、今世紀で最も破壊的な最悪の山火事に見舞われたカリフォルニアでは、保険損失が120億ドルを上回った。保険会社が報告した4万6000件超の請求のうち、保険に入っていた家屋と事業1万3000件超が破壊された。中西部の洪水により、農家は作付けができておらず、天候が農家の今年の収穫高にどのように影響する可能性が高いかについては多くの議論が交わされている。気候関連の災害の後は、不動産評価額が大きな打撃を受けている。米国不動産投資受託者協会(NCREIF)による分析と米国ハリケーンセンター(NHC)のデータからは、すべての不動産種別につき、おおむね1つのハリケーンの来襲から1年後には評価額が約6%低下することが明らかになっている。マイナスの影響は、2年後にはさらに大きくなり、評価額は10.5%低下する。

あるCRE会員はこう警告する。「保険はリスクに対処できなくなり、コストは急激に上昇するだろう。リスクの種別によっては、保険はもはや利用できなくなるだろう。海面上昇の影響を元に戻す費用は莫大なものとなるはずだ」。さらに保険は、対応策としてはおのずと限界がある。財産に対して、ハリケーンなどの気象災害による実際の損害に向けて保険を掛けることはできるが、市場における需要と供給の変化による評価額の低下には対処できない。

加えて、気候に関連して推移するリスクもある。特に、政策・法的リスク、技術リスク、市場リスク、風評リスクが挙げられる。あるCRE会員は、業界としての「一般的な備えの無さ」に関して、次のような懸念を表明している。「気候変動に関連するリスクは、我々の業界に大きな変化をもたらすだろう。これらのリスクを、デューディリジェンス、オペレーション、価値査定、販売のための標準的な事業プロセスに組み込む用意はできていない」。

CRE会員は、気候変動により、不動産所有者と経営者が理解すべき新たな建築法・条例が数多く推し進められていることを正確に認識している。現在、29の都市と2つの州が、エネルギーと水に関するベンチマーキングの義務化や、意欲的な気候目標などを定める、建築法を義務付けている。公共と民間の建物は、以前よりも大幅にエネルギー効率良く造られなければならない。例えばワシントンDCでは、クリーンエネルギーDC包括法(Clean Energy DC Omnibus Act)がエネルギー削減に焦点を当て、満たすべき実績目標が定められている。ニューヨーク市の現地法97は、二酸化炭素削減に焦点を当て、建物からの排出に対して二酸化炭素排出量の年間上限を設定している(2万5000平方フィート以上の建物で消費される電気からの排出を含む)。ワシントンでは、今後、規則の制定プロセスで順守の詳細が規定される。一方、ニューヨーク市では、現地法97が二酸化炭素排出量の上限を既に具体的に明記しており、最初の2024~2029年の対応期間における実績が下位20%の建物に対し、改善を効果的に義務付けるはずだ。不動産の所有者と投資家は、一連の新たな規則を理解する必要があるとともに、これらの法を順守し予測されるリターンを維持するために、戦略的対応を策定すべきだ。

これらのリスクに対する市場の意識の高まりに応じて、投資家とステークホルダーはますます、実用的な情報と高い透明性を求めるようになっている。なかでも、金融安定理事会(FSB)の気候関連財務情報開示タスクフォース(TCFD)は、投資家・レンダー・保険会社・その他のステークホルダーに情報を提供するとともに、投資運用会社に対しては開示内容を投資家のニーズに合わせるよう促すことにより、気候関連リスクに関して市場における対話と透明性の高まりを刺激しようとしている。2019年2月時点で、580社を上回る企業(100兆ドル超の資産に対する責任を有する)が、TCFD勧告の支持を表明しており、気候関連リスクを評価して企業の開示に組み込むべく取り組んでいる。

投資家が不動産ファンドのパフォーマンスを格付け・比較できる1つの方法として、急増している十数の自主的な報告の枠組みを活用することが考えられる。これらの枠組みは、サステナビリティの環境・社会・ガバナンス(ESG)の側面に関して、評価・検証・採点・情報提供するものとして登場している。これらの枠組みのうち、グローバル不動産サステナビリティ・ベンチマーク(GRESB)は、上場不動産会社、私募不動産ファンド、デベロッパー、不動産に直接投資する投資家に対するESGベンチマークとして、独自に作られたものだ。2018年には、900超の組織が64ヶ国の7万9000件を上回る資産について調査したが、これは総資産価値にして3.6兆ドル超に相当する。また、90を上回る機関投資家(合計で機関投資家資金22兆ドルに相当する)が、投資決定の際にGRESBのデータと順位付けを活用した。

これはほんの氷山の一角であり、不動産に対する影響はまだまだある。建物の認証・格付け制度から、新たな金融商品や、もっと厳格な建築基準法・規格や、既に酷使され老朽化したインフラまで、投資家と政策立案者の対応は、不動産業に劇的で消すことのできない影響を及ぼしている。気候関連のリスクは、「政治的分断」、「インフラ」、「米国の住宅事情」、「市場のボラティリティと信頼感」といった、今年のトップ10の他のテーマと相互に深く結びついている。

4. テクノロジーの影響

今回の調査で、あるCRE会員は、「テクノロジーは、資本市場、空間の活用、賃貸、仲介業、価値査定、ビル管理を後押しするだろう」と述べた。「テクノロジーにより、ビジネスの実際の場所があまり重要でなくなると思われる」と、別の会員は言っている。

テクノロジーが「10大テーマ」であることは何の不思議もない。それは日々の生活のほぼすべての側面に影響しており、不動産ビジネスも例外ではない。不動産業では、他の業界と比べて、やや異なるテクノロジー導入方法が採られてきた。それは、事務管理部門という裏方のテクノロジーと、建物という表方のテクノロジーとの二分化によるものだ。別の言葉で言えば、事務管理部門のソリューションとシステムは、他の業界の技術進歩とおおむね歩調を合わせてきたが、一方で、それを動かす建物とテクノロジーは、今日の技術の採用に少なくとも10年後れをとった。

建物そのものは、多くのIT要素を利用してはいるものの、オペレーショナル・テクノロジー(OT)と呼ばれる別の種類の技術を利用しており、これが若干後れをとっている。冷暖房空調設備、エレベーター、照明、駐車場などのOTのビル管理システムは、コンピューター・サーバー、オペレーティングシステム、プロトコル、ローカル・エリア・ネットワーク(LAN)や、リモートのインターネット接続によって稼働し、依存している。これらの技術の設計、設置、メンテナンスを過去40年間担ってきた人たちは、ITのスキルもサイバーセキュリティのスキルも持ち合わせていない。したがって、二分化の問題に加えて、ビル管理システムのバリューチェーン全体がITのスキルセットを擁していないという、システミック・リスクが存在し、これは運営リスクの意味合いももっている。

このようなリスクにもかかわらず、今や事務管理部門と建物のあらゆる技術は、「モノのインターネット」(IoT)、ビッグデータ、アナリティクス、デジタルツイン、人工知能(AI)、ブロックチェーンを利用する新たなテクノロジーに取り囲まれている。これらはみな、業界が吸収できるよりも速いスピードで移行しており、その結果、多種多様なソリューションの種類、普及率、サービス業者、成果を呈している。

これで頭を痛めているとしたら、まだ始まったばかりだ。不動産業界は、入居テナントの体験にさらに集中して力を注ぐよう移行しつつある。このすべてがほぼリアルタイムで実現されるが、それには人々を追跡し、環境条件、快適さと素早いサービス、ダイナミックな請求や割り当てに対応しなければならない。これらすべてが、かつてなかったような統合と自動化を必要としている。

その答えは、思ったよりも単純だ。スマートフォンやタブレットで目にしたように、技術が進歩すればするほど、体験し結果を得るのは簡単になりうる。不動産のエグゼクティブがマサチューセッツ工科大学の技術者になることは誰も期待していないのだから、そのようにアプローチしてはならない。一歩後ろに下がり、効率性や体験やリスクマネジメントに関する非常に独創的な希望も含めて、サポートすべきテクノロジーがたくさんあるという事実を考慮していただきたい。不動産業は、ハイテクの観点ではなく不動産の観点で、次世代のユースケースの創造に着手することができる。大きな組織のなかには、最適のユースケースを基準として用いてRFP(提案依頼書)を広め、要件にどのように応じ、提携し、満たすかを業界に理解させたところもある。

もっと全般的な観点では、組織は、変化のスピードをはじめとするテクノロジーの現実に即して人員を配置し、運営する必要がある。変化のスピードは、リスクとチャンスを等しくもたらしている。そして例えて言えば、1回の裁断のために2回採寸することが重要だ。これらすべての根底にあるのは、データとハッキングだけでなく分断したOTシステムと請負業者にも対応する、新たなレベルのサイバーセキュリティの必要性である。最大のリスクとは、迅速に適応・変化しないことだ。それは、競争上の見込み違いか、近い将来の運営リスク、もしくはその双方に結びつく可能性が高い。

テクノロジーは消費者行動にシフトをもたらしている(Eコマース)が、これは不動産業界にはプラスに、小売業にはややマイナスに影響を及ぼした。ハイテク企業は経済成長をダイナミックに推し進めており、オフィスの場所を非常にこだわって選んでいる。新興のテクノロジーは、サプライチェーン(無人搬送車)、倉庫空間における需要(ロボティクス)、医療サービスの提供(高齢者の住宅と診療所)、データの増殖(データセンター)、不動産のセキュリティ管理とマーケティング(全セクター)に将来的な影響をもたらす可能性がある。

技術進歩は、2019~2020年の「10大テーマ」に選ばれたトピックの多くと結びつきがある。それは、国際貿易問題の中核にあり、主要な4つの不動産資産タイプに関して求められている中心的な推進要因であり、継続的な生産性向上の中心をなすものである。

5. 好景気末期の経済

2019年中盤時点で特筆すべきリスクとして、「自己満足」を挙げることは、奇妙に思われるかもしれない。米国のほとんどのマクロ経済指標は、「これまでで最高」ではないまでも、「堅調」と言い表せる経済状況をどうやら示していると思われる。失業率は4%未満に低下した。引き続き強力な雇用の拡大と、所得のある程度の改善を目にしている。米国労働統計局の「JOLTS」(Jobs Openings and Labor Turnover Survey、求人労働異動調査)の指標の測定では、就職口の数が、それを満たす働き手の見込み数を上回っている。けれども、このような強力な条件下でも、インフレ率と金利は低くとどまり、消費者信頼感の水準はやや高まっている。

米国が景気サイクルの上向きの期間の長さで記録を打ち立てようとしている今、これらの状況からは「ゴルディロックス("Goldilocks")」(過熱せず、冷え込んでもいない、適温経済)の条件がすべて揃っているように見える。そうは言うものの、経済心理学の熱狂ぶりそのものによって、我々は循環の本質を見過ごしていると思われる。つまり、ピークの次には下降が控えている。このことを好況時には忘れがちである。また、前回の景気下降時の状況から次の景気後退の条件を予測できるという期待は誤りだ。最近のトレンドを将来の予測にいつまでも当てはめ、成長を制限する兆候を無視していると、手厳しい現実が待っている。かつて連邦準備制度理事会(FRB)議長を務めたアラン・グリーンスパンが10年前の金融危機について記しているように、エコノミスト(彼自身を含め)が「まったく予見していなかった」事態になるかもしれない。

しかし、不動産に影響を及ぼしている上位の問題についてCRE会員の意見を調査した結果からは、マクロ経済の状況が商業用・住宅用の物件に投げかけるリスクに対して、会員の関心が非常に高いことは明らかだ。おそらくCRE会員の長期的・短期的記憶は、業界の周期的変動に特に敏感になっているのだろう。会員のほとんどは、自身のキャリアを通じて4回以上の景気後退を乗り越え、活況な経済が突如として落ち込む様を(特に1989~1994年と、2008~2011年の価格崩壊時に)目にしてきた人たちだ。あるいは最近では、2018年12月から2019年1月にかけての政府機関の閉鎖の間に、脆弱さの兆候を目にしている。昨年のGDPは堅調な数値であったにもかかわらず、2019年の第1四半期には、給与の支払いが数回滞ったために、80万人の連邦政府職員がフードバンクに頼るまで困窮するのを防げなかった。そして多くの職員にとって、収入がさらに途絶する不安は、住宅の賃貸料やローンの支払いに応じる能力を考えると、家族の将来を脅かす事態であった。米国政府の職は安定した雇用の代表のように思われるにもかかわらず、である。教訓として、経済全体は今のところ良好であるようだが、その基盤は一般に推定されるよりもぐらついてきているものと思われる。

CRE会員の意見からは、彼らが過去のパターンとともに、2019~2020年の経済と業界の見通しのただならぬ状態を意識していることがわかる。ある会員はこう述べた。「好景気の終焉以上に不動産に影響を及ぼすものは何もないだろう。それは間近に迫っている」。別の会員も同意見だ。「不動産需要は経済に左右されるが、経済の拡大が、おそらく2020年までに終わろうとしている兆候が数多くある」。

不動産市場に特化して観察したある会員は、次のように述べている。「長期化する好景気は、市場によっては非従来型の商品や集合住宅における投機的な開発の増加を促した。それは、最終段階のプロジェクトにとっては痛手となるかもしれない」。別の会員は次のような警句を発した。「教訓は学ばれていないようだ。市場の参加者はまたもや秩序を欠いている」。金利は、「逆イールド」、つまり短期金利が長期金利を上回り、イールドカーブ(利回り曲線)が右下がりとなる状態を示している。また、過剰な公的債務と民間の負債により、資金コストにおけるシフトが不動産の価値査定にも取り込まれると、「好景気末期の状況」が流動性に影響を及ぼしかねない。

また、不動産業は「景気サイクルへの対処法がわかっており、短期的な低迷後に成長を取り戻すことが期待できる」と信じる人には、真に破壊的な現実をもたらす可能性がある。米国経済は2020年代には、GDPと雇用の増加に関して2012~2019年のペースのわずか40~50%でしか成長しない可能性が高いが、資本市場全般にせよ不動産市場限定にせよ、その準備はできていないと思われる。エクイティと不動産価格の双方が、景気後退後に「普通に」上向くのを期待している限り、成長の鈍化を予想して価格を調整すれば、「好景気末期」の現状がさらに痛手となり、2019年初頭にはまだ一般に感じられていた安心していた状態から米国民は目を覚まさせられるだろう。

6. 政治的分断

米国不動産カウンセラー協会は特定の主義・主張を支援・提唱する団体、アドボカシー団体ではなく、会員の政治的視野はあらゆる方面にわたっている。このため、幅広い会員が持つ見解を反映するのでない限り、政治的な意見は控える傾向にある。しかし、2019年5月に会員に意見調査を行った際、現在の政治の舞台で広がっている有害な状態については、不動産に直接的に、そしてその経済的影響を通じて間接的に影響を及ぼしている重大な問題として、何度も言及された。複数のCRE会員が述べたように、政治の行き詰まりや内紛は、今年の「10大テーマ」に関してあちこちで検討されている件の多くにおいて、問題を生じているか、あるいは解決策を妨げている。そのなかには、気候変動、人口移動、インフラ、住宅事情も含まれる。

数名のCRE会員が言及したように、米国の政治的な機能不全状態は、米国の国際的地位をむしばみ、行政部門と立法部門の両方を共和党が支配した期間も通じて、過去数年間にわたって強まった。そして、民主党の勢力下にある下院と、共和党の勢力下にあるホワイトハウスにほぼ満場一致で同調する上院とのにらみ合いは、ガバナンスを停止させている。

二党間の行動を促すはずの具体的な政策も、政治的な亀裂によって妨げられてきた。その主な例として、インフラ法案の成立という、はかない希望が挙げられる。インフラ法案については、大統領と民主党指導部との間のホワイトハウス会合で取り上げられて、提案された2兆ドルのイニシアチブに関して公に議論が交わされたが、そのわずか3週間後に、友好関係は崩壊した。下院が大統領の弾劾手続きに向けた調査などを続けているという理由で、大統領が協議を打ち切ったのだ。このように、米国の分断した政治では、国の物理的システムの大事な状態が交渉の切り札となってしまった。

関税と貿易に関するトップニュースに隠されているが、根底には国際協定の領域における行政と議会の意見の対立がある。ホワイトハウスは、欧州や隣国の長年にわたる同盟国や貿易相手国の場合ですら、関税の選択と実施において、国家安全保障の幅広い裁量権を行使してきた。農家が市場を失って苦しんだり、消費者が輸入品の価格上昇に直面したりするなど、関税によって有権者の利害に悪影響が及ぶと、選出された議員は通常は、効果的に反対することが期待される。だが、行政の関心が多国間貿易協定から二国間での政策の取り決めへとシフトし、しかもホワイトハウスには特に9/11後に幅広い裁量権が付与されたため、議会の影響力が狭まっている。このように、貿易政策は、米国の選ばれた業界に有利に働きかけたり、他の国を望ましい政策(移民問題やNATOへの出資など)へと向かわせたりするための道具となった。米国内で政治的な対話が改善すれば、農地の価格、工業用不動産の需要水準、アセットクラスとしての商業用不動産への投資の流れに影響を及ぼすリスクのレベルなどの、不動産条件の見通しが良くなると思われる。

CRE会員から出されたコメントには、右派と左派双方の側の意見が見られたが、実務的な意味での懸念を呼び起こしたのは、党派の分裂そのものの影響であった。ある会員はそれを次のように言い表した。「政治の分裂により、我々の選択肢はさらに狭まり、解決策のコストが高まり、世界中で米国の競争優位が損なわれている」。別の会員はこう述べている。「痛烈な批判があまりに多いが、見苦しく、変わりやすくなっており、政治の行き詰まりは常軌を逸している」。その他の会員も以下のような同様の意見を述べている。

●「人々を長期的な目標に集中させるのは困難だ」

●「我々は、協力できなければ、「10大テーマ」の他の項目を含めて、何も成し遂げられない」

●「今は危機の時代であり、それは不動産と商業のあらゆる側面に影響を及ぼすだろう」

●「政府の不確実性は、不動産需要の不確実性につながる」

19世紀のドイツ統一を成し遂げたビスマルクは、「政治とは、可能で成しえることを実行する技であり、『次善』を求める技である」と主張した。米国では、7代目下院議長と9代目国務長官を務めたケンタッキー州代表のヘンリー・クレイが、「偉大な調停者」というニックネームを付けられている。南北戦争の40年前に、地域間の大きな意見対立の解決策を見出し、当時のイデオロギーと政党間の大きな相違にもかかわらず、米国の成長に一役買った人物だ。今日の米国は、経済的にも、社会的にも、そして都市部や農村部の開発においても、進歩する十分なチャンスを有している。だが、党派の理念よりも現実主義を重視する、中道の立場で実行することが求められる。このような現実主義を、CRE会員は政治の分断への橋渡しとして待ち焦がれている。

7. 資本市場のリスク

デットとエクイティの利用可能性(アベイラビリティ)と、そしてそのリスクとリターンへの期待は、常にCRE会員の念頭にある。既存の投資の取得またはリファイナンスやリキャピタリゼーションに利用される取引は、デットであろうとエクイティであろうと、資本市場の活発な参加者によってもたらされる流動性に左右される。また、リスク許容度、景気サイクルにおける市場の立ち位置の認識、空間の変化に対する好みや志向、プライシングと需要にも左右される。

CRE会員とそのクライアントの念頭にあるその他の10大テーマ上位の問題に着目すると、資本市場の活動と、それがこれらの問題に及ぼす影響がより顕著になる。「インフラ」、「住宅事情」、「気象と気候関連のリスク」が10大テーマの上位にあり、「流動性のある資本市場」は基調音を奏でるものだ。米国内と世界のインフラは、さまざまな資本の選択肢を効果的に利用しないと、ニーズを満たすことができない。地方自治体は、発行するプロジェクトボンドへの債券投資家の参加を求めている。必要とされる資本を本当に必要なプロジェクトにもたらし、民間セクターからの投資の割り当てを奨励し求める上では、公共部門と民間部門の提携が役目を果たす。租税政策とインフラ戦略は、足並みを揃える必要がある。住宅事情、とりわけ手ごろな労働力世代の住宅事情の側面では、資本市場の直接的な影響がある。適切な流動性と新たな住宅物件を提供するには、融資購入とデベロッパーに対するインセンティブに向けた財源が必要とされるからだ。最後に、気候変動と、サステナビリティの影響力は、グリーン投資基金などのさまざまな形態で、資本市場により広く行き渡っている。

資本市場の活動の牽引要素として取引高に着目すると、リアル・キャピタル・アナリティクス社によれば、年々4%の低下を示している。年々、ポートフォリオの売上は36%上昇しているが、単一のアセットの売上は12%低下している。ポートフォリオの大規模な取引を除くと、全体の売上高は二桁減少する。売値と買値の差に加え、好景気末期の市場への配慮が、より顕著になりつつある。プレキン(Preqin)社によれば、プライベート・エクイティによる不動産投資向けの投資待機資金(ドライパウダー)は、過去10年間で最高レベルの3200億ドル超に達している。

上場REITは堅調な収益を上げており、ハイグレード社債の発行数も好調だ。2019年第1四半期には、REITの85%が期待された以上の収益を上げた。6月初旬に実施された直近のNAREIT(全米不動産投資信託協会)会合では、REIT投資口価格は持ち直しており、ムードは上向きであった。ウェルズ・ファーゴ証券によれば、2019年の最初の6ヶ月間を通じた年初からの無担保REIT債の発行は5810億ドルで、年々6%減少している。REITは、2008年には相当する社債と比較してパフォーマンスが良くなかったが、10年の回復期を経た今、処分制約のない資産(unencumbered assets)の増加とレバレッジの低下により、好位置につけていると思われ、市場におけるあらゆる修正を活用する用意ができている。

資本市場というバランスシートの負債側では、市場は流動性に満ちている。融資ファンド、ローン担保証券(CLO)、商業不動産担保証券(CMBS)、モーゲージREIT、機関融資家、銀行はいずれも、投入する資本を保有している。競争は強力で、本来の姿を現し始めており、レバレッジや、ストラクチャーや、レンダーが進んで取ろうとするその他のリスクなどの融資基準に影響を及ぼしている。MBA(Mortgage Bankers Asocoation、モーゲージバンカー協会)とモルガン・スタンレーからのデータによれば、商業用不動産の未払い負債は、現在約3.5兆ドルの金額に達し、金融危機後の2011~2012年の景気の谷間からほぼ1兆ドル増加した。現在、レンダーは低いスプレッドを求めて動いており、利回りは過去9ヶ月だけでも100ベーシス・ポイント圧縮している。しかも、最近のモルガン・スタンレーのイベントの市場参加者によれば、利回りの圧縮はすぐにはなくなりそうにないという。資本は増えているが、契約する取引の数は減っている。融資ファンドとモーゲージREITが台頭して、過去4年間に成長した結果、このようなレンダーの数は200を上回っている。過去数年間に創設された融資ファンドのいくつかは、市場のデベロッパー側から生まれたものである。従来はエクイティを活用する立場にいた不動産デベロッパーが、今はエクイティ側の利回りの圧縮により、資金を貸与に調達している。ブラックストーン、TPG、スターウッドなどのプライベート・エクイティ企業は、モーゲージREITを創出し、大規模なデットパッケージを機関投資家に提供している。

このさらなる流動性を支えているのは、大手金融機関によるCLO商品やウェアハウス融資の限度額である。資本レバレッジのコスト低下により、融資ファンドとモーゲージREITは、エクイティ利回りを高めることが可能となっている。CLO市場におけるスプレッドの圧縮は、過去5年間で市場の著しい成長を支え、2015年当時の水準の3倍を上回っている。商業用不動産/集合住宅の金融市場のもう1つの重要な構成要素は、GSE(Government Sponsored Enterprises、連邦政府援助法人)からの活発な融資に支えられている。2008年には、GSE(ジニーメイ、フレディマック、ファニーメイを含む)の住宅ローン貸出残高は、総計で1000億ドル未満であった。現在、これら3つの法人の貸出残高は、6700億ドルを超える。

不動産資本市場に影響を及ぼしているその他の考慮事項としては、さまざまな不動産タイプに課せられる税金、社債利回りと商業不動産担保証券(CMBS)やその他の証券との関係、GSE改革の可能性が挙げられる。しばらくは低金利が続くため、利回りを求めている投資家は、景気サイクルのどの時点にいるのかという幅広いマクロ的な懸念にもかかわらず、クレジット投資へと移行している。資本市場は複雑で、グローバルで、常に変化し続けている。テクノロジーは、資本の配分のされ方、正確に言えば、その効率的な取引のされ方において、より大きな役割を果たす可能性が高いと思われる。現時点の観測がどのようなものであろうとも、前回の景気低迷とはまったく異なるものになると考えるのが安全だ。そして、CRE会員は、助言とサポートを行うべくクライアントのそばにいるだろう。

8. 人口移動

CRE会員は、不動産ビジネスに影響を及ぼしている重要な要因として、周期的な問題と短期的な破壊的変化に対し、相当の関心を正しく注いでいる。だが我々は、もっと大きなトレンドのいくつかから目を背けるべきではない。それは、数十年あるいは一世代にわたって、経済地図と不動産需要をゆっくりと、しかし力強く変えるものだ。この見地から、2019年5月の調査に回答したCRE会員の26%が、人口移動を自身の「トップ3」の問題に挙げており、このトピックの「10大テーマ」全体中の重要性を十分に物語っている。

会員は、人口の移動に影響する要因は数多くあると言い、なかでも景気情勢、租税政策、テクノロジーを挙げている。気候変動も、洪水や極端な気象などの自然災害として要因の仲間入りし、山火事は居住地の再検討を促している。人口移動への抵抗は、社会情勢上の問題も引き起こしているが、それは米国だけではない。ある会員は、フランスの農村が閑散とし、引退した高齢者だけが住んでいるのを目にしたと語ったが、これは同国の「黄色いベスト運動」と呼ばれる抗議活動の引き金の1つとなっている。実務的な問題として、人口動態への関心は多くの不動産カウンセリングの中心にあり、ローカルな市場の進化に関して、根本的な事実と数値を、高度な知識で解釈してクライアントに提供している。

大局的な観点では、国勢調査の記録が厳然と示すように、1790年の米国初の人口集計以降、人口の「重心」(米国の人口のちょうど中心点に相当すると想定される地図上の地点)は、西部そして南部へと動いた。2010年以降の人口動態の変化を見ると、2020年の国勢調査が集計される際にも、この長年にわたる傾向は途切れずに続くものと思われる。

では、人口の移動は不動産に関する限り「何も目新しくない」のだろうか。決してそうではない。人口は、米国のすべての地域の主要な場所で増加しているが、その他の地域は正味の人口喪失を経験している。商業用・住宅用不動産にとっては、人口ほど根本的な需要要因はないだろう。

2010~2018年の人口変化の地図からは、主要な沿岸都市における広範囲な人口増加が示されている。カリフォルニア、太平洋岸北西部、フロリダ、テキサスの主要都市、ボストンからワシントンDCにかけての大西洋岸地帯では、大都市の人口が増えている。それに続く都市(デンバー、ソルトレークシティ、アトランタ、ナッシュビル、ミネアポリス、シャーロット、ローリー・ダーラム、カンザスシティー、チャールストン、グリーンビルなどの大都市圏)でも人口の増加が見られる。後者の都市の多くでは、新たな郊外化がダウンタウンの再生を促し、過去四半世紀における都市の変化を際立たせた。

だが、中西部と南部の農村部、「ラストベルト」の重工業地帯、アパラチア地方では、著しい人口縮小が生じている。主としてテクノロジー的要因による非常に長期的なトレンドにより、農業、重工業、鉱業に従事する労働者のチャンスは変化した。大都市圏と地方社会の間の人口のバランスは1世紀前に推移したが、その傾向が逆転することはありそうもない。

著作家ナシム・タレブ(Nassem Taleb)は「ストーリーによる思い込み(narrative fallacy)」について警句を発している。これは、短期的な要因のほうが(実は「ノイズ」にすぎないのだが...)、基調のシグナルよりもストーリーの変化を説明する理由だと思い込む傾向である。現在、移民政策に加え、2017年の税制改革法による州税・地方税(SALT)控除額の変更までもが、太平洋岸・大西洋岸双方の主要都市の経済的魅力を根本的に変えると指摘する論評が数多く見られるが、それが現実となる可能性は低い。

その1つの理由として、これらの要因は、2017~2018年の共和党による一党支配の期間に成立した、連邦政府による政策の産物であるため、政治的なパワーバランスが変われば、それにつれて変化するものであるからだ。

2つ目の、そしてもっと基本的な理由として、人口は繁栄を求めて移動するもので、それは翻ってイノベーションを後押しする。イノベーションは大都市の知識経済によって導かれてきたが、ボストン、ニューヨーク、シアトル、サンフランシスコ湾岸地帯、南カリフォルニアで生まれた創造的なアイデアに関して、あらゆる地域の後続都市は、そのアイデアを製品化し、応用していくことができるという恩恵を得ている。経済分析局のデータが示す、大都市圏におけるGDPの集中は、この見解を裏付けるものである。

とはいえ、将来とは予想外に展開するものだという事実を、見くびるべきではない。思い出してほしいのだが、ベビーブーマー世代(1946~1964年までに生まれた人)は、米国の都市部、特に寒い地域から、フロリダやアリゾナの高齢者地域へと、大勢が移り住むだろうと予測されていた。このような世代的な移住は、ある程度は実際に生じたものの、都市への回帰志向、退職の先延ばし、高齢者が孫の近隣を望む傾向により、予想されたほど目立たなかった。そのシフトだけが不動産需要に影響している。

10年前までは、米国の人口は2050年までに約4億4000万人に増加するというのが一致した予測であった。その予測は3000万人も減少したが、これは非常に著しい減速である。予想される人口増鈍化の理由の一部には、移民の制約がある。とはいえ今後の政策の変更によっては、数値の再調整が生じるかもしれない。だが、もっと重要なこととして、既存の人口からの「自然増」(出生が死亡を上回る)がないことに、より大きな関心が注がれている。これは、「好景気の末期」のテーマで論じた経済成長の鈍化の背後にある、主要な要素である。米国が、ヨーロッパや日本のような正味人口が減少している国に仲間入りするのであれば、不動産にとって深刻な問題だ。

結局、最も可能性が高い将来はどのようなものだろうか。

不動産にとって最高の根拠は、投資パターンにある。これは「投資によって意思表示する(voting with the wallet)」という言い回しを反映するものだ。以下に、結論の1つの見方を示そう。資本は主要な市場に偏って引き寄せられている。2018年には、MSA(Metropolitan Statistical Areas、米国大都市統計地域)の上位10都市で、2660億ドル(46.4%)の不動産投資を記録したが、これは米国人口のたった33%である。次のMSAの20大都市では、19.4%の人口基盤で1230億ドル(21.4%)の投資を記録している。残りの米国の地域は、米国の人口の52.4%を占めるにもかかわらず、投資額は1847億ドル(32.2%)であった。つまり、不動産投資家は、単なる人口数ではなく、経済の活力に注目しており、そのような活力を全国の一部の主要都市に見出しているようだ。投資家はそのようにして米国の人口的・経済的将来に賭けている。

9. 市場のボラティリティと信頼感

市場の心理は移り気で、センチメントは急に、時に非常に劇的に変わりがちである。信頼感などのセンチメント要因の測定は、市場分析の手法の一部となったが、このような統計データを予測目的で使うと、往々にして解釈を誤る。ミシガン大学指数とコンファレンス・ボード指数によりモニターされる消費者信頼感は、一般的に景気後退の直前に高値に達することから、データは前方というよりも後方を映す鏡であることが示唆される。けれども、評論家はよく、このようなセンチメント調査の結果を、消費者が将来しようとしていることのシグナルとして、推測に利用している。

たとえばミシガン大学指数は、2019年5月に跳ね上がり、2018年9月に達した高値にまで戻った。同様に、コンファレンス・ボード指数も、5月に回復して2018年秋の水準まで戻ったが、その数値はほぼ18年ぶりの高値だ。しかしどちらの指数も、冬の月間は大幅に急落していた。信頼感指数は、GDPで測定されるような(昨年末に向けて減速はしたものの、2018年第2四半期から2019年第1四半期までの期間を通じて非常に堅調な伸びを示している)経済全体のパターンを追ってはいなかったが、株式市場(9月半ばから年末にかけて急落した)とは緊密に連動していた。

2019年5月の6.4%の下落がウォール街に及ぼす影響は依然として定かではない(特に、6月初頭のリバウンドも含めて)。2019年の最初の5ヶ月間の雇用の減速は、平均してひと月あたりわずか16万4000件の雇用増加(2018年は22万3000件で、2010年以降で最も遅い雇用増加ペースである)であったが、関税と「逆イールド」に対する金融市場の不安感と相まって、信頼感を弱める可能性がある。今や、好景気末期に関する議論が、ビジネス界と大衆紙でさらに高まりつつある。総合して、高い水準だが変動の激しい信頼感が、2019年5月の調査に回答したCRE会員の関心をとらえた。

CRE会員からのコメントは、信頼感そのものというよりも、不安定な信頼感が投資行動に及ぼす影響に焦点を当てている。「信頼感は、投資や、出資するか否か、活動を増やすか減らすかを決定する基盤だ。それは、正確だろうと不正確だろうと、他のあらゆる情報に基づいている」と、ある会員は述べた。別の会員は、商業用不動産の需要に着目して次のように言及した。「企業幹部の信頼感が、将来に向けた雇用の決定と資本支出のコミットメントを促す」。その他の会員のコメントも、「10大テーマ」のその他のトピックに関する消費者と企業双方の信頼感の強い結びつきを認識していた。

リアル・キャピタル・アナリティクス社からのデータを見ると、商業用不動産の投資水準は、不安定要因に関するこのような懸念を既に反映しているようだ。同社の5月末の「Big Picture(全体像)」報告によれば、同社による総不動産取引の集計で全体の投資量が年々減少しているだけでなく、根本的に収益物件において賃貸収入の減速傾向がみられる。一方、一戸建て住宅の建設は2019年4月時点で毎年9.4%減少しており、米国におけるすべての住宅建設も5%減少している。米国国勢調査局も、非住宅物件の建設数が2018年4月以降、商業用不動産に関して8.5%減少したと報告している。

既存と新規の不動産への投資は、将来の業績に対する期待の表れであり、データからは、住宅用と商業用の不動産に対する持続的な需要への信頼感が揺らいでいることが示唆される。住宅(一戸建て)の販売に特化してみると、全米不動産協会(NAR)による会員の信頼感に関する調査結果はコンファレンス・ボードの調査結果によく似ていたが、ほとんどの州(50州のうち39州)が翌年の価格の上昇は3%未満と予想しており、このうちの14州は2%未満の価格の伸びを予想していた。このように、数値面から見ると、住宅部門における楽観主義は確固たるものとは言えないとみなさなければならない。住宅を購入したり移転の決定を下したりする際には、その見込みに関して、過去12ヶ月のマクロ経済データが示すよりも揺るぎない確実性を持つことが期待されるはずだ。今回の調査に回答したCRE会員の見解に加え、会員の41%が「企業と消費者の信頼感」をみずからの3大重要問題の1つに位置付けたことから、我々はこのトピックを今年の「10大テーマ」の1つに加えた。

10. 公的債務と民間債務

不動産とは、デット(借入)をツールとして日常的に利用するビジネスである。米国の投資物件には、エクイティ(純資産)1ドルにつき約3ドルのデットがある。リアル・キャピタル・アナリティクス社の2018年のデータによれば、2007年に顕在化した世界金融危機以降、査定基準がより厳しくなり、現在の貸付市場は平均で約66%のLTV(loan-to-value、借入比率)に引き戻されたが、未返済ローンのポートフォリオは依然として、過去の高いレバレッジを反映している。CRE会員は十分に承知していることだが、「負債はむやみに利用すべきものでも避けるべきものでもなく、責任をもって利用される金融ツールであり、出資者へのリターンを高めうるものだ」という、不動産の規範を思い起こすことが重要だ。一方で、レンダーは、利益を上げるビジネスとして貸し付けをして、プラスのリスク調整後利益(彼らの資金コストを上回るスプレッド)を上げようとしており、一方で自社のバランスシート上の負債と期間を一致させている。

したがって、CRE会員が負債について警鐘を鳴らすのは由々しき兆候だ。ある会員が述べたように、「不動産業は、合理的な額の資本を豊富に利用できることに依存している」。市場全体に十分な資金があるのは間違いないようだが、連邦準備制度(Fed)が2017年と2018年に短期金利を引き上げたにもかかわらず、支払利息は全体的に減少している。「逆イールド」については既にあちこちで言及しているが、このことは、昨年は曲線全体が下降傾向にあったという実情に即して理解される必要がある。つまり、既に低い金利がさらに低くなっている。

非常にもっともなこととして、借り手はこれを資金コストの「バーゲンセール」として見て、熱心に反応している。そして極めて低い債券利回りにもかかわらず、グローバルな投資家は、少なくともプラスのリターンをもたらしてくれる米国債という避難場所に集まってきている。これとは対照的に、日本、スイス、スウェーデン、デンマークでは、中央銀行がゼロ以下の金利を設定している。

10年米国債の利回りが2.09%、20年米国債利回りが2.36%である今(6月7日現在)、米国が長期的な資産(インフラのような)に投資するには理想的であるように思われるが、低い資金コストを活用して優れた長期的リターンをもたらすのとはほぼ無関係な、直近の軍事費や国境警備活動への支出の増加と減税によって、連邦政府の財政赤字は拡大している。

経済全体の債務に関するCRE会員の懸念は、4つのカテゴリーに分けられる。最初の懸念は、今日の低い金利が上昇した時の、不動産市場をはじめとする市場への影響である。ある会員は次のように述べている。「長期金利の上昇ほど、不動産価格に大きなマイナスの影響を及ぼすものはないだろう。すべての(国際、連邦、州、地方の)政府の現在の借り入れ金利の低さを考えると、いつかは上昇しないわけがない」。CRE会員は、前回(世界金融危機前)の好景気時のサブプライム・モーゲージによって生じた経済的混乱を鮮明に記憶しており、「ヨーロッパ経済はマイナス金利に助けられた個人の負債に主として支えられている」という報告を用心深く見つめている。会員は、金融危機が波及するリスクを忘れてはおらず、米国の金利はマイナスではないとはいえ、現在の住宅ローン金利が安売りのリスク要因であると判明すれば(そしてそのように思われるが)、やはり米国の住宅用・商業用不動産の価格にとって危険が存在すると承知している。別の会員はこう述べた。

「次の崩壊のベースは、債務の不履行からくるだろう」

2つ目の懸念は、米国の個人と家計における借金の負担に関するものである。2019年3月、米国消費者の負債額は3.1%増加して4兆520億ドルとなった。この数字は前月の記録である4兆420億ドルを上回った。このうち、2兆9950億ドルはリボルビング式でない返済方式の借金で、5.0%増加した。リボルビング式でない返済方式の借金は、ほとんどが教育ローンと自動車ローンである。2019年3月に、学費ローンは合計1兆5980億ドル、自動車ローンは1兆1610億ドルであった。クレジットカードによる負債は合計1兆570億ドルで、2.5%減少した。2008年の記録である1兆200億ドルを超過している。だが、クレジットカードによる負債は負債合計額のわずか26%である。2008年には、負債合計額の38%であった(データはFRBのマンスリーG-19レポート中で見ることができる)。そして、これらの数値には、住宅ローンによる負債の残高である約12兆3000億ドル(連邦準備制度(Fed)の2019年6月の集計による)は含まれていない。

負債の拡大の速さは、一般的な米国の世帯が享受する所得の伸びが停滞している現状においてとらえる必要がある。実質利得のほとんどは最高所得層の懐に入っているためである。負債の伸びが所得の伸びを上回るにつれて、世帯の予算の圧迫が大きくなっている。不履行と滞納の数値は、前回の景気後退の水準にはまだ程遠いとはいえ、上昇し始めている。たとえば、クレジットカードの滞納は、2019年第1四半期時点で2.59%を記録したが、これは2013年初頭(金融危機から回復してまだそれほど年月を経ていない頃)以降で最高の水準である。ニューヨーク連邦準備銀行(FRBNY)によれば、約700万人の米国人が自動車ローンを90日以上滞納しているが、これは2.4%という、景気後退時の最高値よりも高い割合だ。

このような借り手の信用の低下は最終的に、世帯による住宅購入の資格を制限することとなり、住宅ローン市場へと戻ってくる。学生ローンも住宅市場に深刻な影響を与えることが確認されている。FRBNYによる別の研究結果によれば、2005年以降、住宅所有の減少の20%は若年成人におけるものであった。その影響を絶対数で表すと、累計で40万人の住宅購入者減少となる。

債務に関する3つ目の懸念の主な分野は、公共セクターにおける未払いの将来の債務であると総括できる。厳密に言えば借入金ではないものの、あるCRE会員は次のような懸念を表明している。「未払いの公共セクターの退職給付債務に対し、莫大な富の再分配が必要となるだろう」。別の会員もこのセンチメントと同意見だ。「我々はある時点で報いを受けざるをえないだろう......音楽が鳴り止んだら、債務の構造は崩れ去るに違いない」。

社会保障制度やメディケアなどの連保政府の大規模なプログラムは、数十年にわたり財政タカ派のターゲットとなってきたものの、国レベルでは、比較的小さく容易に実行可能な制度の調整方法があることが明らかになってきた(時として非難されるように「社会主義」ではない)。米国アクチュアリー会(SOA)によれば、2034年までに予想される見込み「不足額」の半分以上は、連邦保険拠出法(FICA)による源泉徴収税を12.4%から13.4%に調整することで帳消しにできるという。FICAによる課税所得の上限を現在の約12万8000ドルの水準から徐々に高めることで、保険の赤字額が制度を破綻させる時点をさらに延期させられるだろう。既に受給開始年齢の引き上げは目にしているが、米国民の平均寿命が延びている中、これももう1つの選択肢だ。

だが、ほとんどのCRE会員の懸念は、州政府と地方政府の債務に関するものである。なぜなら、政府が運営費をまかなうために歳入で不動産取引税に頼っているのは州政府と地方政府のレベルであり、ほぼ全ての州で(バーモント州は唯一の例外)バランスのとれた予算を維持することが憲法上で義務づけられているからだ。CRE会員たちは、このような「財政上の緊張状態は、課税対象の不動産に対する投資意欲をそぐものだ」という懸念を表明した。この状況は、2017年の税制改革法で州・地方税(SALT)控除の上限が1万ドルとなったことでさらに悪化している。ただし、このリスクの状況は、州によって大きく異なる。

全国的に見ると、公的年金基金は確かに、将来の退職者とその扶養家族に支払われるべき負担額のわずか66%に相当する資産しか保有していない。だが、その割合には大きな開きがある。資金不足が最も大きい州に大きな関心が向けられてきたものの(ニュージャージー州とケンタッキー州は必要とされる額のわずか31%しか保有しておらず、イリノイ州も36%と大差ない)、ウィスコンシン州、サウスダコタ州、テネシー州、ニューヨーク州は、予想される将来の必要額の90%以上に達する資産を保有している(ピュー・チャリタブル・トラストの調査による)。

このように、不動産に関する「10大テーマ」の1つに「公的債務と民間債務」を加える理由は十分にある。ただし、この問題を自身の3大重要テーマの1つに位置づけるのが適切と考えたのは、2019年5月の調査に回答したCRE会員のわずか24%であった。

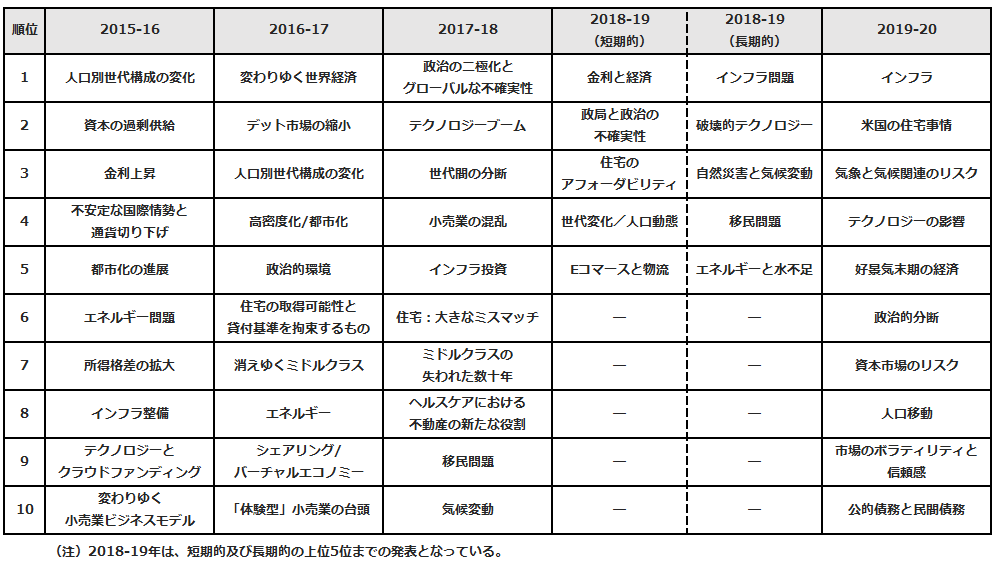

(参考)最近のCRE® Top 10リスト