2021.04.19

新規成約賃料インデックスの改定(2021年)

~東京オフィスマーケットの複雑さと市場変化

に対応した成約ベースのオフィス賃料指数~

ザイマックス不動産総合研究所(以下、ザイマックス総研)では「オフィスマーケットレポート 東京」を通じて2014年より四半期ごとに新規成約賃料インデックスを公表してきた(ザイマックス総研, 2014)。新規成約賃料インデックスは、オフィス賃貸マーケットの実態を反映した新規成約賃料に基づく指数であり、日本の不動産市場の透明化に貢献してきた。一方で、公表から約7年が経過し基準年変更のタイミングが来たこと、ならびに、規模や立地などセグメント別に比較したいというニーズが出てきたことから、今般、過去にさかのぼり改定を行った。改定のポイントは以下の4点である。

1. 改定の背景

今回の改定に至った背景は大きく3点ある。まず、東京オフィスマーケットの構造の複雑さである。東京オフィスマーケットは世界的にも巨大であり、その中には多種多様なオフィスと企業が存在する。例えば、郊外の中小規模ビルと都心の大規模ビルは競合になりにくい一方で、一定のオフィスエリア内にある同規模のビル同士は競合となりうる。また、大規模と中小規模、都心と郊外では、築年数1年の違い、徒歩分数1分の違いが賃料へ及ぼす影響度合いが異なる。したがって、東京オフィスマーケットは単一のものではなく、いくつかのセグメントに分割されると考える方がより現実的である。

次に、オフィス選好の変化である。社会的な環境意識の高まりを背景に、新たなオフィスビルの評価軸が生まれ、オフィスマーケットに定着しつつある。デベロッパーなどが、環境認証を取得した環境不動産を市場に供給するようになった。同時に、需要側であるテナント企業も、従来の近・新・大とは別にオフィスビルに環境性能を求めるようになった。

そして、マーケットの転換である。東京オフィスマーケットは長らく賃料上昇局面が続いてきたが、2020年に転換点を迎えた。新型コロナウイルスの感染拡大前後から進む働き方の大幅な変化を受け、オフィス戦略を見直す企業も現れており、オフィスニーズは多様化してきている。このようなマーケットでは、全てのセグメントが同時かつ同じ方向に変化するとは限らない。これからはセグメントごとに変化を観察し、分析の解像度を増すことが一層重要となる。

以上の背景から、従来のままの推計手法の賃料インデックスでは、今後さらに進むであろうマーケットの複雑化や多様化に対応できなくなるおそれがあるため、将来の変化を見据え今回改定を行うこととした。

2. 手法

2.1. 市場分割

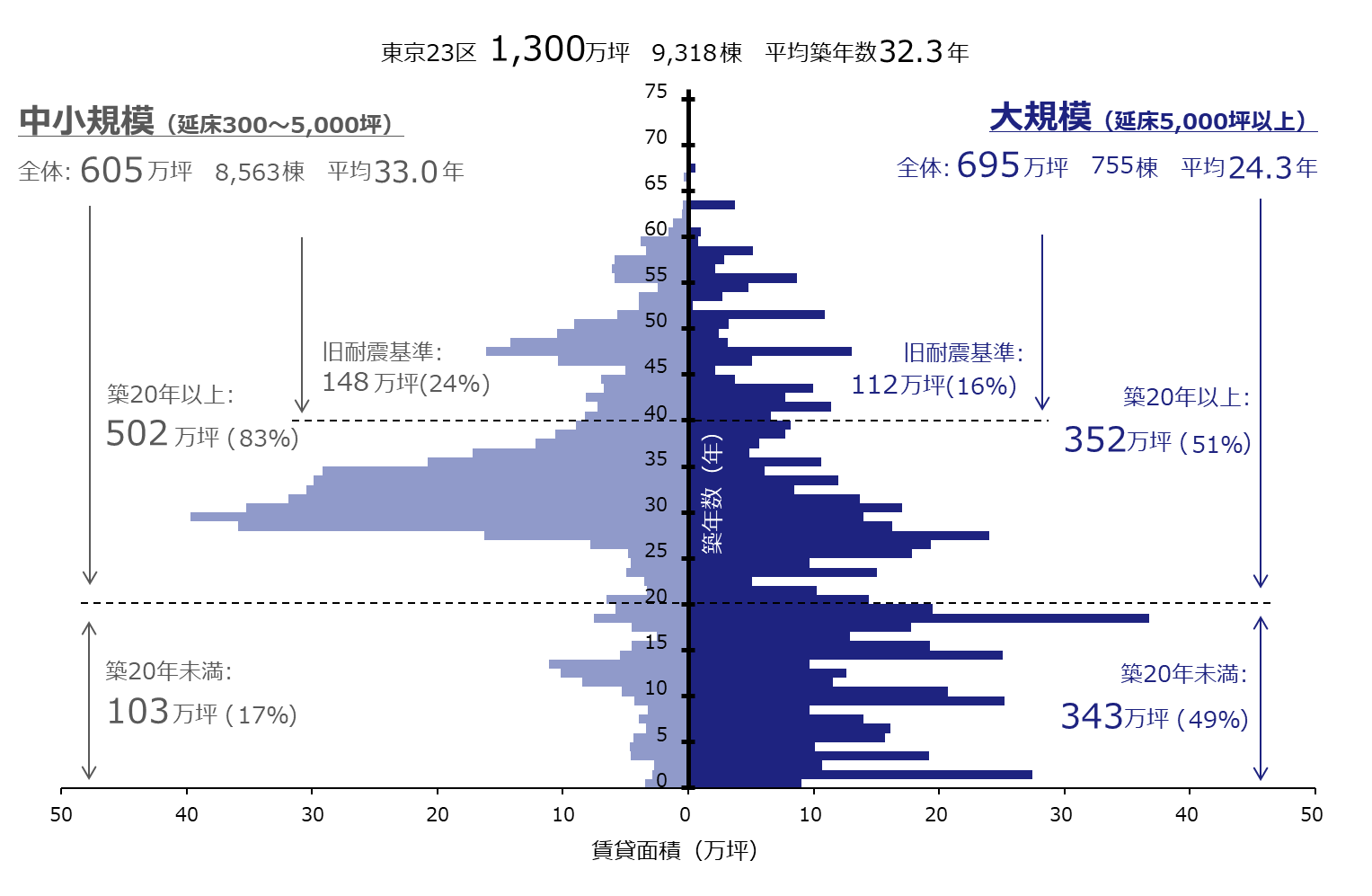

東京オフィスマーケットは巨大で複雑な市場である。都心5区を中心にオフィスが集積し、郊外にもオフィスビルが分散している。賃貸床面積は約1,300万坪を数え、大規模と中小規模が同程度存在している(ザイマックス総研, 2021, 【図表2】)。また、高度経済成長期以降、幾度かの好不況を経ながらストックが形成されたため、多様な築年数のオフィスビルが混在している。

【図表2】東京23区オフィスピラミッド2021(賃貸面積ベース)

一方、オフィス賃料は景気動向、立地、規模、スペックなど様々な要因が組み合わさり決定される。東京のような複雑な市場においては、すべてのオフィスビルが同一の賃料決定構造を持つと仮定するのではなく、いくつかの異なる構造を持ったマーケットが併存していると考える方が実態をより正確に反映できると考えられる。

以上のような東京オフィスマーケットの複雑さ、および不動産という財の特徴を鑑み、今回改定した新規成約賃料インデックスでは以下のような手順で推計している。まず、オフィスの賃料構造を決定する重要な性質により、マーケットをいくつかのセグメントに分割する。具体的には、立地で2区分(都心5区/周辺18区)と規模で2区分(延床面積5,000坪以上の大規模ビル/同5,000坪未満の中小規模ビル)の計4セグメントで分割した。これにより、各セグメントは同じような賃料決定構造を持つサンプルで構成されるようになる。次に、各セグメントの賃料推移を示す指標(インディケータ)を推計する。最後に、各セグメントの延床面積をウェイトとしてインディケータを統合(アグリゲーション)し、東京オフィスマーケット全体の新規成約賃料インデックスを作成する。

2.2. ヘドニックモデル

不動産は個別性があり、同質の財が存在しないという特性を持つことから、不動産の価格指数を推計するには何らかの手法で品質調整を行うことが求められる。既往研究として、Shimizu et al. (2010)は、住宅価格に関するマイクロデータを用いて、ヘドニック法とリピートセールス法に代表される複数の推定方法で価格指数を推計した。推計の結果、リピートセールス法で推計された指数は、ヘドニック法によって推計された指数と比較すると転換点でラグを持つことが明らかになっている。

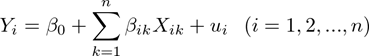

今回の改定では、オフィスの賃料指数を推計する手法としてザイマックス総研(2014)と同じくヘドニック法を採用した。推計に際しては、新規成約賃料を被説明変数、延床面積や築年数などオフィスビルのスペックを表す変数を説明変数とした以下のヘドニックモデルを構築している【図表3】。

【図表3】新規成約賃料のヘドニックモデル

ここで、Yは新規成約賃料、Xは説明変数をあらわす(変数の一覧については後述の【図表7】参照)。

賃料の決定構造は時代の移り変わりとともに変化する。われわれのモデルではOno, Takatsuji and Shimizu (2004)が提唱した接続型モデルを採用することで、賃料を推定するヘドニックモデルが追時的に変化するようにしている。その一方、時代の変化に応じて新しいオフィス選びの基準が生まれた場合、ヘドニック法による推定結果にはOmitted Variable Bias(欠落変数バイアス)が含まれることになる。これは、本来なら説明変数としてモデルに含まれるべき変数が抜け落ちているために正しく推計できないことを指した事象であり、これに対応するには適切な説明変数を追加しなければならない。今回の改定では、環境認証の取得有無を追加している。環境認証は環境意識の高まりを背景に2010年ごろから市場に浸透し始め、2019年にはJ-REIT時価総額の約90%が環境認証を取得するまで拡大している(CSR環境デザイン投資顧問, 2019)。世界各国において環境認証のプレミアムの存在が実証研究で確認され、日本のオフィスにおいても約2~4%の賃料プレミアムが示されている(ザイマックス総研, 2019)。現在、賃料の決定において環境性能は無視できない要素となっている。

今回は、以下のような流れでインディケータを推計している。まず、セグメントごとにモデルを構築し、代表的なオフィスビルにおける成約賃料を推定する。次に、基準時点(2020年第1四半期)における推計値を100として各四半期の賃料を比較した値をインディケータとした。

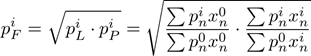

2.3. フィッシャー型指数

東京23区全体の指数を計算するために、各セグメントのインディケータを、そのセグメントの延床面積合計をウェイトとしてアグリゲーションする。アグリゲーションに際しては、代表的な指数算式としてラスパイレス、パーシェ、フィッシャーなどが挙げられるが、今回の改定ではフィッシャー型指数を採用した【図表4】。

【図表4】フィッシャー型指数

ここで、pFはフィッシャー指数、pLはラスパイレス指数、pPはパーシェ指数、pは価格、xは数量、添字nは財、添字0は基準時点、添字iは時点をあらわす。フィッシャー指数は、ラスパイレス指数とパーシェ指数の幾何平均であり、偏りが少ないという点で優れており、効用関数を前提とすれば真の生計費指数となる(竹内ほか, 1989)。フィッシャー指数は不動産市場においても採用が進んでおり、2015年より本格運用を始めた国土交通省の不動産価格指数はフィッシャー型である(国土交通省, 2020)。Diewert and Shimizu (2017)は、土地・建物を分離した指数を推計したうえでフィッシャー型の不動産価格指数を推計している。なお、この成果は2017年度に欧州統計委員会(Eurostat)が公表した「商業不動産価格指数のための作成指針」にも引用されている。

今回の改定では、アグリゲーションの際のウェイト(【図表4】における数量x)として延床面積を用いている。成約面積は時期によって大きく変化するため、成約面積をウェイトとして用いると、計測時点によってはマーケット全体の指数が特定のセグメントの影響を強く受けるおそれがある。延床面積をウェイトとすることで、各セグメントの賃料動向がその規模に応じてマーケット全体に影響を及ぼすような指数を作ることができる。

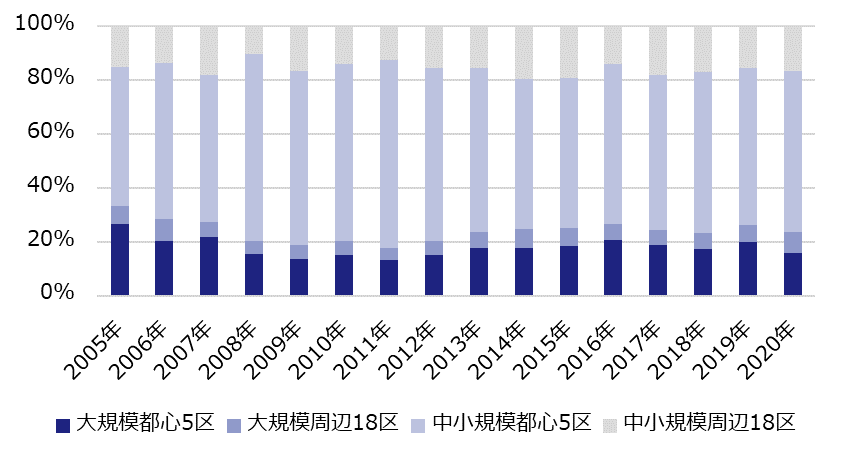

3. データ

本指数は、ザイマックスおよびグループ会社で収集した東京23区のオフィスビルでの成約事例をデータとして用いている。本指数の推計に使用したデータ数の推移を【図表5】、セグメント別のシェアを【図表6】で示す。成約時期により、データ数とシェアが変化している様子が観察できる。セグメントによって好不況への反応スピードは異なることから、2.3で示したフィッシャー型指数によるアグリゲーションの必要性が示唆される。

【図表5】サンプル数の推移

【図表6】シェアの推移

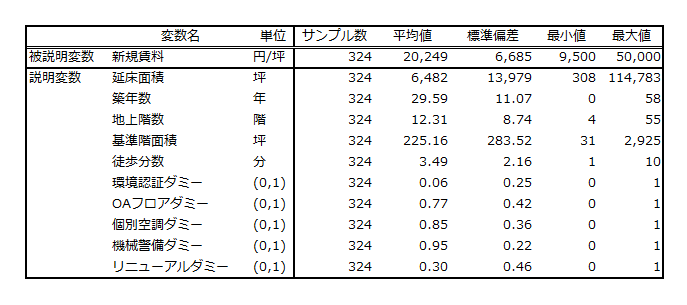

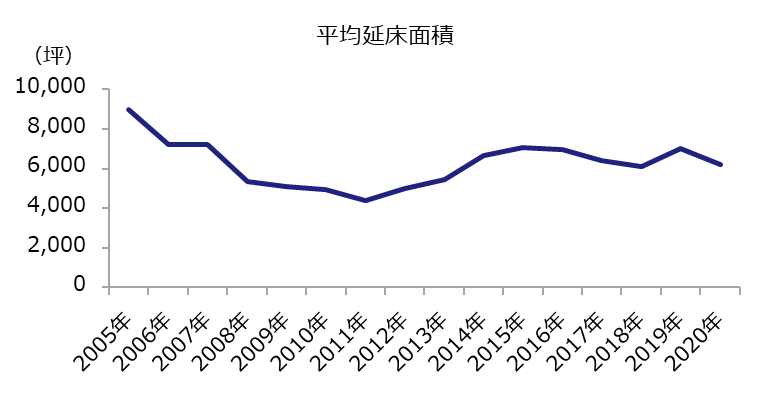

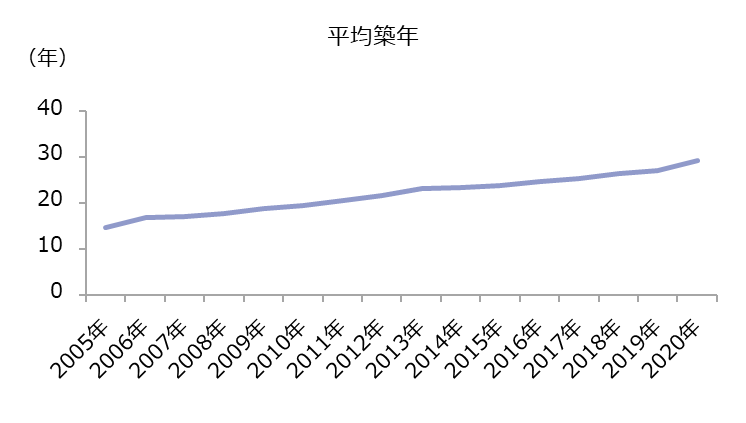

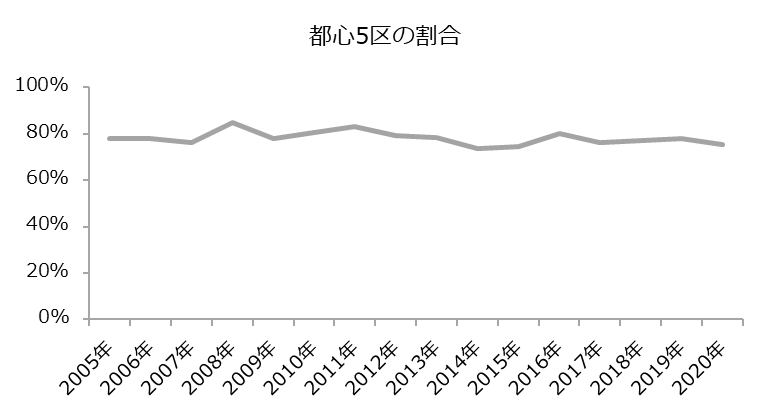

2021年第1四半期における各変数の要約統計量(平均値、標準偏差、最小値、最大値)を【図表7】に示す。また、延床面積の平均値、築年数の平均値、都心5区の割合の推移を【図表8】に示す。成約時期により各変数の平均値に違いがみられることから、賃料指数を推計する際には単純平均ではなくヘドニック法をはじめとした品質調整が必要なことが示唆される。

【図表7】要約統計量

【図表8】説明変数の平均値の推移(抜粋)

4. 結果

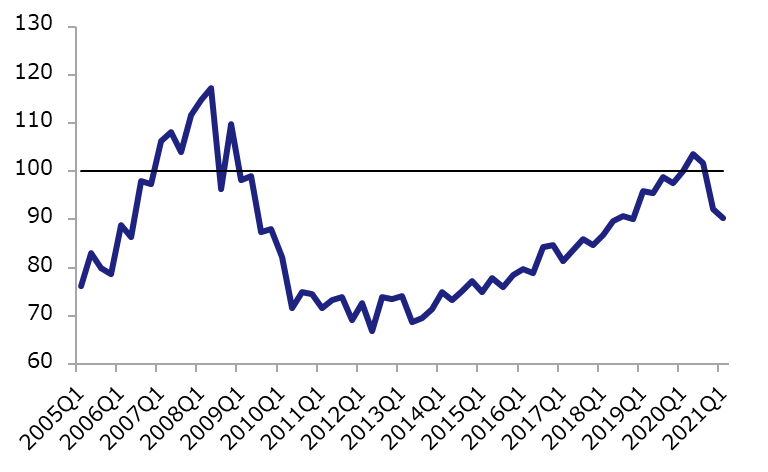

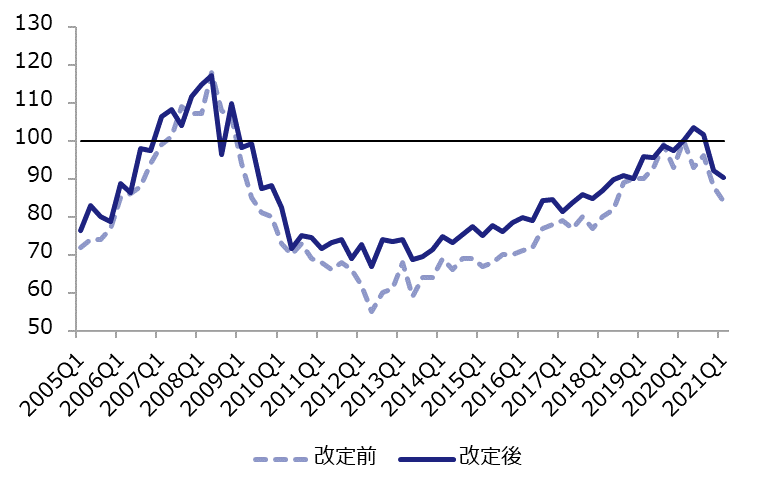

2.で示した方法により推計した改定後の新規成約賃料インデックスと改定前(*)を比較したグラフを【図表9】に示す。2008年、2012年の市場転換のタイミングに違いはみられず、改定後の手法においても改定前の状況を再現できていることが示された。一方で、市場転換点における変動の振れ幅が小さくなっており、市場分割とフィッシャー型指数を採用した効果が出ていることがわかる。

【図表9】新規成約賃料インデックスの改定前後の比較

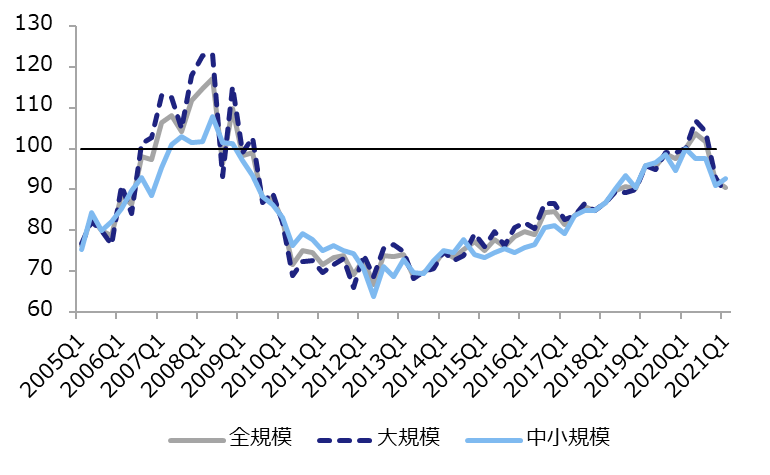

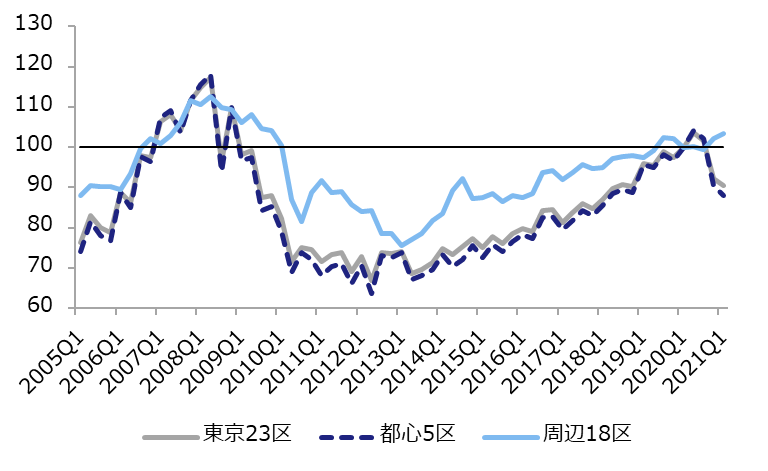

また、今回の改定により、立地別、規模別で新規成約賃料の推移を比較することが可能となる。【図表10】は大規模と中小規模を比較している。大規模は中小規模に比べ賃料の変動幅が大きいことがわかる。【図表11】は都心5区と周辺18区を比較している。都心5区が東京23区全体をけん引し、周辺18区は都心5区にやや遅れて推移している様子が観察できる。

【図表10】新規成約賃料インデックス(規模別)

【図表11】新規成約賃料インデックス(立地別)

5. まとめ

今回の新規成約賃料インデックスの改定では、市場全体を4つのセグメントに分割し、それぞれのセグメントにおいてヘドニック法でインディケータを推計したのち、フィッシャー型指数として統合し、マーケット全体のインデックスを推計する手順に変更した。これにより、東京オフィスマーケットの複雑さを反映しつつ、立地別、規模別の比較も可能になり、より解像度高く市場を理解することができるようになった。また、ヘドニックモデルの説明変数に環境認証を追加することで、新しいオフィス選びの基準の変化にも対応した。

ザイマックス総研は、今後も時代の変化や最新の技術・理論を取り入れながら各種指標を改定していく。

調査期間

2005年~2021年

調査対象

東京23区に所在する賃貸オフィスビル

抽出条件:延床面積300坪以上

サンプル数

成約事例324件 ※2021年第1四半期。期によって変動

調査地域

東京23区

調査内容

1坪あたり成約賃料(共益費込み)

賃料推計モデル

ヘドニックモデル(1年間のローリングウィンドウ)

指数算式

フィッシャー型

公表頻度

四半期

参考文献

Diewert, W. E. and C. Shimizu. (2017), Alternative Approaches to Commercial Property Price Indexes for Tokyo, Review of Income and Wealth, 63(3), 492-519.

Ono H., H.Takatsuji and C.Shimizu. (2004), Conjunct method of deriving a hedonic price index in a secondhand housing market with structural change, Reitaku Institute for Political Economics and Social Studies Working Paper, 2004;18.

Shimizu,C, K.G.Nishimura and T.Watanabe.(2010), House Prices in Tokyo - A Comparison of Repeat-sales and Hedonic measures, Journal of Economics and Statistics, 230 (6), 792-813.

国土交通省 (2020), “不動産価格指数(住宅)の作成方法”

ザイマックス不動産総合研究所 (2014), “ザイマックス新規成約賃料インデックスを公表”

ザイマックス不動産総合研究所 (2019), “東京オフィス市場における環境不動産の経済性分析”

ザイマックス不動産総合研究所 (2021), “オフィスピラミッド2021”

CSR 環境デザイン投資顧問 (2019), “GRESB 2019 年評価結果-日本市場からの参加状況-”

竹内啓ほか編 (1989), “統計学辞典”, 東洋経済新報社, p.665

- ザイマックス不動産総合研究所

- お問い合わせ