2020.02.05

オフィスマーケットレポート 東京 2019Q4

- ・ 今期(2019年10~12月期)の東京23区オフィスマーケットは、人員増加に伴うオフィススペースの需要は底堅く、既存空室も順調に消化されており、引き続き堅調に推移している。

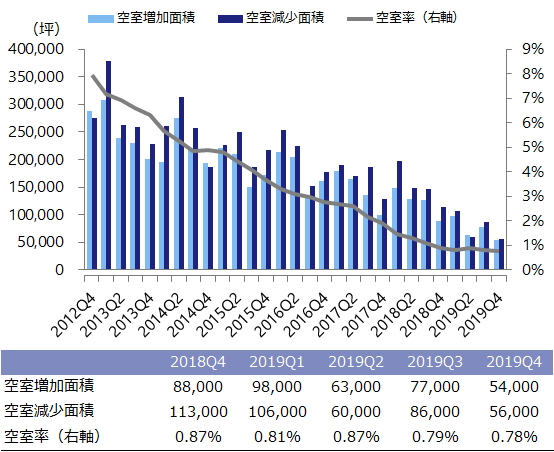

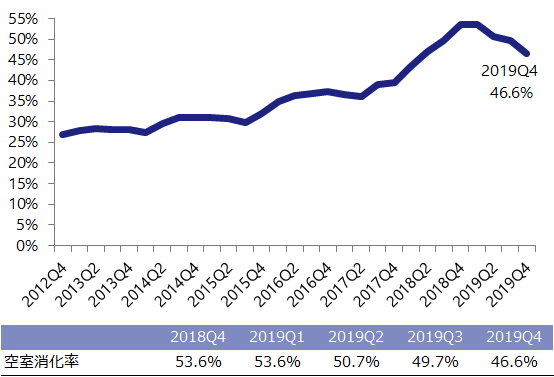

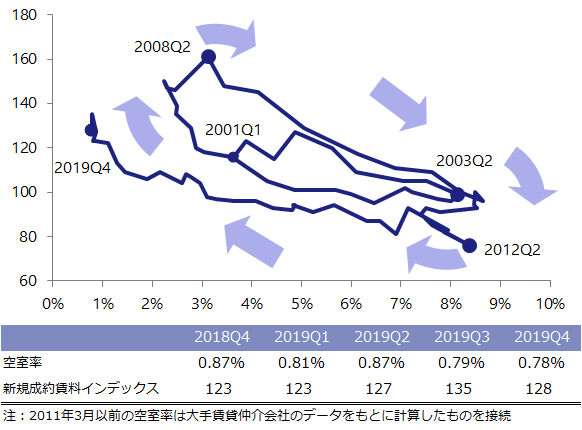

- ・ 空室率は前期と比べ0.01ポイント減少して0.78%となった。空室増減量は増加が5.4万坪、減少が5.6万坪と、2四半期連続で空室の減少が増加を上回った。空室在庫の減少割合を示す空室消化率は前期から3.1ポイント減少して46.6%であった。

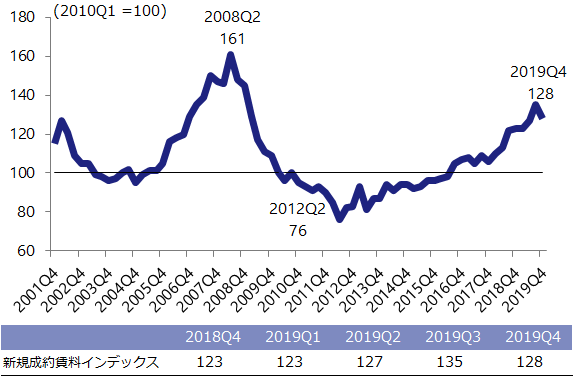

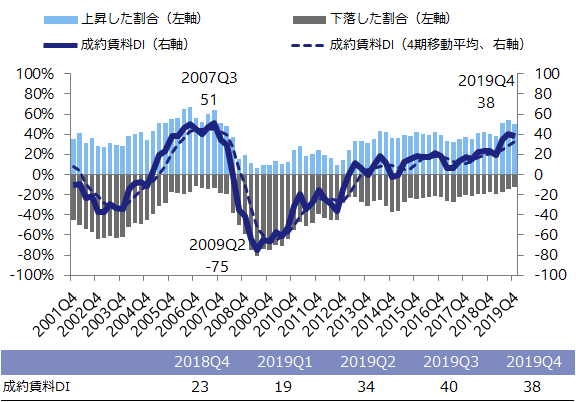

- ・ 新規賃料の水準を示す新規成約賃料インデックスは前期から-7の128となった。新規賃料が上昇した物件の割合から下落した物件の割合を引いた成約賃料DIは+38と、19四半期連続プラスで推移している。

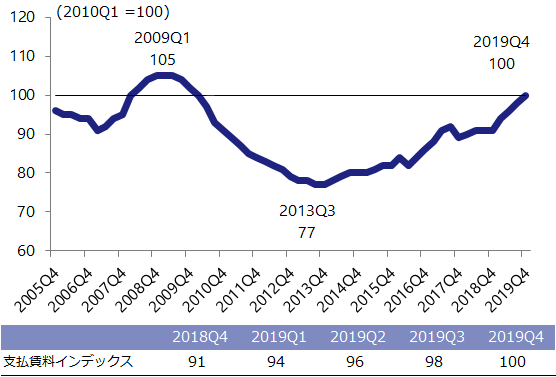

- ・ 新規賃料と継続賃料の両方を含む支払賃料インデックスは前期から+2の100となった。

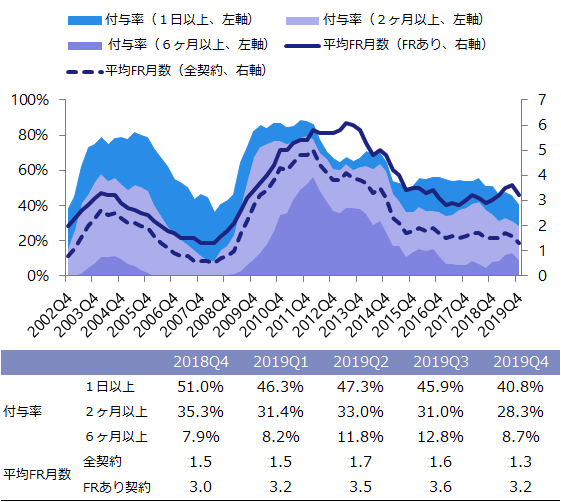

- ・ 全契約の平均フリーレント月数は前期から0.3ヶ月減の1.3ヶ月、フリーレント付与率は前期から5.1ポイント減少して40.8%となった。

空室

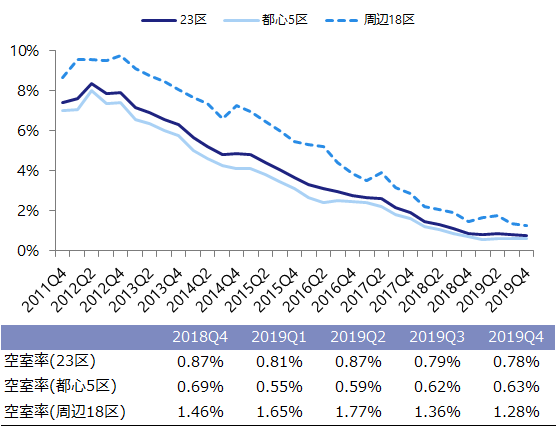

図表1は、2011年からの東京23区、都心5区(中央区、千代田区、港区、渋谷区、新宿区)、周辺18区の空室率の推移である。今期の空室率は23区で前期から0.01ポイント減少して0.78%、都心5区で0.01ポイント増加し0.63%、周辺18区で0.08ポイント減少して1.28%であった。企業のオフィス拡張ニーズは依然として高く、23区、周辺18区の空室率は過去最低をさらに更新した。

空室率が低下した要因として、エリアや築年数などオフィスのスペックを問わず、企業がオフィス床の確保を優先する動きがあること、移転に伴う二次空室が外部に出ることなく館内増床で消化されたことなどが挙げられる。

図表1:空室率(エリア別)

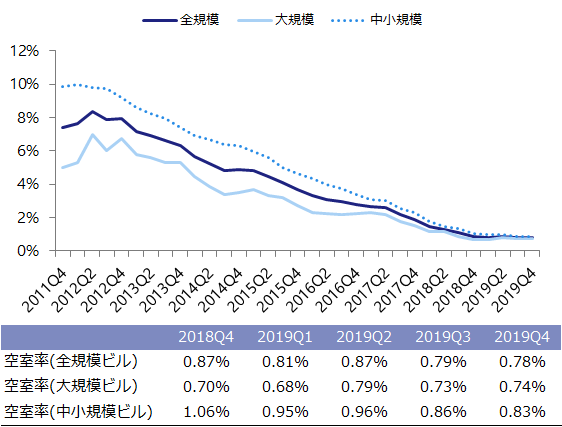

図表2は、2011年からの東京23区の全規模ビル、大規模ビル(延床5,000坪以上)、中小規模ビル(延床5,000坪未満)の空室率の推移である。今期は大規模ビルで0.01ポイント増加し0.74%、中小規模ビルで0.03ポイント減少して0.83%であった。

図表2:空室率(規模別)

図表3は、空室の増加面積と減少面積(空室増減量)の推移である。今期の空室増加面積は5.4万坪、空室減少面積は5.6万坪であった。また、既存物件の空室も順調に消化されたため、2四半期連続で減少面積が増加面積を上回った。

今期は前期と比べ、竣工により新たに供給される空室が少なかったため、増加面積、減少面積ともに前期より減少した。

図表3:空室増減量(23区・全規模)

図表4は、空室在庫(期初の空室在庫+期間中に発生した空室の総量)に対して、期間中に空室がどれだけ減少したかを割合で示す空室消化率(4四半期移動平均)の推移である。今期の空室消化率は46.6%と前期から3.1ポイント減少したものの、依然として高い水準を維持し続けている。また、直近一年間は50%前後で推移しており、オフィスマーケットの空室消化は引き続き堅調といえる。

図表4:空室消化率(4四半期移動平均)

新規成約賃料

図表5は、新規賃料の水準を示す新規成約賃料インデックスの推移である。今期は128と前期比7ポイント減ではあるものの、前年同期比では5ポイント増加と、2012年第2四半期以降、新規賃料の上昇傾向が続いている。また、東京23区の空室率は極めて低く、市場の空室在庫は不足しているため、貸主側が強気の姿勢で以前の募集価格より高い賃料を提示するケースもみられた。

図表5:新規成約賃料インデックス

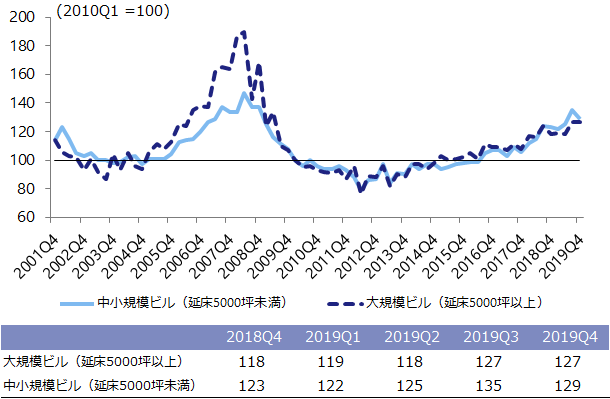

図表6は、規模別の新規成約賃料インデックスの推移である。延床面積5,000坪以上の大規模ビルは127と前期から横ばい、延床面積5,000坪未満の中小規模ビルは129と前期から6ポイント減少しているものの、いずれの規模でも、2012年第2四半期以降の上昇傾向は継続している。

図表6:新規成約賃料インデックス(規模別)

図表7は、新規成約賃料の変化の方向性を示す成約賃料DI(賃料が上昇した物件の割合-下落した物件の割合)の推移である。今期は「+38」と、新規賃料が半年前と比べて下落した物件より上昇した物件が多いことを示す結果となった。成約賃料DIは19四半期連続でプラス圏を維持している。

図表7:成約賃料DI

支払賃料

図表8は、新規賃料と継続賃料の両方を含む支払賃料インデックスの推移である。今期は100となり、前期比2ポイント上昇、前年同期比9ポイント上昇と、2013年第3四半期以降の上昇傾向は続いている。市場の空室在庫が不足したことにより、入居時の新規賃料や入居中テナントの継続賃料を値上げする交渉も行われており、支払賃料の上昇につながっている。

図表8:支払賃料インデックス

フリーレント

図表9は、新規契約のうちフリーレントを付与した割合(付与率)と、フリーレント期間の平均値(平均フリーレント月数)の推移である。今期は、「フリーレントあり契約の平均月数」が前期から0.4ヶ月減の3.2ヶ月、「全契約の平均月数」が前期から0.3ヶ月減の1.3ヶ月であった。

図表9:フリーレント

2011年以降フリーレントの付与率は低下してきたが、2016年頃から横ばいで推移しており、フリーレントを付与する慣習が市場に広く浸透してきた。今期のフリーレント付与率、平均フリーレント月数がともに減少したのは、貸主側の強気の姿勢がフリーレントにも反映されたものと考えられる。

マーケット循環

図表10は、横軸に空室率、縦軸に新規成約賃料インデックスをとって四半期ごとにプロットしたものである。2001年以降右下方向(空室率上昇・賃料下落)に移動し、2003年から2004年の停滞期を経て、2005年以降左上方向(空室率低下・賃料上昇)へ移動し、2008年以降再び右下方向へ移動、とマーケットが循環しながら推移する様子が観察できる。

図表10:マーケット循環

2013年以降オフィス賃貸マーケットは回復期に入り、今期もその傾向は継続している。しかし、前期と比べ、空室率は微減し、新規賃料インデックスも下落したため、左下方向に移動した。

英語版:Office Market Report Tokyo | Q4 2019

- ザイマックス不動産総合研究所

- お問い合わせ