2020.01.29

ホテル運営に関する実態調査2019

~ホテルを取り巻く環境と課題を明らかにする~

訪日外国人数は、2013年に初めて1,000万人を超え、5年後の2018年には3,000万人を突破した。政府目標は、2020年に4,000万人、2030年には6,000万人となっている。2020年の東京オリンピック・パラリンピック開催や、2025年の大阪万博などメガイベントが続くこともあり、国内ではホテルの増加が続いている。

一方で、こうした動きに対して、ホテルの供給過剰を懸念する声もきかれる。また、民泊など新しいタイプの宿泊施設が登場していることもあり、今後のホテル業界の先行きは不透明である。

そこで、ザイマックス不動産総合研究所(以下、ザイマックス総研)では、早稲田大学小松幸夫研究室(*1)と共同で、全国のホテル事業者(東京商工リサーチ社データで企業売上高が5千万円~50億円)約3,200社にホテル運営の実態に対するアンケートおよびヒアリング調査を行った。アンケートの有効回答数および有効回答率は628社、19.7%で、ヒアリングは16社に実施した。

今回の調査では、ホテルの業況および、外国人宿泊者への対応、建物・設備の状況、災害対策の実態、人手不足など、特にホテル運営に与える影響が大きいと思われる項目にフォーカスしてたずねた。本レポートはその結果をまとめたものである。

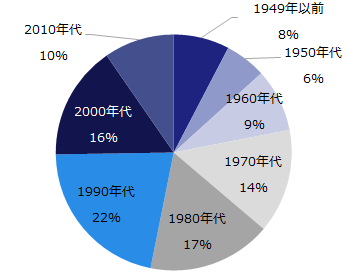

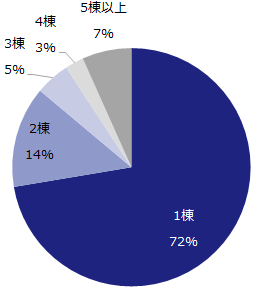

- ・ ホテルの事業開始年は約半数が1990年以降、総運営棟数は約7割が1棟、総客室数は100室以下が約7割を占めた。

- ・ 代表ホテル(ホテル事業者が事業を行っているホテルの中から1つを選んだもの)において、事業者の立場は「所有直営(所有者・経営者・運営者を兼ねる)」が最も多く約3割を占める。竣工年は1999年以前が約8割、客室数は100室以下が約7割であった。正規客室料金は~7,500円で約半数、宿泊者の外国人割合は1割以下のホテルが約7割を占めた。

- ・ 業況(1年前~現在)は、約1/3が「(やや)良い」と回答しているものの、見通し(3~5年先)では「(やや)楽観」は半減し、今後の運営は不透明もしくは悲観的に捉えている事業者が多い。

- ・ 今後のホテル運営に影響を与える要因としては、「従業員の確保」「建物や設備の老朽化」「外部委託コストの上昇」「自然災害」「外国人宿泊者」「ホテルの供給過剰」の6項目で「(やや)そう思う」との回答が半数を超える。

- ・ 建物・設備に関する施策は、「Wi-Fiの導入」「建物の改修・共用部リニューアル」「モバイル決済の導入」に関して、実施済み・検討中の回答割合が高かった。

- ・ 竣工年が1999年以前と2000年以降の2グループに分けて比較すると、「建物の改修・共用部リニューアル」「個別空調の導入」「バリアフリー対応」「カードキーの整備」「耐震補強」については、1999年以前竣工グループで「必要と思うができない」の回答が多く、2000年以降竣工グループと15ポイント以上の差がみられた。

- ・ 災害対策は、「責任者や指揮命令系統の確立」「活動マニュアル・行動フローの作成」で実施率が高く、約7割のホテルが実施していた。

- ・ 外国人向けの災害対策は、全体では「特になし」が最も多く、実施率が最も高いのは「翻訳機・通訳機の導入」で約3割であった。

- ・ 人手不足について、「人手不足である」との回答は8割を超え、業務別では「ハウスキーピングスタッフ」「接客対応スタッフ」が「慢性的に不足」「不足気味である」との回答が7割を超える。

- ・ 人手不足による運営への影響については、「接客サービスレベルの低下」「従業員の残業時間増加」「休日減少」が半数を超える。

- ・ 人手不足解消のための対応としては、「シニア人材など多様な人材の採用」「複数部署の兼務やスキル習得・ヘルプ体制の強化」が4割超で実施率が高い。

- ・ 外国人従業員の採用・受け入れ状況について、「従事している(していた)」が4割であった。

- ・ 外国人従業員に期待することについては、「人手不足の解消」が9割、「外国人客への接客サービス」が7割を超え突出して高い。一方、課題としては、「社員とのコミュニケーション」「教育プログラム」「寮・住居などの受け入れ態勢」「定着率」の4項目が4割以上であった。

- ・ 業務別の業務委託状況については、全体的には「自社のみ」で対応との回答が多い。一方で、「ハウスキーピングスタッフ」は「委託のみ」が約4割でほかの業務と比べて非常に高く、また、客室数が多くなるほど「委託のみ」の割合が増え、「101室~」のホテルでは6割を超える。

- ・ 委託先について思うことについては、「委託費の上昇」が最も高く、「強くそう思う」「そう思う」「やや思う」との合計で8割を超える。

1. ホテル事業者の属性

2. 代表ホテルの属性

3. 代表ホテルの運営状況

4. 代表ホテルの人手不足

1. ホテル事業者の属性

ホテル事業の開始年

事業者がホテル事業を開始した年は、約半数が1990年以降となっている。2010年代に入ってからホテル事業を開始した事業者も約1割いる【図表1】。

【図表1】ホテル事業開始年(単一回答、n=602)

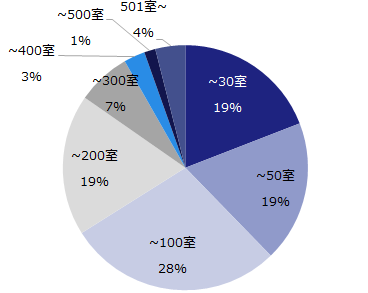

次に、総運営棟数と総客室数をたずねた【図表2】【図表3】。総運営棟数は1棟が72%であった。総客室数は、100室以下が約7割を占めている。

【図表2】総運営棟数(単一回答、n=597)

【図表3】総客室数(単一回答、n=607)

2. 代表ホテルの属性

以降の設問においては、ホテル事業者が事業を行っているホテルの中から1つを選んだもの(以下、代表ホテル)について回答してもらった。

代表ホテルにおける立場

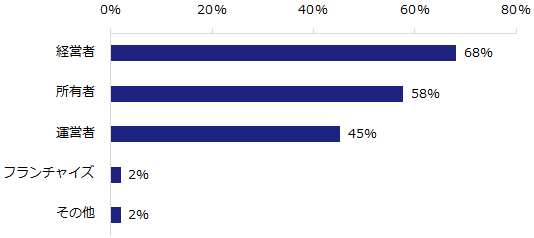

代表ホテルにおける事業者の立場をたずねたところ、「経営者」が約7割と最も多かった【図表4】。

【図表4】事業者の立場(複数回答、n=620)

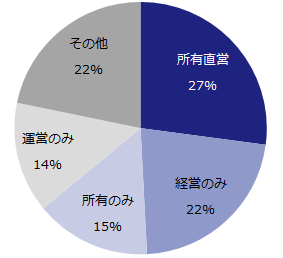

このうち、「経営者」「所有者」「運営者」をすべて兼ねている場合を「所有直営」とし、その割合をみたところ、約3割が「所有直営」であった【図表5】。

【図表5】事業者の立場(単一回答、n=620)

代表ホテルのタイプ

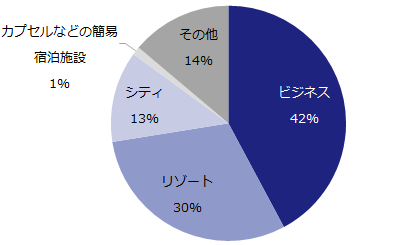

ホテルのタイプをたずねたところ、「ビジネスホテル」が42%と最も多かった【図表6】。次いで「リゾート」が30%、「シティ」が13%となった。「その他」には、レジャーホテルや合宿所などが含まれる。

【図表6】タイプ(単一回答、n=614)

代表ホテルの立地

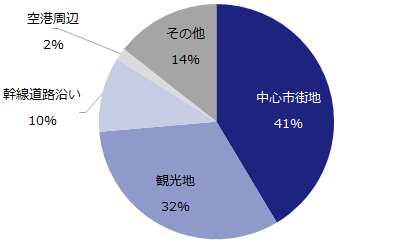

ホテルの立地についてたずねたところ、最も多かったのは「中心市街地」で41%、次に「観光地」が32%となった【図表7】。「その他」には駅前、スキー場、山間部などの回答があった。

【図表7】立地(単一回答、n=618)

代表ホテルの竣工年

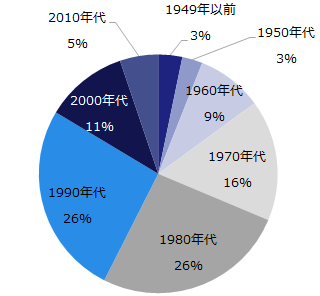

ホテル建物の竣工年を年代別にたずねた【図表8】。半数以上が1989年以前に竣工したホテルであり、1999年以前(築20年以上)が約8割を占める。

【図表8】竣工年(単一回答、n=616)

代表ホテルの客室数

ホテルの客室数は、約7割が100室以下であった【図表9】。

【図表9】客室数(単一回答、n=615)

代表ホテルの正規客室料金

ホテルの正規客室料金は7,500円以下が半数を占めた【図表10】。

【図表10】正規客室料金(単一回答、n=612)

代表ホテルの外国人宿泊者

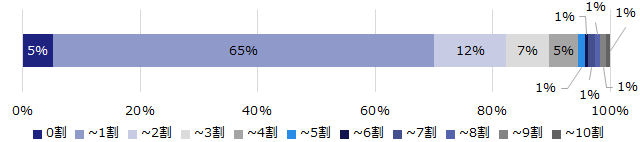

ホテルの外国人宿泊者の割合をたずねたところ、7割が1割以下と回答した【図表11】。

【図表11】宿泊者の外国人割合(単一回答、n=588)

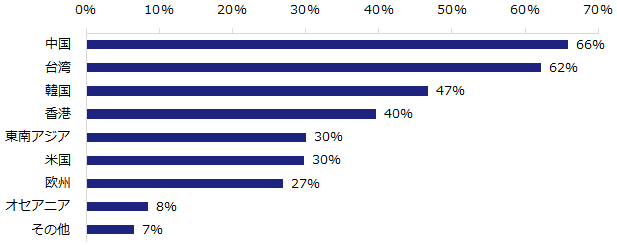

また、外国人宿泊者の主な出身国・地域は「中国」が最も多く、次いで「台湾」「韓国」となった【図表12】。

【図表12】外国人宿泊者の主な出身国・地域(複数回答、n=590)

3. 代表ホテルの運営状況

代表ホテルの運営状況について、業況、建物・設備、災害対策を項目別にたずねた。

代表ホテルの業況

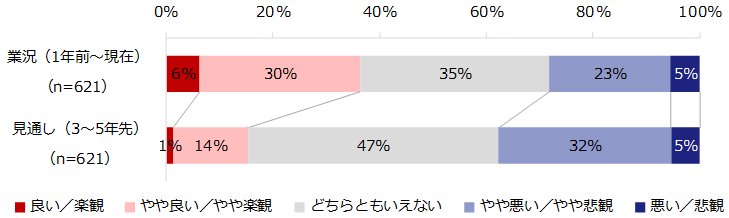

1年前と比べたホテルの業況を「良い」~「悪い」の5段階で、今後(3~5年先)の見通しを「楽観」~「悲観」の5段階でたずねた【図表13】。業況は「良い」「やや良い」が「悪い」「やや悪い」を上回っていた。見通しは「楽観」「やや楽観」が「悲観」「やや悲観」を下回っており、半数近くが「どちらともいえない」と回答するなど、不透明もしくは悲観的に捉えている事業者が多いことがうかがえる。

【図表13】業況と見通し

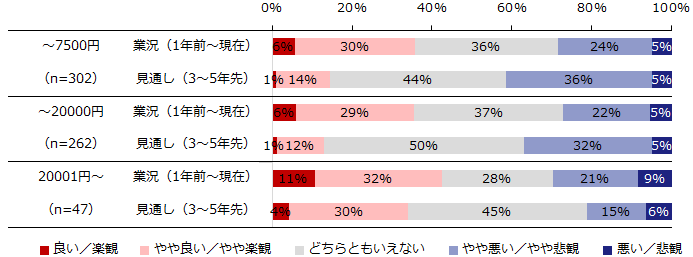

ホテルの業況を正規客室料金の価格帯別にみてみた【図表14】。「良い/楽観」「やや良い/やや楽観」が「業況(1年前~現在)」と比較して「見通し(3~5年先)」で減少しているのは共通している。正規客室料金が「20001円~」のグループは、「見通し(3~5年先)」を「良い/楽観」「やや良い/やや楽観」とする回答が34%と高く、「やや悪い/やや悲観」「悪い/悲観」とする回答も21%と減少しており、正規客室料金が高いホテルほど、今後の見通しに楽観派が多いことがわかった。

【図表14】業況と見通し(正規客室料金別)

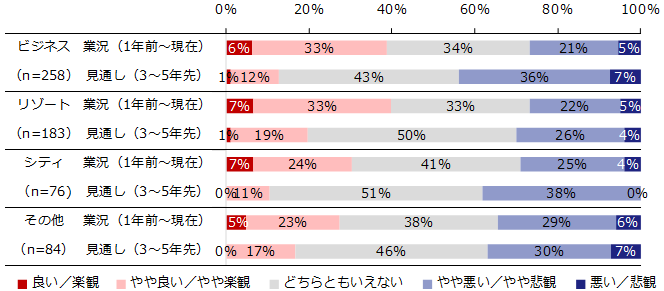

ホテルの業況をホテルタイプ別にみてみた【図表15】。ビジネスホテルの「業況(1年前~現在)」は39%が「(やや)良い」と回答しているが、「見通し(3~5年先)」では13%に減少し、代わりに「(やや)悲観」が43%と半数弱を占め、リゾートやシティと比較しても特に今後の見通しに悲観的な事業者が多いことがわかった。

【図表15】業況と見通し(タイプ別)

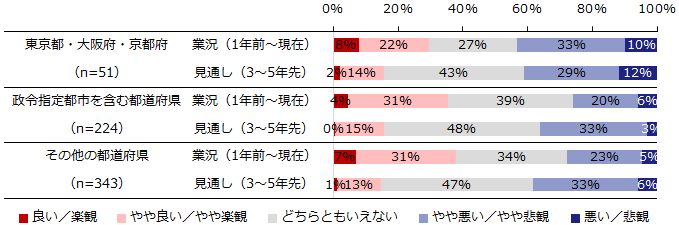

ホテルの業況をエリア別にみてみた【図表16】。「見通し(3~5年先)」で「(やや)楽観」が減少するのはどのエリアでも同様であるが、東京都・大阪府・京都府などの大都市圏では、「業況(1年前から現在)」は「(やや)悲観」とする回答が43%とほかのエリアよりも10ポイント以上高く、今現在の業況がさほど良くないことがわかった。

【図表16】業況と見通し(エリア別)

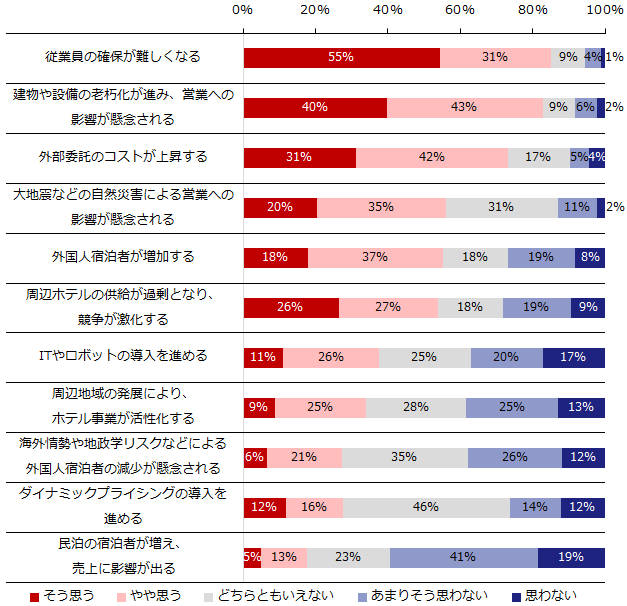

さらに、今後のホテル運営に関する項目についてたずねた【図表17】。「そう思う」「ややそう思う」が最も多かったのは「従業員の確保が難しくなる」(86%)、次いで「建物や設備の老朽化が進み、営業への影響が懸念される」(83%)、「外部委託のコストが上昇する」(73%)、「大地震などの自然災害による営業への影響が懸念される」(55%)、「外国人宿泊者が増加する」(55%)、「周辺ホテルの供給が過剰となり、競争が増加する」(53%)の順で計6項目が半数を超えた。一方で、「民泊の宿泊者が増え、売り上げに影響が出る」は「思わない」「あまりそう思わない」が半数以上を占めていた。

【図表17】ホテル運営に関する考え(n=622)

事業者へのヒアリングによると、「周辺ホテルの供給が過剰になり、競争が激化する」については、代表ホテル周辺エリアの開発状況によって事業者の認識が異なっていた。大都市圏や有名観光地エリアなど、現在および今後も新規供給が続くエリアの事業者のほうが、危機感が比較的強いようである。その理由としては「ホテルは立地・装置産業のため、競合優位性の高いホテル進出に対する対応策が限られ、価格競争に陥りやすい」や、「インバウンド進展によって外国人宿泊客が増加しても、家族連れなどグループ客が多いため、特にシングルルームの比率が高いビジネスホテルの場合、必ずしも稼働率の上昇につながらない」などがあげられた。

【事業者の声】(アンケートやヒアリングで寄せられた事業者の声を抜粋して紹介する)

● 独立系ホテルがいかに残っていくのか、チェーンホテルや他業種から参入しているホテルとどのように差別化していくのか、ホテルが既に供給過多になっている中、生き抜く手法を日々考えている。(東京都)

● 大都市駅前フラッグシップホテルであり、競合増加などはあまり気にしていない。(東京都)

● 隣にできるホテルとは客層が全く異なるので悲観していない。新設のホテルにはレストランがないので、当ホテルのレストラン食事券を販売するなど業務提携を考えている。(新潟県)

● 京都府に宿泊施設が乱立状態で、これが人手不足につながっている。(京都府)

● 京都ではここ数年で、一見、マンションのような小規模なホテル(簡易宿泊所を含む) が倍以上に増えている。規模が小さくても質の良い部屋を出しているホテルなどは競合になり得る。海外の比較的富裕層の観光客も利用する。(京都府)

● 広島は市内にホテルが建ち過ぎて供給過剰になった。今後さらにまた1,000室増える。当ホテルは郊外立地で、観光客はほぼゼロ。昔は、8月5日広島市内が原爆記念関連で満室の際、当ホテルまで宿泊者が流れていたが、今年は、市内にも余裕があった。(広島市)

● 大型チェーン店の進出が続き先行き不安。最近は最低賃金の急激な上昇に頭が痛い。上昇するのは賛成だが、ピッチが速すぎる。1年ごとに25~30円上昇するので、対応に窮する。(山口県)

同様に、事業者へのヒアリングによると【図表17】の「外国人宿泊者が増加する」については、代表ホテルの所在地、タイプ、ターゲット客層によって対応・戦略は異なっている。一部の事業者は、「(日本の人口減少などにより)今後、国内宿泊者数が先細りとなるため」と、インバウンド(訪日外国人旅行)の取り込みを成長戦略の一つとしている。

一方で、「外国人宿泊客は予約タームが長く、先にお客を確保できる面では望ましいが、海外予約サイトの手数料が高く、宿泊料は安くなりがち」「地政学リスクなどにより増減が激しいので寄りかかりすぎるのは危険」とインバウンドの取り込みに積極的ではない事業者もいた。また、シティホテルやリゾートホテルでは、「インバウンドよりも修学旅行客の取り込みを強化している」との声もあった。

【事業者の声】

● 統計上、訪日外国人は増加しているが、この地域の問題は、お客様が減少していること。海外からのお客様が来ないところは、恩恵にあずかれない。(千葉県)

● (現状の7割から)もっと比率を上げることはできるが、戦略的に抑えている。韓国や香港からの宿泊客が減少しているが、安売りすることはない。(東京都)

● インバウンド対応は地域全体で取り組まないとほかの観光地に遅れを取り埋没する懸念がある。(静岡県)

代表ホテルの建物・設備

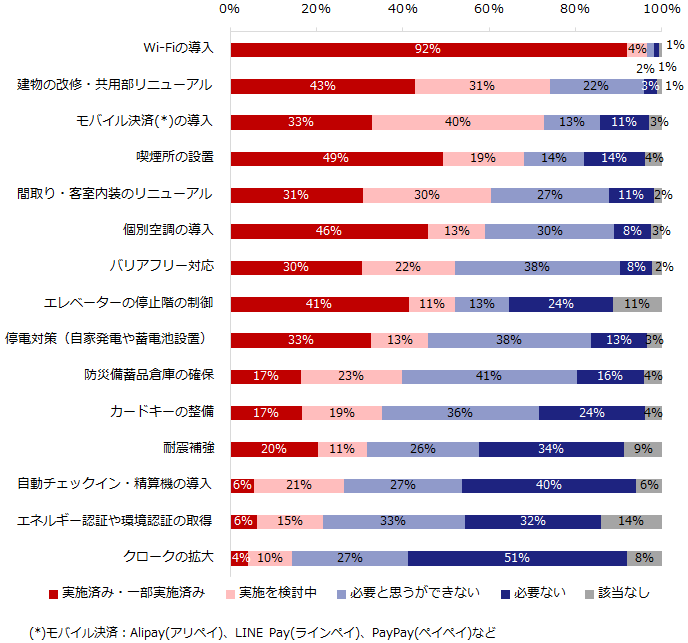

ホテルの建物や設備について、下記施策の実施状況をたずねた【図表18】。「実施済み・一部実施済み」と「実施を検討中」の割合は、「Wi-Fiの導入」「建物の改修・共用部リニューアル」「モバイル決済の導入」の順で高かった。「実施済み・一部実施済み」のみでみると、最も実施度合いが高かったのは「Wi-Fiの導入」で、9割以上のホテルが実施していた。また、「モバイル決済の導入」を実施しているホテルは33%だが、「実施を検討中」は40%となっており、今後、普及していくものと思われる。

【図表18】建物・設備に関する施策の実施状況(n=624)

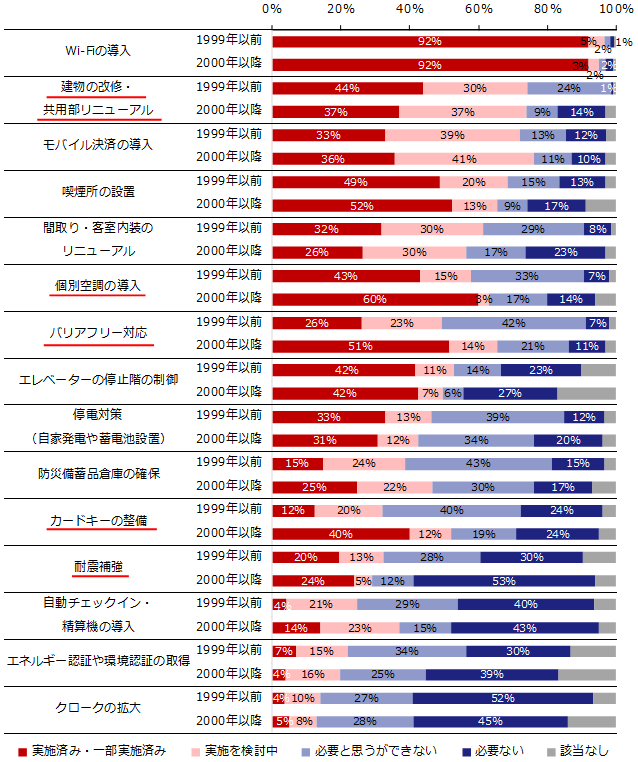

ホテル建物の竣工年が「1999年以前」と「2000年以降」の2グループに分けて傾向をみたところ、「必要と思うができない」に大きく差がみられたのは、「建物の改修・共用部リニューアル」、「個別空調の導入」、「バリアフリー対応」、「カードキーの整備」、「耐震補強」で、15ポイント以上の差があった。【図表19】。

【図表19】建物・設備に関する施策の実施状況(竣工年別)

(1999年以前:n=515、2000年以降:n=101)

事業者へのヒアリングによると、「建物の改修・共用部リニューアル」については、「全体改修では休業が必要になるため、フロアごとに売り止めなどで進めていく」という声が多く、「外装・配管などの見えない部分の修繕を実施予定。2か月間全館休業し、従業員もリフレッシュ休暇として休ませる」という事業者もいた。

また、「配管工事などの修繕工事は客室単価の上昇効果がみえにくく、銀行がなかなか資金を貸してくれない」など、「資金(調達)上の問題でできない」という声も複数の事業者からあげられた。

「個別空調の導入」については、セントラル空調から個別空調に切り替えた事業者が多く、「個別空調化は確かに初期コストがかかるが、ランニングコストでみればセントラルよりも採算がよい。セントラル空調は技術者が常駐する必要があり、一旦故障すると全てアウト。個別ならば影響は少ない」との声があった。

「カードキーの整備」については、「部屋数が少なく、ランニングコストがかかりすぎで投資回収できない」との声があった。本調査においても、総客室数が50室以下の事業者が回答者の約4割を占めるため、「カードキーの整備」を実施していない事業者が多いのかもしれない。

【事業者の声】

● 国からの指導により3か月休業し耐震補強を行う。避難所指定にすることで補助金が出る。(北海道)

● 外国人宿泊比率が85%と高く、海外仕様と比べて部屋が狭い。コネクティングルームにして、バスルームや水回りに手を入れたいが、お金がなくできない。(東京都)

● 築40年改修なし。スペックが40年前でも「スキー場隣接」という強みで集客できている。オフシーズンは単館では魅力に欠けるため、旅行予約サイトや自社サイトで売り出しても、GW・お盆以外の集客は見込めないため休館としている。(岐阜県)

代表ホテルの災害対策

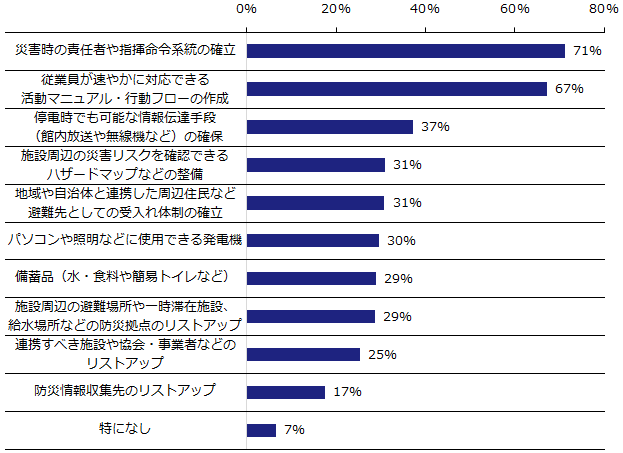

ホテルで行っている災害対策についてたずねた【図表20】。最も実施率が高かったのは「災害時の責任者や指揮命令系統の確立」(71%)、次いで「従業員が速やかに対応できる活動マニュアル・行動フローの作成」(67%)となった。それ以外の対策の実施率は4割以下であった。

【図表20】災害対策の実施率(複数回答、n=620)

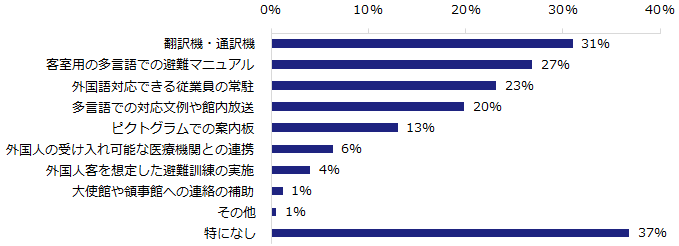

さらに、特に外国人宿泊者のために行っている対策をたずねたところ、「特になし」(37%)が最も多かったが、実施している中では「翻訳機・通訳機」(31%)が最も多かった【図表21】。

【図表21】外国人向けの災害対策の実施率(複数回答、n=600)

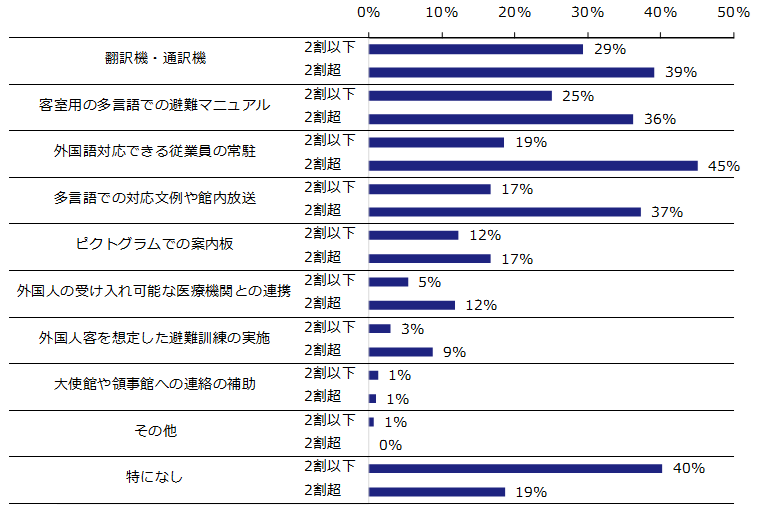

外国人宿泊者の割合別にみると、ほぼ全ての対策で外国人宿泊者が「2割超」いるホテルのほうが、「2割以下」のホテルよりも実施率が高かった【図表22】。

【図表22】外国人向けの災害対策の実施率(外国人宿泊者割合別)

(2割以下:n=462、2割超:n=102)

事業者へのヒアリングでは、自治体と「災害時における宿泊施設等の提供に関する協定」などを締結している事業者は数社であったが、「ホテルは公共性が高い」ため災害時に一時帰宅困難者(地域住民)などを受け入れている事業者もあった。水や食料などの備蓄については「宿泊者・帰宅困難者・従業員分も含めて備蓄」、「従業員分のみ備蓄」、「備蓄していない」など事業者により異なっている。「場所やお金がかかり、どこまで備蓄すべきなのかは難しい。行政の補助があるとやりやすい」との声があった。

【事業者の声】

● 南海トラフ・東海地震の懸念も多い場所でもあり、非常食料を多めに備蓄している。非常時に確実に食料・水などが届くサービスがあればよいと思う。(静岡県)

● 防災用の備蓄品を含めたストックスペースが少なく増築したいが、エレベーターの耐震工事など既存不適格の対応が必要となり、費用が余分にかかるため、実施できない状況。(静岡県)

● 月1回防災訓練を実施している。外国人宿泊客へは、主に自動翻訳機や指さし表記、館内表記等で対応している。(愛知県)

● 当ホテルを災害時の避難場所として、近隣に自治会を通じて周知している。(広島県)

4. 代表ホテルの人手不足

代表ホテルの人手不足の状況

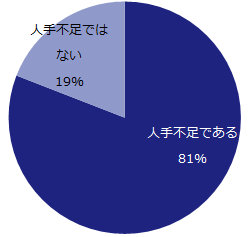

昨今、世の中的に人手不足が叫ばれている中、ホテルではどのような状況なのか、人手不足についてたずねた【図表23】。全体の81%のホテルが、「人手不足である」と回答した。

【図表23】人手不足の状況(n=597)

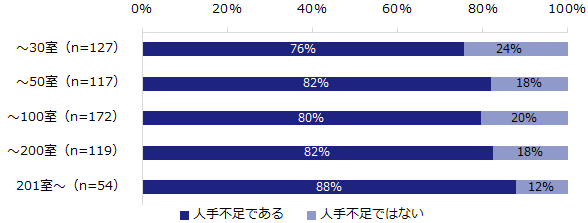

客室数別では客室数が多いホテルほど、「人手不足である」とする回答が増加する傾向がみられた【図表24】。

【図表24】人手不足の状況(客室数別)

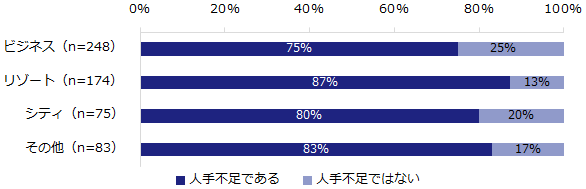

ホテルタイプ別にみると、「人手不足である」との回答は「リゾート(87%)」で最も多かった【図表25】。

【図表25】人手不足の状況(タイプ別)

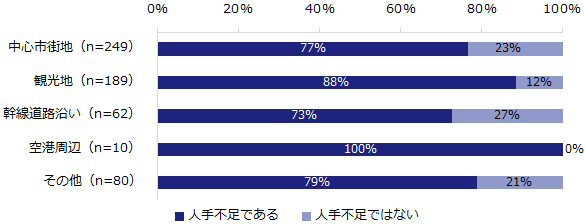

ホテルの立地別にみると、「空港周辺」「観光地」では「人手不足である」との回答が多く、「幹線道路沿い」、「中心市街地」では、「人手不足ではない」との回答が2割を超えた【図表26】。

【図表26】人手不足の状況(立地別)

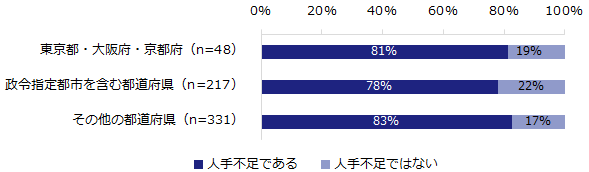

ホテルのエリア別にみると【図表27】、東京都・大阪府・京都府、政令指定都市を含む都道府県、その他の都道府県で人手不足の状況に大きな差はみられなかった。

【図表27】人手不足の状況(エリア別)

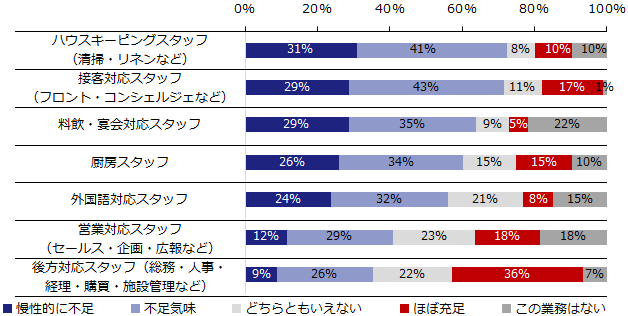

さらに、「人手不足である」と回答したホテルについて、どの業務の人手が不足しているのかをたずねた結果が【図表28】である。人手不足の状況は「ハウスキーピングスタッフ」(「慢性的に不足」「不足気味」の合計が72%)、「接客対応スタッフ」(同72%)で特に深刻であり、「営業対応スタッフ」「後方対応スタッフ」以外は半数以上が、人手が不足していると回答した。

【図表28】業務別の人手不足の状況(n=476)

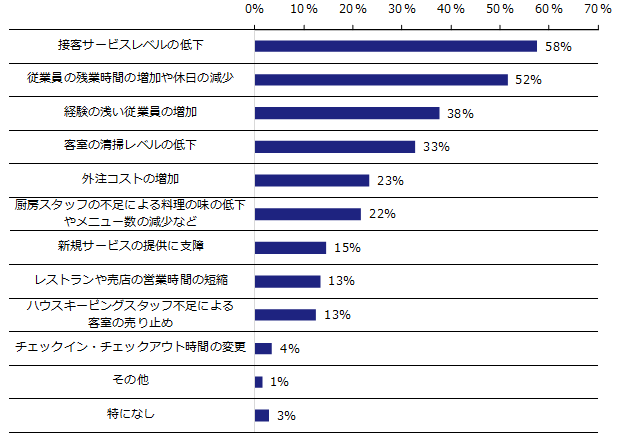

「人手不足である」と回答したホテルに対して、人手不足によって起きている事象のうち、運営に影響が大きいもの上位3つをたずねた【図表29】。最も影響が大きいのは「接客サービスレベルの低下」(58%)、次いで「従業員の残業時間の増加や休日の減少」(52%)、「経験の浅い従業員の増加」(38%)となった。

【図表29】運営に影響のあるもの(複数回答・上位3つ、n=479)

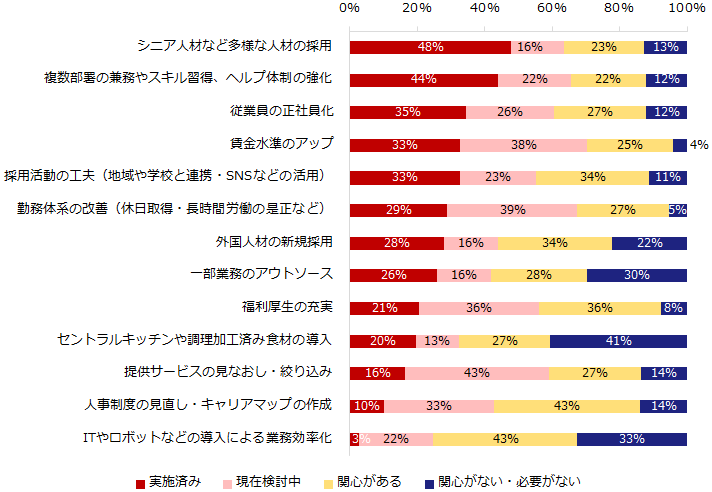

人手不足解消のために行っている対応についてたずねた結果が【図表30】である。「実施済み」の割合は、「シニア人材など多様な人材の採用」(48%)が最も高く、次いで「複数部署の兼務やスキル習得、ヘルプ体制の強化」(44%)、「従業員の正社員化」(35%)となった。「提供サービスの見なおし・絞り込み」は、実施済みは低いものの、現在検討中の割合が最も高かった。また、「勤務体系の改善(休日取得・長時間労働の是正など)」や「賃金水準のアップ」、「福利厚生の充実」といった、ES(従業員満足)に関する項目は現在検討中の割合が高く、人手不足解消のために定着率を改善しようという考えがみてとれた。

【図表30】人手不足解消のために行っている対応(n=476)

事業者へのヒアリングによると、人手不足について多くの事業者は採用の困難さだけではなく、定着率が低いことも課題と考えているようだ。「ホテル業は仕事が楽と勘違いしている人が多い。実際のオペレーションは複雑で、そのギャップについてこられない」との声があった。

アンケートで「人手不足ではない」と回答した事業者に具体的な対応策、ポイントをヒアリングしたところ、「宿泊主体で、料飲や宴会がない」、「重労働をさせない(ベルボーイもドアマンも置かない)」、「特に若年層が昇給しやすい賃金体系に変更」、「業界トップ水準の賞与支給率(4か月以上)を確保」、「ナイトシフトを導入した」、「モチベーション向上のため、毎年二人を海外研修(半年間)におくり、ホテル業務と語学を学んでもらう」、「市が関係している海外インターンシップを受け入れるなどして採用を増やしている」、「清掃業務を含め正社員比率が高い」などES(従業員満足)向上の取り組みが多かった。

【事業者の声】

● この業態は今後一層、人材確保が困難と思われる。人材の確保が最重要課題であるが、このビジネスの業務内容として清掃業務とフロント業務に大別されると定義すれば、清掃業務の自動化は難しいため、まずはフロント業務の自動化に着手し、そこで浮いた人件費を清掃業務にあて、賃金面で他社との差別化を行うという方向で現在は動いている。(東京都)

● 人手不足を予測して採用活動に力を入れてきたが、それでも年々採用が難しくなっている。働き方改革に積極的に取り組んでいるものの、勤務間インターバル規制など、導入されると対応が困難なものがあり、心配している。テクノロジーの導入による業務効率化を検討している。(兵庫県)

● 人的資源の依存度を低くする仕組み作りと、人的資源の育成による顧客満足度の向上、商品価値の上昇、および従業員満足度の上昇が達成・維持できる仕組みを検証中。(福岡県)

代表ホテルの外国人採用・受け入れ

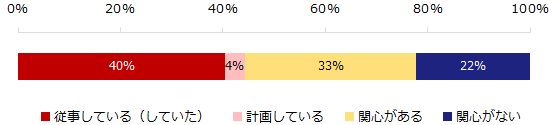

外国人従業員の採用・受け入れ状況について、人手不足の有無にかかわらずたずねた結果が【図表31】である。「従事している(していた)」が40%と、多くのホテルで外国人従業員を採用していることがわかる。一方で、関心のない層も約20%存在した。

【図表31】外国人従業員の採用・受け入れ状況(n=615)

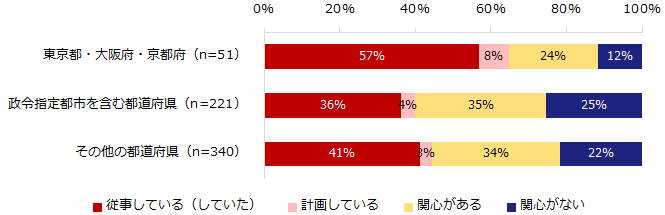

エリア別にみてみると、東京都・大阪府・京都府は「従事している(していた)」との回答が57%と全体平均の40%を大きく上回っている【図表32】。

【図表32】外国人従業員の採用・受け入れ状況(エリア別)

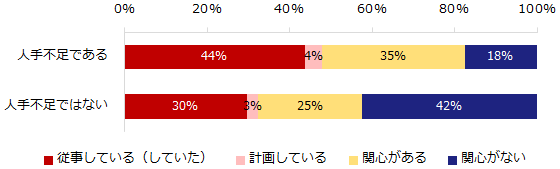

人手不足の状況別にみてみると、「人手不足である」と回答したホテルでは、外国人従業員採用に対する意欲や関心が高い【図表33】。また、「人手不足ではない」ホテルでは、外国人従業員に「関心がない」と答えたホテルが「人手不足である」ホテルの2倍以上である。

【図表33】外国人従業員の採用・受け入れ状況(人手不足状況別)

(人手不足である:n=478、人手不足ではない:n=111)

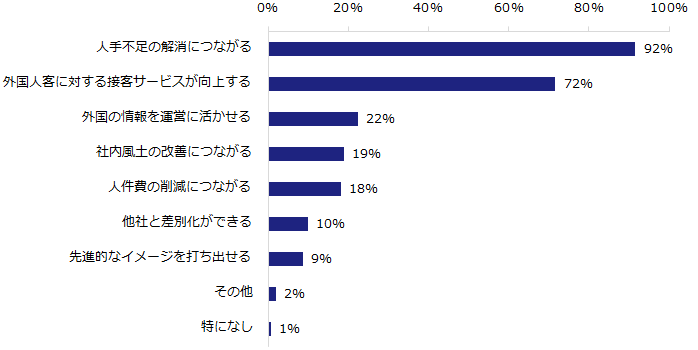

外国人従業員に関して「従事している(していた)」「計画している」「関心がある」と回答したホテルに対して、外国人従業員に期待することの上位3つをたずねた【図表34】。「人手不足の解消につながる」が最も多く、9割以上のホテルが期待していると回答した。

【図表34】外国人従業員に期待すること(複数回答・上位3つ、n=466)

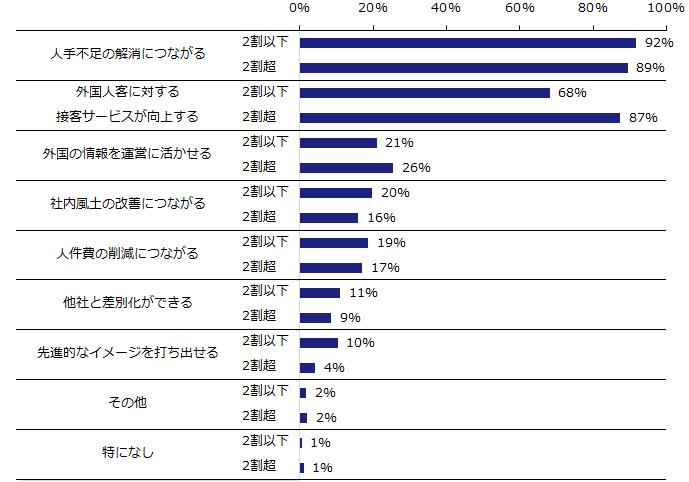

外国人従業員に期待することを、外国人宿泊者の割合別にみたのが【図表35】である。ほとんどの項目で大きな差はないが、唯一「外国人客に対する接客サービスが向上する」に関しては、外国人宿泊者割合が2割超で87%、2割以下で68%と差がみられた。

【図表35】外国人宿泊者割合別、外国人従業員に期待すること(複数回答・上位3つ)

(2割以下:n=348、2割超:n=94)

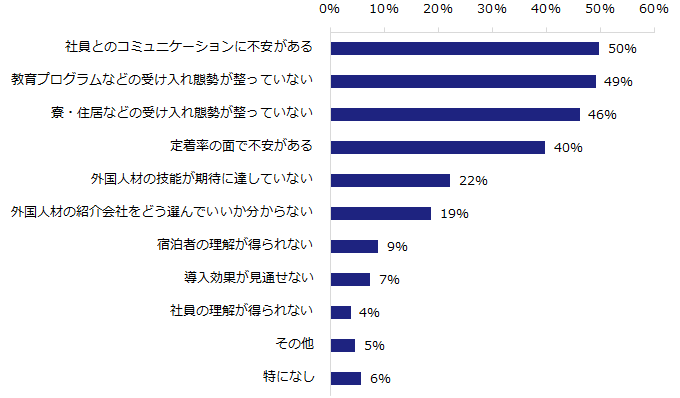

続いて、外国人従業員の採用・受け入れに対して課題に感じていることの上位3つをたずねた【図表36】。「社員とのコミュニケーションに不安がある」(50%)が最も多く、半数近くのホテル事業者はコミュニケーションを課題としているようだ。また、「教育プログラムなどの受け入れ態勢が整っていない」(49%)、「寮・住居などの受け入れ態勢が整っていない」(46%)と、受け入れ態勢に課題を抱えている事業者も多かった。

【図表36】外国人従業員の採用・受け入れに関して課題に感じること

(複数回答、n=472)

事業者へのヒアリングでは、外国人従業員の採用について、事業者によって考え方や方針が異なっていることがわかった。外国人宿泊者の多い大都市圏もしくは観光地にあるホテルでは、「外国人従業員の採用は人手不足と外国人宿泊者対応の両面で採用している」とする事業者と「外国人宿泊者対応のために外国人を採用することは考えていない」にわかれた。積極採用の理由としては「熱心に働いてくれるため、宿泊客からの評価が高い」などの声があり、消極的な理由としては「教育に時間がかかる」、「外国人同士のコミュニティーがあり、条件の良いホテルに移ってしまうことがある」などの声があった。

外国人宿泊者が少ない地方都市圏のホテルでは、外国人従業員の採用には消極的な声が比較的多かった。その理由としては、「募集を出しても反応がない」、「直接採用しても短期間で母国に帰国したり、東京などの大都市に移ったりしてしまう」との声があった。

【事業者の声】

● 日本人スタッフと外国人スタッフとの間に生じる文化や価値観の違いによるミスコミュニケーションを補うための講座や対策を検討、実施予定。(北海道)

● 外国人宿泊者が多い地域なので、地域の学校と提携して外国人留学生を常時採用している。寮や教育マニュアルも整備した。優秀な学生が多く助かっている。(北海道)

● 外国人やLGBTQなど多様性を持った人材雇用を行うため、キャリアフェアなどの求人イベントに積極的に参加している。(山梨県)

代表ホテルの業務委託状況

ホテルの業務委託の状況についてたずねた【図表37】。「接客対応スタッフ」や「後方対応スタッフ」などは自社のみで行っている割合が高い。一方で、「ハウスキーピングスタッフ」は委託のみの割合がほかと比べて非常に高い。

【図表37】業務委託の状況(n=615)

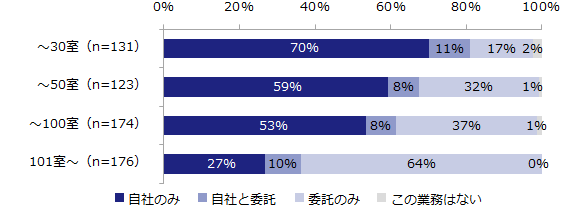

ハウスキーピングの委託状況について、ホテルの客室数別にみたところ、客室数が100室を超えると6割以上が委託していることがわかった【図表38】。

【図表38】ハウスキーピングスタッフの業務委託状況(客室数別)

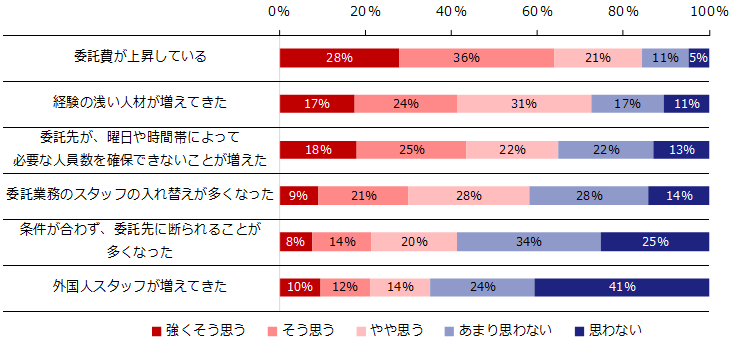

【図表37】のいずれかの選択肢で「自社と委託」「委託のみ」を選んだホテル事業者に、委託先について最近思うことをたずねた【図表39】。「委託費が上昇している」は約8割の事業者が感じていた(「強くそう思う」「そう思う」「やや思う」の合計)。

【図表39】委託先について思うこと(n=351)

事業者へのヒアリングによると、ハウスキーピングを業務委託している事業者の多くが委託費上昇を運営上の課題と考えているようだ。委託費上昇の要因としては人手不足があり、「リネンが供給できないホテルや清掃の人手不足でベッドメイキングができず、稼働できない部屋が出ているホテルがある。5年ほど前は日本人が集まらなくなったといわれていたが、今は外国人も集まらない」、「委託会社は金額の問題ではなく、仕事を受けてくれない時がある」といった状況で、「これまでは委託先に我慢してもらってきたが、部屋を売るためには委託費の上昇はやむを得ない」との声があった。

ハウスキーピング業務を自社で行っている事業者も、「清掃スタッフは募集をかけてもなかなか集まらない」状況で、「人手不足のため全6フロアのうち2フロアは外部委託している」などの対応をしている。

また、「ハウスキーピングの需要が目いっぱいで供給が追いついていない。今後、ホテルが生き残っていくための重要なポイントになる」との声があげられた。

【事業者の声】

● 清掃業務委託先における人材確保がままならず、サービス低下を強く懸念。今後チェックイン・チェックアウト時間の変更も検討しなければならないのか、そしてサービス低下によって引き起る減収・減益を最も懸念し、慎重に検討中。(青森県)

● リネン会社が少ないためリネンの価格高騰がそのまま客室料金高騰に繋がった。リネン会社の影響を受けやすい状況だと思われる。(山口県)

まとめ

今回のアンケートおよびヒアリングにより、ホテル運営の実態が明らかになった。

業況については、将来の見通しを不透明もしくは悲観的に捉えている事業者が増加し、今後のホテル運営に影響のある項目としては、「従業員の確保(人手不足)」、「建物・設備の老朽化」、「外部委託コストの上昇」、「自然災害」、「外国人宿泊者への対応」、「周辺ホテルの供給過剰」の順で半数以上の事業者からあげられた。

建物・設備の老朽化については、代表ホテルの竣工年別にみると、「建物の改修・共用部リニューアル」、「個別空調の導入」、「バリアフリー対応」、「カードキーの整備」、「耐震補強」について「必要と思うができない」の回答比率が「1999年以前」のグループは「2000年以降」のグループと比較して15ポイント以上高かった。

従業員の確保(人手不足)については、ヒアリングなどから多くの事業者が、採用の困難さだけではなく定着率が低いことが課題となっていることがわかった。業務別ではハウスキーピングスタッフ(清掃・リネンなど)が最も人手不足であるとの回答が多く、現状、約半数の事業者が外部へ業務委託しているものの、その委託先も深刻な人手不足であり、業務委託コストが上昇している。ハウスキーピングの需要が供給を上回る状況は今後も続くと考えられ、ホテルの新規供給が続く中で、いかに清掃・リネンを適正に確保していくことができるかが、ホテル運営の大きな鍵となるであろう。

今回の調査で明らかになった課題に対してどのように対応していくかによって、今後、ホテル競争力の優勝劣敗が顕在化していくのではないだろうか。

ザイマックス総研では、今後もホテル事業に関する研究を続け、有益な情報を発表していく予定である。

調査期間

2019年8月~12月

調査対象

東京商工リサーチ(TSR)データより抽出した計3,189社

【エリア】全国

【売上】5,000万円~50億円

【業種】ホテル業を「主」または「従」(1位2位に登記)とする企業

有効回答数

アンケート:628社、回答率19.7%

ヒアリング:16社

調査方法

郵送およびWEBにてアンケート調査、およびヒアリング

調査内容

- Ⅰ.貴社と貴社のホテルについて

- 運営開始年/総施設数・総客室数/立地/ホテルタイプ/宿泊者の外国人

- 割合 等

- Ⅱ.貴ホテルにおける運営の現状について

- 業況/建物・設備/災害対策/外国人採用/人手不足/業務委託 等

英語版:Current Status of Hotel Management 2019

- ザイマックス不動産総合研究所

- お問い合わせ