2019.12.24

これからの商業施設を考える

~過去の出店動向と今後の変化からみえてくるもの~

はじめに

商業施設は、その誕生以降、様々な側面から社会と経済を支える重要な役割を果たしてきている。現状の不動産ストックの面積をみても、オフィスに次ぐアセットの一つであり、地域住民にとっては日々の生活を支えるインフラ施設となっている。また、商業施設に出店する商業事業者にとっては、消費者と触れ合うマーケティングの場であり、売上高・利益を積み重ねるプロフィットセンターである。そして、不動産事業者や投資家にとっては、オフィスや住宅とはまた異なる特徴やトレンドを持つ、不動産投資上の重要なアセットタイプとなっている。

しかし、日本の商業施設は、少子高齢化・深刻な人手不足・Eコマースの進展など社会・経済環境や消費者の購買行動の変化に直面しており、その社会的役割が問い直されるようになってきている。端的に言えば、これらの変化に柔軟に対応していかなければ、事業の継続や成長は難しい時代に突入しているのである。

2017年にクレディ・スイスは、米国に約1,100カ所ある大型ショッピングモールの20~25%が2022年までに消滅する可能性があると発表した。日本においても、昨今の地方都市百貨店の閉店や、大手アパレル専門店の大量閉店、外資系ファストファッションの撤退などが報じられ、商業施設に対する悲観論も聞かれる。「本当に日本の商業施設は縮小セクターなのであろうか?」、「今後、日本においても米国と同じような状況が発生するのだろうか?」、「今後の商業施設が担うべき社会的役割とは何か?」といった様々な疑問が浮かぶ中、日本の商業施設の過去・現在・将来について、多面的かつデータに基づいて取りまとめたレポートはほとんど存在しない。こうした疑問を解き明かすには、日本の商業施設を正しく理解する必要があり、本レポートでは、以下の各項目を確認していく。

Ⅰ.過去40年間の日本の小売業界の推移

Ⅱ.現在の日米マーケット環境の比較

Ⅲ.これまでの日本における商業施設の使われ方の変化

Ⅳ.これからの日本の商業施設を取り巻く環境の変化

Ⅴ.商業施設に関与するプレーヤーへのヒアリング

Ⅰ章では、過去の日本の小売業界の売上高・面積の推移、また、商業施設の出店に影響を与えた法規制の概要を確認し、その上で主力の業態や出店立地がどのように変化してきたのかを紹介する。Ⅱ章では、マクロ的な観点から現在の日米マーケット環境を比較し、その相違点を確認する。Ⅲ章では、当初、商業施設として開業した施設が、その後、どのような使われ方に変化したか紹介する。Ⅳ章では、少子高齢化やEコマースの進展、AI(Artificial Intelligence:人工知能)をはじめとしたデジタル・テクノロジーの進歩など、これからの商業施設に影響を与える項目を整理する。最後に、Ⅴ章では、商業施設を取り巻く環境や、今後の商業施設のありかたなどを商業プレーヤーへヒアリングした内容を紹介する。

本レポートではこれらを通じて、日本の商業施設が生き残るために留意すべきポイントは何か、また、商業施設としての存続が難しい場合にはどのような使われ方が考えられるのかなど、近未来の商業施設のトレンドを考えるヒント・方向性を整理した。

本レポートが商業施設所有者、デベロッパー、商業事業者など、商業施設に関与する幅広いプレーヤーにとって有益な情報になれば幸いである。

Ⅰ. 過去40年間の日本の小売業界の推移

日本の商業施設ストックは、オフィスビルとは全く異なる要因で形成されている。オフィスビルではバブル期の大量供給がストックの大きな割合を占めるが (*1)、商業施設はバブル崩壊後にも新規供給が続き、ストックが増大していった。このことが日本における小売業界の大きな特徴の一つとなっている。

その背景としては、日本の商業施設の出店規模や主力業態・立地の変化は、景気動向よりも法規制や消費者の購買行動に大きな影響を受けていることがあげられる。以下で詳しく考察していく。

1. 小売業界の売上高と売場面積の推移

まず、日本の小売業界全体の売上高と売場面積の推移を確認したい。【図表1】は、経済産業省が実施している商業統計(売上高・売場面積)の調査結果を時系列に表している。なお、2014年調査より制度設計が大幅に変更され、2007年以前の調査とデータの連続性がない。そのため、【図表1】では2014年以降の調査結果は記載していない。

【図表1】<商業統計>小売業年間商品売上高・売場面積推移

【図表1】から、売上高および売場面積に関して下記の傾向をみることができる。

1)小売業界はバブル崩壊前までは右肩上がりで売上高を伸ばしてきたが、バブル崩壊以降は伸び悩んでいる(【図表1】–① 折れ線グラフ)。

2)一方で売場面積は拡大傾向にあり(【図表1】–②)、単位面積当りの売上高(=坪効率)は低下が続いている。

小売業界がこのような変遷をたどってきた背景としては、特に2000年代初頭まで、小売事業者の間では、新規出店による売上高・マーケットシェアアップによって事業規模を拡大する戦略が主流であったこと、および、それを可能にした法規制の変更があげられる(なお、現在では、M&Aなどによる企業規模拡大の手法も活発化している)。

2. 出店に影響を与えた法規制の変遷

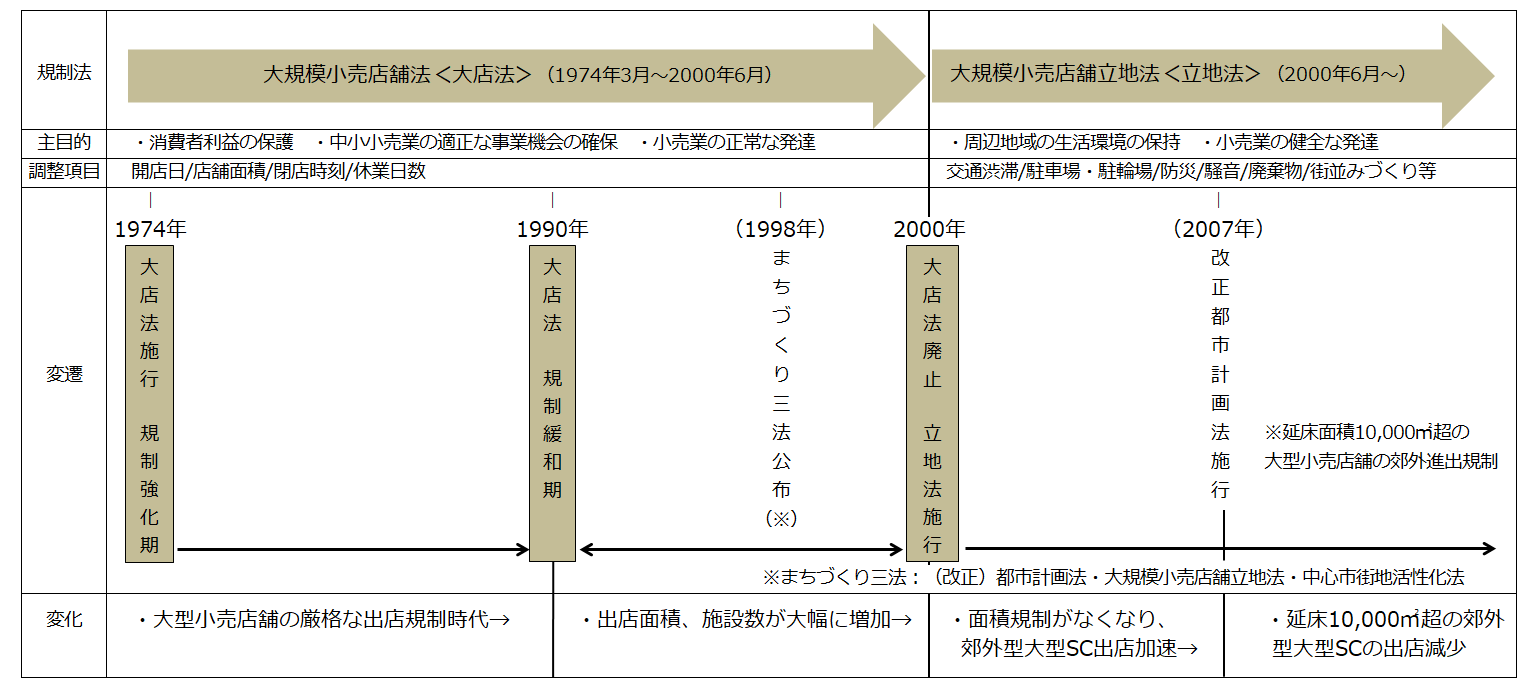

【図表2】は、大型小売店舗の出店に関する規制法である大規模小売店舗法(以下、「大店法」という)と大規模小売店舗立地法(以下、「立地法」という)の概要である。

【図表2】商業施設をめぐる法規制の変遷

1974 年から2000年まで施行されていた大店法は、規制強化期(1974年~1989年)と規制緩和期(1990年~2000年)に大別することができる。規制強化期には、出店者にとって最も重要な店舗面積が地元との調整過程で30%以上の大幅な削減を求められ、出店断念となることも珍しくなかった。また、商工会議所が大型小売店舗の出店凍結を表明することもあった。いわば大店法の運用が、実態としては大型小売店舗の出店を規制し、地元中小小売業を保護することにあった時期といえる。

規制緩和の契機となったのは、1989年~1990年の日米構造協議であった。日米構造協議最終報告(1990年)の中で、国際収支不均衡を解消するための措置の一つとして大店法の規制緩和が盛り込まれ、1990年代は大店法の運用が段階的に緩和され、以降、大型小売店舗の面積・施設数ともに大幅に増加していくこととなる。

まちづくり三法の一つとして1998年に公布され、2000年の大店法廃止と同時に施行された新たな規制が立地法である。立地法では施設計画が地域住民の生活環境保護に配慮しているかが主眼に置かれ、大規模小売店舗の出店・面積に制限を加える大店法とは目的の異なる規制である。立地法の下では、事業者は環境基準をみたせば地元からの意見や勧告を受けることなく出店が可能となり、特に郊外で大型のショッピングセンター(以下、「SC」という)の出店加速につながった。

大型小売店舗の出店に影響を与えたものとして、2007年に施行された改正都市計画法がある。この改正では、工業・第二種住居・準住居地域において延床面積10,000㎡超の大型小売店舗の出店が原則として禁止され、近隣商業・商業・準工業地域に限定された。事実上、郊外への進出規制であり、この改正により、大型小売店舗の出店規制は再び強化されることとなった。

3. 出店面積の推移

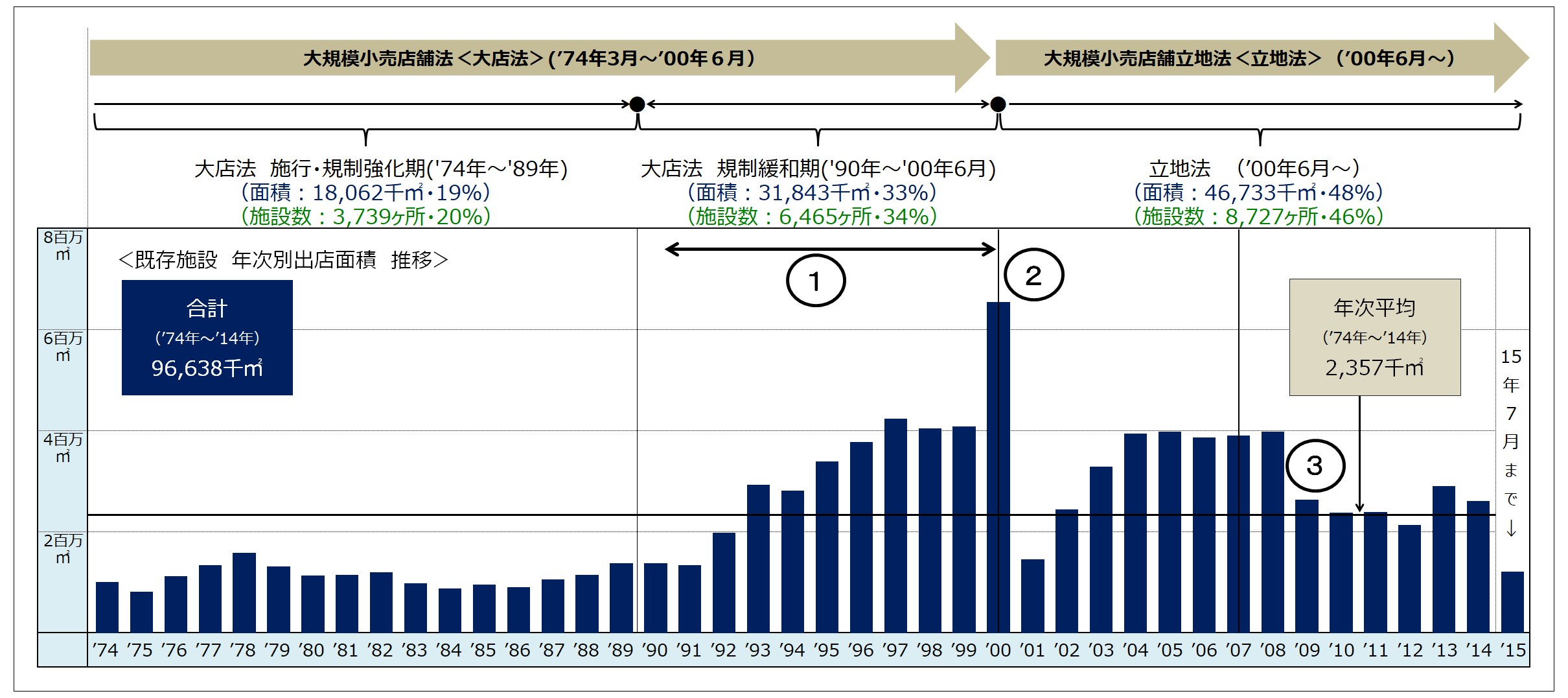

【図表3】は、大店法が施行された1974年以降に開業し、2015年7月時点に国内で営業している大型小売店舗(*2)について、開業年ごとの出店面積を表している。年次別出店面積の特徴は以下のとおりである。

【図表3】大型小売店舗 既存施設の年次別出店面積の推移

1)大店法の規制緩和期(1990年)以降、出店が加速し、店舗面積が急増している(【図表3】–①)。バブル景気崩壊時点で、日本の商業施設はオーバーストアの状況にはなく、事業者の出店意欲は旺盛だった。

2)大店法が廃止され立地法が施行された2000年が出店面積のピークとなっており(【図表3】–②)、一般に「駆け込み出店」と呼ばれている。その背景として、大店法対象店舗は、2001年1月までに開店しなければならなかったこと、また、立地法の基準で大店法時代と同じ店舗面積で出店するには、最大で約1.5倍の駐車台数の確保が求められたため、事業者は、大店法時代よりも広大な敷地を確保する必要があり、駐車場設置コストのアップなどを避けるべく、大店法対象での出店を急いだのである。

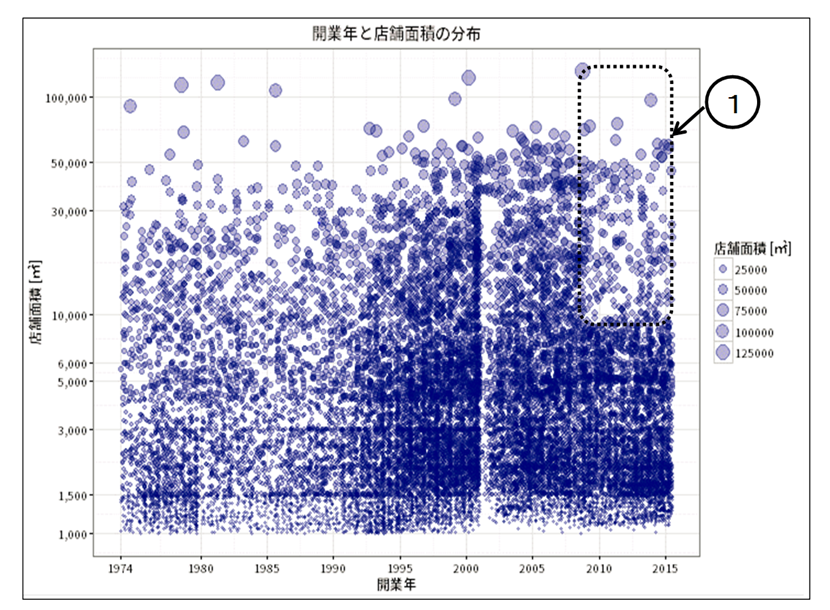

3)2009年以降は出店面積が大きく減少している(【図表3】–③)。これは「2. 出店に影響を与えた法規制の変遷」で触れた2007年の改正都市計画法施行の影響が大きい。【図表4】は、【図表3】の年次別出店面積状況を施設ごとにプロットしたもの(横軸を時系列、縦軸を店舗面積とした散布図)である。2009年以降、店舗(法令は延床)面積10,000㎡以上の出店数が顕著に減少していることが分かる(【図表4】–①)。

【図表4】大型小売店舗 既存施設の開業年と店舗面積の分布

4. 業態の変化

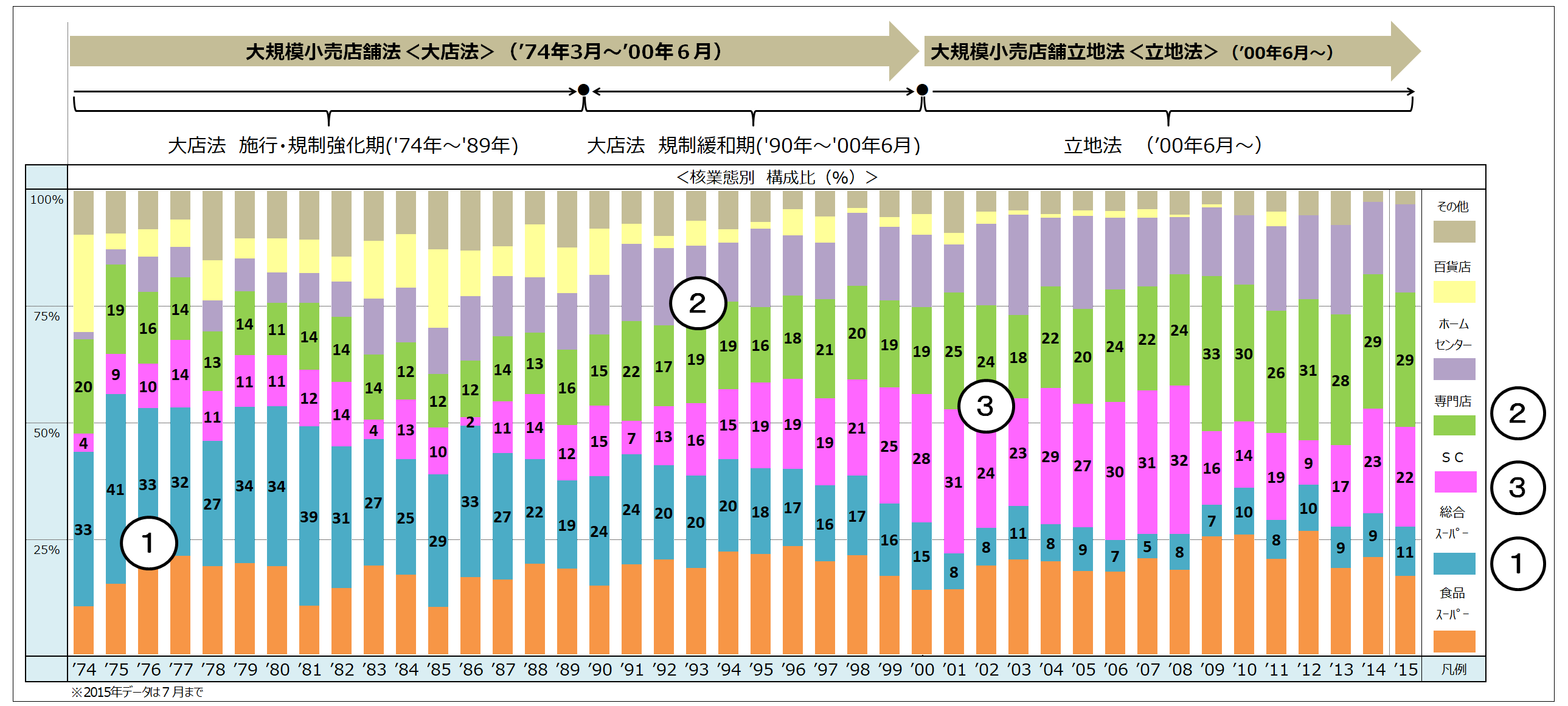

【図表5】は、各年の出店面積(資料より把握可能な撤退施設のデータを加えている)をコア(核)である業態別に分類し、それを構成比で表している。このグラフから、主力業態の推移を確認できる。

【図表5】大型小売店舗 既存・撤退施設 核業態別構成比

1)総合スーパー:1970年代に開業した大型小売店舗の約1/3は、核業態が総合スーパーの施設であった。その後、漸減傾向ながらも構成比トップを維持していたが、1996年に専門店・SCの構成比を下回り、2014年には9%に落ち込んでいる(【図表5】-①)。

2)専門店:1990年以降、多様なライフスタイルに対応する専門的な品揃えと価格競争力を持った業態として急成長し、主に総合スーパーからシェアを奪った(【図表5】–②)。近年では、専門店自らデベロッパーとしてショッピングセンターの開発・運営に乗り出す事例も増えている。

3)SC:多くの専門店が集積する相乗効果で集客し、消費者の利便性を高めた施設形態。1990年代中盤から日本の商業施設の主力となった。2000年(立地法施行)~ 2008年までは面積構成比30%前後を維持していたが、上述した2007年の改正都市計画法施行の影響などにより、2009年以降の面積構成比は若干減少している(【図表5】–③)。

1980年代まで日本の商業施設の中心業態であった総合スーパーは、なぜ衰退トレンドにあるのか。様々な理由が考えられるが、その一つとしては、消費者のライフスタイル・購買行動の変化のスピードに対応できなかったことがあげられる。少品種大量販売から多品種少量販売の時代へ移行する中、旧来型のターミナル・駅前・駅近立地に出店する多くの総合スーパーが、消費行動の変化から必要とされる規模を確保できない中で、衣・食・住を総合的に提供し続けた。その結果として、豊富な専門店を構え、車の収容台数も多い大型SCに対し、十分な品揃えを確保できない総合スーパーは見劣りし、競争力を失っていった。

5. 出店立地の変化

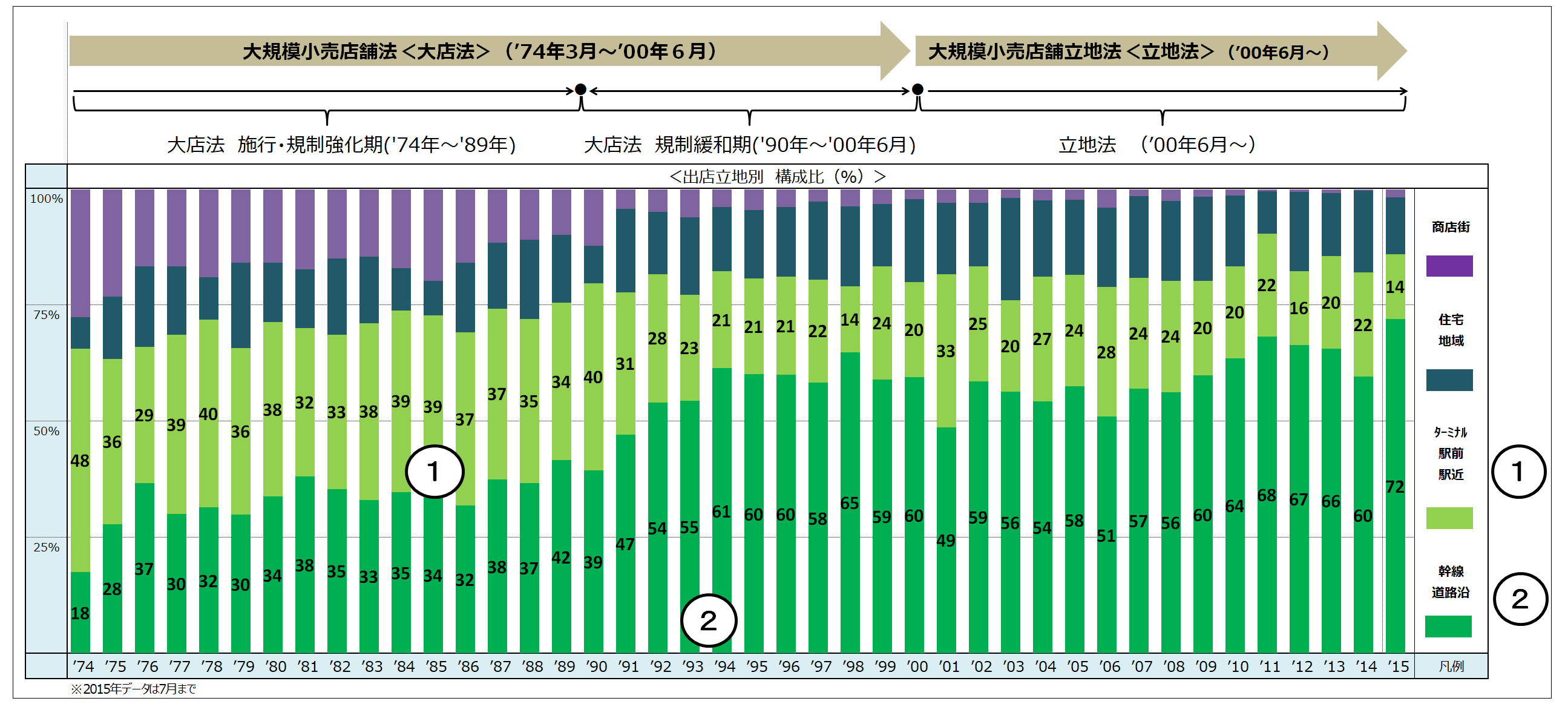

【図表6】は、【図表5】と同データを出店立地別の構成比で表している。出店立地別の動向は以下のとおりである。

【図表6】大型小売店舗 既存・撤退施設 出店立地別構成比

1)ターミナル・駅前・駅近:1980年代までは出店面積の構成比が最も高い立地であったが、漸減傾向にあり、1990年代以降は20%前後で推移している(【図表6】-①)。

2)幹線道路沿い:増加傾向にあり、直近では60%を超える。特に1990年以降の増加が顕著である(【図表6】-②)。

その背景としては、大店法の規制緩和の影響に加え、モータリゼーションの進展に伴い、より消費者の利便性の高い市街地辺縁部の幹線道路沿いに出店立地がシフトしてきたためと考えられる。さらに2000年以降は、立地法により郊外型の大型商業施設の建設が可能となり、敷地規模や駐車場の確保の点などから、幹線道路沿いとなる傾向がみられる。

<参考>都心部(1都3県)における商業施設の出店推移

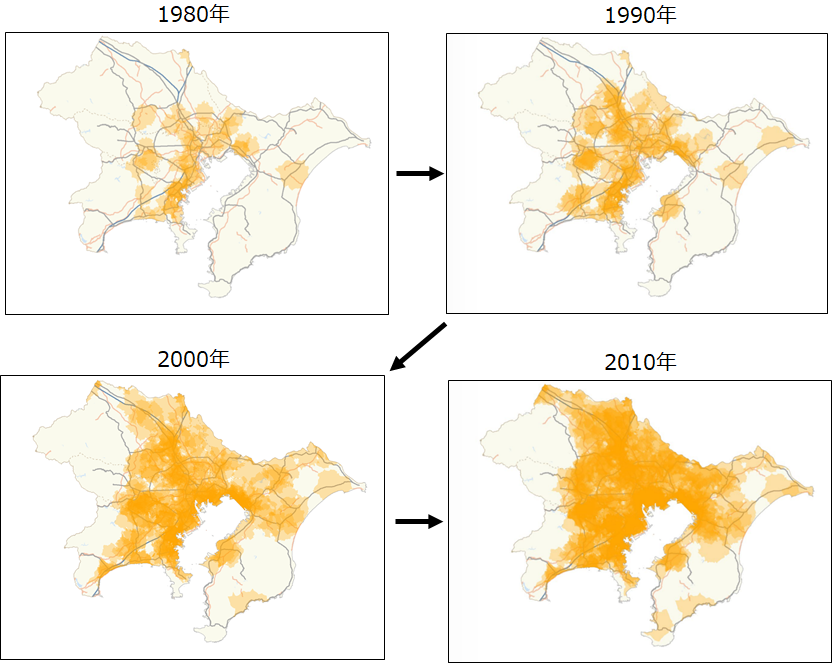

【図表7】は都心部1都3県(東京都・神奈川県・千葉県・埼玉県)で、各年時点で開業している物販店舗面積が10,000㎡以上である商業施設の車20分圏をプロットしたものである。

これによると、1980年にはまだ施設数は少なく、バブル景気崩壊前の1990年時点においても、まだ一定の「隙間」があることが分かる。【図表3】で確認したとおり、日本において商業施設が増加してきたのは、大店法の規制が緩和された1990年以降のことであり、2000年には1都3県への広がりをみせ、2010年にはさらに施設数が増加している。

現在では、多くの都心部居住者にとって、車20分~30分圏内に複数の大型商業施設が存在している状況にあると考えられる。

【図表7】都心部(1都3県)における商業施設の出店推移

Ⅱ. 現在の日米マーケット環境の比較

日本の小売業や商業施設は流通先進国である米国をモデルに、業態(SM:食品スーパー、GMS:総合スーパー、HC:ホームセンター、DrgS:ドラッグストアなど)や、SC類型(NSC:ネイバーフッドショッピングセンター、CSC:コミュニティショッピングセンター、RSC:リージョナルショッピングセンター、PC:パワーセンターなど)を輸入し進化を遂げてきた。

しかし、日米の商業施設を取り巻く環境には違いがあり、必ずしも近未来の日本が米国の後追いになるとはいえない。本章では、マクロ的な視点で現在の日米マーケット環境を比較したい。

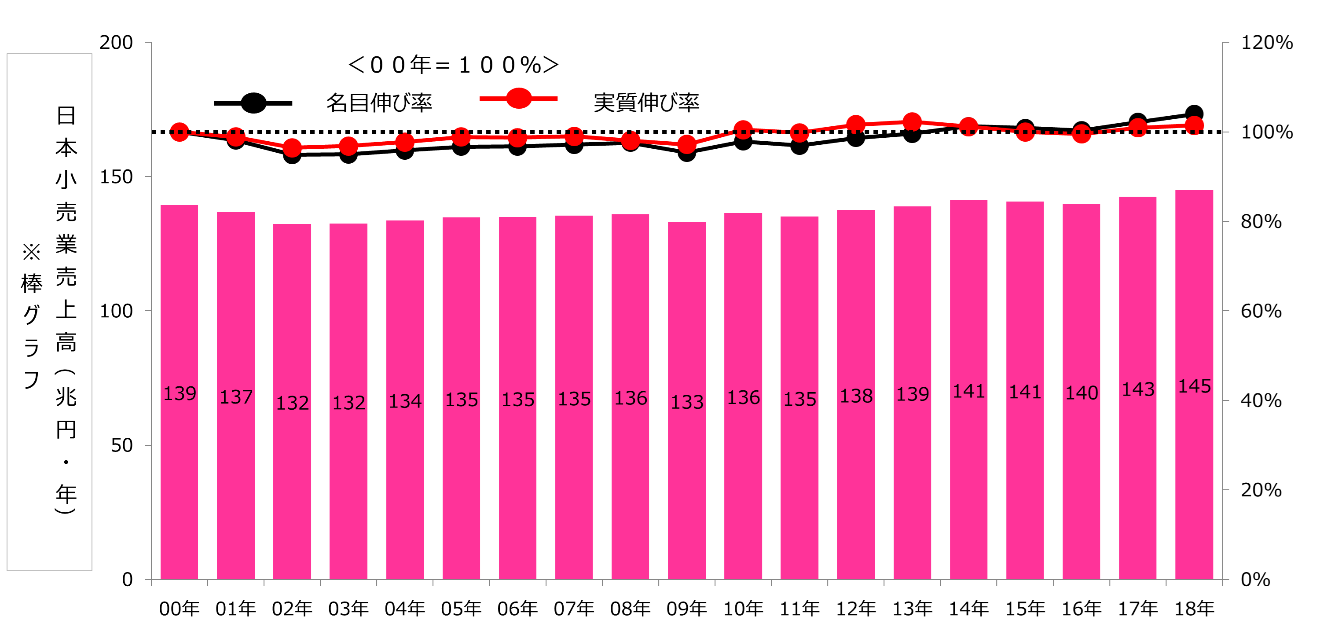

【図表8】は、2000年以降の日米小売業売上高推移を表したものである。日本はバブル景気崩壊後の「失われた20年」「デフレ環境」の中にあって、概ね横ばいの水準で推移している。一方で、米国はリーマンショックの影響はあったものの、名目で約180%、実質でも約120%の伸び率となっている。

【図表8】日米小売業 売上高推移

一見、成長軌道にある米国小売業であるが、近年では、スポーツオーソリティ、ザ・リミテッド、トイザらス、シアーズなど米国の代表的な小売業者が破綻し、J.C.ペニーやメイシーズといった百貨店チェーンの大量店舗閉鎖も行われている。

日本経済新聞によると、米国で閉鎖した店舗数から開店した店舗数を差し引いた純減数は2017年以降で計約1万店、2018年に閉鎖した店舗の面積は、ITバブル崩壊、リーマンショック期を大幅に上回り、約1.5億平方フィートと過去最高を更新した。

その背景としては、アマゾンを代表とするEコマースの影響が大きいとされるが、日本と比較して、もともとオーバーストアであることや消費行動の違いなどが要因として考えられる。

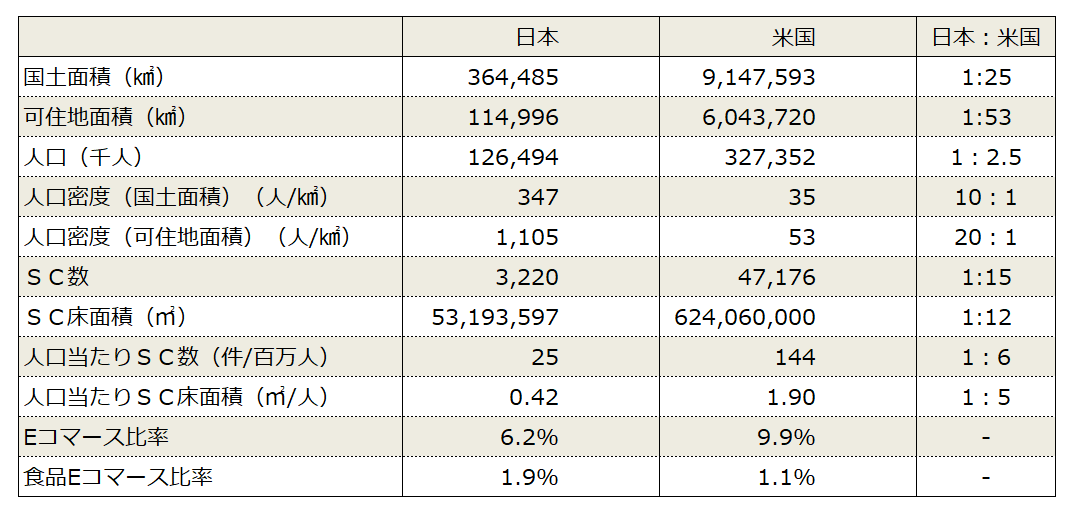

【図表9】は日米のマーケットサイズを比較したものである。これによると、米国の人口は日本の約2.5倍のボリュームであるが、人口密度(可住地面積)は1/20である。日本は国土のおよそ7割が山間部で、残り3割に1億人以上の居住者がおり、比較的、商業施設と住宅が近接している。こうした背景があり、日本の消費者、特に食料品などの鮮度を重視する人は、実際に商品を自分の目でみて購入するために、食品スーパーを冷蔵庫代わりにほぼ毎日買い物に行くという消費行動が可能となっている。一方、米国は国土が広いため、週に1~2回、何kmも車を走らせて買い物に行くという購買行動が一般的である。

SCにフォーカスして比較すると、米国の人口当たりSC数・SC床面積はともに日本の約5倍とマーケット環境は大きく異なっていることが分かる。

【図表9】数字でみる日米マーケット環境とSC比較

しかし、日本においても地方百貨店の相次ぐ撤退や大手アパレルの大量閉店など、いわゆる「アパレル不況」はとどまる気配がなく、また、かつては日本を代表する小売業態であり、多くのSCにおいて核店舗の役割を担ってきた総合スーパーも業績不振からなかなか脱却できない状況にある。

日本も近い将来、米国と同様に「デッドモール」が大量に発生するのであろうか。たしかに、日本でも米国ほどではないものの、現状はオーバーストアの状況にあり、今後、一定量の需給調整による淘汰は不可避であるが、結論としては、米国のような状況にはならないと考えられる。

その背景としては、「Ⅰ-4.業態の変化」で確認したように、日本でSC開発が本格化してきたのは1990年代中頃からであり、米国と比較すればその歴史はまだ浅く、建物寿命を迎えているSCは多くはないことがあげられる。また、日本のSCはテナントと6年間の定期借家契約を結ぶ割合が高く(核テナントの契約期間は長い)、一般的に6年毎に定期リニューアルを行う。一方、米国では契約期間が長く、その間にリニューアルを行う場合には、核テナントの承諾取得の壁があり、同意を得られずリニューアルに至らないケースも多い。

所有者・デベロッパー・商業事業者などにとっては、後述する商業施設を取り巻く環境や時代の変化に対応した競合優位性の高いSCづくりを実行していく力量の差が、今後の優勝劣敗を決する鍵となるだろう。今は、数十年に一度のパラダイムシフトの中にあり、今後の小売業や商業施設のありかたを模索すべき時であると考えられる。

2019年1月に開催されたNational Retail Federation(全米小売業協会)主催の世界最大級の小売業界カンファレンスであるNRF Retail’s Big Showの基調講演において、クローガー社のロドニー・マクマレン会長兼CEOは、「小売業は今後もなくなることはないが、従来とはその姿を大きく変えることになる」と語った。

Ⅲ. これまでの日本における商業施設の使われ方の変化

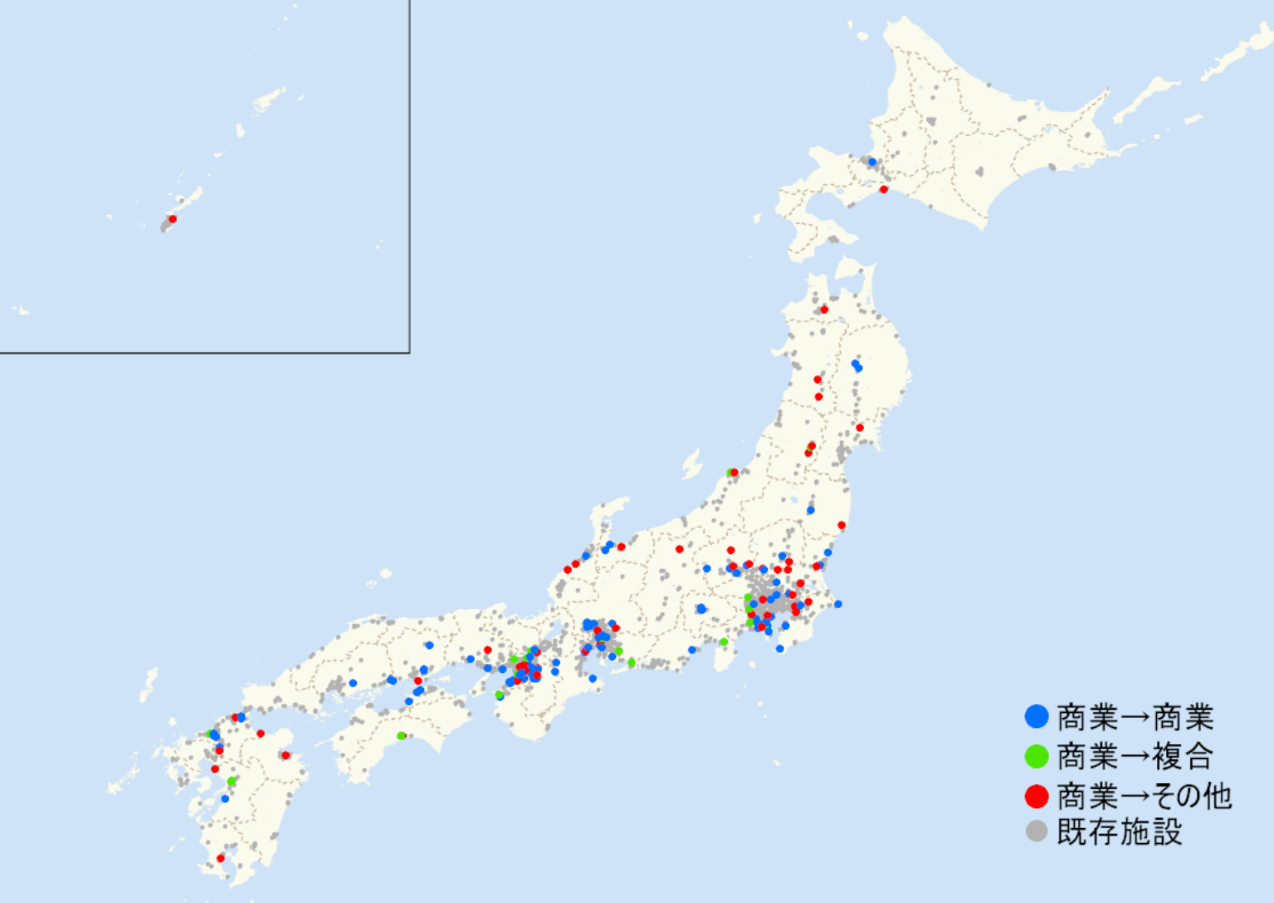

本章では、これからの商業施設を考えるための参考として、2000年以降に立地法廃止届が出された商業施設(物販店舗面積が10,000㎡以上)の173施設について、使われ方の変化を紹介する(廃止届は100%提出されているものではないため、全ての施設をカバーしていない。また、用途未定施設などは除く)。

【図表10】の青色の点は立地法廃止届前後の用途がともに物販小売業中心の商業施設であるもので、全国で90施設(構成比52%)を占める。緑色の点は届出前は物販小売業中心の商業施設、届出後の用途は商業施設のほかに他用途のある複合施設となったもので、25施設(構成比14%)であった。赤色の点は届出前は物販小売業中心の商業施設、届出後の用途は物販小売業を含まない他用途施設となったもので、58施設(構成比34%)であった(灰色の点は2015年時点で営業を継続している既存の商業施設で全国で2,375施設である)。

【図表10】商業施設の使われ方の変化(全国)

日本全体でみれば、届出後の用途が商業施設(青)、および複合施設(緑)は関東・近畿・中部地方などの大都市圏に多く、他用途施設(赤)は地方都市に比較的多くみられる。

他用途施設への変化事例として多いのは、マンション(19施設)、公共施設(8施設)、パチンコホール(8施設)で、次いでホテル(3施設)、オフィスビル(3施設)などである。

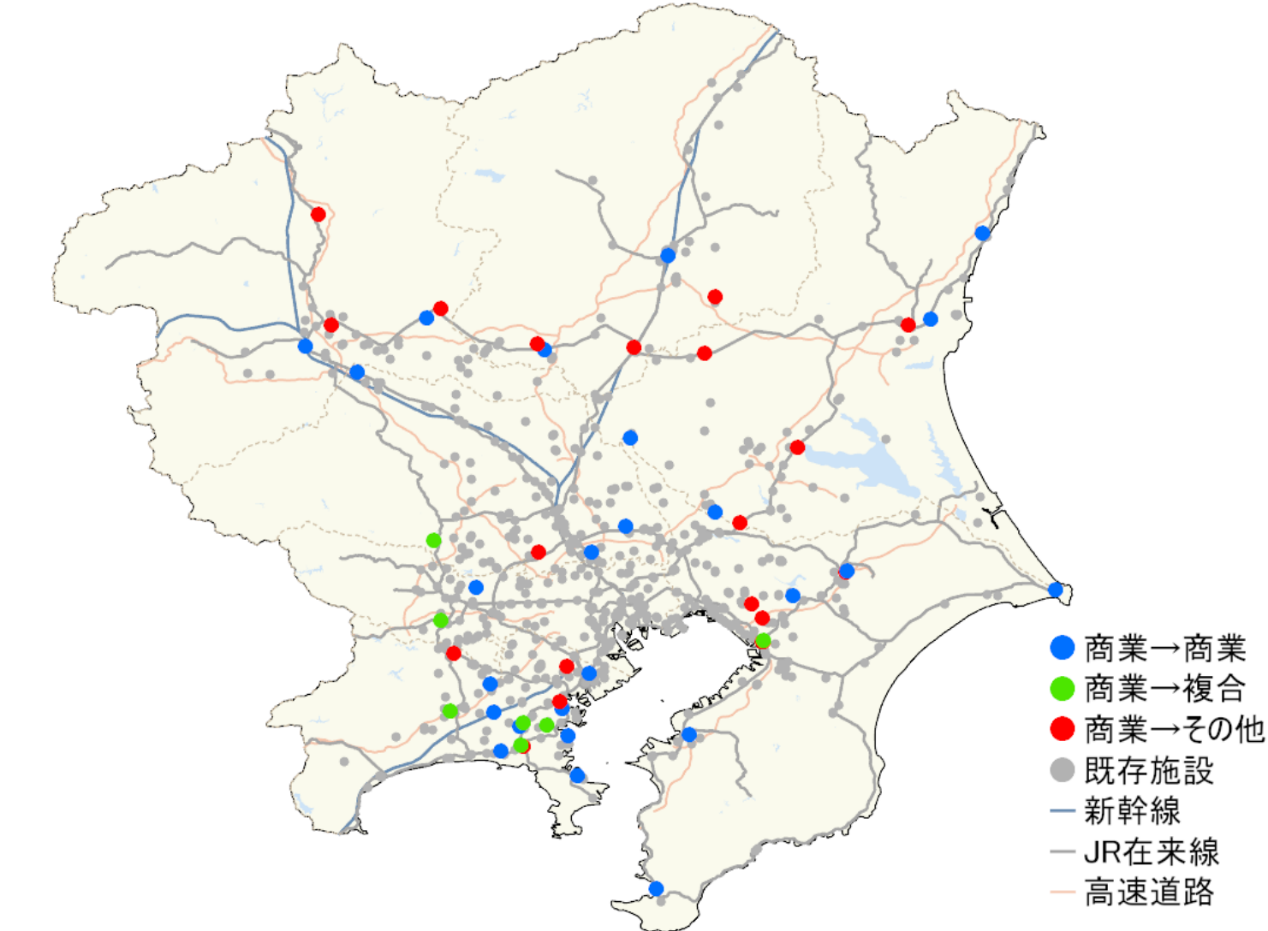

【図表11】は【図表10】のマップを関東圏(1都6県)に拡大したものである。これをみると、立地法廃止届が出された商業施設が様々な用途に変化していることが分かる。また、これらの特徴をみると、ターミナル・駅前・駅近に立地している施設が多い。

【図表11】商業施設の使われ方の変化(関東)

本レポートでは、立地法廃止届が出された物件にフォーカスしたが、ザイマックスグループにおいても、商業施設の使われ方の変化に関わる業務を行っており、今後、別のレポートで紹介したいと考えている。

なお、既往研究としては、平成24年に国土交通省が発表した「中心市街地の空きビル活用及びリニューアル事例調査」報告書(*3)がある。

Ⅳ. これからの日本の商業施設を取り巻く環境の変化

前章まで、商業施設ストックの変遷、日米マーケットサイズの比較、商業施設の用途転換の状況などについて紹介し、商業施設の出店にあたっては、法規制の影響を受け、また、消費者の購買行動が変化することにより、主力業態や出店立地が変わってきていることを確認した。

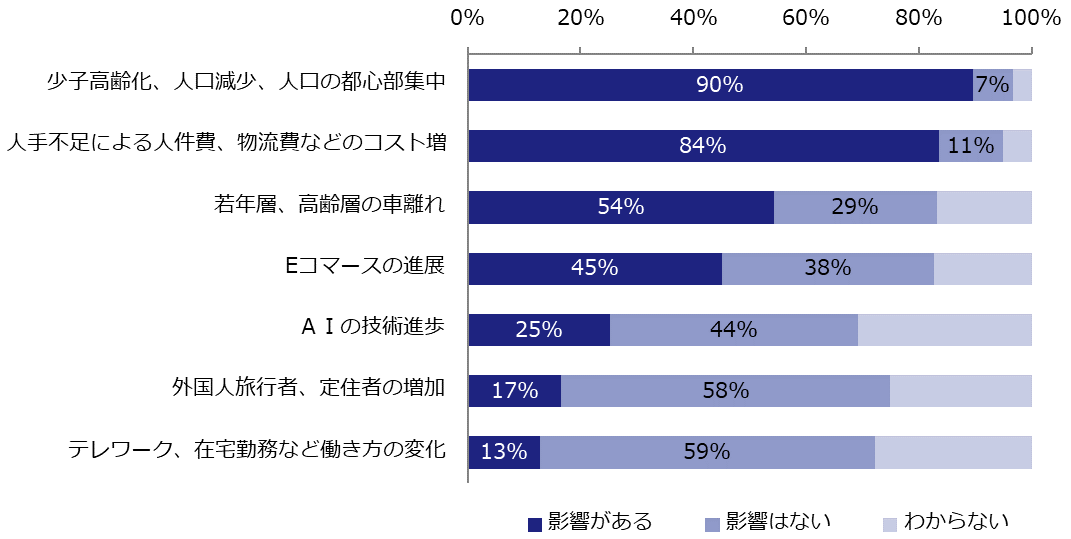

ザイマックス不動産総合研究所では、2017年に早稲田大学小松幸夫研究室と共同で、商業事業者(小売業・飲食業・娯楽業・サービス業)を対象に「商業店舗の出退店に関する実態調査(*4)」を実施した。その中で、今後の出店・退店に影響を与える要因についてたずねたものが【図表12】である。これらの結果を踏まえ、本章では、これからの商業施設を取り巻く環境の変化を整理する。

【図表12】今後の出店・退店に影響を与える要因(n=576)

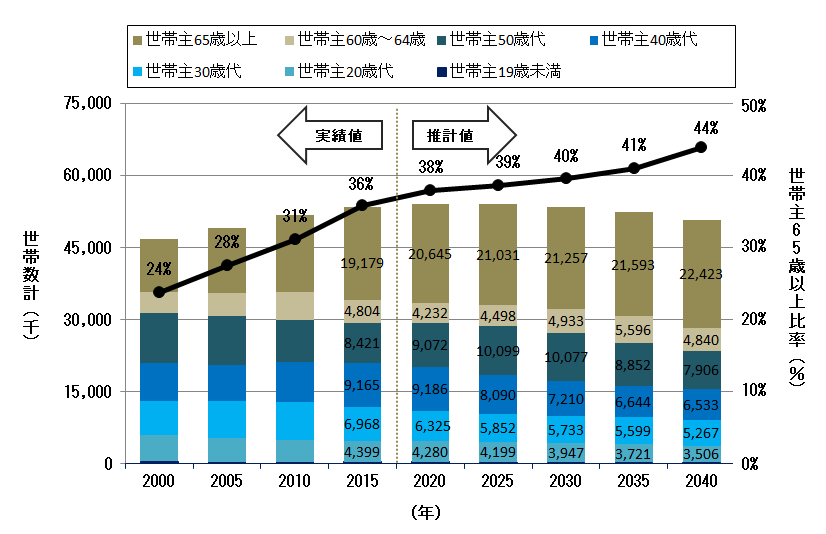

1. 少子高齢化

【図表13】は世帯主年齢別の推計世帯数(棒グラフ)と世帯主が65歳以上である世帯数の全体に占める構成比(折れ線グラフ)を表している。これによると、世帯主年齢が65歳以上の推計世帯数は、2020年~ 2040年まで概ね横ばいであり、約2千万世帯強で推移する。一方で、世帯主年齢が40歳代以下の推計世帯数は大幅に減少し、例えば、40歳代は2040年には2015年対比で71%に減少すると推計されている。

高齢者世帯数が増加するのではなく、40歳代以下の世帯数が減少するために、高齢者世帯の比率が増加する構造となっていることに留意する必要がある。

【図表13】世帯主年齢区分別 世帯数の推移と65 歳以上比率

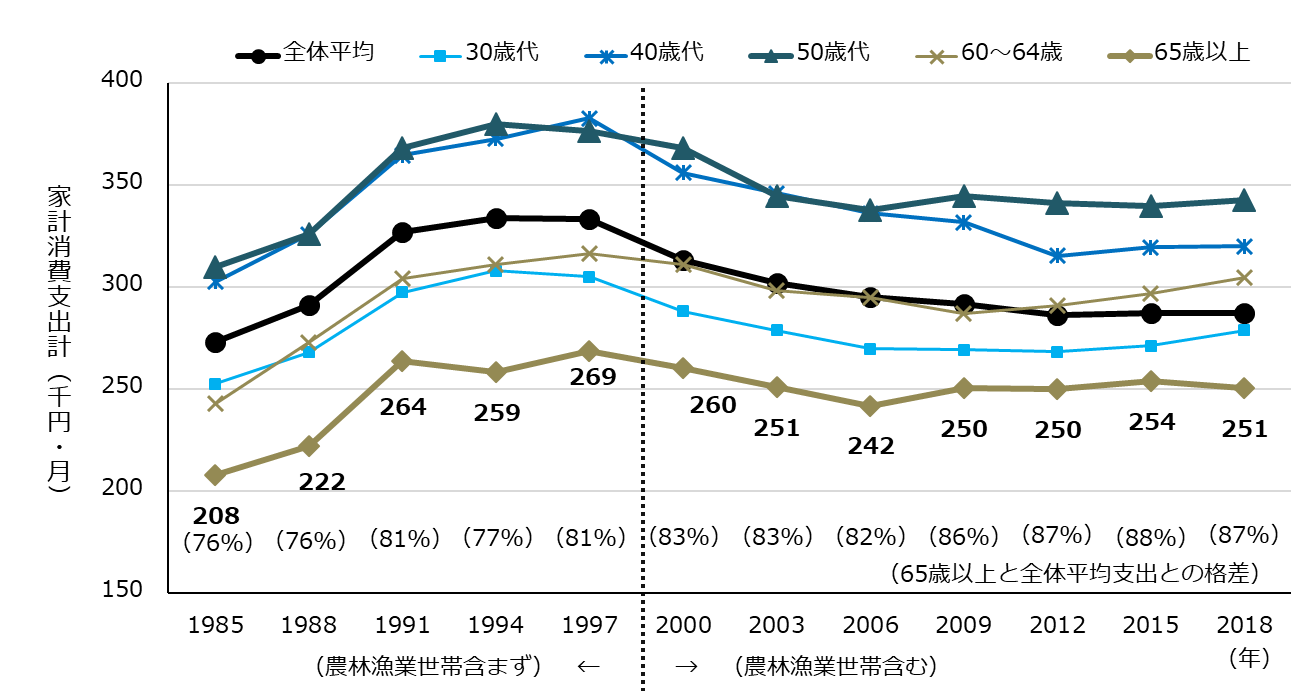

【図表14】は、世帯主年齢別に家計消費支出(二人以上の世帯)の推移を表している。2018年では最も家計消費支出が多いのは、世帯主年齢が50歳代の層で、最も少ないのは65歳以上の層となっている。

【図表14】世帯主年齢区分別 家計消費支出計(二人以上の推移)

大まかにいえば、世帯主年齢が50歳代をピークに、さらに年齢が上がるにつれて、家計消費支出が減少していく。少子高齢化の進展で家計消費支出の低い年代層の比率が増加することから、長期的には家計消費支出総額の減少は避けられないと考えられる。

しかし、近年の傾向として、世帯主年齢60~64歳の支出額は2012年以降、全体平均を上回るようになっており、また、世帯主年齢65歳以上の層の支出額の全体平均に対する割合をみると、1985年には76%であったが、2018年には87%と、全体平均との差が縮小している。その背景としては、消費意欲の旺盛ないわゆる「アクティブシニア層」の増加があり、当面はこの傾向が続くと考えられる。

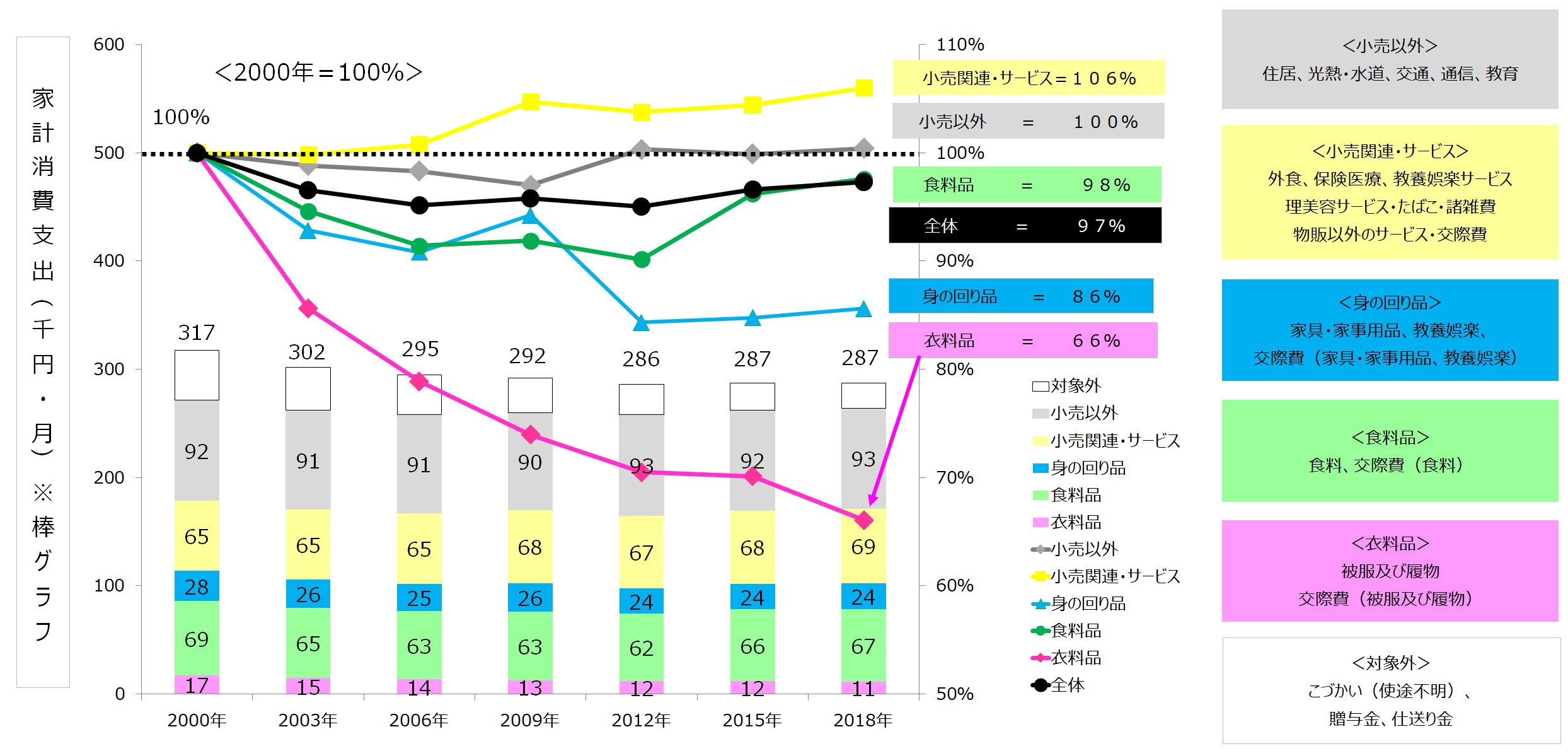

また、品群別の家計消費支出にも変化がみられる。【図表15】は2000年以降の品群別の家計消費支出額(棒グラフ)と2000年の支出額を100%としたときの各年の推移(折れ線グラフ)を表している。

【図表15】品群別 家計消費支出額推移

2000年と比較して、2018年の支出額が最も下がっているのは衣料品(66%)、次いで身の回り品(86%)、食料品(98%)と物販(=モノ)への支出額は2000年を下回る水準が続いている。一方で、増加しているのは小売関連・サービス(106%)であり、非物販・サービス(=コト)消費が活発化している。

2019年10月に消費増税が実施された。今回は食料品などへの軽減税率適用や、キャッシュレス決済による還元など、これまでの増税よりも制度が複雑である。過去の増税時の状況をみると、増税直前の駆け込み需要と増税直後の反動減が発生しており、商品群別の傾向としては、家電・家具インテリア・宝飾など購買頻度が低く、単価も高い商品群は駆け込み需要と反動減の動きが大きく、食料品や日用消耗品など購買頻度が高く、廉価な商品群の動きは小さくなっている。しかし、消費に対する影響については、増税前後の一年間程度の動向を注視し、判断していく必要があるだろう。

2.人手不足

総務省・経済産業省「平成28年度経済センサス‐活動調査」によると、全産業平均の非正規雇用者比率は40.5%であるが、「宿泊業・飲食サービス業(77.9%)」が最も高く、2位が「生活関連サービス業・娯楽業(56.4%)」、そして「卸売業・小売業(48.7%)」は6位となっている(卸売業が含まれているため低くなっている。小売業だけならば60%から70%程度と推測される)。

バブル景気崩壊後、特に多店舗化を志向する小売事業者は、店舗の正社員比率を引き下げて運営できるオペレーションの構築を急ぎ、非正規雇用者比率は上昇してきた。非正規雇用者が店長や責任者となっている店舗も珍しくなく、店舗運営における非正規雇用者への依存度は高い。結果として、昨今の雇用環境の変化で、他産業よりも人手不足の影響を大きく受ける形になっている。

しかし、最近はコンビニエンスストアの営業時間の短縮や、元旦営業の撤廃や休日の増加など、働き方改革の一環としてES(従業員満足)向上の動きが広がってきている。また、今後のAI(人工知能)やロボティクスなどの技術革新による業務の生産性向上が進むことで、ある程度の人手不足が解消されていく可能性がある。

3.車離れ

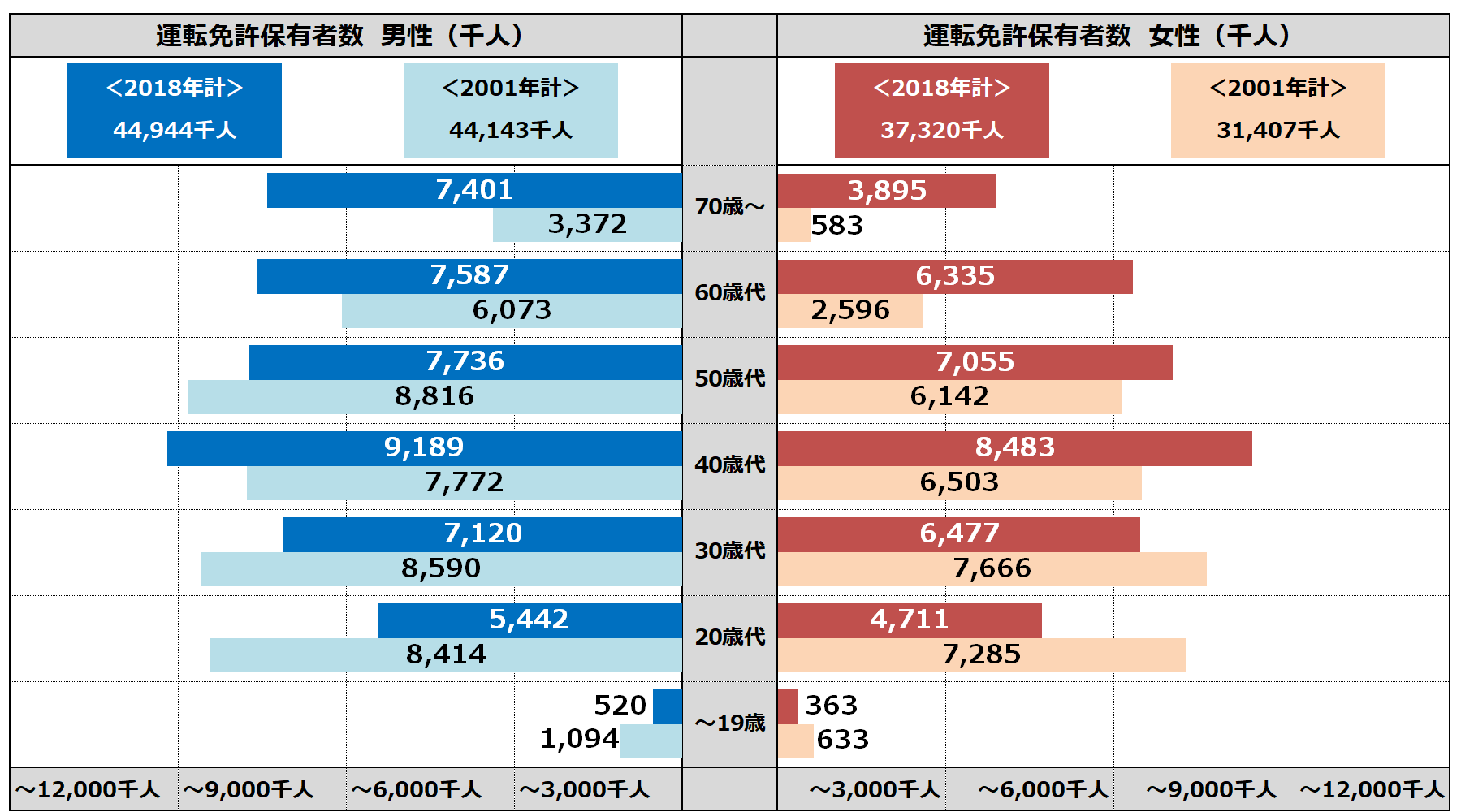

人口動態の変化と同様に、運転免許保有者の高齢化が進んでいる。2001年と2018年の男女別・年代別の運転免許保有者数を比較すると、運転免許保有者の総数は男女ともに増加している。年代別でみると、60歳代以上が大幅に増加し、30歳代以下の若年層は減少していることが分かる【図表16】。

【図表16】運転免許保有者数(男女別/2001年・2018年)

また、国土交通省「平成27年版土地白書」によると、男性は75歳、女性は65歳頃を境に、自動車による移動が減少する傾向がみられるため、商業施設に車で来場する高齢者層が減少していく可能性がある。車客の平均購入(支出)額は、徒歩や自転車利用など様々な来店手段の中で最も高いため、車客比率の減少が売上高に与える影響は大きい。特に車客比率が高い商業施設は、Eコマースの普及やAI技術の進歩などの要因で消費者の利便性が向上していく中で、わざわざ行く動機・理由がある商業施設への進化が求められるだろう。

将来的には、自動運転・カーシェアリング・MaaS(Mobility as a Service)などは、車を運転しなくなる高齢者層や、車を持たない若年層の移動手段として普及していく可能性がある。

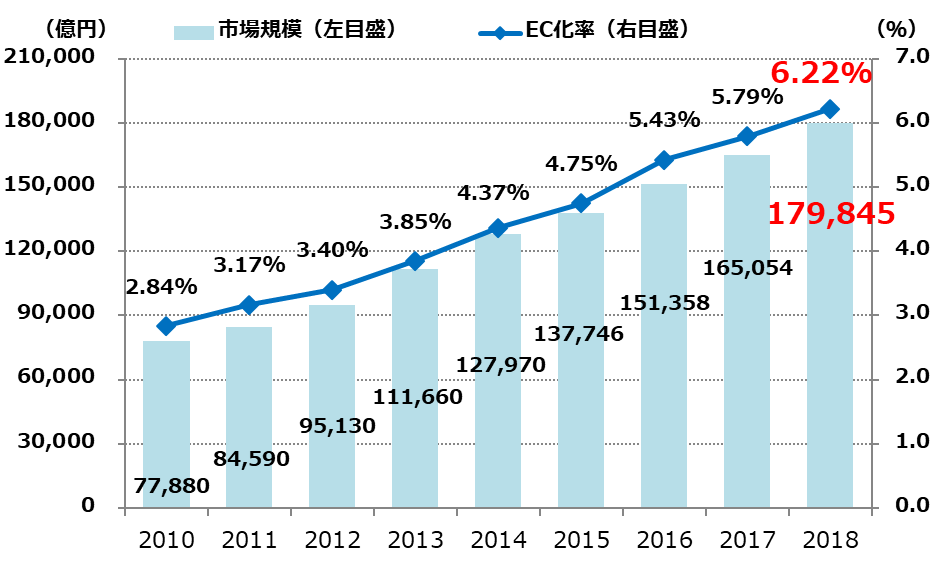

4.Eコマース

【図表17】は、日本のBtoC-Eコマース市場規模の推移である。2018年の市場規模は約18兆円と、中国・米国・英国につぐ世界第4位の規模となっている。Eコマース比率は6.22%と、フリマアプリなどのCtoC-Eコマースの普及とともに拡大し続けており、今後もこの傾向は続くと考えられる。

【図表17】日本のBtoC-Eコマース市場規模の推移

家計消費支出が伸び悩み、人口減少が続く日本においてBtoC-Eコマースなどの成長は、リアル店舗の売上高減少につながるトレードオフの関係にあり、別個のビジネスとして捉えるべきものではない。消費者は利便性・快適性・楽しさなど様々な目的に応じてEコマースとリアル店舗を使い分けるようになっており、近年、米国アマゾンによる大手食品スーパーの買収や、国内アパレル最大手事業者がEコマース売上比率目標を30%とするなどの動きは、Eコマースとリアル店舗がシームレスに顧客接点の機会を提供するための相互補完機能であることを示している。

商業施設の存在意義はもはや「リアル」だけではない。消費者の購買行動の変化に対応すべく、継続してデジタルとリアルのポジショニングを整理し、成長戦略を検討していく必要があるだろう。

5.デジタル・テクノロジーの進歩

近年、AI(人工知能)や5Gといったデジタル・テクノロジーの進歩や、DX(デジタルトランスフォーメーション)などの新しいコンセプトの登場に伴い、商業施設でも様々な新しい試みが行われつつある。DXとは、「ITの浸透が人々の生活をあらゆる面で良い方向に変化させる」という概念である。

デジタル・テクノロジーの進歩が商業施設に与える変化としては、大きく三つが考えられる。一つめは、DXによる業務の生産性向上である。DXによって、マーケティング・商品開発・生産・輸送・在庫管理(発注・納品)・顧客管理・店舗人員最適化・販促・接客・販売・配送といった、全ての業務プロセスが分解され、それぞれの工程が自社での作業からアプリケーションや専門分野に特化した企業に置き換えられ効率化する。二つめは、AIを用いた予測・分析精度の向上である。時間帯別の来店客予測、人感センサーによる顧客導線、画像認識技術を用いた顧客属性分析、需要予測による在庫の適正化など、売上高・利益増に直結するAI技術が実用化されてきている。三つめは、5Gによるこれまでにない顧客体験(カスタマーエクスペリエンス)の提供である。5Gの特徴である高速大容量・低遅延・多接続を活かしたコンテンツが開発され、新たな集客装置となっていくであろう。

6.インバウンド

訪日外国人(インバウンド)数は、2013年に初めて1,000万人を超え、それからわずか5年後の2018年には3,000万人を突破した。2020年に4,000万人とする政府目標も、実現不可能な数字ではないだろう。一方で、フランスの2018年訪仏外国人数は9,000万人を突破しており、観光立国としては後発である日本は、今後も他国との競争の中で日本のプレゼンスを高めていく必要がある。

近年では訪日外国人の訪問先が多様化している。観光庁の訪日外国人消費動向調査によると、2017年の訪日外国人のうち、61.4%が訪日回数2回以上のリピーターであり、訪日回数が増えるにつれて地方への訪問率が増加する傾向がみられた。こうした有名観光地から穴場的観光地への広がりは、交通インフラの整備、観光資源のアピール、宿泊施設の開発により促進され、地域経済の活性化につながっている。2019年3月に発表された地価公示では、浅草のような都市部の観光地だけでなく、北海道倶知安町(ニセコ)など、訪日外国人が多く集まり、商業店舗や宿泊施設などの需要を引き出している地方観光地の地価上昇率も総じて高くなっている。今後も「コト消費」の充実など、様々な訪日外国人のニーズに対応し続けることが、観光地の魅力アップ、差別化の鍵となり、訪日外国人の増加につながると考えられる。

2018年のインバウンド消費は4兆5千億円を超え、過去最高を更新した。消費支出の主な内訳は、宿泊費が30%、買い物が35%、飲食費が20%となっている。インバウンド消費の取り込み・拡大を図るためには、訪日外国人のニーズに合致した商品・サービス・体験をいかに提供することができるかがポイントになる。例えば、各地方自治体と連携し、地域ごとの歳時カレンダーに連動した催事イベントを行うなどである。それらをSNSで情報発信し、訪問客に口コミを投稿してもらうといった積み重ねが、商業施設の認知度を向上させ、越境ECによる商品の再購入や新たなインバウンド顧客の誘致につながるのではないだろうか。

7.テレワーク

在宅勤務やサードプレイスオフィスなどで働くテレワークは、政府が進める働き方改革の重要施策の一つであり、今後、さらに普及していくと考えられる。近年、商業施設などに保育所や託児所を設けるケースが増えており、その多くが施設内で働く従業員のほか地域住民にも開放されている。これは待機児童の解消といった社会問題に対する貢献策の一つであるとともに、消費者の生活を支えるインフラとして商業施設の役割を高める狙いがある。同様に、テレワークが多くの企業にとって「当たり前」になる時代には、サードプレイスオフィスは都心部の駅周辺オフィスビルのみならず、商業施設への出店が増えていくことも十分に考えられる。テレワークの進展は、出勤者などの人の移動を変化させるだろう。その結果、例えば駅の乗降客数が大きく変化し、不動産市場における一等立地の概念を変える可能性を秘めている。夜間人口の少ない大都市ターミナルよりも、郊外のほうが、昼間・夜間人口ともに潤沢となるため、商業施設の立地としてプライオリティが高くなる可能性もある。

Ⅴ. 商業施設に関与するプレーヤーへのヒアリング

本章では、1.日本の商業施設を取り巻く環境、2.これからの商業施設のありかたについて、商業施設の所有・開発・運営に関与する6社にヒアリングした内容を項目別に紹介する。

1.日本の商業施設を取り巻く環境

<アパレル不振>

アパレル不振については、「以前は世代毎のセグメント集積でSCの大半を占めたが、全世代でファストファッションの支持率が高くなってきている」「いいものが安く買え、長く使えれば、それ以上は要らない」といったアパレルに対する消費者の価値観の変化を指摘する声があった。

また、スマホの普及によって「これまでアパレルは自分を表現するものであったが、今はSNSで自分の趣味を発信する。アパレルはその一部にすぎない」との指摘もあった。商業施設デベロッパーからは、「近年はアパレルテナントの出店構成比が減少し、サービス系テナントが増加傾向にあるが、賃料水準がアパレルよりも低いのが課題である」との声があった。

ほかには、「最近の外資系ファストファッションブランド撤退などのニュースで、『日本の商業施設は大丈夫か?』との声を聞くが、過剰反応であると感じている。ブランド間競争の結果であり、かつ、数あるお取引先1社の話で、影響はほとんどない」との意見もあった。

<Eコマース(EC)>

EC台頭に関しては、ヒアリングを実施した各社それぞれ戦略を検討しており、例えば、「食料品、コト消費、サービステナントなどを中心にNSCを構成する」といったECの影響を受けにくい商業施設や、大型施設であっても「リアル店舗でなければできないことがあり、それは『来てくださったお客様に買い物を楽しんでいただくこと』そのために何をすべきか考える」などリアル店舗をさらに充実させていく考えが多かった。

別のヒアリング先からは、リアル店舗の充実に関して、「集客力のある食料品テナントを誘致しないと商業施設は厳しい。また、アパレルをリアル店舗で売るためには、もっと従業員の接客、コーディネートの教育が必要。現状は単なるオペレーターになってしまっているのではないか」との意見があった。

ECに関する消費者行動の変化もあり、「昨今は、商業施設から発送したり、お客様に取りに来てもらったり、受け渡しの機能が付加され、店舗と物流の垣根が低くなってきている」と物流の重要性を指摘する声もあった。

商業デベロッパーからあげられた課題として、EC売上高に対する賃料設定があった。「現状は、EC売上に対する賃料は取れていない。ネットで頼んで家に届ける、店で受け取る、店で受け取り決済するなど、パターンは色々あるが、EC売上を識別管理できるシステムを持っているテナントは、今のところ、日本では数少ないのが現状である」との意見があった。

<少子高齢化>

少子高齢化については、「ここ数年は郊外型の商業施設はつらいだろう。人口減少、高齢化などの影響で車を使って来てもらうのが難しい。将来、『完全自動運転』が可能になったら、高齢者も行きやすくなり、郊外立地であることのデメリットは減る。一方で、自動運転によって良い商業施設とそうでない施設の選別が進むだろう」との指摘があった。同様に、「高齢化による免許返納が増えてくるだろうが、無人運転も出てくるだろうし、さほど心配していない」との声があった。

<人手不足>

新規出店時の人材採用については、「大手の総合人材サービスと人事でコラボしている。また、パート・アルバイトが同じ施設で、午前A店、午後B店で働いてもよく、デベロッパーとして規制していない(ライバル店はNG)」との声がある一方で、「人材が集められないので出店を控えており、採用した人材の定着率も低い。採用できなければ派遣にお願いしないといけないが、それだと人件費が嵩む」との声もあり、人材採用と定着率向上が喫緊の課題であることがうかがえた。

<米国との相違>

米国との相違としてマーケットの違いがあげられ、「米国はこれからも人口増加が見込まれるが、日本は減少していく。人口密度などマーケットのベースが異なっており、出店戦略、店舗戦略、営業戦略など、米国に追従していくことはリスクにもなりうる」との意見があった。

2.これからの商業施設のありかた

<消費者にとっての新たな価値の提供>

日本においてSC出店が本格化した当初、RSCなどの大型SCの核店舗は主に総合スーパーや百貨店であった。しかし、現在、消費者が商業施設を選ぶ基準は核店舗の強弱ではなく、消費者にとっての価値になっている。「圧倒的地域一番店として、消費者に様々な顧客体験を提供する」「生活密着型のNSCで利便性を提供する」または、「公園に行く、スポーツしに行くとか、天気の良い日の選択肢の中に入る、催事やイベントなど何かいつも面白いことをしているなど、生活シーンの中で価値を提供すること」との声があるように、目的に応じて商業施設を使い分ける消費者に、その施設にわざわざ行く目的、価値をいかに提供できるかが鍵になると考えられる。

<デジタル化>

日本における商業施設のデジタル化は諸外国と比較して遅れているとの認識が多く、「中国に学ぶ必要がある。例えば、外出の際、行く先々のお店の予約が全てスマホでできるなど、中国で当たり前のことが日本はまだできていない」や、「徹底的なデジタル化が必要。デジタルネイティブがそろそろ親になり、5Gの普及もあいまってデジタルの重要性が増す。例えば、ライブ中継を多拠点・双方向に同時配信し、アイドルのライブや落語会がバーチャルで行われるなど、これまで都心に出てこないと体験できなかったことが郊外の商業施設でも可能になる」など5G時代の商業施設のありかたを考えるべきとの声があった。

<不動産事業化(複合化)>

近年の商業施設においてはアパレルテナントの面積比率は減り、非物販・サービステナントの比率が増える傾向にある。アパレルは賃料水準が相対的に高く、これに代わる収益源の確立が必要となってくるため、「違う事業の柱として、上層階がオフィスの商業施設を開業予定。建築費が高騰していることもあり、オフィスを入れることにした。このフォーマットが成功したら今後も続ける」「オフィス、住宅などが成立する立地ならば、低層階が商業施設、上層階がオフィス・住宅の複合型が不動産施設としては最も効率が良いのではないか」との声があった。今後は、立地・マーケットに応じてオフィス・住宅・物流施設などを導入し余剰床の活用や不動産収入を新たな柱とする商業施設が増えてくるものと考えられる。

一方、再開発については、「権利関係が複雑で、土地価格が上昇する前提では難しい。また駅前立地では駐車場が確保できない。商業施設のコンバージョンでは既存遡及が負担になることがあり、初期投資はかかってもスクラップ・アンド・ビルドとした方が、長期的には採算が良くなる可能性がある」との意見があった。

<地域との共生>

これまで、多くの商業施設が、行政施設の導入や、防災拠点として施設の開放、生活環境改善への取り組みなど、様々な形で地域との共生を図ってきた。ここでは、これからの商業施設に求められる共生のありかたについてのヒアリング内容を紹介する。

一つはサードプレイスとしての商業施設で、「自己発見、自己実現、自分でいられる場所。家(ファースト)、学校・会社(セカンド)、自分でいられる場所(サードプレイス)で、体験や自己啓発を通じて自分を磨けますよ、という施設が生き残るのではないか」との意見である。さらに具体的に「学校からクラブ活動を切り離して、商業施設単位で部活、サークル活動などができるようにしたらどうか。社会人向けでもよい。教職員の働き方改革につながるし、教える側もセカンドキャリアになる」との提言があった。

別の意見としては、「イベントによって、オシャレな人、地元の人が集まるなど同じ価値観を持つ人を見つけられる、繋がれる場所が商業施設の強みになるのではないか」「地域住民にとって商業施設が買いたい場所&居たい場所と認識してもらうために、さらに様々な工夫をして商業施設を進化させていく必要がある」「少子高齢化・人口減少などのマイナス与件を、人生100年時代・3世代対応といったポジティブワードとして捉え、新たな需要を創出していく取り組みも重要になってくる」といった声もあった。

おわりに

本レポートでは近未来の日本の商業施設を展望するために、様々な角度から検討を行った。まず過去40年の小売業界の売上高と売場面積の推移を分析し、売上が低迷する中、売場面積が拡大し続けてきたことを確認した。その背景には、小売業者の考え方や新規開発・出店を促進する法規制の変遷があった。過去の出店動向をみてみると、業態については、総合スーパー中心の時代から、専門店・SC中心の時代にシフトし、立地については、ターミナル・駅前・駅近立地の時代から、幹線道路沿い立地の時代へとシフトしてきたことを確認した。

次に日米のマーケット環境をマクロ的な視点で比較した結果、マーケットの質や消費者の購買行動の違いなどにより、昨今報道されているような米国でのデッドモールの発生は日本では少ないと考えられる。商業施設の使われ方の変化をみるために、立地法廃止届が出された商業施設について、その後の使われ方の変化をみた。その結果、再び商業施設としての利用もあるが、約半数は周辺環境などにより複合施設や商業施設以外の様々な用途に変化していることが分かった。商業施設のこれからを考えるために、少子高齢化、人手不足、車離れ、Eコマース、デジタル・テクノロジーの進歩、インバウンド、テレワークなどの社会経済の環境変化が商業施設にどのように影響を及ぼすかを考察した。最後に、実際に商業施設の開発、投資、運営、企画を行っている商業プレイヤーに商業施設を取り巻く環境や今後の商業施設のありかたに関してのヒアリングを行った。

以上考察したように、日本は米国ほどオーバーストアの状況ではないため、商業施設が次々と閉鎖されるような事態は考えにくい。今までも、そしてこれからも商業施設自体は世の中に必要な不動産であり続けることには間違いないが、今後は加速する時代や社会の変化により、選別・淘汰が進むことになるであろう。顧客に支持され、選ばれる商業施設であり続けるためには、時代の変化や顧客ニーズに敏感であり、商業施設が単に箱としての不動産ではなく、しっかりした管理や柔軟なオペレーション、テナントミックスなど、総合的なマネジメント力がますます重要な時代になっていくであろう。

ザイマックス総研は、小売業界のトレンド、社会環境の変化を捉えつつ、引き続き、商業施設の調査研究と情報発信に取り組んでいきたい。

英語版:Reflections on Future Commercial Facilities

- ザイマックス不動産総合研究所

- お問い合わせ