2019.02.06

オフィスマーケットレポート 東京 2018Q4

- ・ 今期(2018年10~12月期)の東京23区オフィスマーケットは、多くの企業が採用強化の一環としてオフィススペースを求めており、需給がひっ迫し空室率が低下する状況が続いている。移転の際に発生した空室はマーケットに現れる前に消化されるなど、テナントのオフィス需要は強く、それに伴って新規成約賃料は上昇傾向を維持している。

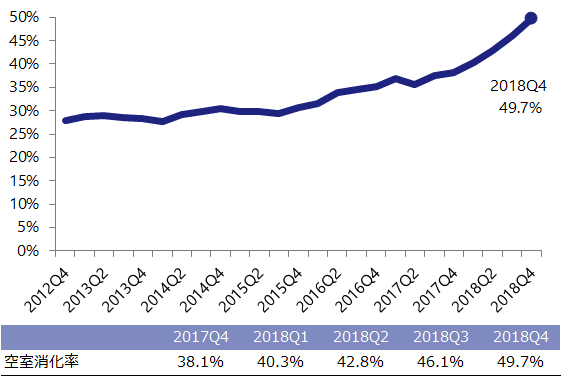

- ・ 空室率は前期と比べ0.30ポイント下降して1.71%となった。空室増減量は増加が16.5万坪、減少が20.1万坪と引き続き空室の減少が増加を上回った。空室在庫の減少割合を示す空室消化率は3.6ポイント上昇して49.7%と、7期連続の上昇であり、空室在庫の消化が加速している。

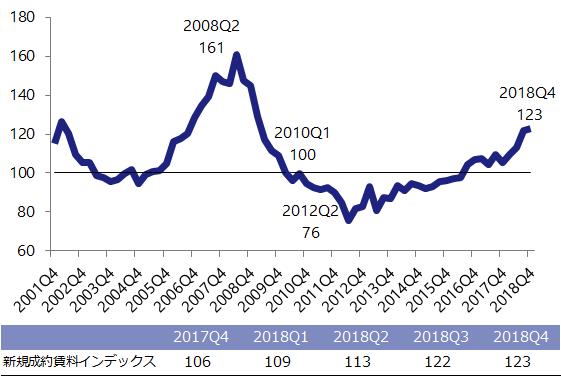

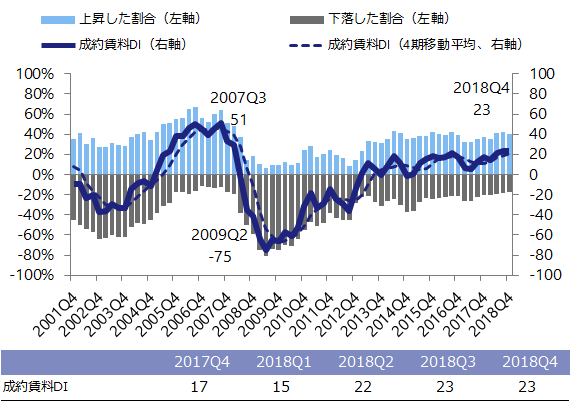

- ・ 新規賃料の水準を示す新規成約賃料インデックスは前期から1ポイント上昇し123となった。前期に比べ上昇の度合いは緩やかになったが、依然として上昇傾向にある。新規賃料が上昇した物件の割合から下落した物件の割合を引いた成約賃料DIは+23と、15期連続してプラスで推移している。

- ・ 新規賃料と継続賃料の両方を含む支払賃料インデックスは前期から横ばいの91となった。

- ・ 全契約の平均フリーレント月数は1.5ヶ月、フリーレント付与率も51.0%と半数を占めており、マーケットに定着しているとみられる。

空室

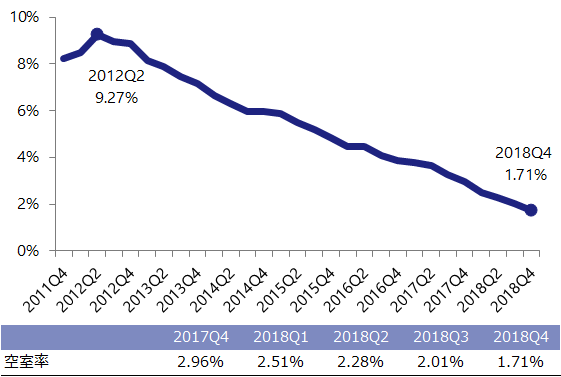

図表1は、2011年からの東京23区の空室率の推移である。2018年第4四半期の空室率は前期から0.30ポイント下降して1.71%と過去最低を記録した。

企業の採用活動は引き続き活発であり、人員増加に備えオフィススペースを確保する動きが強まっている。また、分散していた複数拠点を基準階面積の広いオフィスビルに集約し、コミュニケーションの活発化や業務効率化を図る事例も増えている。入居中のオフィスを手狭に感じている企業が4割近くもみられる中(*1)、希望する面積の空室が見つからず、レイアウト変更や分室の設置などで移転を見送るケースもあり、今後も移転や増床に対するニーズは高いと考えられる。

【図表1】空室率

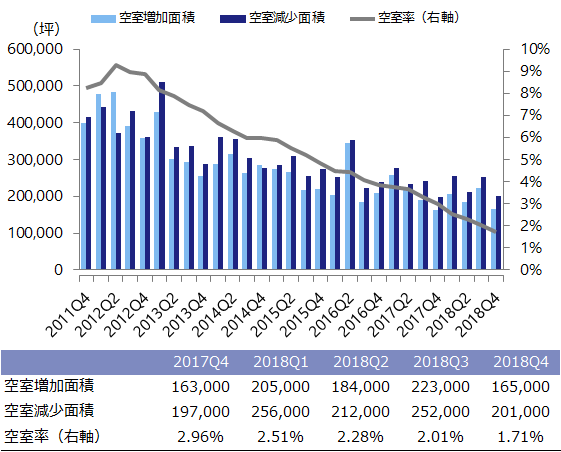

図表2は、空室の増加面積と減少面積(空室増減量)の推移である。今期の空室増加は16.5万坪、空室減少は20.1万坪と2015年第1四半期以降16期連続で減少が増加を上回り、空室率の継続した低下につながっている。

今期も大型物件が供給されたが、高い拡張需要によりほぼ満室稼働で竣工を迎えた。また、移転に伴う二次空室が発生しても、既存テナントによる増床で内部消化されるケースも多くみられた。

【図表2】空室増減量

図表3は、空室在庫(期初の空室在庫+期間中に発生した空室の総量)に対して、期間中に空室がどれだけ減少したかを割合で示す空室消化率(4四半期移動平均)の推移である。今期の空室消化率は49.7%と7期連続で上昇しており、空室在庫の消化が加速している。

【図表3】空室消化率(4四半期移動平均)

新規成約賃料

図表4は、新規賃料の水準を示す新規成約賃料インデックスの推移である。2018年第4四半期は123と前期の122から1ポイント上昇した。これは、前期の上昇幅(9ポイント)と比べ縮小したが、2017年第4四半期と今期を比較すると17ポイントの上昇であり、依然として、新規賃料は上昇傾向にある。築年、規模、エリアに関わらず、全般的に空室の品薄感が鮮明であり、拡張、業務効率化などの積極的移転理由が多くみられたことが背景にある。

【図表4】新規成約賃料インデックス

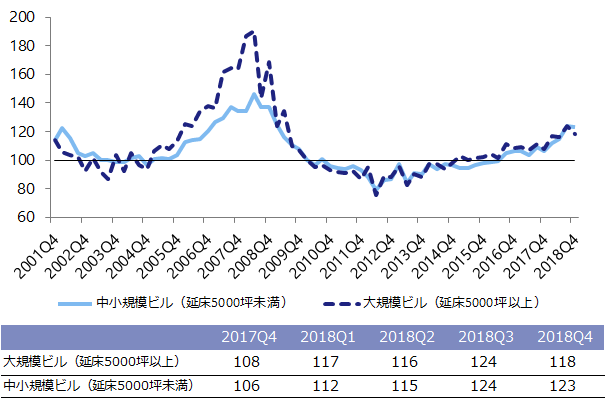

図表5は、規模別の新規成約賃料インデックスの推移である。中小規模ビルと大規模ビル、いずれも前期からの反動が見られたものの、ここ一年でみると上昇傾向は続いている。

【図表5】規模別の新規成約賃料インデックス

図表6は、新規成約賃料の変化の方向性を示す成約賃料DIの推移である。今期は「+23」と、前期から横ばいであった。新規賃料が上昇した物件が下落した物件より多い状態である成約賃料DIのプラス圏は15期連続となった。これは、2018年は20万坪を超えるオフィスビルの新規供給があったものの(*2)、企業のオフィススペース拡張意欲が高いことが背景にあると考えられる。2019年は約16万坪の新規供給が予定されているが、すでにテナントが決まったビルも多くみられ、今後も空室の品薄感から賃料上昇が続く可能性が高い。

【図表6】成約賃料DI

支払賃料

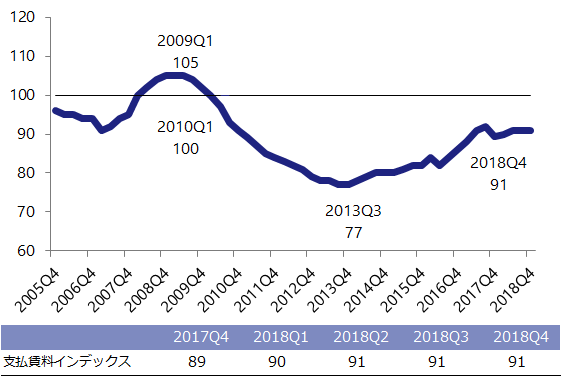

図表7は、新規賃料と継続賃料の両方を含む支払賃料インデックスの推移である。2018年第4四半期は91となり、前期と比べ横ばいで推移している。支払賃料インデックスは継続賃料を含むため、マーケット動向をよりタイムリーに反映する新規成約賃料インデックスと比べると、緩やかな動きをしている。

【図表7】支払賃料インデックス

フリーレント

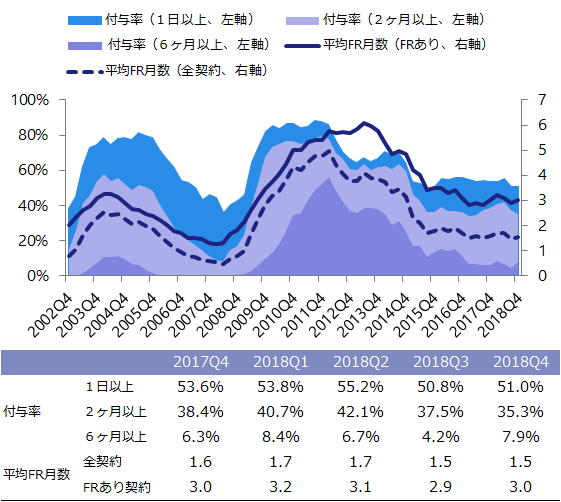

図表8は、新規契約のうちフリーレントを付与した割合(付与率)と、フリーレント期間の平均値(平均フリーレント月数)の推移である。2018年第4四半期は、「フリーレントあり契約の平均月数」が前期から0.1ヶ月微増の3.0ヶ月、「全契約の平均月数」が前期から横ばいの1.5ヶ月であった。

【図表8】フリーレント

ここ数年は空室率が低下してマーケットが回復しているにもかかわらず、2008年ごろのリーマンショック前の状態とは異なり、長期・短期のフリーレントともに一定数存在している。これは、テナントの移転コストを考慮して、初期費用を抑えるための慣習としてフリーレントが定着しているためと考えられる。

マーケット循環

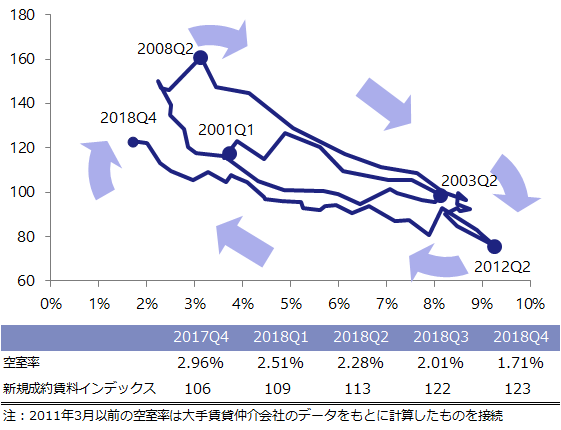

図表9は、横軸に空室率、縦軸に新規成約賃料インデックスをとって四半期ごとにプロットしたものである。2001年以降右下方向(空室率上昇・賃料下落)に移動し、2003年から2004年の停滞期を経て、2005年以降左上方向(空室率低下・賃料上昇)へ移動し、2008年以降再び右下方向へ移動、とマーケットが循環しながら推移する様子が観察できる。

【図表9】マーケット循環

2013年以降オフィス賃貸マーケットは回復期に移行し、2018年時点でもその傾向は継続している。今期は空室率が低下、賃料がわずかに上昇し、左上方向に移動した。

英語版:News & Research

- ザイマックス不動産総合研究所

- お問い合わせ