2018.11.07

オフィスマーケットレポート 東京 2018Q3

- ・ 今期(2018年7~9月期)の東京23区オフィスマーケットは、企業側が人材確保を目的としてオフィススペースを求めており、需要は堅調であるため、空室率の低下は続いている。空室がマーケットに現れる前に消化される、空室情報が出るたびに応募が殺到するなど、引き合いは強く、それに伴って新規成約賃料は大幅に上昇した。

- ・ 空室率は前期と比べ0.27ポイント下降して2.01%となった。空室増減量は増加が22.3万坪、減少が25.2万坪と空室の減少が増加を上回った。四半期ごとの空室在庫に対してどれだけ空室が減少したかを割合で示す空室消化率は46.1%となり、加速傾向が続いている。

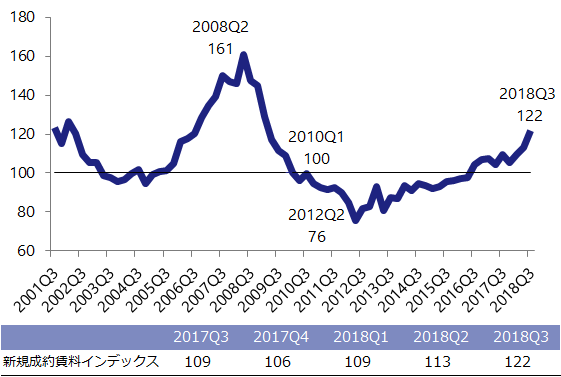

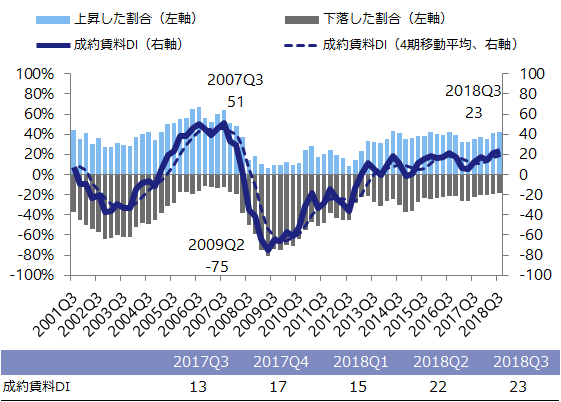

- ・ 新規賃料の水準を示す新規成約賃料インデックスは前期から9ポイント上昇し122となった。今まで緩やかであった上昇傾向が加速しているとみられる。新規賃料が上昇した物件の割合から下落した物件の割合を引いた成約賃料DIは+23と、14期連続プラスを保った。

- ・ 新規賃料と継続賃料の両方を含む支払賃料インデックスは前期から横ばいの91となった。

- ・ フリーレントあり契約の平均月数は0.2ヶ月減少の2.9ヶ月となった。6ヶ月以上のフレーレント付与率は4.2%と、貸し手市場によりフリーレントの付与はさらに低水準になった。

空室

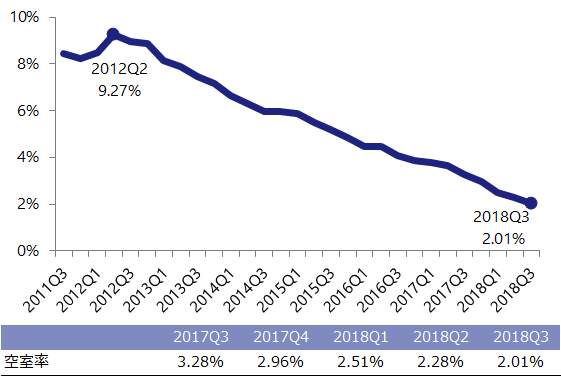

図表1は、2011年からの東京23区の空室率の推移である。2018年第3四半期の空室率は前期から0.27ポイント下降して2.01%となった。2012年第3四半期以降、空室率は一貫して下降し続けている。

企業の採用活動は相変わらず活発であり、人員増加に備えてオフィススペースに対する拡張需要が多く存在している。その他、企業は規模にかかわらず、人材を確保するため快適なオフィス環境の創出に注力しており、ハイクオリティなオフィスビルに対する需要が高まっている。

【図表1】空室率

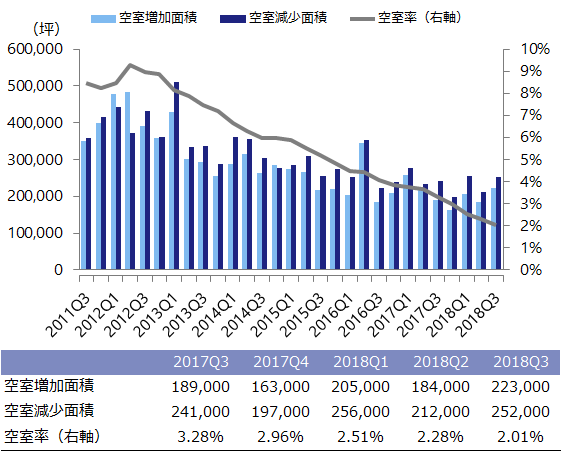

図表2は、四半期ごとの空室の増加面積と減少面積(空室増減量)の推移である。今期の空室増加は22.3万坪、空室減少は25.2万坪と2015年第1四半期以降15期連続して空室減少が増加を上回り、空室率の継続した低下につながっている。

今期は複数の大型物件が供給されたが、旺盛な需要によりいずれもほぼ満室稼働で竣工を迎えた。二次空室が発生してもマーケットに現れず、内部消化されるケースも多くみられる。その結果、既存空室の不足感は緩和されず、空室減少面積が空室増加面積を上回る状況が継続している。

【図表2】空室増減量

図表3は、四半期ごとの空室在庫(期初の空室在庫+期間中に発生した空室の総量)に対して、期間中に空室がどれだけ減少したかを割合で示す空室消化率(4四半期移動平均)である。

今期の空室消化率は46.1%と6期連続で上昇している。オフィススペースマーケットにおいては供給以上に需要がある状況が続き、需給逼迫を受けて空室在庫の消化は加速している。

【図表3】空室消化率(4四半期移動平均)

新規成約賃料

図表4は、新規賃料の水準を示す新規成約賃料インデックスの推移である。2018年第3四半期は122と前期の113から9ポイント大幅に上昇した。これまで2012年第2四半期を底に緩やかな上昇傾向が続いていたが、空室床の不足感が一層深刻化していることにより、需給が引き締まり、今期の新規成約賃料の上昇の加速につながったとみられる。

【図表4】新規成約賃料インデックス

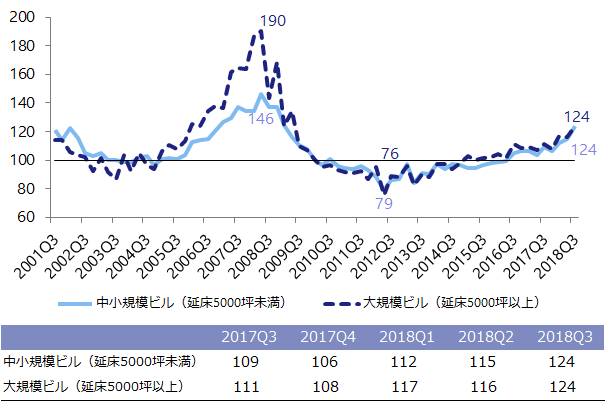

図表5は、規模別の新規成約賃料インデックスの推移である。延床面積5,000坪未満の中小規模ビルと延床面積5,000坪以上の大規模ビルいずれも前期より上昇し、124となった。現段階の東京23区オフィスマーケットにおいては、全般的に空室の品薄感が鮮明であるため、あらゆる規模のオフィスビルが関心を集めている。空室情報が出るたびに応募が殺到するなど引き合いも強く、その結果、オフィスビルの規模にかかわらず成約賃料は上昇している。

【図表5】規模別の新規成約賃料インデックス

図表6は、新規成約賃料の変化の方向性を示す成約賃料DIの推移である。今期は「+23」と、前期から1ポイント上昇し、新規賃料が上昇した物件が下落した物件より多い状態である成約賃料DIのプラス圏は14期連続となった。

【図表6】成約賃料DI

2018年はオフィスビルの新規供給が多いものの、企業側旺盛の需要はさらに高まっており、オフィススペース市場の逼迫感はまだしばらく続くと予想される。オリンピックまで様子をうかがう企業も一定数存在しているが、2019年竣工予定のビルが高値のまま埋まるケースも多くみられる。

支払賃料

図表7は、新規賃料と継続賃料の両方を含む支払賃料インデックスの推移である。

【図表7】支払賃料インデックス

2018年第3四半期は91となり、前期と比べ横ばいで推移している。支払賃料インデックスは継続賃料を含むため、マーケット動向をよりタイムリーに反映する新規成約賃料インデックスと比べると、緩やかな動きをしている。

フリーレント

図表8は、新規契約のうちフリーレントを付与した割合(付与率)と、フリーレント期間の平均値(平均フリーレント月数)の推移である。

【図表8】フリーレント

2018年第3四半期は、「フリーレントあり契約の平均月数」が2.9ヶ月、「全契約の平均月数」が1.5ヶ月となり、いずれも前期より0.2ヶ月減少した。

6ヶ月以上の長期フリーレントの付与率は4.2%と前期よりさらに低下し、2009年第2四半期以降初めて5%を下回った。一方で、短期フリーレントの付与率は減少したものの、一定数存在していることは変わらなかった。

マーケット循環

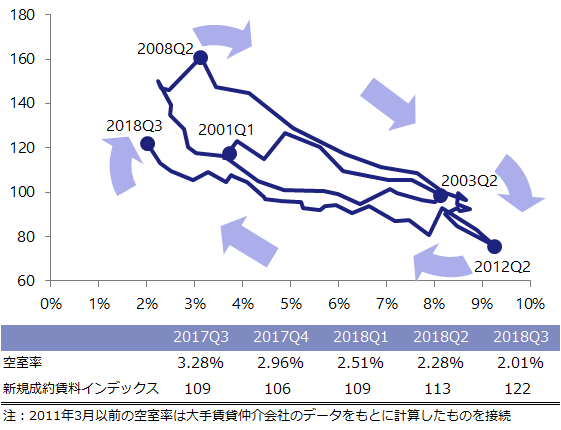

図表9は、横軸に空室率、縦軸に新規成約賃料インデックスをとって四半期ごとにプロットしたものである。

【図表9】マーケット循環

2001年以降右下方向(空室率上昇・賃料下落)に移動し、2003年から2004年の停滞期を経て、2005年以降左上方向(空室率低下・賃料上昇)へ移動し、2008年以降再び右下方向へ移動、とマーケットが循環しながら推移する様子が観察できる。

2013年以降オフィス賃貸マーケットは回復期に移行し、2018年時点でもその傾向は継続している。今期は空室率が低下、賃料が急上昇し、加速して左上方向に移動した。

英語版:News & Research

- ザイマックス不動産総合研究所

- お問い合わせ