2021.02.03

オフィスマーケットレポート 東京 2020Q4

- ・ 今期(2020年10~12月期)の東京23区オフィスマーケットは、空室率が上昇、賃料は下落するなど、オフィススペースの需要は低い状況が続いている。

- ・ 空室率は前期と比べ0.53ポイント増加して1.87%となった。空室増減量は増加が13.6万坪、減少が7.7万坪と、3四半期連続で空室の増加が減少を上回った。空室在庫の減少割合を示す空室消化率は前期から3.4ポイント減少して26.8%であった。

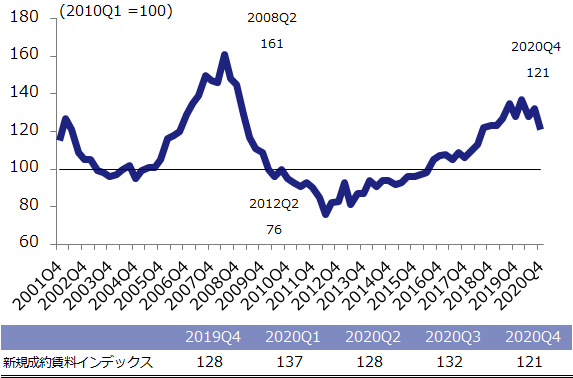

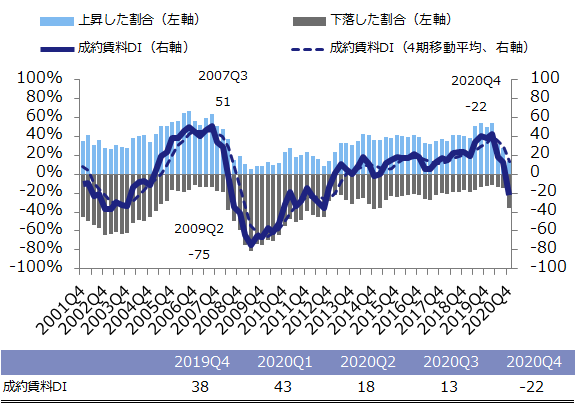

- ・ 新規賃料の水準を示す新規成約賃料インデックスは前期から-11の121となった。新規賃料が上昇した物件の割合から下落した物件の割合を引いた成約賃料DIは前期から35ポイント下落して-22となり、24四半期ぶりにマイナス圏となった。

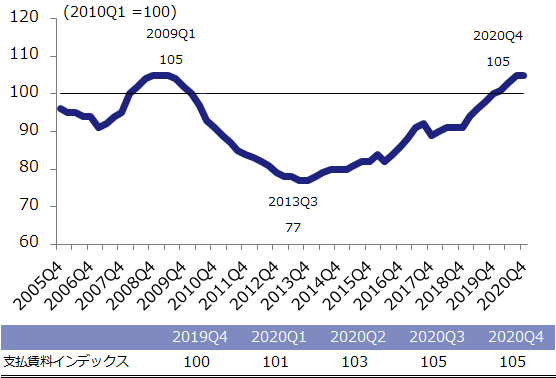

- ・ 新規賃料と継続賃料の両方を含む支払賃料インデックスは前期から横ばいの105となった。

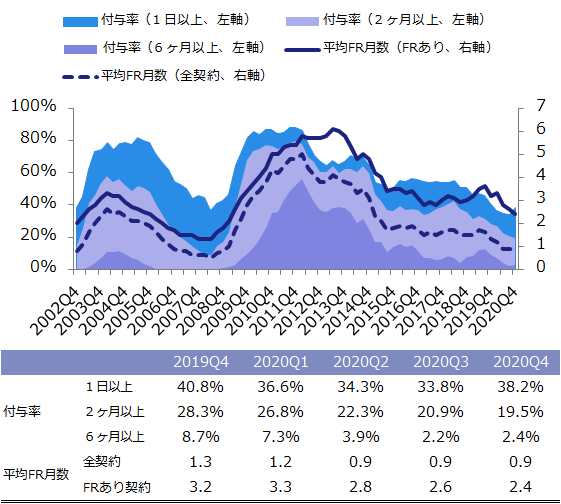

- ・ 全契約の平均フリーレント月数は前期から変わらず0.9ヶ月、フリーレント付与率は前期から4.4ポイント増加して38.2%となった。

空室

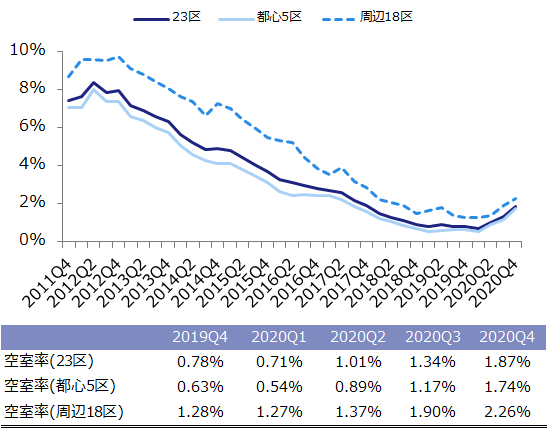

図表1は、2011年からの東京23区、都心5区(中央区、千代田区、港区、渋谷区、新宿区)、周辺18区の空室率の推移である。今期の空室率は23区で前期から0.53ポイント増加して1.87%、都心5区で0.57ポイント増加して1.74%、周辺18区で0.36ポイント増加して2.26%であった。23区、都心5区、周辺18区のすべてのエリアで3四半期連続して空室率は上昇した。

空室率が上昇した要因のひとつとして、新型コロナウイルス感染予防対策のためのテレワークが業種を問わずに浸透したことなどにより、オフィス面積を減らす企業が増えたことが挙げられる。

図表1:空室率(エリア別)

図表2は、2011年からの東京23区の全規模ビル、大規模ビル(延床5,000坪以上)、中小規模ビル(延床300坪以上5,000坪未満)の空室率の推移である。今期は大規模ビルで0.46ポイント増加して1.39%、中小規模ビルで0.59ポイント増加して2.40%であった。

図表2:空室率(規模別)

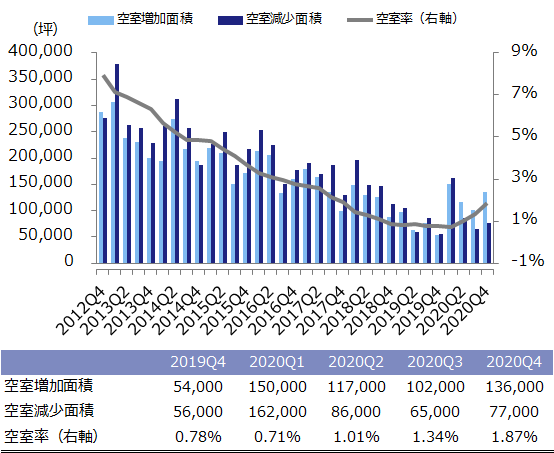

図表3は、空室の増加面積と減少面積(空室増減量)の推移である。今期の空室増加面積は13.6万坪、空室減少面積は7.7万坪であった。増加面積と減少面積の差は広がり、3四半期連続で増加面積が減少面積を上回った。解約に伴う二次空室が館内増床によって埋まるケースはあるものの、縮小移転や部分解約も増えており、増加面積と減少面積の差はひらいた。

図表3:空室増減量(23区・全規模)

図表4は、空室在庫(期初の空室在庫+期間中に発生した空室の総量)に対して、期間中に空室がどれだけ減少したかを割合で示す空室消化率の推移である。今期の空室消化率は26.8%と、前期から3.4ポイント、前年同期比では13.2ポイントの減少となり空室の消化が鈍くなってきていることがわかる。なお、空室消化率が30%をきったのは2015年第3四半期(29.4%)以来である。

図表4:空室消化率

新規成約賃料

図表5は、新規賃料の水準を示す新規成約賃料インデックスの推移である。今期は121と前期比11ポイント減少、前年同期比では7ポイント減少となった。2012年第2四半期以降継続してきた新規賃料の上昇傾向にピーク感がみられ、下落に転じ始めている可能性がある。景気の先行きが不透明な中でテレワークの浸透なども重なり、オフィスを縮小する企業が増えているため貸主側から予め賃料を引き下げて提示するケースも出てきているようだ。

図表5:新規成約賃料インデックス

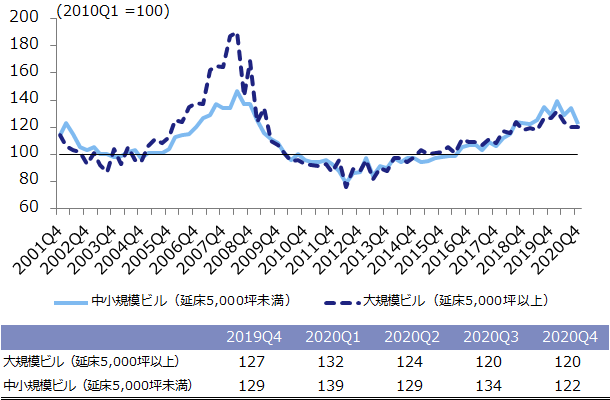

図表6は、規模別の新規成約賃料インデックスの推移である。延床面積5,000坪以上の大規模ビルは120と前期から横ばい、延床面積300坪以上5,000坪未満の中小規模ビルは122と前期から12ポイント減少となった。規模を問わず、新規成約賃料インデックスの上昇傾向に頭打ち感がでている。

図表6:新規成約賃料インデックス(規模別)

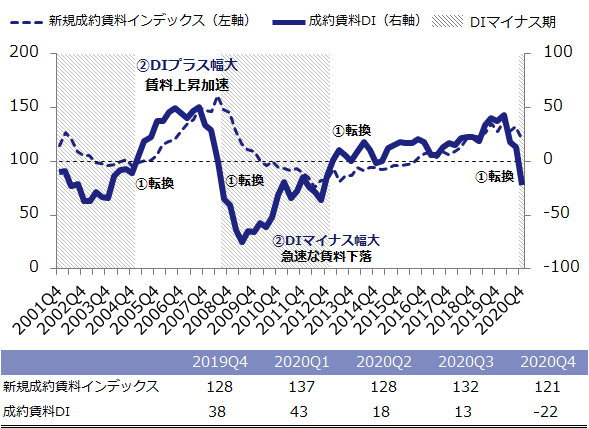

図表7は、新規成約賃料の変化の方向性を示す成約賃料DI(賃料が上昇した物件の割合-下落した物件の割合)の推移である。今期は「-22」と、24四半期ぶりに新規賃料が半年前と比べて上昇した物件より下落した物件が多いマイナス圏となった。前期比では35ポイント減であった。今期は、賃料が下落した物件の割合が前期と比較して倍以上と大幅に増加していた

なお、図表11で成約賃料DIと新規賃料インデックス(図表5)を重ね、TOPICとして掲載している。

図表7:成約賃料DI

支払賃料

図表8は、新規賃料と継続賃料の両方を含む支払賃料インデックスの推移である。今期は105と、前期比から横ばい、前年同期比5ポイント上昇しており、2013年第3四半期以降の上昇傾向は続いている。コロナ禍においても業績が堅調な企業もあり、現時点で支払賃料に大きな影響は表れていないようだ。ただし、支払賃料は新規成約賃料に比べると遅れて変化するため、今後の動向には注視が必要である。

図表8:支払賃料インデックス

フリーレント

図表9は、新規契約のうちフリーレントを付与した割合(付与率)と、フリーレント期間の平均値(平均フリーレント月数)の推移である。今期は、1日以上付与率が4.4ポイント増の38.2%、6ヶ月以上付与率も0.2ポイント増の2.4%であった。また、「フリーレントあり契約の平均FR月数」は前期から0.2ヶ月減の2.4ヶ月、「全契約の平均FR月数」は前期と変わらず0.9ヶ月であった。

図表9:フリーレント

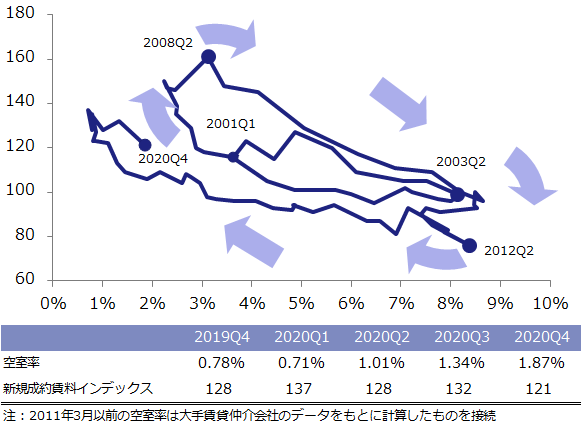

マーケット循環

図表10は、横軸に空室率、縦軸に新規成約賃料インデックスをとって四半期ごとにプロットしたものである。2001年以降右下方向(空室率上昇・賃料下落)に移動し、2003年から2004年の停滞期を経て、2005年以降左上方向(空室率低下・賃料上昇)へ移動し、2008年以降再び右下方向へ移動、とマーケットが循環しながら推移する様子が観察できる。

図表10:マーケット循環

2013年以降オフィス賃貸マーケットは回復期にあったが、2020年第1四半期で転換したとみられ、今期、空室率は上昇、新規賃料インデックスは下落したため、右下方向に移動した。

<TOPIC1>

図表11は新規成約賃料インデックス(図表5)と成約賃料DI(図表7)を重ねたものである。これをみると、今まで次の傾向が観測できた。

① 成約賃料DIの数値が0のラインをまたぐと新規賃料インデックスが転換する。つまり、DIの数値がプラスからマイナスに向かうときは賃料がピークに達して下落に転じる。また、マイナスからプラスのときは賃料が底打ちして上昇に転じる。

② 成約賃料DIの絶対値が大きくなると賃料単価の上昇、下落のスピードが加速する。

今期の成約賃料DIは「-22」と、24四半期(6年)ぶりにマイナスに転じた。今後もマイナスの傾向が続くのか、成約賃料DIの数値に注目していきたい。

図表11:新規成約賃料インデックスと成約賃料DI

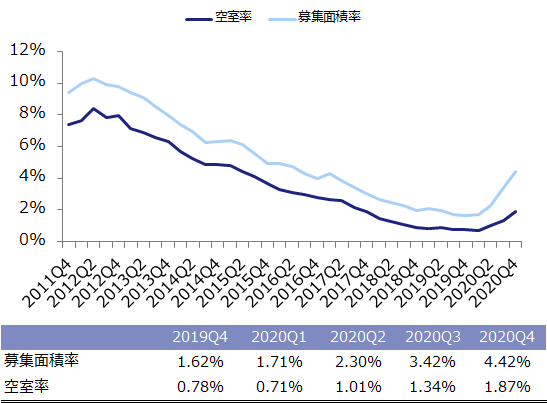

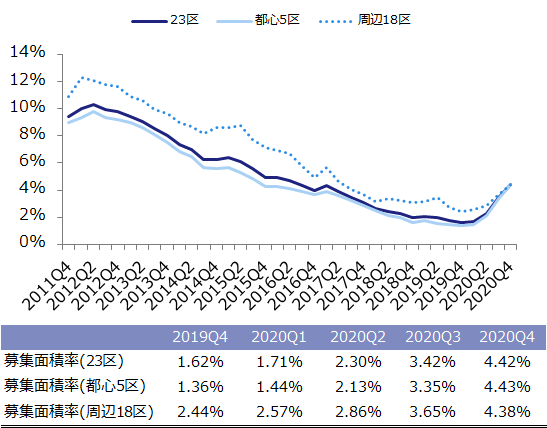

<TOPIC2>募集ベースの空室率(募集面積率)

前期のTOPICで取り上げた募集面積率をみる。これは退去済みで即入居可能な空室(現空)面積に、解約予告済み・募集中(テナント退去前)の面積を加えたものを分子に、貸室総面積を分母とした指標である。

図表12は、2011年からの東京23区の募集面積率と空室率の推移である。募集面積率は4.42%と、前期から1.00ポイント増加し、空室率の0.53ポイント増加と比べて増加幅が大きい。テナントの解約予告から退去するまでの間に、後継テナントが決まりづらくなってきたことがうかがえる。

図表12:募集面積率と空室率

図表13は、東京23区、都心5区、周辺18区の募集面積率の推移である。5区は4.43%と前期から1.08ポイント増加、18区は4.38%と前期から0.73ポイント増加した。5区と18区を比較すると、前期までは18区のほうが高かったが、今期は逆転し、5区のほうが0.05ポイント高い。図表1の空室率(エリア別)では今期も5区の空室率は18区よりも低いものの、今後、5区で募集面積の消化が進まないと空室率も5区の空室率のほうが高くなる可能性もある。

図表13:募集面積率(エリア別)

図表14は、東京23区の全規模ビル、大規模ビル(延床5,000坪以上)、中小規模ビル(延床300坪以上5,000坪未満)の募集面積率の推移である。2017年頃までは中小規模ビルと比較して、大規模ビルの募集面積率は低い傾向にあったが、2017年以降は規模の違いによる募集面積率の差は小さい。この傾向は2020年第1四半期に上昇に転じてからも続き、募集面積率はビルの規模やエリアを問わず上昇している。今後もその傾向は続くのか、ほかの指標含め引き続き注視していきたい。

図表14:募集面積率(規模別)

- ザイマックス不動産総合研究所

- お問い合わせ